Стратегии с защитой капитала для инвестиционного страхования

реклама

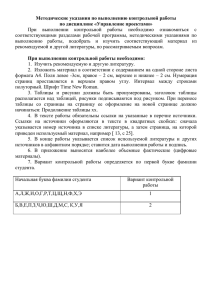

Стратегии с защитой капитала для инвестиционного страхования Карен Кесоян Директор по розничному бизнесу и маркетингу Ноябрь 2015 Преимущества продукта Более высокая, чем по банковскому депозиту, возможная доходность при заранее известном ограниченном риске Возможность участия как росте, так и в падении рынка акций или валютного рынка без риска потери капитала Участвует в динамике Доходная рынка часть Рисковая часть Безрисковая часть Профессиональное управление – не нужно тратить время на управление инвестициями Вложенная сумма Обеспечивает защиту капитала Результат инвестиций 2 Как работает данный продукт с защитой капитала? Портфель продукта состоит из двух частей – безрисковой и рисковой Безрисковая часть портфеля (депозит в банке) в течение срока инвестирования обеспечивает защиту капитала на выбранном вами уровне Доходность безрисковой части заранее известна, поскольку вы сами выбираете степень защиты капитала Рисковая часть вкладывается в выбранный актив и обеспечивает участие в динамике выбранного рынка Доходность рисковой части (дополнительная) зависит от того, … Показал ли выбранный вами рынок ту динамику, которую выбрали вы? Какой фактический результат показал выбранный вами рынок? Каким был коэффициент участия в динамике выбранного рынка? (коэффициент участия определяется в момент формирования продукта) 3 Что такое коэффициент участия в динамике рынка? Коэффициент участия определяет, какую часть динамики выбранного вами рынка получите вы Если выбранный вами рынок показал фактическую динамику, обратную той, которую выбрали вы, ваша доходность по рисковой части составит 0%, но не будет отрицательной Коэффициент участия определяется при формировании продукта – в зависимости от того, когда ваши средства поступили на счет ДУ (см. «Определение коэффициента участия») Чем ниже уровень защиты капитала, который вы выбрали, тем выше коэффициент участия в динамике рынка Чем больше срок инвестирования, тем выше коэффициент участия в динамике рынка 4 Примеры расчета доходности продукта Пример Защита 100% Инвестор выбрал степень защиты капитала на уровне 100% и рост доллара Рынок +25% Доллар за период инвестирования вырос на 25% Коэффициент участия при формировании продукта определен как 72% Дох-ть +18% 0 Дох-ть 0% 0 Тогда доходность от рисковой части продукта составит: 72% от 25%, то есть 18% Общая доходность продукта составит: 0% + 18% = 18% Пример Защита 95% Инвестор выбрал степень защиты капитала на уровне 95% и падение рынка акций Рынок акций за выбранный период упал на 15% Коэффициент участия при формировании продукта определен как 110% Тогда доходность от рисковой части продукта составит: 110% от 15%, то есть 16,5% Общая доходность продукта составит: –5% + 16,5% = 11,5% Дох-ть +11,5% 0 0 Дох-ть –5% Рынок –15% Взаимодействие клиента и УК Вы выбираете степень защиты (возвратности) капитала – 100%, 99% или 95% Это значит, что минимальная доходность части ваших вложений составит соответственно 0%, –1% или –5% Вы выбираете рынок, от динамики которого будет зависеть доходность по рисковой части Вы выбираете предполагаемую динамику рынка – рост или падение Вы выбираете срок инвестиций 6 Возможные сферы применения Инвестиционное страхование Можно установить уровень защиты (минимальной доходности) Дополнительная доходность будет зависеть от динамики рынка, выбранного компанией или конечным клиентом Чем дольше срок жизни продукта, тем более гибким он может быть Льготное налогообложение для клиента (по аналогии с депозитом) Более высокая юридическая защищенность 7 Обязательная информация Лицензия ЗАО «УК УралСиб» на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00037, выдана ФСФР России 14 июля 2000 г. Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 177-06475-001000, выдана ФСФР России 5 марта 2003 г. Вся необходимая информация раскрывается на сайте Управляющей компании и, в случае, если это предусмотрено законодательством РФ и Правилами доверительного управления, в ленте новостей и публикуется в печатном издании «Приложение к Вестнику ФСФР России». Получить информацию о фондах и ознакомиться с Правилами доверительного управления фондами, иными документами, предусмотренными Федеральным законом «Об инвестиционных фондах» и нормативными правовыми актами федерального органа исполнительной власти по рынку ценных бумаг, можно по адресам Агентов, а также по адресу: г. Москва, Пресненская наб., дом 10, блок «C», этаж 34. Телефон: (495) 705-90-58. Адрес Управляющей компании в сети Интернет: www.uralsib-am.ru 8