Использование инструментов фондового рынка в кризисный

реклама

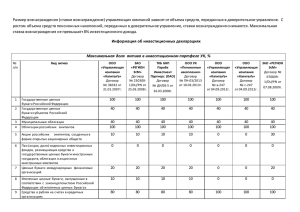

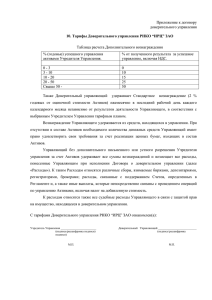

Инструменты фондового рынка во время кризиса Что определяет поведение компании в кризис: Каждая компания во время кризиса должна задать ряд вопросов, неправильный ответ на которые может быть критичен: Нужны ли экстренные меры? Ситуация в компании хуже или лучше чем у других? Устойчиво ли финансовое положение компании? Каков масштаб бедствия, которые несет кризис компании? Как компании подготовиться к любому будущему? Сколько нужно ждать, чтобы прояснилась ситуация? Как сократить затраты наиболее эффективно? С чего начать? Как улучшить прибыль и денежные потоки? Как инвестировать? Примеры неудачного решения проблем Основные стратегии выхода компании из кризиса Смена позиционирования Пересмотр портфеля бизнесов, концентрация на основной деятельности Инвестирования в инновации Слияния и поглощения Временное размещение активов на финансовом и фондовом рынке Пример удачного решения Наш клиент - крупный производственный холдинг – производитель телекоммуникационного оборудования. Планируемая доходность портфеля: 14% Структура портфеля: Инвестиционное предложение Продукты доверительного управления на рынке РФ Продукты доверительного управления Счет доверительного управления стратегия «Агрессивная» Инвестиционная декларация (допустимые объекты размещения) Акции - до 100% Счет доверительного управления стратегия «Сбалансированная» Акции до 50% Облигации до 50% Счет доверительного управления стратегия «Консервативная» Облигации-до 100% Минимальная сумма инвестиций Вознаграждение управляющего* 10 000 000 RUR 1,5% в год от активов Клиента и 15% от дохода 10 000 000 RUR 1,5% в год от активов Клиента и 15% от дохода 10 000 000 RUR 1% в год от активов Клиента и 15% от дохода * Приведены максимальные ставки вознаграждения. Ставки уменьшаются в зависимости от суммы активов, переданных в управление, сроков договора Пример: Портфель «Сбалансированный» - 2010 год Изменение инвестиционной стратегии предварительно обсуждается с клиентом Управляющая компания рекомендует определенную стратегию исходя из комплексного анализа мировой и российской экономики, перспектив дальнейшего развития отдельных секторов и отраслей. Увеличение доли акций в 2010 году возможно при сохранении высоких цен на энергоносители и стабилизации экономики в наиболее развитых странах – США, Европа, плюс сохранение роста экономики Китая ПРЕДЛАГАЕМАЯ СТРУКТУРА ИНВЕСТИЦИОННОГО ПОРТФЕЛЯ Средняя доля в портфеле, % Ожидаемая доходность, (Базовый сценарий) Ожидаемая доходность, (Позитивный сценарий) Ожидаемая доходность. (Негативный сценарий) Ликвидность АКЦИИ 50% 40% 60% - 10% ежедневно Корпоративные облигации 50% 13% 13% 5% средняя 100% 26,5% 36,5% -2,5% Итого по портфелю: О компании Общественное признание. Группа Управляющих компаний «КапиталЪ» Исключительно высокий (наивысший) уровень надежности и качества услуг на уровне «А++» Индивидуальный рейтинг надежности на уровне «ААА» (максимальная надежность). Управляющая компания «КапиталЪ» - победитель премии «Финансовая элита России-2009» в номинации «Надежность» «Финансовая элита России-2008» в номинации «Наиболее надежная управляющая компания». «Финансовая элита России-2007» в номинации «Наиболее надежная управляющая компания». Общественное признание. Группа Управляющих компаний «КапиталЪ» «КапиталЪ Управление активами» Паевые инвестиционные фонды - серебряный БРЭНД ГОДА/EFFIE 2007 Управляющая компания «КапиталЪ» -победитель национальной премии в области бизнеса «Компания года2006» в номинации «Управляющая компания года» Первый приз премии «Финансовый Олимп 2006» в номинации «Наиболее эффективная управляющая компания» Контакты 123100, Москва, Краснопресненская набережная, д. 6 тел . / факс +7 (495) 777-0170 http://www.kapital-am.ru/ Директор по работе с клиентами: Дмитрий Богданов