здесь (~700 Кб) - Mobile

реклама

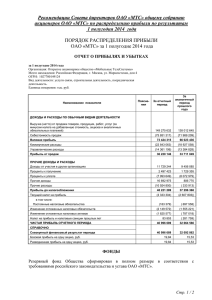

www.mts.ru pr@mts.ru ОСНОВНЫЕ НАПРАВЛЕНИЯ РАЗВИТИЯ КОМПАНИИ В 2007 ГОДУ ОАО «Мобильные ТелеСистемы» – 01 февраля 2007 Леонид Меламед Президент ОАО «МТС» 2 Прогноз развития Группы МТС в 2007 г. СОСТАВЛЯЮЩИЕ УСПЕШНОГО РАЗВИТИЯ В 2007 ГОДУ Рынки Глубокое знание наших рынков и отраслевых трендов Стратегия Достижение целей Правильная расстановка приоритетов Обеспечение успешного и последовательного выполнения задач Цель МТС – обеспечить высокую доходность акционерам 3 Прогноз развития Группы МТС в 2007 г. ВОЗМОЖНОСТИ РОСТА НА РЫНКАХ СНГ Стоимость рынков стран СНГ Беларусь Объем рынка 2007П ≈ $780 млн. Проникновение 2007П ≈ 79% Рост ВВП 2007П ≈ 9% Украина Объем рынка 2007П ≈ $4,200 млн. Проникновение 2007E≈ 112% Рост ВВП 2007П ≈ 5% Молдова Объем рынка 2007П ≈$160 млн. Проникновение 2007П ≈ 54% Рост ВВП 2007П ≈ 4% Россия Объем рынка 2007П ≈ $15.600 млн. Проникновение 2007П ≈ 116% Рост ВВП 2007П ≈ 7,5% Грузия Объем рынка 2007П ≈ $360 млн проникновение 2007П ≈ 63% Рост ВВП 2007П ≈ 6,5% Армения Объем рынка 2007П ≈ $160 млн. Проникновение 2007П ≈ 57% Рост ВВП 2007П ≈ 9% Казахстан Азербайджан Объем рынка 2007П ≈ $440 млн. Проникновение 2007П ≈ 59% Рост ВВП 2007П ≈ 27,1% Туркменистан Объем рынка 2007П ≈ $200 млн. Проникновение 2007П ≈ 8% Рост ВВП 2007П ≈ 5,7% источник: World Bank; Bank data; MTС Таджикистан Рост стоимости рынка за год ≈ 17% Объем рынка 2007П ≈ $100 млн Проникновение 2007П ≈ 24% Рост ВВП 2007П ≈ 7% Узбекистан Объем рынка 2007П ≈ $350 млн. Проникновение 2007П ≈ 16% Рост ВВП 2007П ≈ 7% объем рынка 2007П ≈ $950 млн. Проникновение 2007П ≈ 67% Рост ВВП 2007П ≈ 8,8% Кыргызстан Объем рынка 2007П ≈ $170 млн. Проникновение 2007П ≈ 30% Рост ВВП 2007П ≈ 3,2% 4 Прогноз развития Группы МТС в 2007 г. ДРАЙВЕРЫ РОСТА И ВЫРУЧКИ Россия Основные драйверы роста Основные рычаги стимулиро вания выручки Украина / Беларусь Узбекистан / Туркменистан Рост доходов населения Низкий уровень проникновения Очень низкое проникновение Низкое потребление голосового трафика и VAS Низкое потребление голосового трафика и VAS Большой процент молодого населения Низкое проникновение фиксированной телефонии Низкое проникновение фиксированной телефонии Низкое потребление VAS-услуг Структура тарифов направлена на стимулирование трафика Привлекательность бренда Покрытие сети Ценовая дисциплина Развитие VAS Качество сети Конкурентные цены Просвещение населения Привлекательные предложения на массовом рынке 5 Прогноз развития Группы МТС в 2007 г. НАПРАВЛЕНИЯ РАЗВИТИЯ ОТРАСЛИ Предпосылки ТРЕНДЫ Новые технологии Конвергенция Консолидация отрасли Стратегический ответ МТС Выдача лицензий на строительство сети 3G в 1-м полугодии 2007 г. Участие в тендере на строительство сети 3G WIMAX Предпочтение технологий 3G Основной тренд на развитых рынках Cотрудничество с «Системой Телеком» Использование возможностей «Системы Телеком» Тенденция к созданию больших телекоммуникационных групп Возможности использования синергии в рамках Группы МТС Конвергентное предложение на Украине Взвешенный подход к приобретению активов Понимание и использование уже существующей синергии в рамках Группы МТС 6 Прогноз развития Группы МТС в 2007 г. СТРАТЕГИЯ МТС «3+1» В 2007 ГОДУ: ПРИОРИТЕТЫ Стратегические цели МТС 1 Укрепление лидерства в России Стратегические приоритеты МТС в 2007 г. Стимулирование выручки на всех рынках 2 ROIC* – не < 25% за 5 лет OIBDA - 50% Международный оператор с сильными позициями в СНГ Рост и синергия в СНГ Снижение издержек Использование синергии в рамках Группы 3 Использование возможностей развивающихся рынков +1 Взвешенный подход к приобретению активов Преимущества конвергенции Дополнительные возможности *MTS measures ROIC as (LTM net income + LTM interest expense + LTM depreciation expense) / closing (equity + minority interest + long-term financial obligations) 7 Прогноз развития Группы МТС в 2007 г. СТИМУЛИРОВАНИЕ ВЫРУЧКИ Подход Внимание к потребностям различных рынков Страна Фокус Сегментный подход к формированию тарифов и продвижению (например, Семья, Молодежь, SOHO, Белые воротнички) Россия Внимание к региональным аспектам (например, региональное ценообразование и уровень сервиса) Развитие и активное продвижение VAS-услуг Украина / Беларусь Рост привлекательности бренда в условиях высококонкурентной рыночной среды Рост уровня качества сети и обслуживания MOU ARPU Доля рынка по выручке MOU ARPU Достижение конкурентоспособности по цене (сегментный подход) Доля рынка по выручке Быстрое строительство радиосети и развитие сети продаж MOU Узбекистан / Повышение привлекательности бренда и Туркменистан маркетинговых предложений Продвижение VAS-услуг ARPU Доля рынка по выручке 8 Прогноз развития Группы МТС в 2007 г. ПРИМЕР РОССИИ: УСПЕХ ТАРИФОВ «ПЕРВЫЙ» И «RED» Более 6,5 млн. абонентов во 2-м полугодии 2006 г. Более 13% от общей абонентской базы Успешный запуск тарифа «RED» в сентябре 2006 г. Более 3 млн.* абонентов на конец 2006 г. «RED»: рост абонентской базы «ПЕРВЫЙ»: рост абонентской базы млн млн 8 7 6 5 4 4 3 2 1 2 3 1 0 0 июь 06 июл 06 авг 06 сент 06 окт 06 нояб 06 дек 06 сент 06 окт 06 нояб 06 дек 06 Уровень MOU и ARPU абонентов тарифов «Первый» и «RED» выше, чем в среднем по абонентской базе МТС * Включая новых абонентов и абонентов, перешедших с других тарифов МТС Источник: Департамент маркетинга MTС 9 Прогноз развития Группы МТС в 2007 г. СНИЖЕНИЕ ИЗДЕРЖЕК Подход Постоянный На всех рынках присутствия Кросс-функциональный На основе лучших примеров Фокус Сокращение персонала в условиях роста уровня автоматизации (по Группе) Снижение издержек на обслуживание сети гармонизация сети (по Группе) Оптимизация структуры, например, уменьшение количества макро-регионов (Россия) Выборочный аутсорсинг ( например, контактные центры) (Россия) Регулирование интерконнекта для оптимального баланса трафика (Россия и Украина) 10 Прогноз развития Группы МТС в 2007 г. ИСПОЛЬЗОВАНИЕ СИНЕРГИИ В ПРЕДЕЛАХ ГРУППЫ Области Выручка OPEX Роуминг Ключевые клиенты Продуктовая линейка Управление объемами трафика Увеличение рыночной доли посредством унификации продуктовой линейки для клиентов в СНГ Уменьшение сроков вывода новых продуктов на рынок Расширение продуктовой линейки Бренд Продукты/ Услуги Экономия благодаря стандартизации развития и внедрения продуктов Централизованное управление брендом, синергия в производстве и использовании Использование скидок в зависимости от объема (например, капитальные вложения в строительство сети 3G) Бренд CAPEX Стратегия МТС Сеть / IT оборудование Финансовая синергия Дополнительные эффекты Использование единого бренда МТС распространение эффекта Уменьшение капитальных затрат Совместные услуги, стандартизация процессов, обмен опытом 11 Прогноз развития Группы МТС в 2007 г. ВЗВЕШЕННЫЙ ПОДХОД К ПРИОБРЕТЕНИЮ АКТИВОВ НА РАЗВИВАЮЩИХСЯ РЫНКАХ Опыт МТС на развивающихся рынках Опыт работы в условиях рынка с активным ростом абонентской базы и низким ARPU Опыт достижения высокой операционной и финансовой маржи на рынках с низким ВВП Достижение результатов, превышающих прогнозы на момент приобретения актива Структура Группы МТС Обмен опытом между сотрудниками КЦ и региональных подразделений Потенциал для использования синергии и шкалы масштабов Операционные структура и процессы в рамках КЦ Детальный финансовый анализ МТС подготовлена к экспансии за пределы СНГ на рынки с высоким потенциальным ростом 12 Прогноз развития Группы МТС в 2007 г. КОНВЕРГЕНТНЫЕ ПРОЕКТЫ В РАМКАХ «СИСТЕМЫ ТЕЛЕКОМ» Интеграция инфраструктуры Интеграция обслуживания Коммерческая интеграция «Пакетирование» услуг Контент Агрегация Распространение Оборудование и ПО Распространение Приоритетное внимание МТС Тестирование ряда проектов в настоящее время Сильная позиция в рамках группы компаний «Система Телеком» 13 Прогноз развития Группы МТС в 2007 г. ПРЕИМУЩЕСТВА КОНВЕРГЕНЦИИ Области конвергенции Интеграция инфраструктуры Интеграция обслуживания Коммерческая интеграция «Пакетирование» услуг Примеры Единая Wi-Fi сеть Преимущества для МТС Продвижение бренда и его ценностей Удержание ключевых абонентов Оптимизация структуры кадров Единый контактный центр Оптимизация клиентского обслуживания для различных сегментов Единый номер (FMC, мобильный домашний) Эффект перекрестных продаж Уменьшение маркетинговых издержек Сохранение абонентской базы Единая сеть продаж Конвергенция сервисов МТС и Скай Линк Сохранение абонентской базы ( особенно корпоративных клиентов) 14 Прогноз развития Группы МТС в 2007 г. УСПЕШНОЕ И ПОСЛЕДОВАТЕЛЬНОЕ ВЫПОЛНЕНИЕ ЗАДАЧ Новая организационная структура Разделение стратегических и операционных функций между КЦ и бизнес-единицами Возросшая эффективность благодаря большей прозрачности бизнеса и четкому распределению ответственности Подход к бюджетированию и бизнес процессам Усиление финансовой дисциплины в соответствие с новой бюджетной моделью Внедрение эффективного контроля над выполнением задач Новые мотивационные схемы, ориентированные на выполнение задач В 2007 году МТС повысит качество реализации управленческих решений 15 Прогноз развития Группы МТС в 2007 г. ОСНОВНЫЕ СООБЩЕНИЯ 2007 ГОДА Рост основных рынков МТС Глубокое знание рынка и отрасли Последовательная расстановка стратегических приоритетов Успешное выполнение поставленных задач Цель MTС - обеспечить высокую доходность акционерам компании 16 Всеволод Розанов Вице-президент по финансам и инвестициям 17 Прогноз развития Группы в 2007 г. ПРОГНОЗ ПО ДОХОДАМ НА 2007 ГОД Результаты по годам + 15 - 17% Общая выручка Группы (млн долл. США) > 20% 5 011,0 3 887,0 2 546,2 2003 2004 2005 2006П 2007П Драйверы 2006 года продолжат действие в 2007 году: Рост абонентской базы Сегментный подход к формированию тарифов Доходы от интерконнекта Рост MOU Рост ВВП 18 Прогноз развития Группы в 2007 г. ПРОГНОЗ ПО OIBDA ГРУППЫ НА 2007 ГОД Результаты по годам > 3 000,0 Общая OIBDA 2 539,1 2 094,8 1 338,5 по Группе (млн долл. США) 2003 OIBDA % 52,6% 2004 2005 2006П 2007П 53,9% 50,7% ≈ 50,0% ≈ 50,0% 19 Прогноз развития Группы в 2007 г. ARPU В 2007 ГОДУ – РОССИЯ И УКРАИНА Обзор на 2007 год: Показатели по годам 17 12 ARPU в России 8 >7,6 > 8,0 2007П (долл. США) Абоненты (тыс.) 2003 2004 2005 2006П 13,370 26,492 44,218 51,222 14.6 12.6 9.5 ARPU на Украине ≈ 7,0 ≈ 7,0 2007П (долл. США) Абоненты (тыс.) 2003 2004 2005 2006П 3,349 7,374 13,327 20,003 Россия ARPU увеличится на 5-8% Рост по существующим абонентам Ниже среднего от новых абонентов Украина Небольшое уменьшение АRPU из-за новых низкодоходных абонентов Увеличение проникновения повлияет на уменьшение уровня ARPU Вывод бренда МТС во 2-м кв. 2007 года. 20 Прогноз развития Группы в 2007 г. ДЕНЕЖНЫЙ ПОТОК И БАЛАНС Результаты по годам >500 Общий денежный поток по Группе (млн долл. США) 2003 2004 2005 2006П 4 В 2007 год денежный поток будет использован: 2,5 GSM CAPEX - <1,8 млрд долл. США Россия – 1,0 млрд долл. США Украина - 700 млн долл. США 3G CAPEX – инвестиции не определены 729 700 Новая информация во время объявления результатов 1-го кв. 2007 г. Дополнительные затраты: Финансирование Отсутствие потребности в дополнительном финансировании при отсутствие существенных сделок Конвергентные проекты Программа выкупа акций Дивиденды Совет Директоров объявит размер дивидендов в мае 2007 г. Ожидаемые выплаты в соответствие обычной практике компании 21 Сергей Асланян Вице-президент по технике и информационным технологиям 22 Прогноз развития Группы в 2007 г. КАПИТАЛЬНЫЕ ВЛОЖЕНИЯ В 2007 ГОДУ Структура кап. вложений Группы и в % от выручки Смещение акцента в России с размеров покрытия сети на емкость 44% 38% 35% ≈ 30% ≈ 25% 2 181 ≈ 1 800 ≈ 1 785 Акцент на улучшение качества связи по всей Группе для усиления лидерских позиций на наших рынках присутствия 1 359 959 2003 2004 Дополнительные капитальные вложения будет потрачены в 2007 г. на строительство сети 3G в России в случае получения лицензии 2005 2006П 2007П Показатель «капитальные вложения/ выручка» по Группе снижается по мере того, как необходимость в капитальных вложениях в России уменьшается В млн долл. США 23 Прогноз развития Группы в 2007 г. КАПИТАЛЬНЫЕ ВЛОЖЕНИЯ В РОССИИ Инвестиции направлены на увеличение емкости сети для обслуживания роста трафика и увеличения абонентской базы Качество сети – как реальное, так и воспринимаемое – в большинстве регионов на достаточно высоком уровне Основные инвестиции в IT – включая биллинг и ERP – почти завершены Дальнейшие инвестиции направлены на повышение качества обслуживания и поддержку лояльности В соответствие с бизнес стратегией в ряде регионов будут сделаны инвестиции в строительство сети 3G и запуск EDGE гармонизация поставщиков оборудования радиосети Капитальные вложения в IT: CRM Гармонизация поставщиков ИН-платформ Капитальные вложения в России (млн долл. США) Число БС 23 413 2006П 2007П 20 591 300 237 193 178 емкость покрытие Базовые станции 24 Прогноз развития Группы в 2007 г. КАПИТАЛЬНЫЕ ВЛОЖЕНИЯ НА УКРАИНЕ В 2006 г. акцент на интенсивный рост радиосети как в области зоны покрытия, так и в области емкости сети Существуют рыночные возможности для предоставления услуг фиксированной связи за счет комбинации видимых потребностей рынка, благоприятной ситуации с регулятором и доступных технологий Основным критерием становятся клиентоориентированность В 2007 г. основные капитальные вложения были использованы на оптимизацию сети и расширение ее емкости Планируемое создание сети формата CDMA 2000 (1xEV-DO Rev A) для поддержки конвергентных сервисов для корпоративных клиентов Основные проекты по IT: Внедрение CRM Расширение биллинговой системы и ИНплатформы Система управления фродом Капитальные вложения на Украине (млн долл. США) Число БС 11 458 2006П 2007П 308 9 038 242 41 емкость 63 покрытие Базовые станции 25 Прогноз развития Группы в 2007 г. КАПИТАЛЬНЫЕ ВЛОЖЕНИЯ В УЗБЕКИСТАНЕ Усиление конкуренции в связи с ожидаемым выходом третьего игрока на рынок Значительный рост покрытия сети в последние годы Инвестиции в емкость сети обусловлены планируемым интересом рынка в VASуслугах и сервисах, связанных с передачей данных Стратегические цели MTС в Узбекистане – сохранение лидерства, повышение лояльности абонентов (уменьшение оттока) и усиление позиций компании в молодежном и корпоративном сегментах Увеличение инвестиций в емкость сети для поддержания VAS Основные проекты по IT: Внедрение ERP и расширение биллинговой системы ИН-платформы и IT-инфраструктура Капитальные вложения в Узбекистане (млн долл. США) Число БС 1 426 2006П 2007П 1 009 28 17 15 1 емкость покрытие Базовые станции 26 Прогноз развития Группы в 2007 г. КАПИТАЛЬНЫЕ ВЛОЖЕНИЯ В ТУРКМЕНИСТАНЕ Фаза рынка – наращивание абонентской базы, большинство населения являются пользователями сотовой связи Увеличение емкости существующих сервисплатформ для поддержания планируемого внедрения SMS сервисов и голосового контента Будущий рост требует большей емкости радиосети и коммутации Основные проекты по IT : Оптимизация биллинговой системы и ИНплатформ Строительство IT-инфраструктуры Внедрение новой платежной системы (например, карт оплаты) Основные драйверы для IT включают рост трафика и абонентской базы, расширение сервиса Капитальные вложения в Туркменистане (млн долл. США) Число БС 264 2006П 2007П 6 119 3 2 1 ескость покрытие Базовые станции 27 Михаил Шамолин Вице-президент, Директор Бизнес-единицы «МТС Россия» 28 Прогноз развития БЕ «МТС Россия» в 2007 г. ОБЗОР РЫНКА РОССИИ Рынок Россия 2006 2007П ВымпелКом Мегафон ВымпелКом Мегафон, Теле2 Проникновение 103% 116,4% ВВП (трлн руб.) 26, 6* - Рост ВВП (%) 6,7% 6,2%** 51.221.586 > 55.000.000 33,7% > 33% Основные конкуренты Число абонентов МТС Доля рынка по абонентам Факторы роста МТС в 2007 г. Рост доходов через стимулирование потребления, введение новых услуг, привлечение новых абонентов Повышение доли VAS в ARPU Оптимизация взаимоотношений с дилерами и закупочной политики Сдерживающие факторы: Насыщение рынка Рост инфляции опережающими темпами по отношению к росту тарифов Увеличение затрат на интерконнект •- по данным Росстата РФ ** - по оценке МЭРТ РФ 29 Прогноз развития БЕ «МТС Россия» в 2007 г. СТРАТЕГИЧЕСКИЕ ЦЕЛИ «МТС РОССИЯ» Лидерство по выручке Сохранение общего лидерства по выручке в 2007 году Снижение издержек, достигнутое в 2006 г., продолжится в 2007 г. Финансовый результат Маржа OIBDA достаточная для достижения планируемого показателя OIBDA по Группе Увеличение свободного денежного потока по сравнению с 2006 г. Лидерство по восприятию бренда потребителями Лидерство компании по уровню управления и как работодателя Существенное повышение уровня восприятия бренда и лояльности абонентов Вхождение в число десяти лучших работодателей в России 30 Прогноз развития БЕ «МТС Россия» в 2007 г. ДРАЙВЕРЫ РОСТА ВЫРУЧКИ ARPU Рост объема рынка в 2007 г.: +15-16%* Потенциальный рост выручки от 2/3 существующей абонентской базы (1,2-1,3 млрд долл. США) Рост от существующей абонентской базы (1,2-1,3 млрд долл. США) Существующая абонентская база MTС > более 50 млн. Объем рынка в 2006: 13,6-13,7 млрд долл. США Рост от новых абонентов (0,6-0,7 млрд долл. США) > Потенциальный рост выручки от новых абонентов (0,6-0,7 млрд 1/3 долл. США) абоненты Уровень проникновения в России не конец роста, а платформа для будущего роста доходов компании за счет увеличения ARPU существующих абонентов * Основано на предположении об увеличении дохода на 9-10% в 2007 г. 31 Прогноз развития БЕ «МТС Россия» в 2007 г. МАРКЕТИНГОВЫЕ ДРАЙВЕРЫ Привлечение новых абонентов Удержание существующих абонентов Стимулирование потребления услуг Сельские абоненты Дети и пенсионеры Существующая абонентская база Рынок в стадии насыщения Рост доходов населения Отставание от Европы по потреблению голосовых услуг в 2-5 раз, по sms-cообщениям - 5-20 раз Создание долгосрочной положительной дифференциации от конкурентов Расширение спектра употребляемых услуг Дополнительный спрос создается взаимодополняемыми услугами Закрепление ценностей бренда во всех сегментах Посегментные предложения под общим брендом 32 Прогноз развития БЕ «МТС Россия» в 2007 г. УРОВЕНЬ РОСТА РЫНКА VAS-УСЛУГ В 2007 ГОДУ +14% $15,5 млрд $13,6 млрд Потенциальный рост выручки от существующих пользователей VAS > $1,8 млрд +17% (13,2%) 2006 Общий объем рынка $2,1 млрд (13,6%) Потенциальный рост выручки от новых пользователей VAS 2007 Рынок VAS Платформа для будущего роста рынка дополнительных услуг – стимуляция использования VAS-услуг существующими абонентами 33 Прогноз развития БЕ «МТС Россия» в 2007 г. ПРОГНОЗ ПО ДОХОДАМ НА 2007 ГОД Результаты по годам 15-17% Выручка «МТС Россия» (млн долл. США) > 20 % 3 700,6 3 044,0 2 157,6 2003 2004 2005 2006П 2007П Рост выручки в 2007 году на уровне или выше рынка мобильных услуг 34 Адам Вояцки Генеральный директор Бизнес-единицы «МТС Украина» 35 Прогноз развития БЕ «МТС Украина» в 2007 г. ОБЗОР РЫНКА УКРАИНЫ Рынок Конкуренты Украина 2006 2007П Киевстар, Астелит, Beeline, Голден Телеком Киевстар, Астелит, Beeline, Голден Телеком Проникновение 103% 112% ВВП ($ млрд) 97,8 102,7 Рост ВВП 7% 5% Число абонентов МТС ≈ 20.000.000 › 22.000.000 Доля рынка по абонентам 40,8% › 40% 36 Прогноз развития БЕ «МТС Украина» в 2007 г. УКРАИНА: ОСНОВНЫЕ ИТОГИ ДЕЯТЕЛЬНОСТИ В 2006 Г. Улучшение качества связи и покрытия (3676 новых базовых станций) Программы по достижению лидерства Улучшение имиджа компании за счет обновления молодёжного бренда JEANS и улучшения качества услуг Повышение эффективности дистрибуции (рост числа точек продаж до более 35 тысяч) Запуск наиболее востребованных на рынке услуг (технологии EDGE, перевод денег между счетами абонентов, единые ваучеры, уникальные сервисы) Контроль над издержками Оптимизация бизнес-процессов Новая политика привлечения абонентов (снижение субсидий на телефоны) 37 Прогноз развития БЕ «МТС Украина» в 2007 г. СТРАТЕГИЧЕСКИЕ ИНИЦИАТИВЫ UMC НА 2007 Г. Оптимизация базовых подсистем и радиосети Сеть, дистрибуция, бренд Расширение сети дистрибуции и увеличение насыщения продукцией UMC в точках продаж Улучшение восприятия качества связи Ребрендинг и качество абонентского обслуживания Ребрендинг UMC в МТС Новые тарифные планы и дополнительные сервисы Новые методы обслуживания абонентов Бизнес-сегмент: программа качества и активности по удержанию, новые VAS, услуги конвергенции Сегментированное предложение Массовый: бренд ЭКОТЕЛ для прагматичных людей, сегментированные предложения для целевых сегментов Молодежный: укрепление позиций JEANS на молодёжном сегменте рынка Новые технологии и конвергенция Конвергенция фиксированной и мобильной связи СDMA и другие технологии 38 Прогноз развития БЕ «МТС Украина» в 2007 г. РЕБРЕНДИНГ UMC в МТС Ребрендинг UMC в МТС призван позитивно изменить восприятие имиджа и помочь в достижении лидирующих позиций на рынке по доходам и абонентам Нацелено на массовый рынок, KA и SME Предложение Высокая стабильность, лучшее качество и сервис на рынке Украины Предложение от лидирующего международного оператора Продукт / Цена Новая тарифная линейка Новые VAS услуги Раскрыть аспекты качества связи и обслуживания при промотировании ребрендинга Промотирование Позиционирование: Качество связи и обслуживания Доступность Инновации Существующие каналы продаж Продвижение Cпециально подготовленный персонал Новая визуализация MTС 39 ЗАПУСК БРЕНДА ЭКОТЕЛ Направлено на «прагматичных» абонентов Предложение Очень простые тарифы Низкие цены на голосовые услуги Концепция “Дешево и просто”: Низкая стоимость минуты Продукт / Цена Национальное покрытие Просто, ничего лишнего Минимальные: SAC, затраты на обслуживание и CRM Сильное промотирование во время старта бренда: телевидение, Bill Boards Промотирование Отсутствие промотирования в интернете и по радио Интенсивная POS реклама Единое сообщение: доступность Продвижение Неэксклюзивные дилерские магазины Продавать там, где продают конкуренты 40 Прогноз развития БЕ «МТС Украина» в 2007 г. УКРАИНА: ФАКТОРЫ РОСТА UMC В 2007 Г. Факторы роста: Увеличение абонентской базы при стабилизации ARPU Ребрендинг Запуск сегментированных предложений Развитие новых дополнительных услуг Развитие конвергенции и CDMA Сдерживающие факторы Насыщенность рынка Изменение ставки взаиморасчётов Агрессивная ценовая политика конкурентов Рост выручки UMC в 2007 г. запланирован на уровне темпов роста сотового рынка Украины в 2007 г 41 Павел Павловский Вице-президент, Директор Бизнес-единицы «МТС Зарубежные компании» 42 Прогноз развития БЕ «МТС Зарубежные компании» в 2007 г. ОБЗОР РЫНКА УЗБЕКИСТАНА Рынок* Узбекистан 2006 2007П Конкуренты Unitel (Билайн) Coscom Unitel (Билайн) Coscom Проникновение 9,4% 16,3% ВВП ($ млрд)** 14,8 15,8 Рост ВВП 7,2% 7,0% Число абонентов МТС 1.451.000 › 2.000.000 Доля рынка по абонентам 57,9% › 50% Факторы роста в 2007 г.: Рост проникновения до 16% с 9% - рынок демонстрирует уверенный рост проникновения Сегменто-ориентированные предложения и работа с новыми сегментами – дальнейшая стимуляция потребления Запуск новых VAS сервисов – высокий потенциал на «неискушенном» рынке Сдерживающие факторы: Источник: * Оценки МТС ** Оценки МТС на основе данных Государственного Комитета Статистики Республики Узбекистана Рост конкуренции Привлечение абонентов с низким ARPU как следствие низких доходов населения 43 Прогноз развития БЕ «МТС Зарубежные компании» в 2007 г. УЗБЕКИСТАН: ОСНОВНЫЕ ИТОГИ ДЕЯТЕЛЬНОСТИ В 2006 Г. Рост абонентской базы, укрепление позиции на рынке Сеть продаж и приема платежей Рубеж 1 млн абонентов (результат года 1,4 млн) Абсолютный лидер – мы увеличили долю до 58% Вывод на рынок первого препейд-продукта «Time», вывод тарифов для корпоративного сегмента Рост использования VAS – до 7% от дохода Новый уровень качества услуг - запуск единого контактного центра, повышение качества обслуживания в собственных магазинах и у дилеров Развитие дилерской сети до более 800 точек Развитие сети приема платежей Бренд Ребрендинг – успешный вывод бренда МТС на узбекский рынок Повышение емкости сети и покрытия Построена самая большая сеть в стране (1.000 базовых станций), обеспечено до 90% покрытия Запуск сети GSM 900 в Ташкенте 44 Прогноз развития БЕ «МТС Зарубежные компании» в 2007 г. СТРАТЕГИЧЕСКИЕ ИНИЦИАТИВЫ МТС В УЗБЕКИСТАНЕ В 2007 Г. В массовом сегменте будут выведены новые тарифы и спецпредложения Сегментный подход Новые тарифы для высокодоходных сегментов Специальное предложение для молодежи Стимулирование пользования VAS по сегментам – GPRS, WAP, MMS, вывод новых услуг, зарекомендовавших себя в России Развитие каналов сбыта Коммуникация бренда Увеличение числа собственных офисов МТС Дальнейшее расширение дилерской сети Развитие канала работы с HVPC Усиление позиций бренда Упор на эмоциональные ценности Качество сервиса Улучшение сервиса по всем каналам: офисы, контактные центры, дилерская сеть, прием платежей Управление оттоком Сокращение оттока с помощью программ лояльности абонентов и удержания – примерно 10 крупных инициатив 45 Прогноз развития БЕ «МТС Зарубежные компании» в 2007 г. ОБЗОР РЫНКА ТУРКМЕНИСТАНА Рынок* Туркменистан 2006 2007П Конкуренты Алтын Асыр Алтын Асыр Проникновение 3,2% 7,5% ВВП ($ млрд) 33,7 35,6 Рост ВВП 6,1% 5,7% Число абонентов МТС 184.000 › 400.000 Доля рынка по абонентам 81% 81% Факторы роста в 2007 г.: Продолжается рост проникновения Дальнейшая стимуляция роста за счет снижения тарифов Сравнительно высокий ARPU Сдерживающие факторы: Низкий ВВП на душу населения Законодательные ограничения на передачу данных Неопределенность: Политическая ситуация Темпы экономического развития Источник: *Оценки МТС, по официальному курсу долл. США 46 Прогноз развития БЕ «МТС Зарубежные компании» в 2007 г. ТУРКМЕНИСТАН: ОСНОВНЫЕ ИТОГИ ДЕЯТЕЛЬНОСТИ В 2006 Г. Существенный рост абонентской базы до 180 000 человек в декабре 2006 г с 60 000 человек в момент приобретения. Быстрый рост, удержание лидерства Сохранили позицию единоличного лидера рынка – доля 80% Предложили ряд новых маркетинговых решений, например, любимые номера, льготный роуминг Сформировали дилерскую сеть с нуля Бренд Ребрендинг – успешный вывод бренда МТС на рынок Туркменистана, один из немногих потребительских международных брендов Качество обслуживания Запущен контактный центр МТС Внедрены новые стандарты обслуживания в офисах 47 Прогноз развития БЕ «МТС Зарубежные компании» в 2007 г. СТРАТЕГИЧЕСКИЕ ИНИЦИАТИВЫ МТС В ТУРКМЕНИСТАНЕ В 2007 Г. Ценовое позиционирование Тарифное premium позиционирование, но с постепенным снижением уровня тарифов в течение года – стимулируем рынок Открытие нового флагманского офиса в Ашхабаде Вывод выделенного обслуживания для HVPC Обслуживание Дальнейшее развитие дилерской сети, более полный охват населенных пунктов в вилоятах Совершенствование системы приема платежей Бренд Удержание преимущества по восприятию бренда – абсолютный лидер на рынке 48 Прогноз развития БЕ «МТС Зарубежные компании» в 2007 г. ОБЗОР РЫНКА БЕЛАРУСИ Рынок* Факторы роста в 2007 г.: Беларусь 2006 2007П Конкуренты Velcom Velcom Проникновение 60,8% 78,7% ВВП ($ млрд) 36,9 42,3 Рост ВВП** 9.9% 9.0% Число абонентов МТС 3.208.000 › 3.700.000 Доля рынка по абонентам 53,8% › 50% Дальнейший рост проникновения до 80% Удержание лидирующих позиций в массовом сегменте Активная работа в сегменте корпоративных клиентов Дальнейшее развитие VAS Сдерживающие факторы: Усиление конкуренции, рост доли третьего игрока Замедление темпов роста рынка, более низкий ARPU новых абонентов Источник: * Оценки МТС * *Открытые источники 49 Прогноз развития БЕ «МТС Зарубежные компании» в 2007 г. БЕЛАРУСЬ: ОСНОВНЫЕ ИТОГИ ДЕЯТЕЛЬНОСТИ В 2006 Г. Завоевание лидерства Дополнительные услуги Бренд Повышение емкости сети и покрытия Достижение лидерства по доходам – абсолютный лидер рынка Увеличение доли в сегменте корпоративных клиентов и HVPC Лидерство по дополнительным услугам за счет запуска GPRS, EDGE, USSD-контента, DMS Успешный ребрендинг Улучшение восприятия как качественного оператора Построена самая большая сеть в стране (более 2000 BTS), устранены проблемы с покрытием и качеством Запуск сети 3G в Минске в тестовую эксплуатацию 50 Прогноз развития БЕ «МТС Зарубежные компании» в 2007 г. СТРАТЕГИЧЕСКИЕ ИНИЦИАТИВЫ МТС В БЕЛАРУСИ В 2007 Г. Ценовое лидерство в массовом сегменте Сегментный подход Специальные предложения и усиление позиций в молодежном сегменте Новые программы для корпоративных клиентов и HVPC Репозиционирование бренда Развитие VAS услуг Сбыт и развитие сети обслуживания Изменение восприятия бренда, начавшееся 6 июня 2006 г. со смены логотипа МТС, улучшение имиджа бренда Представление уникальных VAS-платформ и услуг – единая система коротких номеров, VPN, LBS, расширение Edge Рост доли контента в VAS-услугах Рост собственной и дилерской сети продаж – открытие новых офисов, рост числа офисов дилеров Улучшение качества обслуживания в собственных центрах и салонах продаж 51