М2.В.ОД.3 Принципы корпоративных финансов (новое окно)

реклама

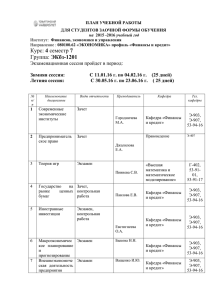

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ Федеральное государственное автономное образовательное учреждение высшего профессионального образования «Дальневосточный федеральный университет» (ДВФУ) _________________________________________________________________ ШКОЛА ЭКОНОМИКИ И МЕНЕДЖМЕНТА РАБОЧАЯ ПРОГРАММА УЧЕБНОЙ ДИСЦИПЛИНЫ (РПУД) «Принципы корпоративных финансов» Направление подготовки - 080300.68 «Финансы и кредит», Программа подготовки «Корпоративные финансы» Форма обучения - очная Школа экономики и менеджмента Кафедра «Финансы и кредит» курс 1, семестр 2 лекции 8 час. практические занятия 28 час. лабораторные работы консультации всего часов аудиторной нагрузки 36 час. самостоятельная работа 72 час. реферативные работы не предусмотрены контрольные работы не предусмотрены зачет экзамен 2 семестр Рабочая программа составлена в соответствии с требованиями федерального государственного образовательного стандарта высшего профессионального образования по направлению 080300.68 «Финансы и кредит», утвержденного приказом №1895 Министерства образования и науки РФ от 17 декабря 2010 г. Рабочая программа обсуждена на заседании кафедры 7 июня 2012 г., протокол №10. Заведующая кафедрой «Финансы и кредит» Составитель к.э.н., доцент Ж.И. Лялина. к.э.н., доцент Г.С.Олейник Разработала: к.э.н., доцент Олейник Г.С. ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ Учебно-методический комплекс дисциплины «Принципы корпоративных финансов» Идентификационный номер: Контрольный экземпляр находится УМКД. 60-17-36 (10)-080300.68-ПЦ.В.М.2.2.6-2012 на кафедре Финансы и кредит ШЭМ ДВФУ I. Рабочая программа пересмотрена на заседании кафедры: Протокол от «_____» _________________ 20 г. № ______ Заведующая кафедрой _______________________ __________________ (подпись) (И.О. Фамилия) II. Рабочая программа пересмотрена на заседании кафедры: Протокол от «_____» _________________ 20 г. № ______ Заведующая кафедрой _______________________ __________________ (подпись) (И.О. Фамилия) 2 Лист 2 из 17 Разработала: к.э.н., доцент Олейник Г.С. ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ Учебно-методический комплекс дисциплины «Принципы корпоративных финансов» Идентификационный номер: Контрольный экземпляр находится УМКД. 60-17-36 (10)-080300.68-ПЦ.В.М.2.2.6-2012 на кафедре Финансы и кредит ШЭМ ДВФУ Лист 3 из 17 Аннотация Цель и задачи дисциплины. Цель дисциплины – формирование у магистрантов владения методологией и инструментальным аппаратом корпоративных финансов для разработки и реализации финансовых стратегий компаний в условиях глобальной трансформации финансовых рынков и перехода к инновационной экономике. Задачи дисциплины: - раскрыть содержание, организацию и методы корпоративных финансов; - рассмотреть принципы анализа решений об инвестициях, их формировании, выплатах инвесторам организаций корпоративного контроля в российских компаниях; - рассмотреть практические проблемы планирования долгосрочных вложений; - ознакомить студентов с вопросами слияния и поглощения компаний; - ознакомить студентов с особенностями финансового анализа при реорганизации корпоративных структур и управлении корпоративным риском. Данная дисциплина относится к дисциплинам профессионального цикла (вариативная часть) учебного плана подготовки магистров по направлению 080300.68 "Финансы и кредит", профиль "Корпоративные финансы". Место дисциплины в структуре ОП магистратуры Дисциплина «Операционный менеджмент» связана с общепрофессиональной подготовкой будущих магистров, и ее изучение базируется на знаниях смежных дисциплин и предполагается в тесной зависимости с такими дисциплинами общенаучного и профессионального 3 Разработала: к.э.н., доцент Олейник Г.С. ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ Учебно-методический комплекс дисциплины «Принципы корпоративных финансов» Идентификационный номер: Контрольный экземпляр находится УМКД. 60-17-36 (10)-080300.68-ПЦ.В.М.2.2.6-2012 на кафедре Финансы и кредит ШЭМ ДВФУ Лист 4 из 17 циклов, как: «Менеджмент в условиях глобализации», «Инновационный менеджмент», «Корпоративное управление», «Современный стратегический анализ». Требования к результатам освоения дисциплины Изучение дисциплины должно обеспечивать приобретение студентами совокупности знаний, умений и навыков, способствующих развитию и у них различных видов компетенций: Общекультурные: - умением анализировать и оценивать исторические события и процессы (ОК-4); - владением культурой мышления, способностью к восприятию, обобщению и анализу информации, постановке цели и выбору путей ее достижения (ОК-5); - умением логически верно, аргументированно и ясно строить устную и письменную речь (ОК-6); - готовностью к кооперации с коллегами, работе в коллективе (ОК- 7); Профессиональные: - способностью владеть методами аналитической работы, связанными с финансовыми аспектами деятельности коммерческих и некоммерческих организаций различных организационно-правовых форм, в том числе финансово-кредитных (ПК-2); способностью анализировать и использовать различные источники информации для проведения финансово-экономических расчетов (ПК-3). В результате изучения дисциплины магистрант должен: Знать: 4 Разработала: к.э.н., доцент Олейник Г.С. ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ Учебно-методический комплекс дисциплины «Принципы корпоративных финансов» Идентификационный номер: Контрольный экземпляр находится УМКД. 60-17-36 (10)-080300.68-ПЦ.В.М.2.2.6-2012 на кафедре Финансы и кредит ШЭМ ДВФУ Лист 5 из 17 основные тенденции развития операционного менеджмента как в целом в мире, так и в отраслевом и страновом разрезах; основные этапы создания системы операционного управления и процессных бизнес-моделей деятельности; основе основные подходы к оценке операционного менеджмента на использование процедур аудита, самооценки по различным критериям; перспективы развития операционного менеджмента в рамках общей системы управления. Уметь: – формировать организационный план создания/развития системы операционного менеджмента на предприятии; –разрабатывать программы обучения персонала в области операционного менеджмента; – создавать процессные бизнес-модели деятельности организации в соответствии с требованиями стандарта ISO 9001 для реализации основных процессов деятельности предприятия; – обосновывать и применять в деятельности предприятия современные теории и концепции операционного менеджмента. Владеть: –навыками устной и письменной речи на уровне, обеспечивающем высокое качество научно-исследовательской и прикладной деятельности в области операционного менеджмента; –навыками постановки и решения проблем менеджмента; –методами оценки систем операционного менеджмента; 5 операционного Разработала: к.э.н., доцент Олейник Г.С. ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ Учебно-методический комплекс дисциплины «Принципы корпоративных финансов» Идентификационный номер: Контрольный экземпляр находится УМКД. 60-17-36 (10)-080300.68-ПЦ.В.М.2.2.6-2012 на кафедре Финансы и кредит ШЭМ ДВФУ –методами работы с нормативными источниками, Лист 6 из 17 содержащими требования к системам операционного менеджмента; –навыками библиографической работы с привлечением современных информационных технологий; –способами представления итого проделанной работы в виде отчетов, контрольных работ, статей, оформленных в соответствии с имеющимися требованиями с привлечением современных средств редактирования и печати. Формы и методы обучения, способствующие формированию и развитию компетенции Лекционный курс, практические занятия, выполнение домашних заданий, самостоятельная работа, дискуссии. Трудоемкость дисциплины Общая трудоемкость дисциплины составляет 3 зачетные единицы, 108 часов, из них: 8 часов – лекции, 28 часа– практика, 72 часа самостоятельная работа. Продолжительность изучения дисциплины 1 семестр. Контроль успеваемости Промежуточная аттестация проходит предусматривает выполнение тестовых заданий. 6 2 раза в семестр и Разработала: к.э.н., доцент Олейник Г.С. I. ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ Учебно-методический комплекс дисциплины «Принципы корпоративных финансов» Идентификационный номер: Контрольный экземпляр находится УМКД. 60-17-36 (10)-080300.68-ПЦ.В.М.2.2.6-2012 на кафедре Финансы и кредит ШЭМ ДВФУ Лист 7 из 17 СТРУКТУРА И СОДЕРЖАНИЕ ТЕОРЕТИЧЕСКОЙ ЧАСТИ КУРСА (8 часов) Тема 1. Приведенная стоимость и альтернативные издержки (1 час) Понятие стоимости. Время и неопределенность. Цели финансового управления в сложных организациях. Вычисление приведенной стоимости. Чистая приведенная стоимость. Риск и приведенная стоимость. Приведенные стоимости и нормы доходности. Правило чистой приведенной стоимости. Оценка долгосрочных активов. Бессрочная рента и аннуитет. Приведенная стоимость облигаций и акций. Принятие инвестиционных решений по методу чистой приведенной стоимости. Тема 2. Риск, доход и альтернативные издержки (2 час) Измерение риска, присущего инвестиционному портфелю. Вычисление портфельного риска. Диверсификация портфеля. Влияние отдельных ценных бумаг на портфельный риск. Гарри Марковиц и рождение теории портфеля. Связь между риском и доходом. Надежность и роль модели оценки долгосрочных активов. Планирование долгосрочных вложений и риск. Измерение бета- коэффициента. Структура капитала и затраты компании на капитал. Оценка надежности эквивалентов потоков денежных средств. Тема 3. Практические проблемы планирования долгосрочных вложений(1 час.) Анализ чувствительности. Анализ проекта при различных сценариях. Анализ безубыточности. Метод Монте-Карло. «Дерево решений» и последующие решения. Положительная чистая приведенная стоимость. Рыночная стоимость. Прогнозирование экономических рент. Стоимость 7 Разработала: к.э.н., доцент Олейник Г.С. ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ Учебно-методический комплекс дисциплины «Принципы корпоративных финансов» Идентификационный номер: Контрольный экземпляр находится УМКД. 60-17-36 (10)-080300.68-ПЦ.В.М.2.2.6-2012 на кафедре Финансы и кредит ШЭМ ДВФУ Лист 8 из 17 нового расширения компании (на примере). Стоимость акций компании (на примере). Организация инвестиционного процесса и последующая оценка эффективности. Тема 4. Организация инвестиционного процесса и последующая оценка эффективности (1час.) Планирование долгосрочных вложений и утверждение проектов. Проблемы и некоторые решения. Обеспечение согласованности прогнозов. Устранение конфликта интересов. Снижение необъективности в прогнозах. Получение высшим руководством необходимой ему информации. Признание необходимости стратегической «подгонки». Оценка текущей деятельности. Бухгалтерская норма прибыли. Тема 5. Решения по финансированию и эффективность рынка (1 час) Финансирование корпораций и шесть уроков эффективности рынка. Различие между финансированию. инвестиционными Эффективные решениями рынки и решениями капиталов. по Источники финансирования корпораций. Модели финансирования корпорации. Тема 6. Дивидендная политика и структура капитала (1 час) Виды дивидендов. Выкуп акций. Принятие решений о выплате дивидендов. Дивидендная политика. Дивиденды и прирост капитала. Альтернативные налоговые системы. 8 Разработала: к.э.н., доцент Олейник Г.С. ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ Учебно-методический комплекс дисциплины «Принципы корпоративных финансов» Идентификационный номер: Контрольный экземпляр находится УМКД. 60-17-36 (10)-080300.68-ПЦ.В.М.2.2.6-2012 на кафедре Финансы и кредит ШЭМ ДВФУ Лист 9 из 17 Тема 7. Слияния, международные финансы, пенсии (1 час) Анализ экономических выгод и издержек слияния. Диверсификация. Оценка издержек слияния. Механизм и тактика слияния. Выкуп компании за счет заемного капитала. Слияния и экономика в целом. Международные инвестиционные иностранных решения. инвестиций. Затраты на привлечение Финансирование капитала зарубежных для операций. Взаимосвязи инвестиционных решений и решений по финансированию. Типы пенсионных программ. Управление пенсионным фондом. Риск и политика пенсионного фонда. Оценка эффективности пенсионного фонда. II. СТРУКТУРА И СОДЕРЖАНИЕ ПРАКТИЧЕСКОЙ ЧАСТИ КУРСА Практические занятия (28 часов) Занятие 1. Приведенная стоимость и альтернативные издержки (4 час) (интерактивное занятие - работа в малых группах по критерию модели – 2 часа) Занятие 2. Риск, доход и альтернативные издержки (работа в малых группах по критерию модели) (4 час) (интерактивное занятие - работа в малых группах по критерию модели – 3 часа) Занятие 3. Практические проблемы планирования долгосрочных вложений (работа в малых группах по критерию модели) (4 час.) (интерактивное занятие - работа в малых группах по критерию модели – 3 часа) Занятие 4. Организация инвестиционного процесса и последующая оценка эффективности (работа в малых группах по критерию модели) (4 час.) (интерактивное занятие - работа в малых группах по критерию модели – 3 часа) 9 Разработала: к.э.н., доцент Олейник Г.С. ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ Учебно-методический комплекс дисциплины «Принципы корпоративных финансов» Идентификационный номер: Контрольный экземпляр находится УМКД. 60-17-36 (10)-080300.68-ПЦ.В.М.2.2.6-2012 на кафедре Финансы и кредит ШЭМ ДВФУ Лист 10 из 17 Занятие 5. Решения по финансированию и эффективность рынка (работа в малых группах по критерию модели) (4 час) (интерактивное занятие - работа в малых группах по критерию модели – 3 часа) Занятие 6. Дивидендная политика и структура капитала (4 час) (интерактивное занятие - работа в малых группах по критерию модели – 3 часа) Занятие 7. Слияния, международные финансы, пенсии (4 час) (интерактивное занятие - работа в малых группах по критерию модели – 3 часа) III. КОНТРОЛЬ ДОСТИЖЕНИЯ ЦЕЛЕЙ КУРСА Вопросы к экзамену 1. Каковы специфические особенности корпорации как формы организации бизнеса? 2. В чем отличие финансового подхода к анализу деятельности компании от бухгалтерского? 3. Какие базовые категории теории финансов вы знаете? 4. Какие основные проблемы рассматриваются в корпоративных финансах? 5. Определите основные функциональные обязанности финансового менеджера? Что является критерием при принятии управленческих решений финансовым менеджером? 6. Каковы особенности корпоративной формы организации бизнеса? 7. Как регулируется деятельность корпораций в Российской Федерации? 8. В чем заключается агентская проблема в управлении финансовыми потоками в акционерных компаниях? 9. Что понимается под асимметричной информацией в управлении 10 Разработала: к.э.н., доцент Олейник Г.С. ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ Учебно-методический комплекс дисциплины «Принципы корпоративных финансов» Идентификационный номер: Контрольный экземпляр находится УМКД. 60-17-36 (10)-080300.68-ПЦ.В.М.2.2.6-2012 на кафедре Финансы и кредит ШЭМ ДВФУ Лист 11 из 17 корпорацией? 10. Каковы основные цели и задачи компании? 11. В чем недостатки показателей бухгалтерской прибыли как основной цели управления финансовыми потоками в акционерной компании? 12. В чем преимущества и недостатки стоимостного подхода к управлению корпорацией? 13. Каковы основные источники информации в системе финансового управления корпорацией? 14. Дайте определение денежного потока. 15. Какие методы расчета потока денежных средств Вы знаете? В чем преимущества и недостатки каждого их них? 16. Почему применение при принятии финансовых решений показателя денежного потока соответствует интересам инвесторов в большей степени, нежели использование показателя прибыли (бухгалтерской)? Поясните, почему показатели чистой прибыли и денежного потока не совпадают? 17. Какие три вида потоков денежных средств Вы можете назвать? 18. Какие операции формируют денежные потоки от основной, инвестиционной и финансовой деятельности? 19. К какому элементу денежного потока относится выплата процентов по долгосрочной задолженности? 20. С чем связана необходимость внесения корректировок чистой прибыли при расчете потока денежных средств от основной деятельности? 21. Почему собственные акции, выкупленные у акционеров, в российском бухгалтерском балансе отражаются в разделе оборотных средств, а при расчете денежного потока эту операцию необходимо относить к потоку от финансовой деятельности? 22. Каковы основные проблемы расчета потока денежных средств на 11 Разработала: к.э.н., доцент Олейник Г.С. ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ Учебно-методический комплекс дисциплины «Принципы корпоративных финансов» Идентификационный номер: Контрольный экземпляр находится УМКД. 60-17-36 (10)-080300.68-ПЦ.В.М.2.2.6-2012 на кафедре Финансы и кредит ШЭМ ДВФУ Лист 12 из 17 основе косвенного метода в России? 23. Что такое внутренняя (истинная, фундаментальная) стоимость актива? 24. В чем отличие реальных (производственных) активов от финансовых? 25. Что такое эффективная доходность? Как соотносятся понятия эффективная и номинальная доходности? 26. Каким образом учитывается фактор риска при оценке стоимости ценных бумаг? 27. Какие допущения делаются при оценке внутренней стоимости купонной облигации? Влияют ли характеристики выпуска на изменение доходности и курса облигаций? 28. Почему облигации со сроком до погашения 30 лет являются более спекулятивными, чем со сроком до погашения 10 лет? 29. Может ли доходность к погашению купонной облигации быть отрицательной? 30. Как оценивается стоимость привилегированных акций? 31. В чем сложности оценки внутренней стоимости обыкновенных акций? 32. Поясните, почему требуемая норма доходности при оценке стоимости обыкновенных акций выше, чем требуемая норма доходности по привилегированным акциям. 33. Какие способы и модели оценки акций вы знаете? 34. Какие допущения делаются в модели Гордона? 35. Почему в модели Гордона предполагается, что темп роста дивидендов является постоянным? 36. Как оцениваются обыкновенные акции компании при условии 12 Разработала: к.э.н., доцент Олейник Г.С. ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ Учебно-методический комплекс дисциплины «Принципы корпоративных финансов» Идентификационный номер: Контрольный экземпляр находится УМКД. 60-17-36 (10)-080300.68-ПЦ.В.М.2.2.6-2012 на кафедре Финансы и кредит ШЭМ ДВФУ Лист 13 из 17 непостоянного роста дивидендов? 37. Дайте определение риска. 38. Какие показатели измерения риска вы знаете? 39. Как согласуются понятия рыночный и общий риск? 40. Что такое систематический и несистематический риски? 41. Какой риск можно устранить с помощью диверсификации вложений? 42. Какая связь существует между общим риском, рыночным риском и диверсифицируемым риском? 43. Что такое портфель активов? Что понимается под совокупным риском портфеля? Почему необходимо диверсифицировать портфель? 44. Охарактеризуйте основные способы нахождения ставки дисконтирования. 45. Как рассчитывается бета коэффициент? Что он показывает? 46. В каких случаях бета может быть равен 1? 47. Перечислите основные допущения в модели оценки долгосрочных активов. 48. Прокомментируйте экономический смысл модели оценки долгосрочных активов (САРМ). 49. Что показывает линия рынка ценных бумаг? 50. Как определяется безрисковая ставка доходности? 51. Почему премия за риск инвестиций в акции в развитых странах постепенно снижается? 52. Как рассчитывается премия за риск инвестиций в акции? 53. Каковы проблемы использования модели оценки долгосрочных активов в России? 54. Перечислите основные недостатки модели оценки долгосрочных 13 Разработала: к.э.н., доцент Олейник Г.С. ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ Учебно-методический комплекс дисциплины «Принципы корпоративных финансов» Идентификационный номер: Контрольный экземпляр находится УМКД. 60-17-36 (10)-080300.68-ПЦ.В.М.2.2.6-2012 на кафедре Финансы и кредит ШЭМ ДВФУ Лист 14 из 17 активов? 55. Почему в России кумулятивное построение является одним из наиболее распространенных способов определения ставки дисконтирования? 56. Какие источники финансирования включаются в понятие «средневзвешенные затраты на капитал»? 57. Каковы недостатки эмиссии акций для привлечения для привлечения финансирования с точки зрения компании? 58. Каковы преимущества эмиссии акций финансирования с точки зрения компании? 59. Какие преимущества имеют конвертируемые облигации с точки зрения корпорации? 60. Можно ли амортизационные отчисления включать во «внутренние» источники капитала и почему? 61. В чем проблемы использования целевых государственных поступлений как источника финансирования деятельности компании? 62. Охарактеризуйте плюсы и минусы внутренних кредитов как источника финансирования компании. 63. Охарактеризуйте плюсы и минусы внешних кредитов как источника финансирования компании. 64. Каковы преимущества использования неэмиссионных ценных бумаг как источника финансирования? 65. Каковы цели управления структурой капитала компании? 66. Охарактеризуйте направления развития подходов к управлению структурой капитала в конце 20 – начале 21 веков. 67. Что подразумевается под понятиями «операционный рычаг», «финансовый рычаг (леверидж)»? 68. В чем различие следующих понятий «оптимальная структура 14 Разработала: к.э.н., доцент Олейник Г.С. ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ Учебно-методический комплекс дисциплины «Принципы корпоративных финансов» Идентификационный номер: Контрольный экземпляр находится УМКД. 60-17-36 (10)-080300.68-ПЦ.В.М.2.2.6-2012 на кафедре Финансы и кредит ШЭМ ДВФУ Лист 15 из 17 капитала», «целевая структура капитала», «текущая структура капитала»? 69. Сформулируйте теорему Модильяни-Миллера без учета влияния налогообложения, с учетом влияния налогообложения. Каковы основные направления критики данной модели? 70. Охарактеризуйте преимущества и недостатки оптимизации структуры капитала на основе модели EBIT-EPS? 71. Какими факторами руководствуется менеджмент компании при выборе структуры капитала на практике? В чем заключается специфика анализа управления структурой капитала в крупных российских корпорациях? IV. ТЕМАТИКА И ПЕРЕЧЕНЬ КУРСОВЫХ РАБОТ И РЕФЕРАТОВ Рефераты 1. Анализ и планирование оптимальной структуры капитала. 2. Анализ инвестиционной стоимости капитала. 3. Анализ затрат на капитал и барьерной ставки доходности корпорации. 4. Корпоративное управление, внутренний контроль и стоимость акционерного капитала. 5. Анализ доходности, ожидаемой собственниками корпорации. 6. Структура капитала корпорации. 7. Анализ эффективности инвестиций. 8. Корпоративные стратегии роста путем приобретения контроля над фирмами. 9. Политика выплат собственникам и стоимость корпорации. 10. Анализ фундаментальной стоимости заемного капитала. 15 Разработала: к.э.н., доцент Олейник Г.С. ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ Учебно-методический комплекс дисциплины «Принципы корпоративных финансов» Идентификационный номер: Контрольный экземпляр находится УМКД. 60-17-36 (10)-080300.68-ПЦ.В.М.2.2.6-2012 на кафедре Финансы и кредит ШЭМ ДВФУ Лист 16 из 17 11. Реструктуризация капитала корпорации. 12. Анализ стратегических возможностей корпорации. 13. Бессрочная рента и аннуитет оценка. 14. Расчет ставки капитализации. 15. Окупаемость. Правило окупаемости. Дисконтированная окупаемость. V. УЧЕБНО-МЕТОДИЧЕСКОЕ ОБЕСПЕЧЕНИЕ ДИСЦИПЛИНЫ Основная литература 1. (http://window.edu.ru/resource/236/22236) Ивашковская И.В. Корпоративные финансы. / - М.: М.: Олимп-Бизнес, 2009, 245 с. 2. (http://window.edu.ru/resource/872/66872) Старкова Н.А. Финансовый менеджмент /– М.: Экономика, 2009, 154 с. 3. Бригхем Ю., Гапенски Л. Финансовый менеджмент / Ю. Бригхем, Л. Гапенски. – СПб.: Экономическая школа, 2010, 654 с. 4. Вэйтилингем Р. Руководство по использованию финансовой информации / Р. Вэйтилингем. – Финансы и статистика, 2010, 214 с. 5. Росс С. Основы корпоративных финансов. / С. Росс, Р. Вестерфильд, Б. Джордан. - М.: Лаборатория базовых знаний, 2009, 258 с. Дополнительная литература 6. Бернстайн, Л.А. Анализ финансовой отчётности / Л.А. Бернстайн. М.: Финансы и статистика, 2008, 452 с. 7. Карлин, Т.П. Анализ финансовых отчётов (на основе GAAP) / Т.П. Карлин, А.Р. Макмин. - М.: ИНФРА-М, 2008, 154 с. 8. Коллас Б. Управление финансовой деятельностью предприятия / Б. Колас. – М.: ЮНИТИ, 2009, 254 с. 16 Разработала: к.э.н., доцент Олейник Г.С. ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ Учебно-методический комплекс дисциплины «Принципы корпоративных финансов» Идентификационный номер: Контрольный экземпляр находится УМКД. 60-17-36 (10)-080300.68-ПЦ.В.М.2.2.6-2012 на кафедре Финансы и кредит ШЭМ ДВФУ Лист 17 из 17 9. Нидлз Б., Андерсон Х., Колдуэлл Д. Принципы бухгалтерского учета. М.: «Финансы и статистика», 2010, 236 с. 10. Уолш К. Ключевые показатели менеджмента. / К. Уолш. М.:«Дело», 2011, 256 с. 11. Шарп У. Инвестиции. / У. Шарп. - М.:«Инфра-М». 2010, 471 с. 12. Количественные методы финансового анализа.: [Перевод] / Под ред. С. Дж. Брауна и М.П. Крицмена. - М.: ИНФРА-М, 2012, 197 с. Электронные источники: Корпоративные 1. http://znanium.com/bookread.php?book=262451 финансовые решения. Эмпирич. анализ рос. компаний (корпор. фин...): Моногр. / И.В. Ивашковская и др.; Под науч. ред. И.В. Ивашковской - М.: НИЦ Инфра-М, 2011. - 281с. Основы 2. http://znanium.com/bookread.php?book=176706 корпоративного Московский управления: государственный Учебное институт пособие / А.Г. международных Дементьева; отношений (Университет). - М.: Магистр, 2009. - 575 с. 3. http://znanium.com/bookread.php?book=216448 Логистическая система управления финансами корпоративных структур / С.Е. Барыкин. - М.: ИНФРА-М, 2011. - 173 с. 17