приложение 3 - LMS - Высшая школа экономики

реклама

Правительство Российской Федерации

Федеральное государственное автономное образовательное

учреждение высшего профессионального образования

«Национальный исследовательский университет

"Высшая школа экономики"»

Санкт-Петербургский филиал федерального государственного

автономного образовательного учреждения высшего профессионального

образования

«Национальный исследовательский университет "Высшая школа экономики"»

Факультет Санкт-Петербургская школа экономики и менеджмента

Департамент менеджмента

БАКАЛАВРСКАЯ РАБОТА

На тему: «Управление капиталом компании в развивающихся странах»

Направление «Менеджмент»

Образовательная программа «Менеджмент»

Студент группы № 243

Зайниев Н. Ш.

Научный руководитель

доцент, к.э.н. Кайсаров А. А.

Санкт-Петербург

2015

2

СОДЕРЖАНИЕ

СОДЕРЖАНИЕ............................................................................................................................. 2

ВВЕДЕНИЕ .......................................................................................................................................... 3

Глава 1 Теоретические основы управления капиталом в развивающихся рынках ....................... 7

1.1 Характеристика экономики развивающихся стран ................................................................ 7

1.2 Особенности управления капиталом на развивающихся рынках ....................................... 10

1.2.1 Общие понятия и теоретические основы ........................................................................ 10

1.2.2 Методы и правила принятия управленческих решений ................................................ 12

1.2.3 Факторы влияния на структуру капитала ....................................................................... 16

1.2.4 Формирование оптимальной структуры капитала ......................................................... 19

Глава 2. Управление оборотным капиталом и его значение в контексте Китая ......................... 23

Глава 3 Инвестиции и финансовые ограничения в Китае ............................................................. 27

3.1 Данные и сводная статистика ................................................................................................. 27

3.1.1 Данные ................................................................................................................................ 27

3.1.2 Сводная статистика ........................................................................................................... 28

3.1.3 Общие характеристики компаний.................................................................................... 31

3.1.4 Оборотный капитал ........................................................................................................... 32

3.2 Базовые характеристики и методология оценки................................................................... 36

3.2.1 Исходные характеристики ................................................................................................ 36

3.2.2 Методология оценки ......................................................................................................... 40

3.3. Основные эмпирические тесты ............................................................................................. 42

3.4 Анализ чувствительности инвестиций в основной/оборотный капитал при изменении

денежного потока........................................................................................................................... 49

3.4.1 Определение FCS и WCS .................................................................................................. 49

3.4.2 Описательная статистика и последующие регрессии для FCS и WCS ........................ 51

3.4.2.1 Описательная статистика .......................................................................................... 51

3.4.2.2 Последующие регрессии для FCS и WCS ............................................................... 55

3.4.3 Комбинация FCS и WCS ................................................................................................... 58

3.4.3.1 Описательная статистика .......................................................................................... 58

3.4.3.2 Полиномиальная логистическая регрессия ............................................................. 63

3.4.4 Связь WCS, FCS и их комбинаций с инвестициями в основной капитал .................... 66

ЗАКЛЮЧЕНИЕ .................................................................................................................................. 71

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ ........................................................................ 73

ПРИЛОЖЕНИЕ 1 ............................................................................................................................... 80

ПРИЛОЖЕНИЕ 2 ............................................................................................................................... 81

ПРИЛОЖЕНИЕ 3 ............................................................................................................................... 83

ПРИЛОЖЕНИЕ 4 ............................................................................................................................... 85

ПРИЛОЖЕНИЕ 5 ............................................................................................................................... 86

3

ВВЕДЕНИЕ

Нынешний финансовый кризис и рецессия отводят внимание компаний к

инвестициям в краткосрочные активы, которые представляют основную долю

элементов, находящихся на балансе фирмы. В связи этим растет важность

краткосрочного управления оборотным капиталом в компаниях. Некоторые

исследователи считают, что эффективное управление капиталом имеет важное

значение для компании во время бурно развивающихся экономических периодов

и его стратегическое управление может улучшить конкурентные позиции и

рентабельность. Другие исследователи подчеркивали, что улучшение управления

оборотным капиталом является достаточно важным для компании, чтобы

выдержать воздействие экономических потрясений.

Денежных средства, как составляющая оборотного капитала, являются

признаком текущей финансовой стабильности бизнеса. В среднесрочной

перспективе, многие фирмы переключат внимание с общего роста компании на

увеличение эффективности и управление денежными средствами.

Данная выпускная квалификационная работа будет сфокусирована на

особенностях управления капиталом в развивающихся рынках в целом и на

анализе управления оборотным капиталом в Китае, в частности.

В

течение

трех

последних

десятилетий

китайская

экономика

характеризовалась стабильно высокими объемами долгосрочных инвестиций и

феноменальными темпами роста [73, c. 197]. Некоторые исследователи пытались

найти этому объяснение. Среди них, Ayyagari и др. [21] сделали вывод, что

экономический

рост

финансированием,

китайских

несмотря

на

фирм

не

связан

ограничение

с

доступа

неофициальным

к

внешнему

финансированию. Cull и др. [36] сделали вывод, что доступ к коммерческим

кредитам не играет значительную роль в объяснении данного явления. Guariglia и

др. [54, c. 85] показывают, что «китайское чудо» было обусловлено высокой

продуктивностью частных фирм, которые смогли аккумулировать значительные

4

денежные потоки. Согласно их исследованию, китайским частным предприятиям

удалось поддержать свои высокие темпы роста благодаря обильному внутреннему

финансированию.

В работе рассматриваются долгосрочные инвестиции (инвестиции в

основной капитал), являющийся существенным фактором, определяющим рост

компании в целом [24, c. 87], [28], так и в частности в Китае [41, c. 144]. Также,

исследуется роль управления оборотным капиталом в объяснении того, почему

китайские компании были способны инвестировать в очень больших объемах,

несмотря на значительные финансовые ограничения. Оборотный капитал

определяется как разница между текущими обязательствами и текущими

активами, и часто берется как показатель ликвидности. Данная статья

сосредоточена на оборотный капитал компаний в Китае, основываясь на

наблюдении в период 2000-2007 гг. Китайские компании в исследуемом наборе

данных характеризуются очень высоким соотношением оборотного капитала к

основному капиталу (66,6%).

Данный период исследования был выбран в целях получения наиболее

достоверные результатов от качественной выборки, не зависящих от влияния

Целью исследования является анализа способности предприятий с

различной формой собственности использовать оборотный капитал для

смягчения

существующих

финансовых

ограничений

в

долгосрочных

инвестициях. Способности предприятия оптимизировать свой оборотный капитал

в денежный поток.

Данная работа связана с исследованиями, которые провели Fazzari и

Petersen, анализировавшие деятельность американских компаний и пришедшие к

выводу, что компании действительно в состоянии сгладить колебания денежных

потоков за счет оборотного капитала [46]1.

Использование методологии, аналогичной у Fazzari и Petersen, Brown и Petersen,

показывает, что американские фирмы могут использовать денежные резервы (которые

являются одной из составляющих оборотного капитала), чтобы снизить высокие необратимые

расходы на R&D [31].

1

5

На сегодняшний момент, для развивающихся стран подобных исследований

мало. В данной работе представлена попытка заполнить этот пробел в литературе,

сосредоточив внимание на примере Китая.

За основу взято панельное исследование 116724 компаний за период 20002007

гг.:

Государственные

предприятия,

иностранные

предприятия,

представители частного бизнеса и коллективные предприятия были рассмотрены

отдельно.

Было

установлено,

что

у

государственных

предприятий

чувствительность долгосрочных инвестиций к денежными потоками не велика.

Можно предположить, что это связано с тем что эти предприятия не испытывают

трудностей,

связанных

с

внешним

финансированием,

так

как

они

поддерживаются государственными банками. С другой стороны, у остальных

групп предприятий прослеживается высокая чувствительность долгосрочных и

краткосрочных инвестиций компании к денежным потокам. Эти данные

показывают, что при нестабильном денежном потоке, фирмы стремятся

оптимизировать свои инвестиции в основной и оборотный капитал. Разделив

компании на предприятия с относительно высоким и относительно низким

коэффициентами соотношения оборотного капитала к основному капиталу. Было

выявлено, что при нестабильных денежных потоках, компании с высоким

коэффициентом соотношения оборотного капитала к основному капиталу

способны

стабилизировать

потоки

за

счет

краткосрочных

инвестиций

(инвестиций в оборотный капитал).

По результатам данной выпускной квалификационной работы очевидно,

что, в условиях нестабильных денежных потоков, крупные, давно существующие

на рынке компании и медленно растущие предприятия, как правило, улаживают

ситуацию за счет долгосрочных инвестиций, в то время как малые, более молодые

и быстрорастущие компании в состоянии приспособиться к ситуации с помощью

оборотного капитала. Более того, фирмы с низким уровнем денежного потока,

сталкивающиеся с серьезными внутренними кредитными ограничениями,

особенно активны в освоении инвестиций в основной и оборотный капитал, в то

время как фирмы с высокой долей заемного капитала, как правило, выбирают

6

инвестирования только в оборотный капитал2. Поэтому вполне возможно, что,

несмотря на серьезные финансовые ограничения, китайские компании способны

поддерживать долгосрочные инвестиции и высокие темпы роста путем

эффективного управления оборотным капиталом. Это может внести свой вклад в

объяснение экономического чуда Китая.

Как и в работе Guariglia [53], в данной работе определятся, в какой степени имеют

внутренние финансовые ограничения те фирмы, чья деятельность ограничивается количеством

доступных собственных средств. Фирмы могут также быть подвержены воздействию

информационной асимметрии, которая приводит их к трудностям в получении внешних

средств. В связи с этим, внешние финансовые ограничения могут быть определены с помощью

таких критериев, как размер фирмы, ее возраст, заемные средства, залог, коэффициент выплаты

дивидендов и т.д.

2

7

Глава 1 Теоретические основы управления капиталом в

развивающихся рынках

1.1 Характеристика экономики развивающихся стран

В мировой экономике Международным валютным фондом принято деление

рынков по странам в зависимости от определенных экономических показателей,

в том числе и развития рынка капитала на две большие группы: развитые и

развивающиеся. Однако, каких-то общепринятых универсальных критериев, по

которым можно отнести фондовый рынок определенной страны к одной из этих

двух групп не существует. Принято считать, что развитые рынки характеризуются

высоко диверсифицированной рыночной экономикой, устойчивой политической

системой, сформированной правовой законодательной базой, из чего вытекает

высокий уровень гарантий защиты прав инвесторов [38, c. 263].

К развитым рынкам традиционно относят рынки таких стран, как США,

Канады, Японии, Австралии, Новой Зеландии, а также большинство стран

северной и западной Европы (глобальные инвестиционные банки и некоторые

международные организации, например, ООН) относят к развитым странам также

ЮАР, Израиль, Гонконг, Сингапур, Южную Корею, Тайвань, Кипр, Мальту и

Словению). Рынки капитала других стран Азии, Африки, Восточной Европы и

Южной Америки (в их число входит и Россия) относят к группе развивающихся

рынков.

Основные отличия развивающихся и развитых рынков заключается в

следующем:

1. Развивающиеся рынки (ЕМ) связаны с высоким риском финансовых

потерь, что обусловлено такими объективными факторами как слабый уровень

развития

биржевой

законодательства,

инфраструктуры,

низкая

несовершенство

информационная

действующего

прозрачность

компаний,

несоответствие международных и национальных стандартов предоставления

отчетности по финансовым показателям, доминирование государственных

предприятий во многих секторах и отраслях экономики.

8

2. Высокая концентрация ликвидности, которая присуща многим ЕМ, что

выражается в доминировании на рынке капитала нескольких десятков

крупнейших компаний.

3. Развивающимся

рынкам

присуща

ярко

выраженная

отраслевая

специализация, при этом довольно часто преобладают добывающие и сырьевые

отрасли, а сектор переработки и потребления крайне слабо развит. Так, на

российском рынке в 2014 году в структуре индекса ММВБ более половины

составлял нефтегазовый сектор (около 53%), второе место по величине занимал

банковский сектор (около 14%), и третье – металлургический сектор (чуть менее

12,6%). То есть общая доля указанных трех секторов составила примерно 80%.

Потребительский же сектор, который занимает лидирующие позиции на развитых

рынках (от 20% до 50% доли индекса), в индексе ММВБ составил менее 2%. [50,

c. 164]

4. Развивающиеся рынки характеризуются развитием рынков ценных

бумаг (преимущественно акций и облигаций), а на развитых рынках преобладает

(по объему) рынок производных финансовых инструментов (финансовых

деривативов) [15, c.153].

Развивающиеся рынки характеризуются более высокой волатильностью: в

благоприятных экономических условиях они растут гораздо быстрее развитых

рынков (в этом отношении наиболее показательны 2007 и 2009 годы), но в

неблагоприятных кризисных условиях их снижение является более масштабным

(наглядным примером является динамика рынков в кризисном 2008 году).

При благоприятном экономическом климате развивающиеся рынки по

сравнению с развитыми рынками показывают больший рост, в условиях же

экономической нестабильности снижение их показателей проявляется в большей

степени. Другими словами, ЕМ имеют высокую волатильность. На сегодняшний

день, аналитики отмечают спад темпов роста. На конец 2014 – начало 2015 года

развивающиеся

рынки

не

обеспечивают

привлекательные

условия

для

инвестиций. В последние пять лет, показатели рынков капитала развитых стран

9

оказались на 41% выше, чем на развивающихся рынках, даже несмотря на кризис

еврозоны [62, c. 242].

Финансисты видят несколько причин сложившейся ситуации: низкую

взаимосвязь экономического роста и движения капитала и не прямую взаимосвязь

состояния местной экономики на рынке капитала.

Как отмечает британский журнал The Economist, Китай – традиционный

лидер среди развивающихся рынков -

демонстрировал в последние годы

грандиозный рост, но индекс FTSE China 50 достиг пиковой точки в 30 711 еще в

октябре 2007 г., а на начало 2015 года находится на уровне 16 848.

Обратимся к интересному анализу ситуации на развивающихся рынках,

который сделал экономист Ecstrat Джон Пол Смит. [72, 147c.] Он указывает, что

движение по направлению к регулируемому государством капитализму,

происходящее в подавляющей части развивающегося мира с 2008 г., разрушает

ключевую особенность развивающегося рынка как отдельно стоящей группы

капитала происходит постепенное приближение управления ЕМ с так

называемым англосаксонским нормам. По мнению Смита, наименование

«развивающийся», что значит динамичный, применительно к таким рынкам уже

не актуально. Джон Пол Смит полагает, что различие в росте между

развивающимися и развитыми экономиками продолжит сокращаться. Наиболее

тревожные сигналы заметны в группе развивающихся стран БРИКС [72, c. 148.].

БРИКС (англ. BRICS) — союз пяти наиболее быстро развивающихся

крупных стран: Бразилии, России, Индии, Китая и Южно-Африканской

Республики (Brazil, Russia, India, China, South Africa). Участники союза имеют

выгодное положение в сравнении с другими развивающимися странами за счет

наличия в них ресурсов, важных для мировой экономики:

Бразилия — сельскохозяйственные ресурсы;

Россия — энергетические и минеральные ресурсы;

Индия — дешевые ресурсы интеллектуального характера;

Китай — дешёвые трудовые ресурсы;

Южно-Африканская республика — минеральные ресурсы.

10

Наличие указанных ресурсов и высокой численности населения стран

БРИКС определяет низкую стоимость труда в них и, соответственно,

предполагает высокий темп роста экономики.

Однако, темпы роста экономики Бразилии в последние пять лет (2009-2014)

составили 2,7%, по сравнению с 4,8% с 2004 по 2008 гг., эти же показатели по

России - 1,1% и 7,1% соответственно, по Южной Африке - 1,9% и 4,9%. Китай и

Индия имеют лучшие показатели, но тоже негативный тренд [72, c. 149].

Замедление экономического роста и доходность развивающихся рынков, по

мнению Смита, усиливается неадекватной юридической и институционной

инфраструктурой, обеспечивающей защиту интересов миноритарных инвесторов

от крупных игроков рынка.

1.2 Особенности управления капиталом на развивающихся рынках

1.2.1 Общие понятия и теоретические основы

Управление капиталом в условиях развивающихся рынков оказывает

превалирующее влияние на рост прибыли компании и является лучшим

инструментов создания стоимости в долгосрочной перспективе. Однако при этой

ключевой роли, менеджментом большинства компаний управлению капитала

редко уделяется пристальное внимание.

Процесс распределения капитала в большинстве компаний развивающихся

рынков происходит во время бюджетирования на предстоящий год и

сосредотачивается на выделении финансирования конкретных проектов, а не

стратегий. В конечном результате есть риск получить инвестиционную

стратегию, не привязанную к бизнес-стратегии компании, и не обеспечивающую

хороших результатов. Например, управленческие команды некоторых компаний

Бразилии

смогли

добиться

непрерывного

роста

стоимости,

поменяв

традиционный подход к управлению капиталом на управление, отличающееся

большей гибкостью, критичностью и лучшей информированностью, который

тесно связывает стратегию с долгосрочным созданием стоимости [62, c. 926]. Для

11

исключительного роста стоимости требуется высочайшая прибыльность в

краткосрочной перспективе и высочайший рост в долгосрочной перспективе. Оба

фактора важны. И ввиду того, что указанные факторы часто требуют

конфликтующих

управленческих

действий,

при

принятии

решений

по

управлению капиталом, необходимо принимать во внимание потенциал

финансового потока всего спектра стратегических альтернатив.

Согласно проведенному исследованию Ю. Хейли и Дж. Т. Хейли [57, c. 31],

компании, показывающие наилучший результат на развивающих рынках, - это те,

которые смогли предоставить высокий возврат на инвестированный капитал

(TSR) на протяжении длительного периода, производят управление капиталом в

интегрированных стратегических и экономических рамках и осуществляют

распределение финансовых средств согласно четким правилам и стандартам

принятия управленческих решений.

При эффективном управлении капиталом, распределение финансовых

средств обеспечивает ресурсы множеству стратегических вариантов выбора:

какие рынки использовать для роста, какие виды финансирования сочетать, расти,

развивая имеющуюся компанию или за счет поглощений. Но распределение

должно являться только предварительным назначением капитала, и предполагать

следующее за ним одобрение распределенного

капитала только, если

указываются определенные ресурсы, которые требуются для достижения

обозначенных вариантов, для конкретных проектов. При одобрении должны быть

рассмотрены конкретные проекты в рамках утвержденной стратегии, что

обеспечивает гарантии развития только тех проектов, которые поддержаны

необходимой стратегической и финансовой информацией.

Как отмечается, наибольший успех по управлению капиталом наблюдается

в тех компаниях развивающегося рынка, в которых на этапах распределения и

одобрения применяются различные типы обсуждения, привлекаются различные

специалисты, информация рассматривается всесторонне. Например, генеральный

директор в процессе распределения капитала участвует, а в процесс одобрения

12

капитала делегирует сотрудникам, ответственным за реализацию стратегии:

финансовому директору или главам подразделений.

В процессе управления капитала на развивающихся рынках жизненно важен

такой фактор как готовность перераспределения капитала на другие проекты.

Опыт показывает, что запланированного роста прибыльности достигают порядка

половины стратегий, преследующих цель расширения, а среди новых стратегий

только 10% [57, c. 31].

Как показали исследования [62, c. 929], важность и различия всех этапов

управления капиталом понимают многие управленческие команды компаний

развивающихся рынков, но на деле принимают взвешенные решения на каждом

указанном этапе единицы. Это связано с недостаточной компетентностью и

опытом управленческих команд. Опыт показывает, что наиболее успешные те

компании, которые смогли перенять опыт компаний развитых рынков и

используют в управлении общие принципы для обеспечения качества

управленческих решений. То есть всегда рассматривают альтернативные

варианты, следуют установленным по результатам проведенного анализа

правилам принятия решений, применяют открытые обсуждения, по вопросу

инвестирования

капитала.

Успешное

управление

капиталом

показывают

компании, находящиеся в непрерывном поиске наилучших стратегий, постоянно

анализируя и сравнивая все имеющиеся возможности компании на каждом этапе.

1.2.2 Методы и правила принятия управленческих решений

Существуют определенные методы для того, чтобы производить сравнения

между альтернативными вариантами финансирования. При этом не все методы

подходят для достижения классической цели по созданию оптимальной

структуры капитала, который максимизирует его рыночную оценку. В качестве

альтернативы могут рассматриваться подходы с требованием максимизации

прибыли или минимизации финансового риска. На практике, в условиях

развивающихся рынков, широко применяются несколько методов:

13

1. Метод, основанный на рациональном сочетании коммерческого и

финансового риска и фиксирования уровня общего риска (общий риск при этом

оценивается по значению эффекта сопряженного финансового рычага, величина

эффекта операционного рычага рассчитывается, а значение эффекта финансового

рычага определяется методом подбора) Под коммерческим риском понимается

негарантированность финансового результата: операционной и чистой прибыли

при 100%-м самофинансировании, Под финансовым - дополнительный риск,

возникающий у акционеров — владельцев собственного капитала в результате

привлечения заемного капитала.

2. Метод ЕВIТ—ЕРS – аналитический метод, который используется для

выявления предпочтительного способа финансирования. Он основывается на

оценке влияния альтернативных вариантов финансирования в долгосрочной

перспективе на величину прибыли на акцию.

Наибольшую

сложность

для

компаний

развивающихся

рынков

представляет получение информации, необходимой для создания множества

хорошо сформулированных альтернативных стратегий. Это обусловлено

недостаточным развитием информационных коммуникаций развивающихся

рынков, а также недостаточной прозрачностью и широтой финансовой

информации. Необходимо использовать не только информацию, поставляемую

существующими на рынке информационными системами, а осуществляют

выстраивание

собственной

необходимой

им

для

информации,

принятия

четко

ставя задачу по

качественного

решения

сбору

финансовой,

стратегической, операционной и клиентской информации. Многие компании

развивающего рынка развивают собственные службы получения подобной

информации и, как показывает практика, это оправданное действие [60, c. 928].

Как показывает мировая практика для успешного управления капиталом

необходимы стандарты, которые описывают механизм принятия тех или иных

управленческих решений. Поэтому наилучшие результаты показывают те

компании развивающихся рынков, которые внедрили четкие стандарты,

являющиеся руководством к действию для менеджеров, принимающих решения

14

по капиталу. Например, в управлении компанией Great Wall Motor - самой

большой частной автомобилестроительной компании в Китае - применяется

стандарт, подразумевающий распределение капитала с отсчетом от нуля, который

обеспечивает гарантии, что весь, а не только нарастающий капитал находится в

доступе для финансирования проектов, обеспечивающих наибольший рост

прибыли. Использование этого стандарта на практике позволяет менеджменту

компании сосредоточить свое внимание время на мониторинге результатов, а

также на точности его прогнозирования по направлению дополнительных

капитальных инвестиций. Компания Great Wall Motor может считаться образцом

управления компании на китайском рынке, вот уже более пяти лет она прочно

удерживает позиции в списке Forbes «50 самых успешных компаний АзиатскоТихоокеанского региона» [50, c. 169].

Правила принятия управленческих решений - критерии, определяющие

оценку стратегических альтернатив и дающие понимание выбора альтернатив для

финансирования. Они не ограничиваются рамками стоимости, которая является

главным, но не единственным критерием, и включают дополнительные

«тестирования»,

дающие

уверенность

достижения

каждой

выбранной

альтернативы. Хорошим примером могут послужить периодические проверки с

целью удостоверения, что предлагаемые альтернативы соответствуют общей

корпоративной

стратегии,

что

помогает

предупредить

нежелательную

диверсификацию.

Страховая

компания

"Альянс",

которая

является

подразделением

международной страховой группы Allianz, ориентированной на корпоративные

виды страхования, в конце 2014 года приостановила продажи полисов каско и

ряда других добровольных видов страхования физическим лицам, хотя

российский рынок страхования физических лиц, несмотря на спад после бума

последнего десятилетия, по-прежнему считается перспективным.

В данном

случае, руководящий комитет компании принял решение не использовать

создающую стоимость возможность инвестиций, поскольку данная альтернатива

не совпадает с принятой корпоративной стратегией. Компания Allianz регулярно

15

проверяет, поддерживает ли каждая альтернатива цели по стоимости,

прибыльности и производительности капитала с целью исключения бесконечных

стратегий – «J-кривой» (то есть влияния, выраженного графиком в виде буквы J,

отражающего сначала спад, только потом подъем), которые скорее ухудшают

результаты [62, c. 238].

Внедрение правил принятия решений повышает качественные показатели

требований по финансированию, что способствует рациональному объяснению

целесообразности принятия тех или иных решений. На установленные правила

опираются стандарты для принятия решений, и расстановка приоритетов, что в

результате, помогает осуществлять создание условий для открытого диалога по

решениям, связанным с управлением капиталом компании.

Для обеспечения правил принятия управленческих решений оказывать

влияние на поведение зависит от степени открытости при их принятии и

обсуждении.

В

компаниях

развивающихся

рынков

зачастую

решения

принимаются руководителем компании единолично или узким кругом лиц,

однако, как показывает мировая практика, решения, которые приняты на

открытом обсуждении, выполняются чаще, чем решения, принимающиеся за

закрытыми дверями, поскольку они повышают отчетность и самодисциплину.

Сутью открытого обсуждения является диалог. Опыт руководящей команды

одной из ведущих энергетических российских компаний показывает, что

эффективность работы существенно повысилась, после перевода обсуждений из

закрытых кабинетов в русло открытых диалогов. На сегодняшний день, четко

сформулированный

процесс

управления

капиталом

дает

возможность

генеральному директору устанавливать основополагающие правила принятия

решений и внедрять идеи без риска оказаться для команды диктатором.

Внедрение правил и стандартов управления капиталом, а тем более их

поддерживание на протяжении длительного периода является сложной задачей

для любой компании. В компаниях же развивающихся рынков дополнительную

трудность оказывают пока еще недостаточно развитые корпоративные традиции

в целом. Однако, это необходимое действие, ведущее к выгодам в виде быстрых

16

и высококачественных управленческих решений, которые, в свою очередь,

приводят к получению наилучших результатов.

1.2.3 Факторы влияния на структуру капитала

На формирование структуры капитала компаний развивающихся рынков

влияют факторы, как относящиеся к глобальному рынку капитала, так и к

экономическим и законодательным условиям конкретных развивающихся стран,

а именно:

a) Спрос на выпускаемую продукцию (выполняемые работы, оказываемые

услуги), его характер, то есть стабильность в получении реализационного дохода.

Развивающие рынки, как правило, характеризуются повышенным спросом на

многие продукты, соответственно в этих условиях допустимо высокое значение

финансового рычага.

b) Структура и состав активов. Доля ликвидных активов компаний

развивающихся рынков, то есть текущих инвестиций в форме высоколиквидных

ценных бумаг, активов внеоборотного характера с высокой ликвидационной

стоимостью, производственных запасов, уступает аналогичному показателю на

развитых рынках. Значение коэффициента ликвидности больше 2, принятое как

достаточное для устойчивого положения компании на рынке развитых стран, для

предприятий развивающего рынка скорее исключение, чем правило. [14, c. 19.]

Основная причина этого — недостаточность собственного капитала, что

обусловлено первоочередным распределением чистой прибыли на потребление.

При низкой доли ликвидных активов, повышаются издержки банкротства,

поэтому управление капиталом должно быть направлено на понижение

финансового рычага.

c) Структура затрат. Развивающиеся рынки характеризуются, как правило,

более высокой емкостью. При уверенности управленцев компании в объемах

продаж,

значительно

превышающую

точку

безубыточности,

возможно

использовать технологии, предполагающие высокие постоянные затраты и

реализовывать капиталоемкие инвестиционные проекты. Однако, при высоком

17

операционном проценте постоянных затрат в общей структуре затратах (высокий

операционный рычаг) не рекомендуется выбор высокого значения финансового

рычага.

d) Асимметричность информации. В случае недооценки компании на

рынке, если инвесторы не владеют информацией о предполагаемом значительном

росте прибыли (что характерно для развивающихся рынков), рекомендуется

временно изменять структуру капитала в сторону увеличения доли заемных

средств. При объективной оценке рынком будущих финансовых потоков

компания может возвратиться к целевой структуре капитала.

e) Для компаний развивающихся рынков с высоким темпом прироста

прибыли целесообразен большой финансовый рычаг. Однако, так как ситуация

недооценки

компании

может

возникать

довольно

часто,

финансовому

менеджменту следует иметь в виду различные ограничения привлечения

кредитных средств и выбирать другие источники финансирования для сохранения

запаса займовой мощности.

f) Следует также учитывать, что кредиторы неохотно предоставляют

финансовые средства при

большом значении

финансового

рычага, за

исключением преследования цели поглощения компании. Сниженное значение

финансового рычага позволяет иметь кредитный резерв на случай привлечения

капитала при неоцененности и возникновения финансовых затруднений.

g) Фактор асимметричности информации является наиболее актуальным

для компаний развивающихся рынков с потенциалом роста.

h) Рентабельность деятельности. Рентабельность одного и того же вида

деятельности

на

разных

рынках

может

существенно

различаться.

На

развивающихся рынках рентабельность деятельности во многих сферах ощутимо

выше. По данным исследования, проведенным в 2013 году «Ernst & Yang»

Globalization

3.0

рентабельность

деятельности

по

выборке

крупных

международных корпораций из развивающихся стран БРИКС составляет 24% при

18% у представителей развитых рынков. Более высокая рентабельность

деятельности

в

развивающихся

странах

обеспечиваются

более

низкой

18

стоимостью

рабочей

силы

и

менее

жестким

регулированием

бизнеса

государством.

i) Действующая ставка налога на прибыль и величина подоходного налога

на физических лиц. Увеличение финансового рычага актуально для рынков с

высокой ставкой налога на прибыль (в случае, если законодательство

предполагает вывод из-под налогообложения платы за заемный капитал), но

оказывает несущественное влияние на компании, пользующиеся налоговыми

льготами. Высокие ставки налогов не характерны для развивающихся рынков, так

как являются тормозящим элементом развития экономики страны.

j) Величина капитала компании. Компании, обладающие небольшим

капиталом, ограничены в доступе к долгосрочному кредиту, банковским

продуктам (ссудам) или эмиссии акций (например, непубличные АО) в большей

степени вынуждены использовать кредиторскую задолженность, краткосрочные

банковские кредитные продукты, нераспределенную прибыль.

k) Государственное

участие

в

компании.

Принадлежность

доли

акционерного капитала к федеральной или муниципальной собственности дает

возможность привлекать заемные средства с существенными льготами (так как

гарантом, в данном случае, выступает федеральное правительство или местные

органы власти), а также дополнительный акционерный капитал путем увеличения

доли государственной собственности. Например, потребность в дополнительных

финансовых средствах позволила Республике Татарстан увеличить пакет акций

АО КАМАЗ. Государственное участие также делает возможным использование

высокого финансового рычага.

l) Степень

защищенности

руководства

и

агентские

конфликты.

Исследования компаний развивающихся рынков показали большую степень

негативного отношения менеджерского состава к риску по сравнению с

собственниками капитала. Так как привлечение заемных финансовых средств

влияет на увеличение риска, управленческому составу компании следует

применять осторожный подход к увеличению финансового рычага. Уровень

развитости контрактов между управленцами и собственниками компании, а также

19

выбираемые схемы мотивации труда оказывают влияние на принятие ими

решения по вопросу привлечения заемных средств.

m) Значение финансового рычага, выбираемое компанией, также связано со

степенью защищенности руководства.

Доля заемных средств в структуре

капитала оказывается более низкой в случаях, когда влияние со стороны

акционеров или совета директоров слабое, и наемный генеральный директор

находится в данной должности в течение длительного времени. Менеджеры, у

которых вознаграждение имеет слабую связь с результатами хозяйственной

деятельности, тоже предпочитают сохранять низкий уровень займов. Такое

положение дел справедливо как для развитых рынков, так и для развивающихся.

Поэтому результаты исследования, проведенные в компаниях США и

показывающие, что финансовый рычаг показывает рост при возникновении

ситуаций, подрывающих стабильное положение руководства, изменении правил

выборов или назначения на пост, смены состава совета директоров, а также

перехода контрольного пакета в другие руки, можно распространить на

развивающие рынки. Данный аспект связан с желанием собственников компании

развивать компанию. В том числе и за счет повышения эффективностью

управления капиталом.

1.2.4 Формирование оптимальной структуры капитала

Анализ причин, приведших к банкротству российские компании, позволил

установить, что формирование неоптимальной структуры капитала – главная

причина дефолта компаний. [9, c. 186] Также фатальную роль сыграли такие

причины как высокий уровень краткосрочных кредитов, неэффективное

управление ликвидностью компании, понижение рентабельности активов и

увеличение периода оборачиваемости краткосрочных активов.

Как уже было рассмотрено выше, грамотное управление финансовыми

средствами подразумевает создание оптимальной структуры капитала, под

которым понимается такая пропорция между собственным и заемным капиталом,

20

при котором оценка всего компании имеет максимальное значение. Но это

теоретически, и тем более на практике создание оптимальной структуры капитала

является проблемой, так как принимаемое решение зависит от установленных

предпосылок и имеющейся на данный момент информации. На практике, в том

числе и в развивающихся странах, при принятии финансовых решений

руководящий состав компании придерживается целевой структуры капитала,

которая в одни моменты времени может совпадать с оптимальной, а в другие отклоняться от нее.

Проведенные исследования значения оптимальной структуры капитала

компаний российского рынка показали, что указанное значение – не единичное, а

имеет диапазон, верхние и нижние границы которого статистически существенно

отличны друг от друга.

Для объяснения выбора оптимальной структуры капитала построены

различные теории. Совершенствование моделей Миллера — Модильяни

вылилось в компромиссную теорию структуры капитала (trade-offltheory of

capitallstructure), которая утверждает выгоды от привлеченного заемного капитала

(при наличии налогового щита), и учитывает рост издержек, которые связаны с

потенциальным или реальным банкротством. Другими словами, указанная теория

представляет собой компромисс между выгодами и издержками. Компромиссная

модель - статическая, так как учитывает состояние только на текущий момент.

Проведенные М. С. Кокоревой исследования структуры капитала крупных

компаний с развивающихся рынков капитала стран группы БРИКС и Восточной

Европы [9, c. 192] также показало, что формирование структуры капитала EM

может быть описано «динамической компромиссной концепцией при наличии

ненулевых издержек приспособления». Издержки приспособления зависят от

факторов, индивидуальных для каждой страны: экономического роста, инфляции,

развитости инфраструктуры национального рынка капитала.

Анализ политики выплат капитала в компаниях на развивающихся рынках

(странах БРИКС) выявил следующие факторы, определяющие политику выплат

факторы:

21

−

рентабельность активов компании;

−

потоки капитала, ожидаемые в будущем;

−

долговая нагрузка;

−

величина денежных средств по отношению к совокупным активам

компании.

Выявлено,

что в

предназначающаяся

аналогичными

на

странах

выплату

показателями

в

БРИКС

доля

дивидендов

развитых

низкая

странах),

денежных

(по

при

средств,

сравнению

этом

с

значение

коэффициента конвергенции к целевому уровню выплат высокое. Другими

словами, дивидендная политика в странах БРИКС может быть описана моделью

Линтнера. [9, c. 193]

Посредством анализа доходности первичного размещения акций на

развивающихся рынках выявлен феномен их недооцененности и пониженной

долгосрочной доходности. При этом средний показатель размера недооценки и

долгосрочной доходности превышает аналогичные показатели по развитым

рынкам капитала.

При неблагоприятных условиях, например, в данный период времени

(конец 2014 – начало 2015 года) объем размещений, и недооценка IPO снижается,

однако, в долгосрочной перспективе такие размещения могут обеспечить

повышенную доходность. Анализ недооценки IPO в зависимости от структуры

капитала компании, существующей до размещения, показал, что высокая степень

долговой нагрузки компании оказывает негативное действие на доходность

размещения. Сравнительный анализ недооценки IPO среди развивающихся стран

выявил, что лидерами по этому показателю являются компании из азиатского

региона (Китай, Индия, Гонконг, Таиланд и Сингапур).

В заключении необходимо отметить, что управление капиталом является

наиболее сильным инструментом, который имеется в распоряжении у

руководства компании для влияния на бизнес-стратегию и финансовые

результаты хозяйственной деятельности.

22

При управлении капиталом в условиях развивающегося рынка лучший

результат приносят долгосрочные стратегии, выбирающиеся путем применения

стандартов и правил. Распределение, одобрение и перераспределение капитала на

различные инвестиционные проекты, соответствующие выбранным стратегиям,

для большей эффективности необходимо осуществлять с участием широкого

круга управленцев компании путем открытого диалога.

Формирование структуры капитала на развивающихся рынках находится в

зависимости как от факторов, считающихся традиционными для развитых стран

(ожидаемый рост компании, размер и состав активов компании, доходность

капитала и т.д.), так и от факторов, индивидуальных для каждой страны (темп

экономического роста, инфляция, развитость инфраструктуры национального

рынка капитала).

23

Глава 2. Управление оборотным капиталом и его значение в

контексте Китая

Оборотный капитал определяется как разница между текущими активами

предприятия (которые включают дебиторскую задолженность, запасы, денежные

средства) и текущими обязательствами (включая кредиторскую задолженность и

краткосрочные долги). Согласно Dewing, оборотный капитал, наряду с основным

капиталом, является одним из "ключевых элементов" предприятий [40]. Kim и

Srinivasan подчеркивают значение отдельных составляющих оборотного капитала

[63]. Например, наличие больших товарно-материальных запасов позволяет

компаниям избежать нарушений непрерывности в процессе производства и

дефицита3. Оборотный капитал часто используется для измерения ликвидности

предприятия. Ликвидность - это базовое условие способности компании

выполнить свои краткосрочные обязательства. Недостаточная ликвидность может

привести к банкротству [44, c.7]. Тем не менее, слишком высокая ликвидность

может быть вредна для рентабельности компании [25]. Эффективное управление

оборотным капиталом, требует баланса между ликвидностью и прибыльностью

для того, чтобы максимизировать стоимость предприятии. Нахождение

оптимального уровня оборотного капитала может быть для управляющих трудной

задачей [39, c. 580].

Несколько исследований показали, что длительность производственного

процесса, выбранный режим работы (изготовление изделий партиями или

поточное производство) и другие технологические характеристики являются

важными факторами, определяющими необходимый объем оборотного капитала

[69, c. 212], [63], [65, c. 34]. Кроме того, уровень оборотного капитала, выбранного

предприятием, зависит от таких факторов, как капиталоемкость, рентабельность,

размер, продуктовая волатильность, вовлеченность в глобальные процессы и т.д.

Дефицит определяется как ситуация, в которой спрос на товар не может быть

удовлетворен имеющимися запасами.

3

24

Учитывая ряд факторов, которые влияют на решение компании о

накоплении оборотного капитала, и трудности в определении оптимального

уровня оборотного капитала, который необходимо поддерживать, возникает

вопрос о том, могут ли компании эффективно управлять оборотным капиталом.

Для измерения этих данных были предложены некоторые показатели. Среди них

- период погашения дебиторской задолженности: (DSO), который определяется

следующим образом:

DSO = (дебиторская задолженность/продажи)*365

Растущий DSO показывает, что компания не эффективно управляет

оборотным капиталом и тратит больше времени, чтобы получить платежи, что, в

свою очередь, может означать недостаточность средств для финансирования

своих краткосрочных обязательств из-за более длинного цикла оборота денежных

средств.

Второй

показатель

период

-

погашения

кредиторской

задолженности (DPO), определяется следующим образом:

DPO = (счета к оплате/стоимость проданной продукции)*365

Высокий коэффициент DPO означает, что компания сотрудничает с

поставщиками на выгодных условиях. Тем не менее, это также может означать,

что компания не своевременно расплачивается с поставщиками, что, свою очередь

является признаком неэффективного управления оборотным капиталом.

Третьим показателем эффективности управления капиталом является

коэффициент

оборачиваемости

товарно-материальных

запасов

(ITO),

определяющийся следующим образом4:

ITO = (стоимость проданной продукции / материально-производственные

запасы)

Также, можно обратиться к показателю дневной продажи запасов (DSI), который

определяется как (запасы/стоимость проданных товаров) *365.

4

25

ITO показывает соотношение себестоимости продукции, реализованной за

отчетный период, к средней величине запасов за год. Высокий коэффициент

оборачиваемости товарно-материальных запасов – хороший знак для компании:

это

означает,

что

мало

продуктов

остаются

незадействованными

в

производственном процессе5.

Последний, наиболее полный показатель эффективности управления

оборотным капиталом, это цикл обращения денежных средств (CCC), который

определяется следующим образом:

CCC= {[(материально-производственные запасы) /стоимость проданной

продукции] + (дебиторская задолженность/продажи)}*365

Данный показатель измеряет время, прошедшее с момента оплаты счетов за

производственные ресурсы до момента, когда она получает оплату за

продаваемый товар. Сюда входят циклы запасов, дебиторская задолженность и

кредиторская задолженность. Чем ниже ССС, тем эффективнее компания

способна управлять своим оборотным капиталом.

В данной работе эти показатели анализируются для того, чтобы оценить, в

какой степени китайские фирмы с различными формами собственности способны

эффективно управлять оборотным капиталом. Этот вопрос интересен для

изучения, поскольку эффективное управление оборотным капиталом может

улучшить рентабельность фирмы.

Например, ряд авторов подчеркивают отрицательное отношение между

циклом обращения денежных средств и рентабельностью фирмы [61, c. 43], [65,

c. 31], [48, c. 173], [45, c. 82], [42, c. 68]. Однако, другие авторы находят

положительной связь между ними. [39, c. 581], [49, c. 5]. Большинство из них

обнаруживают отрицательную связь между показателями DSO и DSI и

рентабельностью.

В некоторых случаях, однако, низкий коэффициент ITO может быть оправданным:

например, если ожидается рост продаж, и компания создает запасы заранее.

5

26

Управление оборотным капиталом является особенно важным в контексте

Китая, где предприятия имеют ограниченный доступ к рынку долгосрочных

капиталов. Поэтому эти предприятия должны полагаться на собственные

средства, краткосрочные банковские кредиты и на коммерческие кредиты для

финансирования своей деятельности. Для них оборотный капитал может быть

использован в качестве дополнительного источника финансирования. В

соответствии с этим аргументом, было показано, что эффективное управление

оборотным капиталом играет особенно важную роль в смягчении последствий

финансового кризиса в Китае [64]. Кроме того, Hale и Long утверждают, что

впечатляющий рост частных предприятий Китая в последние годы, стал возможен

благодаря их способности управлять своим оборотным капиталом, в частности

дебиторской задолженностью [55].

Четыре показателя эффективности управления оборотным капиталом,

описанные выше, фокусируются, однако, лишь на некоторых из составляющих

оборотного капитала. Они не принимают во внимание тот факт, что при нехватки

финансирования, оборотный капитал может быть использован в качестве

поддержки инвестиций в основной капитал [46, c. 331]. В частности, при

отрицательном денежном потоке, предприятия могут использовать оборотный

капитал для выхода в плюс, а затем пополнить его при положительных

изменениях денежного потока. Таким образом, инвестиции в основной капитал,

которые характеризуются высокими издержками адаптации к изменениям, могут

быть изолированы от неустойчивого потока денежных средств6. Учитывая, что

многие китайские компании испытывают проблемы недостающего внешнего

финансирования, эффективное управление оборотным капиталом может стать для

них механизмом, посредством которого они могут справиться с дефицитом

финансирования.

На основе опроса финансовых директоров предприятий в 29 странах, Lins и др.

показывают, что потоки от финансовой и инвестиционной деятельности (одни из составляющих

оборотного капитала) удерживаются для страховки от отрицательных денежных потоков [68, c.

172].

6

27

Глава 3 Инвестиции и финансовые ограничения в Китае

3.1 Данные и сводная статистика

3.1.1 Данные

Данные в настоящей работе взяты из годовой бухгалтерской отчетности

промышленных предприятий из Национального Бюро Статистики Китая (НБС) за

период 2000-2007 гг. В выборку попадают предприятия с годовым объемом

продаж от основной деятельности пять миллионов юаней (около $ 800 000 по

текущему курсу) и выше. Эти предприятия работают в промышленном и

горнодобывающем секторах во всех 31 провинциях. Из исследования

исключаются предприятия, не имеющие полных данных по основным

необходимым регрессиям переменных. Для контроля потенциального влияния

выбросов, отсечены наблюдения однопроцентных остатков от регрессии

переменных. Также, не рассматриваются данные предприятий с периодом

последовательных наблюдений менее 5 лет. Итоговая панель охватывает 116 724

предприятий, что на заданный период соответствует 758 849 наблюдениям.

Статистика является неуравновешенной, с числом наблюдаемых компаний от

минимума (56987) в 2000 году до максимума (112 223) в 2003 году. Это связано с

тем, что сложно проследить данные компании после их преобразования в

открытое акционерное общество.

В данной статье предприятия из Гонконга, Макао, Тайваня и других частей

мира сгруппированы в единую категорию «иностранные»; предприятия из

частного сектора объединены в категорию «частные». Далее предприятия

классифицируются по форме собственности: государственные, иностранные,

частные и коллективные 7 , на основе доли средств в акционерном капитале. К

Коллективные фирмы, принадлежащие общинам в сельскохозяйственных районах,

известны как тоуншип и сельские предприятий. Согласно работе Abraham и др. они обычно

контролируются местными органами власти, но с начала 1990-х годов коллективные фирмы

можно рассматривать как частные фирмы [17].

7

28

примеру, предприятие классифицируется государственной, если средняя доля

государства в уставном капитале составляет не менее 50%8 [21, c. 3062].

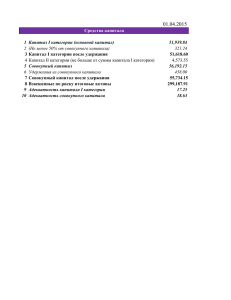

3.1.2 Сводная статистика

В

таблице

1

представлена

описательная

статистика

переменных,

используемых в данном исследовании, для четырех групп собственности. Таблица

1.1 показывает общие характеристики компаний, в то время как таблица 1.2

содержит информацию об оборотном капитале и эффективности управления

оборотным капиталом.

Следует обратить внимание, что данный способ классификации исключает

предприятия со смешанной формой собственности, для которых ни одна группа не имеет

контрольный пакет акций. Они составляют менее 4% от рассматриваемой выборки.

8

Таблица 1 - Описательная статистика*

1.1 Общие характеристики фирмы, финансовые переменные и специфические переменные для Китая*

Полная выборка

Государственные

Иностранные

Частные

Коллективные

(1)

(2)

(3)

(4)

(5)

Инвестиции в основной капитал/основной капитал (I/K)

8.56 (6.89)

[48.60]

{20.46,-2.51}

2.18 (1.07)

[41.92]

{8.79, -7.78}

9.39 (6.94)

[43.24]

{17.50, -1.51}

9.78 (8.67)

[50.68]

{23.86, -1.22}

6.17 (5.22)

[50.78]

{15.58, -4.63}

Активы

1114.32 (193.71)

3597.67 (315.64)

1274.09 (346.61)

758.10 (158.94)

424.36 (156.60)

Возраст

11.66 (8.00)

29.17 (31.00)

8.22 (8.00)

9.65 (7.00)

16.60 (13.00)

Рост продаж

11.58 (10.75)

2.37 (4.44)

11.30 (10.36)

13.78 (12.40)

7.93 (8.09)

36.34 (18.99)

11.77 (5.26)

41.65 (22.44)

37.19 (20.05)

43.92 (21.32)

[64.29]

[40.95]

[72.88]

[61.75]

[74.86]

Леверидж

58.36 (59.10)

71.26 (68.24)

48.29 (47.73)

59.17 (60.87)

60.71 (60.91)

Залоговая обеспечение

34.91 (32.03)

43.70 (41.96)

32.23 (29.89)

34.65 (31.74)

33.97 (30.12)

Запас/продажи

74.39 (12.09)

576.09 (23.99)

29.95 (14.68)

21.82 (10.36)

39.01 (10.40)

Прибрежные предприятия

74.09 (1.00)

43.66 (0.00)

94.31 (1.00)

73.16 (1.00)

68.77 (1.00)

Политически аффилированные компании

6.49 (0.00)

33.34 (0.00)

3.49 (0.00)

3.68 (0.00)

2.62 (0.00)

Наблюдения

790 229

68 452

143 601

482 443

64 353

Общие характеристики фирмы

Финансовые переменные

Денежный поток/K (CF/K)

Специфические переменные для Китая

*Рассчитано по Статистическому ежегоднику Китая. Статистическое издание Китая, 2014; Национальное Бюро Статистики Китая

Примечание: Цифры обозначают средние значения; скобки, медианы; и квадратные скобки, стандартные отклонения. Числа в фигурных скобках – средние темпы

роста общей стоимости активов для наблюдений, характеризующихся отношением I/K в верхней и нижней части распределения всех I/K соотношений в каждой группе

собственности. Активы указаны в тысячах юаней, и возраст фирмы в годах. Все остальные переменные отражаются в процентном выражении. См. Приложение 2 для

определений всех переменных.

29

1.2 Переменные, связанные с оборотным капиталом*

Полная выборка

Государственные

Иностранные

Частные

Коллективные

(1)

(2)

(3)

(4)

(5)

11.59 (3.49)

2.74 (0.13)

17.67 (8.65)

10.92 (2.98)

12.94 (3.40)

[104.75]

[81.91]

[107.62]

[106.10]

[109.66]

Оборотный капитал/K (WK/K)

66.56 (17.97)

11.74 (-9.29)

116.74 (50.78)

56.74 (13.64)

82.93 (24.17)

Оборотный капитал

41.04 (7.26)

-23.83 (-5.21)

110.96 (37.38)

28.52 (4.76)

19.64 (8.56)

Запасы/K

105.03 (46.30)

73.93 (30.48)

127.44 (56.51)

101.22 (45.84)

111.14 (45.84)

Финансовый оборотный капитал/K (FWK/K)

-38.47 (-34.60)

-62.18 (-48.71)

-10.69 (-14.48)

-44.48 (-38.68)

-28.21 (-28.82)

Процент наблюдений с отрицательным оборотным капиталом

40,00

56,04

27,17

41,94

37,65

DSO: (Дебиторская задолженность/ продажи) * 365

138.82 (41.88)

713.51 (59.60)

83,29

82.90 (49.62)

90.19 (42.86)

DPO: (Кредиторская задолженность/ стоимость проданного товара) * 365

186.31 (32.98)

1145.68 (52.10)

92,80

119.50 (27.45)

71.75 (27.91)

ITO: Стоимость проданного товара/запас

42.68 (6.61)

21.07 (3.07)

37,60

37.27 (5.44)

58.92 (7.58)

CCC: Цикл конверсии наличности

230.45 (54.27)

1788.05 (88.36)

96,09

76.34 (50.55)

351.08 (54.32)

Наблюдения

790 229

68 452

143 601

482 443

64 353

Общие переменные

Инвестиции в оборотный капитал/K (IWK/K)

Показатели эффективности управлением оборотным капиталом

*Рассчитано по Статистическому ежегоднику Китая. Статистическое издание Китая, 2014; Национальное Бюро Статистики Китая

Примечание: Цифры обозначают средние значения; скобки, медианы; и квадратные скобки, стандартные отклонения. Оборотный капитал выражается в тысячах

юаней. Все другие общие переменные выражаются в процентах. Соотношение между стоимостью проданных товаров и запасов выражается в количестве. Остальные

показатели эффективности оборотного капитала выражаются в днях. DSO обозначает дебиторскую задолженность; DPO-счета к оплате; и ITO - оборачиваемость запасов.

См Приложение 2 для определения всех переменных.

30

31

3.1.3 Общие характеристики компаний

Таблица 1, 1.1 показывает, что государственные предприятия весьма сильно

отличаются от трех других групп предприятий. Например, по сравнению с

предприятиями с иной формой собственности, они характеризуются очень низкой

долей инвестиций в основной капитал (2,2%) и соотношением денежных потоков к

основному капиталу (11,8%). С другой стороны, доля инвестиций в основной капитал

колеблется от 6,2% в коллективных предприятиях до 9,8% в частных предприятиях,

в то время как соотношение денежного потока к основному капиталу колеблется от

37,2% для частных предприятий до 43,9% для коллективных предприятий.

Полученные статистические данные также показывают, что государственные

предприятия крупнее и старше, чем предприятия, представленные в других группах.

Их рост продаж (2,4%) значительно ниже, чем в полной выборке (11,6%). Частные

компании демонстрируют самые высокие темпы роста продаж (13,8%). По другим

финансовым переменным госкомпании имеют самую высокую долю заемных средств

(71,3%) и долю залоговой базы (финансовое обеспечение обязательств) (43,7%), в то

время как иностранные компании имеют самые низкие аналогичные показатели

(48,3% и 32,2% соответственно). Медиана значения внешней потребности в

ликвидных средствах, определяемое как отношение запасов к продажам, также

гораздо выше в госкомпаниях (24,0%), в то время как частные предприятия

демонстрируют самый низкий коэффициент (10.4%), что может свидетельствовать о

том, что они имеют относительно низкие внешние потребности в ликвидности.

Согласно Guariglia и др., частные предприятия в Китае расли впечатляющими

темпами в последние годы, несмотря на нехватку финансовых средств, так как они

были в состоянии накапливать очень высокие уровни денежных потоков [54, c. 84].

Только 43,7% государственных предприятий находятся в прибрежных районах,

по сравнению с 73,2% из частных предприятий, 94,3% иностранных и 68,8%

коллективных предприятий. 33,3% государственных предприятий политически

32

аффилированы 9 , по сравнению с менее чем 4% для других категорий. Наконец,

данные показывают, что для компаний из всех групп собственности, более высокий

уровень инвестиций в основной капитал связан с более высокими темпами роста

объема совокупных активов (см. значения в фигурных скобках в таблице 1, 1.1).

3.1.4 Оборотный капитал

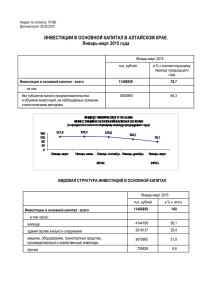

Таблица 1, 1.1 содержит информацию об оборотном капитале предприятий. В

полной выборке можно проследить высокое среднее соотношение оборотного

капитала и основного капитала (66,6%). Ориентируясь на изменения этого показателя

в течение исследуемого периода (Приложение 3) можно заметить устойчивый рост

для компаний всех форм собственности. Кроме того, в государственных компаниях

наблюдаются низкие коэффициенты соотношения оборотного капитала и основного

капитала (11,7%) и коэффициенты соотношения между инвестициями в оборотный

капитал и основным капиталом (2,7%). Напротив, в иностранных компаниях

коэффициент соотношения оборотного капитала и основного капитала составляет

116,7% и 56,7% для частных предприятий, а инвестиции в оборотный капитал

составляют 10,9% для частных и 17,7% для иностранных предприятий. Иностранные

компании показывают самые высокие значения обоих коэффициентов. Чтобы понять

причины этих различий, рассмотрим составляющие оборотного капитала: таблица 1,

1.2 показывает значительные различия между компаниями с различной формой

собственности.

Например,

соотношение

запасов

к

основному капиталу в

госкомпаниях составляет 73,9%, в то время, как для остальных трех групп это

соотношение превышает 100%. Так, соотношение финансового оборотного

капитала

10

к основному капиталу является отрицательным для всех видов

предприятий, но больше по абсолютному значению для госпредприятий (-62.2%).

Политическая аффилированность характеризуются государственной поддержкой и

субсидиями. В частности, правительства могут предоставлять аффилированным компаниям,

банковские кредиты на лучших условиях, отмену импортных пошлин, сокращение налогов и т.д.

10

Финансовый оборотный капитал определяется как разность между суммой денежных

средств (и их эквивалентов) и дебиторской задолженности, и суммой краткосрочного долга и

кредиторской задолженности.

9

33

Иностранные компании демонстрируют высокий коэффициент соотношения запасов

к основному капиталу (127,4%) и высокий коэффициент финансовой части

оборотного капитала к основному капиталу (-10.7%). Высокий коэффициент

соотношения запасов к основному капиталу, характерный для зарубежных компаний,

можно объяснить тем фактом, что многие иностранные компании в Китае работают

по экспортно-производственной схеме, то есть они импортируют сырье и

промежуточные товары для переработки и экспорта готовой продукции. Эти

компании, таким образом, хранят очень много товарно-материальных запасов,

которые являются частью текущих активов, составляющих оборотный капитал.

Интересно также отметить, что, несмотря на высокое среднее соотношение

оборотного капитала к основному капиталу, 40% наблюдений в выборке

демонстрируют отрицательный оборотный капитал. Процент колеблется от 27,2%

для иностранных компаний до 56% для госпредприятий. Эти относительно высокие

значения показывают, что некоторые предприятия используют оборотный капитал

как источник финансирования. Для негосударственных предприятий, отрицательный

оборотный

капитал

может

рассматриваться

как

показатель

дефицита

финансирования, так как компании, у которых краткосрочные обязательства больше,

чем их активы, могут быть не в состоянии платить кредиторам в краткосрочной

перспективе. Для госпредприятий, с другой стороны, отрицательный оборотный

капитал можно рассматривать в качестве индикатора наличия гибкой бюджетной

политики.

Так как денежные средства, вложенные в товарно-материальные запасы, или

средства, существующие в виде дебиторской задолженности, не могут быть

направлены на погашение обязательств организации, возникает вопрос, может ли

высокое соотношение оборотного капитала к основному капиталу, найденное в

приведенной выборке (66,6%), в сочетании с большим количеством предприятий с

отрицательным оборотным капиталом, указывать на неэффективное управление

оборотным капиталом китайских компаний. Чтобы ответить на этот вопрос, следует

сосредоточиться на четырех показателях эффективности управления оборотным

капиталом.

34

Во-первых, медиана значения DSO равно 41,9 дней для полной выборки, что

означает, что компании требуется около 42 дней, чтобы получить оплату после

совершения продажи. Показатель является самым высоким для госпредприятий (59,6

дней) и низким для иностранных фирм (37,6 дней). Наблюдая за изменением

показателя DSO в течение исследуемого периода (Приложение 3) можно

предположить, что существует тенденция снижения значения для предприятий всех

форм собственности. Наиболее сильно эта тенденция заметна у госпредприятий и

наиболее слабо - у иностранных компаний.

Во-вторых,

медиана

значения

DPO

является

самым

высоким

для

госпредприятий (52,1 дня), далее следуют иностранные компании (51,6 дня). Самые

низкие показатели у частных (27,4 дней) и коллективных (27,9 дней) предприятий.

Это может быть объяснено тем, что поставщики готовы предложить лучшие условия

для госпредприятий и иностранных компаний, чем для частных и коллективных

предприятий, которые, как правило, испытывают дефицит в финансировании [58, c.

13], [70, c. 415]. Также наблюдается незначительная нисходящая тенденция у

показателя DPO на весь период выборки у всех групп предприятия. Это может

означать, что компании стали быстрее платить своим поставщикам.

В-третьих, медиана коэффициента оборачиваемости товарно-материальных

запасов (ITO) равен 6,6 для полной выборки; этот показатель самый низкий для

госпредприятий

(3,1)

и

высокий

для

иностранных

предприятий

(7,8),

и

последовательно растет за период выборки для всех категорий фирм.

В-четвертых, медиана цикла конверсии денежных средств составляет 54,3 дней

для всей выборки, 88,4 дня для государственных предприятий, 58.5 дней для

иностранных компаний, 50,6 дней для частных компаний, и 54,3 дня для

коллективных фирм. Другими словами, длительный промежуток времени между

отпуском товара и получением денежных средств наблюдается у госпредприятий, что

указывает на меньшую эффективность управления оборотным капиталом, что, в свою

очередь, может способствовать низкой прибыльности, характеризующей эти

компании.

35

Все четыре показателя эффективности управления оборотным капиталом

позволяют предположить, что, несмотря на самый низкий коэффициент соотношения

оборотного капитала к основному капиталу, государственные предприятия менее

эффективно управляют оборотным капиталом. Это означает, что высокий объем

оборотного капитала, и низкая эффективность управления оборотным капиталом не

обязательно являются синонимами.

Кроме того, у большинства групп компаний наряду с восходящей тенденцией

значиния ITO (Приложение 3) наблюдается нисходящая тенденция значений CCC и

DSO в исследуемом периоде, что позволяет предположить всеобщее улучшение

эффективности управления оборотным капиталом. Учитывая рост коэффициентов

соотношения оборотного капитала к основному капиталу, наблюдаемый для всех

категорий фирм за период выборки, можно сделать вывод, что высокий объем

оборотного капитала не обязательно связан с малоэффективным управлением

оборотным капиталом.

Наконец, интересно отметить, что медиана цикла конверсии денежных средств,

зафиксированный для китайских компаний в данном исследовании (54,3 дня),

значительно ниже, чем среднее значение всемирного показателя по индустрии (96,8

дней), зафиксированного Claessens и др. для 7722 зарегистрированных на бирже

компаний в 42 развитых и развивающихся рынках, за период 2000-2006 гг. [35]. Это

также значительно ниже, чем медиана цикла оборота наличных в 90,0 дней,

описанный Gill и др. для 264 американских фирм за период 2005-2007 [49].

Медианное значение показателя DSO в 41,9 дней у рассмотренных компаний Китая

также ниже, чем медианные значения 53,5 и 51,4 дней у американских [49, c. 5] и у

более 1000 бельгийских компаний соответственно [39, c. 579]. Это сравнение

показывает, что в Китае управление оборотным капиталом является не менее

эффективным по сравнению с другими странами, а высокий коэффициент

соотношения оборотного капитала к основному капиталу могло стать следствием

неспособности предприятий быстро получать платежи или получать выгодные

условия

от

поставщиков,

либо

следствием

чрезмерного

объема

товарно-

материальных запасов. В то же время, предприятия с дефицитом финансирования

36

могут намеренно держать высокий уровень оборотного капитала, чтобы оградить

свои инвестиции в основной капитал от последствий колебания денежных потоков,

как предполагают Fazzari и Petersen [46, c. 336]. В соответствии с этим аргументом,

для всех групп фирм, за исключением государственных предприятий, стандартное

отклонение коэффициента I/K ниже, чем стандартное отклонение коэффициента

CF/K, что в свою очередь ниже, чем стандартное отклонение IWK/K (см. значения в

квадратных скобках в таблице 1). Кроме того, для всех групп фирм стандартное

отклонение в коэффициенте соотношения инвестиций в оборотный капитал к

основному капиталу в 1,9 - 2,5 раза выше, чем соотношение инвестиций в основной

капитал к основному капиталу.

Это подтверждает, что для предприятий проще и дешевле регулировать

оборотный капитал чем основной. Также предварительные данные показывают, что

компании используют оборотный капитал для инвестиций в основной, в целях

стабилизации значительных отрицательных отклонений денежных потоков. В

оставшейся части работы представлен более тщательный анализ этой гипотезы.

3.2 Базовые характеристики и методология оценки

3.2.1 Исходные характеристики

Базовая формула инвестиций в основной капитал выглядит следующим

образом:

(1)

где 𝐼𝑖𝑡 - инвестиции компании i в основной капитал за время t;

𝐾𝑖𝑡 - акционерный капитал;

𝐶𝐹𝑖𝑡 - денежный поток.

Величина погрешности в формуле (1) включает постоянный параметр для

конкретных предприятий (vi), охватывающий все постоянные характеристики

предприятия, которые могут повлиять на инвестиции в основной капитал, а также

постоянный компонент измеряющий погрешности, принимая во внимание регрессии

37

переменных; временная составляющая (vt) отображает возможные последствия

бизнес-цикла; отраслевая временная составляющая (vjt) отвечает за отраслевые

эффекты экономического цикла; также имеется идиосинкразический компонент (eit).

Постоянный параметр величины погрешности для конкретных предприятий

контролируется путем оценки уравнения в первых разностях, для временной

составляющей – путем временных моделей во всех вычислениях, а для отраслевой

временной составляющей - путем включения фиктивных переменных времени во

взаимодействии с отраслевыми переменными.

Поскольку фирмы в выборке не котируются на фондовом рынке, невозможно

включение Коэффициента Торбина Q в регрессию для контроля инвестиционной

привлекательности. В связи с чем используется фиктивные переменные времени и

отрасли. Этот подход можно рассматривать как косвенный способ учета

инвестиционных возможностей, или более общих факторов спроса, поскольку

фиктивные переменные учитывают неустойчивый потребительский шок на уровне

отрасли [29, c. 163], [43, c. 427], [54, c. 92]11.

Коэффициент денежного потока a1 может рассматриваться в качестве

индикатора

степени

финансовых

ограничений,

с

которыми

сталкиваются

предприятия. В случае сокращения денежных потоков, финансово ограниченная

фирма будет вынуждена сократить или отложить инвестиции в основной капитал. В

работе высчитывается формула (1) отдельно для четырех рассматриваемых групп

собственности, чтобы оценить, влияет ли форма собственности на степень

финансовых ограничений, с которыми сталкиваются предприятия. Ожидается, что

государственные предприятия окажутся наименее ограниченными фирмами, так как

они, вероятно, получают выгоду из гибкой бюджетной политики и благоприятного

Все полученные результаты устойчивы к росту продаж. Стоит отметить, что в

соответствии с D'Espallier и Guariglia, изменчивая инвестиционная привлекательность не является

серьезной проблемой для незарегистрированных на бирже фирм [37, c.74], [54, c. 84] . В выборке

бельгийских фирм можно заметить, что чувствительность отношения инвестиций в основной

капитал и денежного потока остается неизменными, когда используются различные показатели

инвестиционной привлекательности.

11

38

отношения со стороны государственных банков. С другой стороны, частные фирмы,

как ожидается, будут наиболее ограничены, поскольку банки, как правило, неохотно

кредитуют подобные организации.

Поскольку оборотный капитал, как правило, характеризуется более низкими

издержками регулирования, чем инвестиции в основной капитал [46, c. 332], [32, c.

83], предприятия склонны адаптировать оборотный капитал вместо инвестиций в

основной капитал при изменении денежного потока. Чтобы проверить эту гипотезу,

вводится формула инвестиций в оборотный капитал 𝐼𝑊𝐾𝑖𝑡 , как функция от денежных

потоков. Формула имеет следующий вид:

(2)

Ожидается высокая зависимость инвестиций в оборотный капитал к денежному

потоку, т.е. большой коэффициент b1 в формуле (2). Если бы это было так,

предприятия могли бы частично компенсировать последствия отрицательных

колебаний денежного потока на инвестиций в основной капитал путем уменьшения

объема оборотного капитала. Точно так же, в периоды положительного денежного

потока, оборотный капитал можно было бы пополнить, в ожидании будущих