Завершение размещения ценных бумаг

реклама

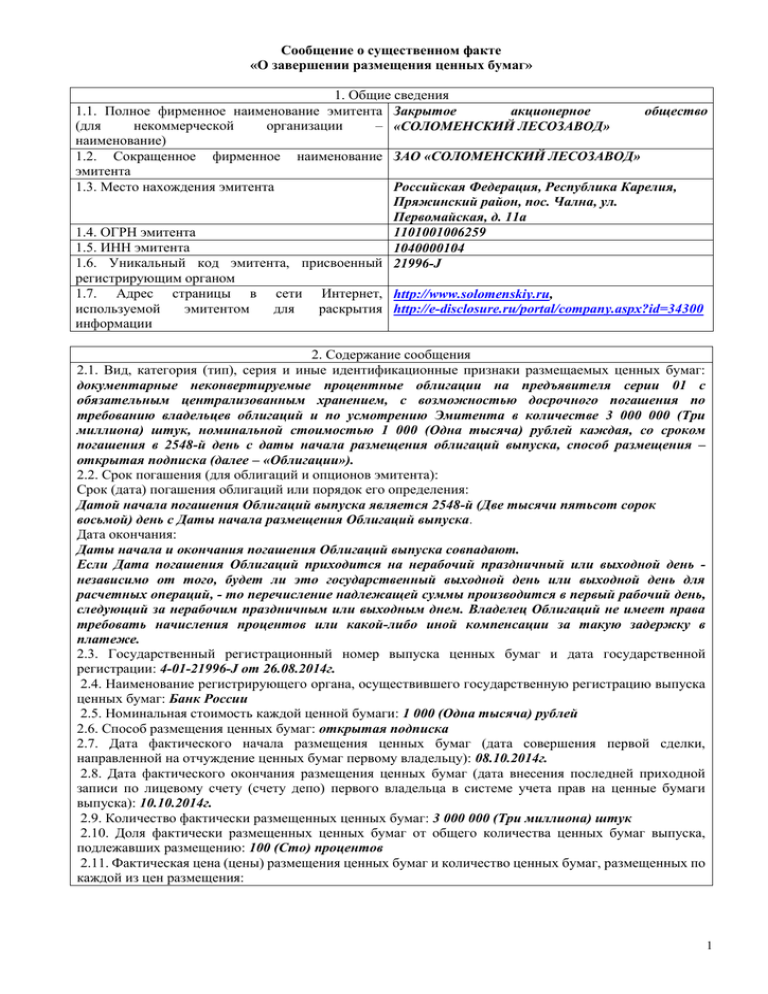

Сообщение о существенном факте «О завершении размещения ценных бумаг» 1. Общие сведения 1.1. Полное фирменное наименование эмитента Закрытое акционерное общество (для некоммерческой организации – «СОЛОМЕНСКИЙ ЛЕСОЗАВОД» наименование) 1.2. Сокращенное фирменное наименование ЗАО «СОЛОМЕНСКИЙ ЛЕСОЗАВОД» эмитента 1.3. Место нахождения эмитента Российская Федерация, Республика Карелия, Пряжинский район, пос. Чална, ул. Первомайская, д. 11а 1.4. ОГРН эмитента 1101001006259 1.5. ИНН эмитента 1040000104 1.6. Уникальный код эмитента, присвоенный 21996-J регистрирующим органом 1.7. Адрес страницы в сети Интернет, http://www.solomenskiy.ru, используемой эмитентом для раскрытия http://e-disclosure.ru/portal/company.aspx?id=34300 информации 2. Содержание сообщения 2.1. Вид, категория (тип), серия и иные идентификационные признаки размещаемых ценных бумаг: документарные неконвертируемые процентные облигации на предъявителя серии 01 с обязательным централизованным хранением, с возможностью досрочного погашения по требованию владельцев облигаций и по усмотрению Эмитента в количестве 3 000 000 (Три миллиона) штук, номинальной стоимостью 1 000 (Одна тысяча) рублей каждая, со сроком погашения в 2548-й день с даты начала размещения облигаций выпуска, способ размещения – открытая подписка (далее – «Облигации»). 2.2. Срок погашения (для облигаций и опционов эмитента): Срок (дата) погашения облигаций или порядок его определения: Датой начала погашения Облигаций выпуска является 2548-й (Две тысячи пятьсот сорок восьмой) день с Даты начала размещения Облигаций выпуска. Дата окончания: Даты начала и окончания погашения Облигаций выпуска совпадают. Если Дата погашения Облигаций приходится на нерабочий праздничный или выходной день независимо от того, будет ли это государственный выходной день или выходной день для расчетных операций, - то перечисление надлежащей суммы производится в первый рабочий день, следующий за нерабочим праздничным или выходным днем. Владелец Облигаций не имеет права требовать начисления процентов или какой-либо иной компенсации за такую задержку в платеже. 2.3. Государственный регистрационный номер выпуска ценных бумаг и дата государственной регистрации: 4-01-21996-J от 26.08.2014г. 2.4. Наименование регистрирующего органа, осуществившего государственную регистрацию выпуска ценных бумаг: Банк России 2.5. Номинальная стоимость каждой ценной бумаги: 1 000 (Одна тысяча) рублей 2.6. Способ размещения ценных бумаг: открытая подписка 2.7. Дата фактического начала размещения ценных бумаг (дата совершения первой сделки, направленной на отчуждение ценных бумаг первому владельцу): 08.10.2014г. 2.8. Дата фактического окончания размещения ценных бумаг (дата внесения последней приходной записи по лицевому счету (счету депо) первого владельца в системе учета прав на ценные бумаги выпуска): 10.10.2014г. 2.9. Количество фактически размещенных ценных бумаг: 3 000 000 (Три миллиона) штук 2.10. Доля фактически размещенных ценных бумаг от общего количества ценных бумаг выпуска, подлежавших размещению: 100 (Сто) процентов 2.11. Фактическая цена (цены) размещения ценных бумаг и количество ценных бумаг, размещенных по каждой из цен размещения: 1 2.11.1. Цена размещения Облигаций равна 1 000 (Одной тысяче) рублей за одну Облигацию, что соответствует 100 (Ста) процентам от ее номинальной стоимости. Количество ценных бумаг, размещенных по данной цене размещения – 750 000 (Семьсот пятьдесят тысяч) штук; 2.11.2. Цена размещения Облигаций равна 1 000 (Одной тысяче) рублей за одну Облигацию, что соответствует 100 (Ста) процентам от ее номинальной стоимости, плюс накопленный купонный доход в размере 27 (Двадцать семь) копеек на одну Облигацию. Количество ценных бумаг, размещенных по данной цене размещения – 1 506 800 (Один миллион пятьсот шесть тысяч восемьсот) штук; 2.11.3. Цена размещения Облигаций равна 1 000 (Одной тысяче) рублей за одну Облигацию, что соответствует 100 (Ста) процентам от ее номинальной стоимости, плюс накопленный купонный доход в размере 55 (Пятьдесят пять) копеек на одну Облигацию. Количество ценных бумаг, размещенных по данной цене размещения – 743 200 (Семьсот сорок три тысячи двести) штук; 2.12. Форма оплаты размещенных ценных бумаг: в денежной форме в валюте Российской Федерации в безналичном порядке. 2.13. Сведения о сделках, в совершении которых имелась заинтересованность, а также о крупных сделках, совершенных эмитентом в процессе размещения ценных бумаг, и о факте их одобрения уполномоченным органом управления эмитента либо отсутствии такого одобрения: Сделки, в совершении которых имелась заинтересованность, в процессе размещения Облигаций Обществом не совершались. Совершение Обществом крупной сделки (нескольких взаимосвязанных сделок) при размещении Обществом по открытой подписке Облигаций документарных неконвертируемых процентных на предъявителя серии 01 с обязательным централизованным хранением в количестве 3 000 000 (Три миллиона) штук, номинальной стоимостью 1 000 (Одна тысяча) рублей каждая, со сроком погашения в 2548-й день с даты начала размещения облигаций выпуска по цене 1000 рублей за одну Облигацию, плюс накопленный купонный доход, одобрено Общим собранием акционеров ЗАО «СОЛОМЕНСКИЙ ЛЕСОЗАВОД» 05.06.2014г., Протокол №б/н. 3. Подпись 3.1. Генеральный директор ЗАО «СОЛОМЕНСКИЙ ЛЕСОЗАВОД» О.А. Якимов (подпись) 3.2. Дата “ 10 ” октября 20 14 г. М.П. 2