Тема 4. Цены в экономике организации 4.1. Модели цен у производителя

реклама

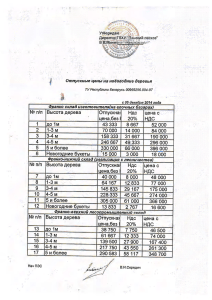

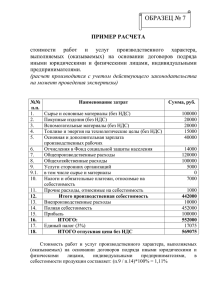

Тема 4. Цены в экономике организации 4.1. Модели цен у производителя Чтобы представить структуру различных видов цен, необходимо рассмотреть модели цен, используемые в промышленности, поскольку именно они выступают основой схемы формирования стоимости во всех других отраслях. Стоимость продукции формируется исходя из себестоимо сти производства продукции, всех видов установленных налогов и прибыли, качества, потребительских свойств продукции и конъюнктуры рынка. С учетом действующих в республике нормативных документов можно выделить две модели цен для производителя продукции, приводимые ниже. Цена на обычный товар рассчитывается: ÑÏ Î Ö , Î Ö Í ÄÑ Î Ö ÑÍ ÄÑ где (4.1) , (4.2) Ñ – себестоимость; Ï – прибыль; Î Ö – отпускная цена изготовителя; Í ÄÑ Î Ö ÑÍ ÄÑ – налог на добавленную стоимость; – отпускная цена изготовителя с налогом на добавленную стоимость. На товары, обороты которых по реализации облагаются на логом на добавленную стоимость, отпускные цены и тарифы формируются без НДС. Цена на подакцизный товар исчисляется: Ñ Ï À Î Ö, Î Ö Í ÄÑ Î Ö ÑÍ ÄÑ где (4.3) А – акциз. 4.2. Включение себестоимости и прибыли в цену товара представляет собой стоимостную оценку используемых в процессе производства продукции (работ, услуг) природных ресурсов, сырья, материалов, топлива, энергии, основных средств, нематериаль ных активов, трудовых ресурсов, а также других затрат на ее производство и реализацию. В составе себестоимости можно выделить следующие группы затрат (рис. 4.1). В себестоимость продукции включаются затраты: • сырье и основные материалы, покупные полуфабрикаты и комплектующие изделия (кроме возвратных отходов) в пределах норм по действующей нормативной документации; • возвратные отходы (вычитаются из себестоимости); • транспортно-заготовительные расходы; • топливо и энергия на технологические цели; • плата по процентам за ссуды (кроме процентов по просроченным и отсроченным ссудам и ссудам, полученным на восполнение недостатка собственных оборотных средств и приобретение основных средств и нематериальных активов); • услуги сторонних организаций; Себестоимость продукции (работ, услуг) • арендные платежи (в том числе лизинговые); • амортизация основных средств и нематериальных активов; • основная и дополнительная заработная плата; • коммерческие расходы (по сбыту продукции, упаковке, хранению, транспортировке до станции отправления, погрузке в транспортные средства в случае франкировки цены франко-вагон станция отправления); • в фактической себестоимости – потери от брака, затраты на гарантийный ремонт и гарантийное обслуживание изделий, на которые установлен гарантийный срок службы; потери от простоев по внутрипроизводственным причинам; выплаты работникам, высвобождаемым с организации и организаций в связи с их реорганизацией, сокращением численности работ ников и штатов. Материальные затраты (за вычетом стоимости возвратных ресурсов) Расходы на плату труда Группы затрат в составе себестоимости Отчисления на социальные нужды Амортизация основных средств и нематериальных активов Прочие затраты Рис. 4.1. Группы затрат в составе себестоимости Стандарты, технические условия на производство продукции, нормы расхода сырья, трудовых затрат, времени, технико-экономические расчеты и подобное, цены на сырье Расчет стоимости сырья на единицу продукции Составление смет расходов на оплату труда, накладных расходов (общепроизводственные, общехозяйственные, коммерчески) и определение нормативов их включения в калькуляцию Составление калькуляции в расчете на единицу продукции (единицу изделия, килограмм и т.д.) с расшифровкой статей затрат Регистрация сформированной отпускной цены в прейскуранте цен производителя Рис. 4.2 Последовательность экономического обоснования регулируемой отпускной цены В расходы на оплату труда в составе себестоимости включаются следующие затраты (рис. 4.3): Выплаты заработной платы за фактически выполненную работуисходя из сдельных расценок, тарифных ставок, должностных окладов Стоимость прдукции, выдаваемой в порядке натуральной оплаты Выплаты по системам премирования за производственные результаты Доплаты и надбавки Состав расходов на оплату труда Оплата отпусков Вознаграждения за выслугу лет, стаж работы Суммы, начисленные за выполненную работу лицамнесписочного состава Суммы индексации заработной платы в связи с повышением цен на потребительские товары и услуги в соответствии с действующим законодательством Другие виды выплат, кроме выплат по заработной плате, финансируемых за счет прибыли, остающейся в распоряжении организации Рис. 4.3 Состав расходов на оплату труда в составе себестоимости Сумма прибыли, включаемой в цену товара, должна быть та кой, чтобы, с одной стороны, обеспечить безубыточность, а с другой – возможность его реализации. Прибыль включается в отпускные цены и тарифы как разница между отпускной ценой (тарифом), устанавливаемой с учетом конъюнктуры рын ка, за вычетом платежей из выручки и затратами, если не уста новлено ограничение по уровню рентабельности. При формировании цены размер прибыли (П) может рассчитываться исходя из плановой рентабельности (Р): Ï Ñ Ð:100 , (4.4) Таким образом, размер прибыли, включаемой в стоимость товара или услуги, у производителя определяется с учетом качества продукции и конъюнктуры рынка. Он ограничивается в основном при регулировании цен на продукцию организаций-монополистов, а также на отдельные виды социально значимой продукции через установление предельного уров ня рентабельности. 4.3 Порядок включения косвенных налогов и платежей в цену товара В цену товара включаются также так называемые косвен ные налоги и платежи (акциз, налог на добавленную стоимость) (рис. 4.4, 4.5, табл. 4.1- 4.3). Себестоимость Прибыль Отпускная цена с НДС НДС Рис. 4.4 Состав отпускной цены с НДС неподакцизного товара франко - станция отправления Себестоимость Прибыль Акциз НДС Отпускная цена с НДС Рис. 4.5 Состав отпускной цены с НДС подакцизного товара франко - станция отправления Таблица 4.1 Состав отпускной цены Состав отпускной цены с НДС Отпускная цена с НДС франко - станция назначения неподакцизного товара франко Себестоимость - станция назначения Прибыль Транспортные расходы НДС Состав отпускной цены Отпускная цена с НДС франко - станция назначения подакцизного товара франко - Себестоимость станция Прибыль назначения Акциз Транспортные расходы НДС Акциз. В Республике Беларусь многие производимые товары являются подакцизными. Акцизами облагается следующая продукция: спирт этиловый, спиртосодержащие растворы, алкогольная продукция (водка, ликероводочные изделия, коньяки, вино), пиво, табачная продукция, автомобильные бен зины, дизельное и биодизельное топливо, автомобили легковые и ми кроавтобусы, кроме тех, которые предназначены для профилактики и реабилитации инвалидов. Законодательством предусмотрено два вида ставок акцизов. Ставки акцизов могут устанавливаться: - в абсолютной сумме на физическую единицу измерения подакцизных товаров (твердые (специфические) ставки); - в процентах от стоимости подакцизных товаров или таможенной стоимости подакцизных товаров, увеличенной на подлежащие уплате суммы таможенных пошлин (процентные (адвалорные) ставки). Если на товар установлена специфическая ставка, то сумма акциза определяется умножением объема продукции в натуральном выражении на ставку акциза. Налог на добавленную стоимость. С 2000 г. изменен порядок исчисления налога на добавленную стоимость с тем, чтобы привести в соответствие правовые нормы Республики Беларусь и России по этому налогу. В Беларуси принят за основу так называемый зачетный (инвойсный) метод исчисления НДС. В себестоимость продукции не включается НДС, уплаченный по сырью и комплектующим (так называемый входной НДС). Исключение составляют случаи, когда обороты по какому-либо товару или услуге в соответствии с законодательством Республики Беларусь освобождены от уплаты НДС. В этом случае суммы НДС, уплаченные при покупке сырья и комплектующих, относятся на увеличение стоимости приобретенных товаров (работ, услуг), используемых в производстве. Ставка налога на добавленную стоимость (% НДС) установлена в размере 20%. Таблица 4.2 Порядок включения отдельных элементов в отпускную цену производителя Название элементов цены 1 Полная себестоимость Прибыль Рентабельность Условное Методика расчета показателей обозначение 2 3 С Сумма всех затрат (в соответствии с приказом по учетной политике субъекта хозяйствования) П П = С·Р:100 Р Р = П:С·100 Акциз Отпускная цена с акцизом Транспортные расходы (при расчете отпускной цены франко – станция назначения) Отпускная цена Налог на добавленную стоимость Отпускная цена с НДС А ОЦА При адвалорной ставке акциза А = (С + П)· %А: (100 %А) ОЦА =(С + П):(100-%А)·100 TP TP = (С+П +А)·%ТР: 100 ОЦ ОЦ = С + П + А + ТР НДС ОЦС НДС НДС = (С + П + А + TP)· %НДС: 100 ОЦС НДС =С + П + А + ТР + НДС Таблица 4.3 Расчет отдельных элементов при определении прибыли на единицу товара на основе отпускной цены с НДС Название элементов Условное обозначение Налог на добавленную стоНДС имость Отпускная цена без НДС ОЦбез НДС Транспортные расходы Акциз Отпускная цена без акциза Прибыль Рентабельность TP А ОЦбезА П Р Методика расчета НДС = ОЦС НДС ·%НДС: (100+%НДС) ОЦбез НДС = ОЦС НДС·100:(100+%НДС) или ОЦбез НДС = ОЦС НДС – НДС TP = ОЦбез НДС ·%ТР: (100+%ТР) А = (ОЦбез НДС – ТР) ·%А:100 ОЦбезА = ОЦбез НДС – ТР– А П = ОЦбез НДС – ТР– А – С или П = ОЦбезА – С Р = П:С·100 4.4. Франкировка отпускных цен В товарно-транспортных накладных цена товара показывается с обязательным указанием франкировки, т.е. с учетом или без учета расходов по их доставке покупателю до пункта, указанного в договоре (условия франко). Под франкировкой понимается установление пути продвижения продукции к потребителю, до которого транспортные расходы несет поставщик, и включение этих расходов в цену. Обычно используются две группы франко, соответствующие раз личным условиям поставки. Первая группа включает цены, тяготею щие к местам производства или отправки продукции, ко второй группе относятся цены, тяготеющие к местам потребления или доставки продукции. Для первой группы характерными являются следующие виды франко: • франко-склад поставщика, при данном виде цен расходы по транспортировке продукции от организации-поставщика до покупателя несет покупатель, расходы по доставке продукции в цену не включаются; • франко-станция (порт, пристань) отправления. В данном случае поставщик продукции включаете цену расходы по доставке продукции до станции отправлени я, взвешиванию и отправке. Эти расходу можно относить на себестоимость продукции. Остальные транспортные расходы по доставке продукции к месту назначения покупатель оплачивает самостоятельно, и они выделяются в цену в качестве самостоятельных элементов в зависимости от того, используется собственный или привлеченный транспорт (в товарно-транспортных накладных они указывают отдельной строкой); • франко- т р a н с п о р т н о е средство (вагон, баржа) – станция отправления. При учете этих условий в отпускную цену включаются не только расходы по доставке продукции до станции ее отправления, но и затраты по погрузке продукции в транспортное средство. Применительно второй группы франко используются его следую щие виды: • франко-транспортное средство – станция назначения. При таком виде франко в отпускную цену включаются расходы по доставке продукции до станции назначения и расходы по перегрузке ее в пути следования; • франко-станция назначения. В данном случае в отпускную цену включаются все расходы по доставке продукции до станции назначения, а также выгрузке товара из транспортного средства; • франко-склад покупателя (потребителя). В отпускную цену включаются все расходы по транспортировке, а также затраты на погрузочно-разгрузочные работы, связанные с доставкой продукции до потребителя. Использование того или иного вида франко-цен обусловлено особенностями продукции, связанными с ее реализацией. В частности, при поставках внутри города применяются цены франко-склад организации-изготовителя. На сложнотехническую продукцию устанавливаются. как правило, цены франко -склад поставщика или франко-станции отправления. Многие виды машин и оборудования приобретаются покупателем непосредственно на организацияхизготовителях, оплачиваются по ценам франко-склад поставщика. Транспортные расходы по доставке продукции до станции отправления в среднем размере включаются в полную себестои мость. Если же в договоре поставки оговорена цена франко-станция назначения, то транспортные расходы по доставке продукции до станции назначения включаются в отпускную цену в качестве отдельного элемента и оплачиваются покупателем. Модель отпускной цены в этом случае выглядит следующим образом: Ñ Ï À ÒÐ Î Ö , Î Ö Í ÄÑ Î Ö ÑÍ ÄÑ где (4.5) TP – транспортные расходы по доставке продукции до с танции назначения. Если товар приобретен по отпускной цене, сформированной без учета расходов, связанных с транспортировкой до пункта по договору (условия франко-склад изготовителя или франко-вагон - станция отправления), то торговая организация имеет право увеличить цену на сумму фактических транспортных расходов по доставке товаров до пункта по договору (если по товару не установлен иной порядок), как при получении товара от иногородних поставщиков, так и при одногородних поставках. При самовывозе товаров, отпускные цены на которые сформированы на условиях франкостанция назначения, покупателю возмещаются транспортные расходы в сумме, включенной в отпускные цены. 4.5 Ценовая политика на основе сокращенных затрат Метод учета затрат при определении цены на основе сокращенных издержек получил широкое распространение в странах Запада. Впервые он был использован в американских фирмах и получил название директ-костинг или калькулирование по прямым затратам. Косвенные затраты согласно данному методу списываются на финансовые результаты и уменьшают валовую прибыль. В Европе калькулирование на основе сокращенных издержек было названо методом маржинал-костинг, т.е. приростные затраты, дополнительные затраты на каждую следующую единицу продукции, при увеличении производства или снижении затрат при уменьшении производства на 1 изделие. Другими словами маржинал-костинг рассматривает влияние изменения объема производства на изменение затрат, т.е. предлагает калькулирование по переменным затратам. На практике оба метода взаимозаменяемые и включают один и тот же перечень затрат. Значительные преимущества в принятии решений с помощью цен дает калькулирование по сокращенным (переменным) затратам. Его сущность заключается в расчете наценки к переменным издержкам для каждого вида продукции. При использовании такого метода учета затрат цена будет определяться следующим образом: Ö Çï åð.åä Ï ï åð . (4.6) где Çï åð .åä – сумма переменных затрат при производстве единицы продукции, р.; – покрытие переменных затрат (или маржинальный доход), р. В свою очередь покрытие переменных затрат состоит из: Ï ï åð Ï ï åð Çï î ñò .åä Ï , åä (4.7) где Çï î ñò .åä – сумма постоянных затрат при производстве единицы продукции, р.; Ï åä – прибыль на единицу продукции, р. В процессе управленческой деятельности в организации необходимо рассчитать окупаемость постоянных затрат при заданном уровне рыночной цены. При этом следует исходить из того, что переменные затраты непосредственно включаются в цену и полностью возмещаются покупателем после реализации продукции. Эти затраты можно окупить и в том случае, если производство не состоялось. Например, сырье, материалы можно продать, заработную плату не выплачивать, если рабочих не привлекали. Окупаемость постоянных затрат (точка безубыточности) можно рассчитать следующим образом: Î ï î ñò . ç Çï î ñò .î áù / Ï ï åð , (4.8) где Î ï î ñò . ç – окупаемость постоянных затрат, натуральные единицы измерения; Çï î ñò .î áù – сумма постоянных затрат по организации (или по выпуску определенного вида изделий), р. Окупаемость постоянных затрат показывает, какой объем продукции в натуральном выражении нужно произвести и продать по рыночным ценам, чтобы возместить (окупить) постоянные затраты. При этом прибыль и убытки будут равны нулю. Для того чтобы определить, каким должен быть объем продаж, чтобы достигнуть заданной (или целевой) прибыли, нужно сделать расчет по следующей формуле: Vï ð (Çï î ñò .î áù Ï öåë.î áù )/ Ï ï åð , (4.9) где Vï ð – объем продаж, количество; Ï öåë.î áù – сумма целевой прибыли, р. Применение метода сокращенных затрат дает возможность более четко организовать их планирование, учет и контроль и таким образом управлять затратами, проводить эффективную ценовую политику, выявлять наиболее выгодные (высокорентабельные) для фирмы виды продукции по разнице между рыночной ценой и переменными затратами. Использование метода сокращенных затрат позволяет находить оптимальный вариант загрузки производственных мощностей, оптимальный план производства продукции с точки зрения получения максимальной прибыли. Этот метод наиболее рационален в деятельности средних и малых организаций. Зависимости изменения цены и темпов роста продаж, позволяющие обеспечить сохранение имеющейся прибыли: Ò ( Ö 0 Çï åð.åä ) / ( Ö 0 Ö Çï åð.åä ) , (4.10) Ö ( Ö 0 Çï åð.åä ) [( Ö 0 Çï åð.åä ) : Ò] , (4.11) Таким образом, не всякое снижение цены приносит увеличение прибыли за счет роста объема продаж, как это принято считать. Для того чтобы при изменении цены сохранить имеющуюся прибыль, нужно соответственно увеличить объем продаж такими темпами, которые будут зависеть от соотношения переменных и постоянных затрат. Причем, чем больше доля переменных затрат в себестоимости, тем соответственно больший нужен прирост объема продаж для сохранения имеющейся прибыли при снижении цены. И наоборот, принимая решение об увеличении объема продаж, можно рассчитать, насколько можно снизить цену, чтобы сохранить имеющийся размер прибыли. Аналогично можно сделать расчеты планируемого увеличения прибыли за счет снижения цены или увеличения объема продаж. Задача организации определение того объема выпуска, при котором общая прибыль максимальна: первый способ: сравнение общего дохода и общих издержек при разных объемах производства; второй способ: сравнение предельного дохода и предельных издержек при разных объемах производства. Знание предельных издержек помогает руководству организации установить: увеличивать или уменьшать выпуск продукции; какому поставщику сырья отдать предпочтение; в каких границах должен осуществляться производственный процесс. На калькулировании по сокращенным затратам основана концепция так называемых дополнительных затрат, которая распространена в аналитической практике стран с развитой рыночной экономикой в области принятия управленческих решений. Суть концепции заключается в том, что при принятии решений о дополнительных заказах или выпуске дополнительной продукции выручку от ее реализации сравнивают не с полной себестоимостью, а с суммой соответствующей ей переменных затрат. При этом учитывается, что условно-постоянные расходы уже возмещаются через цены изделий основной производственной программы. 4.6 Ценообразование ориентированное на прибыль Тактические приемы ценообразования предельно ясны и понятны: для повышения прибыльности цену нужно поднимать, для увеличения продаж – понижать. В свою очередь стратегические перспективы ценообразования требуют понимания факторов влияющих на спрос и прибыльность. Цену товара необходимо рассматривать шире, чем просто продажа товаров. Цена товаров определяет: - размер затрат на продвижение товаров; - объем разовой закупки потребителем; - размер затрат на продвижение товаров; - текущая рентабельность организации; - достижение организации стратегических целей; - максимизация прибыли в долгосрочном периоде; - связывание сбытовой и финансовой деятельности. Таблица 4.4 Факторы ценообразования на разных типах рынков Тип рынка/Фактор Уровень цен Затраты на продвижение Ценность товара Чистая Чистая конкуренция монополия цены цены чаще формируются всего лидером регулируются рынка государством низкие типовая Олигополия практически одинаковый уровень цен средние Монополистическая конкуренция широкий диапазон цен обусловлен большим количеством вариантов продукта высокие дифференцирована Рассматривая каждый из типов рынка подробнее, видно, что относительные преимущества каждой из фирм – участников рынка сглаживаются. Одной из причин такого "сглаживания" есть миграция капитала из менее прибыльных отраслей в более прибыльные. Затраты приянято разделять на постоянные (общефирменные) и переменные. Переменные затраты можно однозначно отнести на конкретный товар (доставка, сырье). В конце отчетного периода, как правило месяц, общефирменные затраты распределяются на проданные товары пропорционально. Если при увеличении объемов производства переменные издержки уменьшаются, то и удельный вес постоянных издержек в структуре себестоимости тоже должен уменьшатся. Добавление к затратам прибыли желаемого размера происходит без учета сохранения равновесной цены и тем более сохранения прибыльности организации вообще. Это показывает несостоятельность метода ценообразования "издержки плюс". Согласно экономическому закону убывающей предельной полезности мы знаем, что способность товара удовлетворять конкретные потребности потребителя снижается по мере увеличения потребления. Также нам известно, что полезность понятие субъективное и не поддается точному количественному измерению. Закон убывающей полезности логично объясняет причины снижения спроса со стороны потребителя, по мере его насыщения. Исследования экономистов позволили выявить, что потребители стараются максимизировать полезность приобретаемых товаров (MU) на каждую потраченную денежную единицу. Экономисты выразили выбор покупателем того или иного продукта таким уравнением: MUï ðî äóêò àÀ MUï ðî äóêò àÁ , (4.12) öåí à.ï ðî äóêò àÀ öåí à.ï ðî äóêò àÁ Т.е. полезность приобретаемого продукта на каждую единицу цены должна превышать полезность другого продукта на каждую единицу цены. Теория потребительского поведения выделяет такие факторы потребительского поведения, влияющего на спрос: эффект дохода – снижение стоимости товара приводит к снижению затрат потребителя на приобретение товара, увеличивая таким образом реальный доход потребителя. товары заменители (субституты) - снижение стоимости товара будет способствовать тому, что потребители будут пытаться заменить им другие более дорогие товары. Потребительские предпочтения – традиции потребления товара, понимание потребителем ценности того, или иного продукта. затраты на дополняемые товары (стоимость потребления/владения, фактор времени) – дополнительные затраты потребителя на получение ценности от продукта. Согласно закону спроса при снижении цены товара, спрос на него будет увеличиваться. Однако степень реакции покупателей будет различна для разных товаров, а иногда и вообще отсутствовать. Эластичность спроса измеряется как отношение цены к изменению продаж. Таким образом, наблюдается противоречивость в традиционных подходах к ценообразованию: 1) финансовая политика организации требует доходности (при этом рыночные факторы не учитываются); 2) маркетинг с ориентацией на потребителя (отталкиваясь от конкурентных предложений); 3) экономическая теория с методологией расчета возможного спроса и размера допустимых затрат. Один из американских исследователей методологии ценообразования Томас Нэгл использует рассмотренные выше механизмы эластичности спроса и точки безубыточности в разработанной им модели стратегического ценообразования. В классическом понимании точкой безубыточности, считается достижение таких объемов продаж, которые полностью компенсируют затраты. Т.Нэгл в своей методологии предлагает использовать эластичность спроса на продукцию путем изменения ее цены таким образом, чтобы абсолютный показатель прибыльности сохранялся в достигаемой точке безубыточности. Т.Нэгл выводит следующую формулу, для определения количества единиц товара, на которые должен измениться объем сбыта при изменении цены продукции: Q P , (CM P) (4.13) где Q – изменение количества продаж в %; P – изменение цены; СМ – валовая прибыль. Более того, он рассматривает комплекс маркетинга как переменную величину, которая должна меняться в соответствии с изменением цены товара, для отображения новой потребительской ценности. Далее Т.Нэгл рассматривает получение компанией стратегических преимуществ основанных на: - ценовых инструментах – низкая цена товара обусловлена низкими затратами; - товарным превосходством – создание сопутствующих услуг, сверх выгод, декларируемых в рекламных сообщениях. Из формулы, предлагаемой Т.Нэглом можно вывести следующее равенство, отображающее восприятие новой цены рынком: Q1 Q Q, Q 0 , (4.14) Q 2 Q Q, Q 0 , (4.15) где Q1 и Q 2 – новые объемы продаж; Q – объем продаж до изменения цены; Q – плановое изменение объема продаж Таким образом, если равенство не выполняется, необходимо вернуться к предыдущим значениям цен. Однако следует отметить, что методика, предложенная Т.Неглом, применительна к одному товару и требует адаптации для управления товарным ассортиментом. Вопросы для самоконтроля 1. Какие модели цен используются у производителя в практике ценообразования? 2. Какие основные группы затрат включаются в себестоимость? 3. Какие виды налогов, неналоговых платежей и сборов включаются в виды выплат по заработной плате относятся на себестоимость? 4. Как осуществляется франкировка отпускных цен? Какие виды франко вы знаете? 5. Каков порядок ценообразования на основе сокращенных затрат? 6. Что представляет собой окупаемость постоянных затрат? 7. По каким признакам происходит деление затрат на переменные и условнопостоянные? 8. Что представляют собой устранимые и дополнительные издержки, маржинальный доход? 9. Какие существуют модели ценообразования ориентированного на максимизацию прибыли? Примеры решения задач Формирование отпускной цены на обычный товар Пример. Полная себестоимость производства единицы изделия – 2100 руб. Кроме того, уплачено НДС по сырью и комплектующим – 310 руб. Плановая рентабельность – 25 %. Ставка НДС – 20 %. Рассчитать отпускную цену. Решение. 1. Плановая прибыль: 2100 ·25 : 100 = 525 руб. 2. Отпускная цена (С + П): 2100 + 525 = 2625 р уб. 3. НДС: 2625 · 20 : 100 = 525 руб. 4. Отпускная цена с НДС: 2625 + 525 = 3150 руб. 5.Подлежит оплате НДС в бюджет (за вычетом входного НДС по сырью и комплектующим): 525 – 310 = 215 руб. В практике работы зачастую возникает ситуация, когда при известной себестоимости и цене реализации товара необходимо рассчитать прибыль, которую получит производитель. Таким образом, возникает необходимость обратного счета (от цены к прибыли). Расчет прибыли на основе известной цены на обычный товар Пример. Возможная отпускная цена изделия исходя из конъюнктуры рынка (цена с НДС) – 5300 руб. Полная себестоимость производства – 3700 руб. Ставка НДС по данному товару – 20 %. Рассчитать возможную прибыль и рентабельность организации по данному товару. Решение. 1. Принимаем возможную цену сбыта за цену с НДС (120 %). 2. Отпускная цена без НДС: 5300 · 100 : 120 = 4417 руб. 3. Прибыль: 4417 - 3700 = 717 руб. 5. Рентабельность: 717 : 3700 · 100 = 19,4 %. Формирование отпускной цены на подакцизный товар со специфической ставкой Пример. Полная себестоимость производства 1 пачки сигарет с фильтром (20 штук) – 400 руб. Плановая рентабельность – 25 %. Ставка НДС – 20 %. На сигареты с фильтром установлена ставка акциза 5670 руб. за 1000 штук. Рассчитать отпускную цену. Решение. 1. Плановая прибыль: 400 · 25 : 100 = 100 руб. 2. Отпускная цена (С + П): 400 + 100 = 500 руб. 3. Акциз на 1 пачку: 5670 : 1000 штук ·20 штук = 113 руб. 4. Отпускная цена с акцизом: 500 + 113 = 613 руб. 5. НДС: 613 · 20 : 100= 123 руб. 6. Отпускная цена с НДС: 613 + 123 = 736 руб. Формирование отпускной цены на подакцизный товар с адвалорной ставкой в процентах Пример. Полная себестоимость производства единицы подакцизного товара – 590 руб. Кроме того, входной НДС – 83 руб. Плановая рентабельность – 20 %. Ставка НДС – 20 %. Ставка акциза – 55%. Рассчитать отпускную цену. Решение. 1. Плановая прибыль: 590 · 20 : 100 = 118 руб. 2. Отпускная цена (С + П):590 + 118 = 708 руб. 3. Акциз: 708 : (100 – 55) · 55 = 865 руб. 4. Цена с акцизом: 708 + 865= 1573 руб., или 708 · (100 – 55) · 100 = 1573 руб. 5. НДС: 1573 · 20: 100 = 315 руб. 6. Отпускная цена с НДС: 1573 + 315 = 1888 руб. 7. Подлежит уплате в бюджет НДС НДС): 315 – 83 = 232 руб. (за вычетом входного Расчет прибыли на основе известной цены на подакцизный товар с адвалорной ставкой Пример. Отпускная цена единицы подакцизного товара у производителя без НДС – 680 руб. Полная себестоимость единицы изделия – 310 руб. Ставка акциза – 40 %. Ставка НДС – 20 %. Рассчитать прибыль и рентабельность товара. Решение. 1. Сумма акциза: 680 · 40 : 100 = 272 руб. 2. Цена без акциза: 680 - 272 = 408 руб., или 680·(100 - 40) : 100 = 408 руб. 3. Прибыль: 408 – 310 = 98 руб. 4. Рентабельность: 98 : 310 · 100 = 31,6 %. Расчет прибыли на основе известной цены на подакцизный товар со специфической ставкой Пример. Отпускная цена 1 л пива у производителя без НДС – 1300 руб. Полная себестоимость единицы изделия – 680 руб. Ставка акциза – 160 руб. за 1 л готовой продукции ставка НДС – 20 %. Рассчитать прибыль и рентабельность товара. Решение. 1. Цена без акциза: 1300 – 160 = 1140 руб. 2. Прибыль: 1140 – 680 = 460 руб. 3. Рентабельность: 460 : 680 · 100 = 67,6 %. Тесты Выберите верный и наиболее полный ответ на поставленные ниже вопросы. Обозначения в формулах соответствуют обозначениям, приведенным в конце данного пособия. При ответе на вопросы, содержащие цифровой материал, сделайте подтверждение выбранного варианта ответа расчетами. 1. Какова будет свободная отпускная цена товара с НДС, не являющегося подакцизным, организации-изготовителя в Республике Беларусь, если полная себестоимость единицы изделия – 1600 руб., кроме того уплачено входного НДС 295 руб., плановая рентабельность – 25 % ставка НДС - 20%? а) 2040 руб.; б) 2416 руб.; в) 2408 руб.; г) нет верного ответа. 2.Какова будет свободная отпускная цена с НДС подакцизного товара организацииизготовителя в Республике Беларусь, если полная себестоимость единицы изделия – 960 руб., плановая рентабельность – 20 % , ставка акциза – 40 %? а) 1941 руб.; б) 1959 руб.; в) 2312 руб.; г) нет верного ответа. 3. Какую прибыль на единицу изделия получит организация-изготовитель в Республике Беларусь, если отпускная цена с НДС товара, не являющегося подакцизным, – 520 р., полная себестоимость единицы изделия – 310 руб., ставка НДС -20%? а) 53 руб.: б) 108 руб.; в) 122 руб.; г) нет верного ответа. 4. Какова будет отпускная цена (без НДС) одной пачки сигарет, если полная себестоимость производства 1 пачки сигарет с фильтром (20 штук) – 400 р., плановая рентабельность – 25 %, ставка НДС – 20 %, на сигареты с фильтром установлена ставка акциза 5360 р. За 1000 штук? а) 607 руб.; б) 619,3 руб.; в) 619,6 руб.; г) нет верного ответа. 5. Какую прибыль на единицу товара получит производитель пива, если отпускная цена 1 л пива у производителя с НДС – 1770 р., полная себестоимость единицы изделия 740 руб., ставка акциза – 160 руб. за 1 л готовой продукции, ставка НДС – 20 %? а) 600 руб.; б) 570 руб.; в) 522 руб.; г) нет верного ответа. 6. Какую прибыль на единицу изделия получит организация-изготовитель в Республике Беларусь, если отпускная цена с НДС подакцизного товара – 690 руб., полная себестоимость производства единицы изделия – 220 руб. Ставка акциза – 55 %, ставка НДС – 20 %? а) 35 руб.; б) 48 руб.; в) 38 руб.; г) нет верного ответа. 7. К какому виду франкировки цен относятся условия поставки товаров, при которых организация-изготовитель оплачивает транспортные расходы по доставке продукции до станции отправления, сдаче приемке груза и его погрузке в вагон? а) франко-склад поставщика; б) франко-станция отправления; в) франко-вагон станция отправления; г) франко-вагон станция назначения. 8. Какова будет отпускная цена с НДС организации-изготовителя, если в договоре на поставку товаров предусмотрена франкировка цены франко-станция назначения, полная себестоимость производства единицы изделия – 2400 руб., плановая прибыль – 600 руб., ставка НДС – 20 %, транспортные расходы – 2 % к цене франко-станция отправления? а) 3060 руб.; б) 3611 руб.; в) 3684 руб.; г) нет верного ответа. 9. Какая из формул установления отпускной цены франко-станция отправления организацией-изготовителем на подакцизный товар будет верной? а) С + П + А + НДС = ОЦ: б) С + П + СЦФ + А = ОЦ; в) С + П + А = ОЦ; г) нет верного ответа (приведите необходимую формулу).