Приложение 10 - Московский налоговый институт

реклама

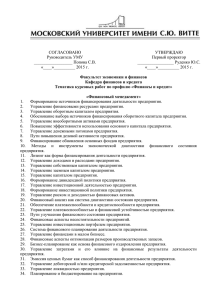

НЕГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ «МОСКОВСКИЙ НАЛОГОВЫЙ ИНСТИТУТ» Кафедра Налогового администрирования и бухгалтерского учета РАБОЧАЯ ПРОГРАММА по дисциплине Финансовый менеджмент ____________ (шифр, наименование дисциплины) федерального, национально-регионального компонента, дисциплина по выбору, факультативная дисциплина, дисциплина специализации (нужное подчеркнуть) специальность: 080105 «Финансы и кредит»____ (шифр, наименование специальности) Москва 2013 Рабочая программа составлена на основании ГОС ВПО по специальности «Финансовый менеджмент» (наименование типовой программы с указанием индекса и года утверждения, гос. образовательного стандарта специальности (направления), учебного плана с указанием года его утверждения) Авторы: Горбатко Е.С. (ученое звание, ученая степень фамилия, имя, отчество, подпись) Рабочая программа обсуждена на заседании кафедры Налогового администрирования и бухгалтерского учета Протокол № 2 от «25 октября» 2013 г. Рецензенты: 1. к.э.н. Маханова Т.А. ( ученое звание, ученая степень, фамилия, имя, отчество, подпись) Заведующий кафедрой Налогового администрирования и бухгалтерского учета доктор экономических наук, профессор Кашин В. А. ( ученое звание, ученая степень, фамилия, имя, отчество, подпись) Извлечение из Государственного образовательного стандарта высшего профессионального образования Индекс СД.04 Специальность Наименование дисциплины и её основные разделы ФИНАНСОВЫЙ МЕНЕДЖМЕНТ Содержание финансового менеджмента и его место в системе управления организацией. Цель и задачи финансового менеджмента. Базовые концепции финансового менеджмента. Финансовые инструменты. Внешняя – правовая и налоговая – среда. Информационное обеспечение финансового менеджмента. Методологические основы принятия финансовых решений. Денежные потоки и методы их оценки. Методы оценки финансовых активов. Риск и доходность финансовых активов. Риск и доходность портфельных инвестиций. Управление инвестициями. Оценка эффективности и риска инвестиционных проектов. Формирование бюджета капиталовложений. Инвестиционная политика. Управление источниками долгосрочного финансирования. Традиционные и новые методы финансирования. Цена и структура капитала. Средневзвешенная и предельная цена капитала. Теории структуры капитала. Управление собственным капиталом. Темп устойчивого роста. Производственный и финансовый леверидж. Дивидендная политика. Стоимость бизнеса. Управление оборотным капиталом. Политика в области оборотного капитала. Управление запасами. Управление дебиторской задолженностью (кредитная политика). Управление денежными средствами и их эквивалентами. Традиционные и новые методы краткосрочного финансирования. Управление источниками финансирования оборотного капитала. Финансовое планирование и прогнозирование. Стратегическое, долгосрочное и краткосрочное финансовое планирование. Финансовая стратегия. Методы прогнозирования основных финансовых показателей. Специальные вопросы финансового менеджмента. Финансовый менеджмент в условиях инфляции. Банкротство и финансовая реструктуризация. Антикризисное управление. Международные аспекты финансового менеджмента. Финансы и кредит 080105 ЦЕЛИ И ЗАДАЧИ ДИСЦИПЛИНЫ Целью дисциплины «Финансовый менеджмент» является овладение принципами финансового менеджмента, позволяющими оптимизировать структуру финансовых ресурсов предприятия, их оборот, в воспроизводственном цикле и получение наибольшей отдачи на единицу привлеченного капитала; знание внешних и внутренних факторов, влияющих но использование финансовых ресурсов, умение сравнить доходность и рискованность вариантов финансовых решений, владение системой методов обоснования разных групп финансовых решений, финансовой стратегии и финансового обоснования бизнес-плана. Задачи ознакомлении дисциплины студентов «Финансовый с основными менеджмент» теоретическими состоят в положениями дисциплины; в определении того, что в процессе изучения дисциплины у студентов формируется; какие навыки приобретаются студентами и пр. Изучение дисциплины «Финансовый менеджмент» должно основываться на знаниях, которыми овладели студенты в ходе изучения таких дисциплин, как основы менеджмента, финансы и кредит, экономическая теория. В результате изучения дисциплины студент должен: Знать: - основные концепции финансового менеджмента, - принципы управления капиталом организации, - основные методы и приемы управления текущими затратами, - методы обоснования финансовых решений, - методы оценки финансовых рисков, - организацию управления финансовыми потоками организации. Уметь: - обосновать эффективность привлечения средств на развитие организации, - рассчитать оптимальную структуру источников финансирования, - определить интервалы допустимого уровня постоянных затрат, - выбрать дивидендную политику организации, - оценить риск и доходность финансовых активов, - провести сравнительных анализ разных методов финансирования организации - обосновать финансовую политику организации. Учебная дисциплина изучается после дисциплин: менеджмент, финансы предприятия, финансы и кредит, основы экономики, и обеспечивает усвоения учебного материала дисциплин: антикризисное управление, АФХД. Основными формами проведения занятий по дисциплине являются лекции. Особенностями проведения занятий по дисциплине являются семинарские занятия в форме деловых игр. Дисциплина рассчитана на 100 часов для специальности Финансы и кредит. 50 84 48 86 \/ \/ \/ \/ \/ \/ Контрольн ая работа 10 6 18 6 Курсовая работа 40 10 36 10 Экзамен 50 16 54 16 Зачет Семинары 100 100 102 102 Самост. работа Лекции Семестр Аудиторн ые занятия Очная Заочная Очная Заочная Всего часов Финансы и кредит 080105 Бухгалтерский учет, анализ и аудит 080109 Форма обучения Специальн ость ОБЪЕМ ДИСЦИПЛИНЫ И ВИДЫ УЧЕБНОЙ РАБОТЫ ТЕМАТИЧЕСКИЙ ПЛАН Специальность Финансы и кредит 080105 8 1 2 Тема 2.3 Общие основы управления капиталом предприятия Принципы формирования капитала предприятия Управление структурой Тема 2.4 Управление стоимостью капитала 1 Тема 2.5 1 Раздел 4 Выбор целевой структуры капитала с позиции обеспечения стратегии и тактики деятельности предприятия Управление собственным капиталом Политика формирования собственных финансовых средств Управление заемным капиталом 6 1 Раздел 5 Управление активами 4 1 Тема 5.1 Активы организации 2 Тема 5.2 Инвестирование 2 Раздел 6 Управление внеоборотными активами Основные средства предприятия 6 Тема 1.1 Тема 1.2 Тема 1.3 Тема 1.4 Раздел 2 Тема 2.1 Тема 2.2 Раздел 3 Тема 3.1 Тема 6.1 Тема 6.2 Тема 6.3 Оценка эффективности использования основных средств Нематериальные активы Раздел 7 Управление оборотным капиталом Тема 7.1 Оборотные средства Заочная 1 2 Очная 2 2 Заочная Введение Общетеоретические основы финансового менеджмента Концептуальные основы финансового менеджмента. Системы и методы финансового анализа. Системы и методы финансового планирования. Системы и методы внутреннего финансового контроля Управление капиталом Раздел 1 Очная Количество часов Аудиторная работа Внеаудиторная работа Лекции Семинары Самостоятельная работа Заочная Наименование модулей и тем Очная № модулей и тем 10 20 10 2 2 2 2 1 10 2 2 2 14 20 1 10 10 2 6 1 2 2 10 Тема 7.2 Раздел 8 Тема 8.1 Тема 8.2 Тема 8.3 Анализ использования оборотных средств. Нормирование оборотных средств. Эффективность финансовой деятельности Планирование прибыли 4 1 2 10 10 6 50 84 2 Анализ основных показателей эффективности финансовой деятельности предприятия. Финансовые риски 2 Всего по дисциплине: 40 2 10 10 Тематический план 2 Тема 2.3 Общие основы управления капиталом предприятия Принципы формирования капитала предприятия Управление структурой Тема 2.4 Управление стоимостью капитала 2 Тема 2.5 2 Раздел 4 Выбор целевой структуры капитала с позиции обеспечения стратегии и тактики деятельности предприятия Управление собственным капиталом Политика формирования собственных финансовых средств Управление заемным капиталом Раздел 5 Управление активами Тема 5.1 Активы организации 2 Тема 5.2 Инвестирование 2 Раздел 6 Управление внеоборотными активами Основные средства предприятия 2 Раздел 1 Тема 1.1 Тема 1.2 Тема 1.3 Тема 1.4 Раздел 2 Тема 2.1 Тема 2.2 Раздел 3 Тема 3.1 Тема 6.1 Тема 6.2 Тема 6.3 Оценка эффективности использования основных средств Нематериальные активы Заочная 1 2 Очная 2 Заочная Введение Общетеоретические основы финансового менеджмента Концептуальные основы финансового менеджмента Системы и методы финансового анализа Системы и методы финансового планирования. Системы и методы внутреннего финансового контроля Управление капиталом Очная Заочная Специальность Бухгалтерский учет, анализ и аудит 080109 Наименование модулей и тем Количество часов Аудиторная работа Внеаудиторная работа Лекции Семинары Самостоятельная работа Очная № модулей и тем 10 2 2 2 4 2 2 12 2 2 4 1 4 4 2 1 2 2 1 2 12 4 2 10 10 4 1 2 10 4 1 2 Раздел 7 Управление оборотным капиталом Тема 7.1 Оборотные средства Тема 7.2 Анализ использования оборотных средств. Нормирование оборотных средств. Эффективность финансовой деятельности Планирование прибыли Раздел 8 Тема 8.1 Тема 8.2 Тема 8.3 2 10 8 1 2 4 Анализ основных показателей эффективности финансовой деятельности предприятия. Финансовые риски Всего по дисциплине: 2 2 12 8 36 1 2 10 18 6 48 86 СОДЕРЖАНИЕ РАЗДЕЛОВ ДИСЦИПЛИНЫ ВВЕДЕНИЕ В ФИНАНСОВЫЙ МЕНЕДЖМЕНТ Содержание финансового менеджмента и его место в системе управления организацией. Понятие финансового менеджмента. Основные структурные подразделения управляющей подсистемы. Структура капитала предприятия. Методологический инструментарий финансового менеджмента. РАЗДЕЛ 1 ОБЩЕТЕОРЕТИЧЕСКИЕ И МЕТОДИЧЕСКИЕ ОСНОВЫ МЕНЕДЖМЕНТА Тема 1.1 Концептуальные основы финансового менеджмента. Сущность финансового и менеджмента. задачи финансового Принципы финансового менеджмента. Цель менеджмента. финансового менеджмента (как управляющей системы). финансового менеджмента (как специальной области Функции Функции управления предприятия). Механизм финансового менеджмента. Базовые концепции финансового менеджмента. Финансовые инструменты. Система информационного обеспечения. Показатели, формируемые из внешних источников информации. Показатели, формирующиеся из внутренних источников информации. Тема 1.2 Системы и методы финансового анализа. Финансовый анализ: понятие, виды. Горизонтальный финансовый анализ. Вертикальный финансовый анализ (структурный). Сравнительный финансовый анализ. Анализ финансовых инструментов (R – анализ). Интегральный финансовый анализ. Внешняя – правовая и налоговая – среда. Методологические основы принятия финансовых решений. Тема 1.3 Системы и методы финансового планирования. Финансовое планирование. Прогнозирование финансовой деятельности. Финансовая идеология предприятия Финансовая стратегия. Основные этапы процесса разработки финансовой стратегии предприятия. Текущее планирование финансовой деятельности. Виды текущих финансовых планов предприятия. Оперативное планирование финансовой деятельности. Бюджет. Классификация бюджетов по основным квалификационным признакам. Тема 1.4 Системы и методы внутреннего финансового контроля Внутренний финансовый контроль. Финансовый контроллинг. Содержание и последовательность этапов построения финансового контроллинга. РАЗДЕЛ 2 УПРАВЛЕНИЕ КАПИТАЛОМ Тема 2.1 Общие основы управления капиталом предприятия Экономическая сущность и классификации капитала. Капитал. Характеристика капитала. Классификация капитала. Кругооборот капитала. «Стоимостной цикл» движения капитала. Тема 2.2 Принципы формирования капитала предприятия Основная цель формирования капитала. Основные принципы формирования капитала. Основные этапы разработки политики управления капиталом. Тема 2.3 Управление структурой Использование СК. Использование СК и ЗК. Финансовый и производственный леверидж. Налоговый корректор. Финансовый дифференциал. Плечо финансового рычага. Тема 2.4 Управление стоимостью капитала Стоимость капитала. Стоимость капитала предприятия. Цена и структура капитала. Средневзвешенная и предельная цена капитала. Теории структуры капитала. Процесс оценки капитала базируется на следующих принципах. Стоимость бизнеса. Тема 2.5 Выбор целевой структуры капитала с позиции обеспечения стратегии и тактики деятельности предприятия Разработка стратегии финансирования активов. Оптимизация структуры капитала. Этапы оптимизации структуры капитала. РАЗДЕЛ 3 УПРАВЛЕНИЕ СОБСТВЕННЫМ КАПИТАЛОМ Тема 3.1 Политика формирования собственных финансовых средств Структура собственного капитала. Источники формирования собственных средств. Этапы разработки политики формирования собственных финансовых средств. Цель анализа. Управление собственным капиталом. Темп устойчивого роста. Дивидендная политика. РАЗДЕЛ 4 УПРАВЛЕНИЕ ЗАЕМНЫМ КАПИТАЛОМ Структура заемного капитала. Управление привлечением коммерческого кредита. Коммерческий кредит. Виды. Этапы разработки политики привлечения товарного кредита. Минимизация стоимости кредита. Критерий эффективности использования кредита. Управление внутренней КЗ. Этапы управления внутренней КЗ. РАЗДЕЛ 5 УПРАВЛЕНИЕ АКТИВАМИ Тема 5.1 Активы организации Денежные потоки и методы их оценки. Активы: понятие, классификация. Основная цель формирования активов. Этапы формирования активов. Методы оценки совокупной стоимости активов предприятия как целостного имущественного комплекса. Методы оценки финансовых активов. Тема 5.2 Инвестирование Понятие инвестирования. Группы. Формы. Виды. Стоимость капитала и инвестиционный процесс. Компаудинг. Дисконтирование. Управление инвестициями. Оценка эффективности и риска инвестиционных проектов. Формирование бюджета капиталовложений. Инвестиционная политика. Управление источниками долгосрочного финансирования. Традиционные и новые методы финансирования. РАЗДЕЛ 6 УПРАВЛЕНИЕ ВНЕОБОРОТНЫМИ АКТИВАМИ Тема 6.1 Основные средства предприятия Управление обновлением внеоборотными активами (ВОА). Основные средства (ОС) предприятия. Классификация ОС. Тема 6.2 Оценка эффективности использования основных средств Коэффициенты экстенсивности. Коэффициент интенсивности. Интегральный коэффициент. Фондовооруженность. Рентабельность основных фондов (ОФ) (фондорентабельность). Фондоемкость. Фондоотдача. Факторы роста. Средняя стоимость ОФ. Коэффициенты оценки состояния внеоборотных активов. Коэффициент износа. Коэффициент годности. Коэффициент амортизации. Амортизация. Методы определения величины амортизационных отчислений. Сумма амортизационных отчислений на полное восстановление ОС. Норма амортизации. Воспроизводство ОС. Оценка ОС. Износ ОС. Тема 6.3 Нематериальные активы НМА. Поступление и оценка НМА. Коэффициент годности НМА. РАЗДЕЛ 7 УПРАВЛЕНИЕ ОБОРОТНЫМ КАПИТАЛОМ Тема 7.1 Оборотные средства Управление оборотным капиталом. Совокупность оборотных фондов и фондов обращения. Классификация оборотных средств. Политика в области оборотного капитала. Управление запасами. Управление дебиторской задолженностью (кредитная политика). Управление денежными средствами и их эквивалентами. Традиционные и новые методы краткосрочного финансирования. Управление источниками финансирования оборотного капитала. Финансовое планирование и прогнозирование. Стратегическое, долгосрочное и краткосрочное финансовое планирование. Финансовая стратегия. Методы прогнозирования основных финансовых показателей. Специальные вопросы финансового менеджмента. Финансовый менеджмент в условиях инфляции. Тема 7.2 Анализ использования оборотных средств. Нормирование оборотных средств Оценочные коэффициенты эффективности Оборотных средств. Коэффициент оборачиваемости оборотных средств. Период оборота активов. Период оборота оборотных активов. Коэффициент оборачиваемости текущих активов. Текущие активы. Период оборота текущих активов. Доля оборотных активов в общей сумме активов предприятия. Анализ движения денежных средств. Коэффициент оборачиваемости денежных средств. Период оборота денежных средств (ДС). Анализ дебиторской задолженности (ДЗ). Управление ДЗ. Анализ оборачиваемости товарно-материальных запасов (ТМЗ). Управление запасами. Политика управления запасами. Этапы. Оборачиваемость запасов. Коэффициент оборачиваемости запасов. Нормирование. Норматив оборотных средств (ОбС). Норматив ОбС по статье незавершенное производство. Коэффициент нарастания затрат. Норматив оборотных средств по статье «Расходы будущих периодов». Норматив оборотных средств по статье «Готовая продукция». Определение эффективности собственного и заемного капитала. Эффект финансового рычага. Финансовый дифференциал. Плечо финансового рычага. РАЗДЕЛ 8 ЭФФЕКТИВНОСТЬ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ Тема 8.1 Планирование прибыли Методы. Затраты. Факторы, оказывающие влияние на величину прибыли. Тема 8.2 Анализ основных показателей эффективности финансовой деятельности предприятия. Ликвидность. Коэффициент мгновенной (абсолютной) ликвидности. Промежуточный коэффициент покрытия. Общий коэффициент покрытия (коэффициент текущей ликвидности). Коэффициент соотношения собственных и заемных средств. Коэффициент рентабельность продаж. Достаточные значения коэффициентов. Тема 8.3 Финансовые риски Риски. Риск и доходность финансовых активов. Риск и доходность портфельных инвестиций. Коэффициент прибыльности. Группа показателей – коэффициенты адекватности покрытия чистой прибылью обязательств по ценным бумагам. Коэффициент финансовой устойчивости. Рентабельность вложений в предприятие. Маневренность собственных оборотных средств. Коэффициент концентрации собственного капитала (СК). Коэффициент финансовой зависимости. Коэффициент маневренности СК. Коэффициент структуры долгосрочных вложений. Коэффициент долгосрочного привлечения заемных средств. Коэффициент структуры заемного капитала (ЗК) (долгосрочные пассивы/заемный капитал). Оценка рентабельности. Рентабельность основной деятельности предприятия. Рентабельность совокупного капитала. Период окупаемости СК. Рентабельность имущества предприятия. Рентабельность внеоборотных активов. Рентабельность оборотных активов. Банкротство и финансовая реструктуризация. Антикризисное управление. Международные аспекты финансового менеджмента. ПЕРЕЧЕНЬ ТЕМ СЕМИНАРСКИХ ЗАНЯТИЙ Планы семинарских занятий Семинар на тему: «Современные системы и методы внутреннего финансового контроля» Вопросы для обсуждения: 1. Современные методы финансового контроля. 2. Информационные технологии в системе финансового контроля. 3. Внутренний финансовый контроль как способ оптимизации финансовых результатов организации. Форма проведения семинара – «деловая игра» Способ проведения: 1 этап. Студенты разбиваются на группы по 5 человек. 2 этап. Студентам раздаются карточки с заданиями (моделью ситуации). 3 этап. Команды разрабатывают решения ситуации-модели. 4 этап. Модели ситуаций и их решения обсуждается присутствующими в аудитории. Семинар на тему «Анализ управления капиталом предприятия. Моделирование управление собственным капиталом фирмы» Вопросы для обсуждения: 1. Современные способы и методы анализа управления капиталом. 2. Информационные технологии в системе анализа управления капиталом 3. Методы моделирования управления собственным капиталом фирмы Форма проведения семинара – «круглый стол» Способ проведения: 1 этап. Студенты подготавливают сообщения по темам семинара. 2 этап. На занятии каждый подготовивший сообщение выступает. Цель выступления – раскрыть основные мысли своего сообщения. 3 этап. Услышанное обсуждается присутствующими в аудитории. Семинар на тему: «Управление собственным капиталом в условиях рыночной экономики» Вопросы для обсуждения: 1. Политика формирования собственного капитала предприятий различных организационно-правовых форм. 2. Приоритеты инвестиционной политики в условиях рыночной экономики. 3. Оптимальная структура собственного капитала предприятий различных отраслей. Форма проведения семинара «круглый стол» Семинар на тему «Анализ управления заемным капиталом организации» Вопросы для обсуждения: 1. Современные способы и методы анализа управления заемным капиталом. 2. Информационные технологии в системе анализа управления заемным капиталом 3. Условия внешней среды как определяющий фактор политики управления заемным капиталом. Форма проведения семинара – «деловая игра» Семинар на тему: «Анализ управление активами предприятия» Вопросы для обсуждения: 1. Направления анализа управления активами предприятия. 2. Необходимость анализа управления активами предприятия. 3. Сущность современного анализа управления активами предприятия. Его особенности по сравнению с теорией финансового менеджмента. Форма проведения: «круглый стол» Семинар на тему: «Моделирование способов оптимизации управление внеоборотными активами предприятия» Вопросы для обсуждения: 1.Способы и методы управления внеоборотными активами предприятия в современных условиях. 2. Ценность внеоборотных активов. 3. Способы оптимизации управления внеоборотными активами предприятия. Форма проведения: «круглый стол» Семинар на тему «Анализ управление оборотным капиталом организации» Вопросы для обсуждения: 1. Направления использования временно свободных денежных средств в современной рыночной экономике. 2. Способы современного анализа управления оборотным капиталом. 3. Особенность практического анализа управления оборотным капиталом. Форма проведения «деловая игра» Семинар на тему: «Применение способов анализа эффективности финансовой деятельности» Вопросы для обсуждения: 1. Особенности анализа эффективности финансовой деятельности в современной рыночной экономике. 2. Современные деятельности. способы анализа эффективности финансовой 3. Эффективность современных деятельности. Форма проведения: «деловая игра» способов анализа финансовой Практические задания для семинарских занятий 1. Рассчитать коэффициент дисконтирования, если организация вложила 10 000 руб., а через 2 года получила 14 000 руб. 2. Сколько получит организация в случае вклада 150000руб на 2 года под 12%, учитывая, что расчетный период 3 месяца. 3. Под какой процент должна вложить организация 55 000 руб., чтобы через год получить не менее 70 000 4. Какую сумму фирма должна вложить под 12% на срок не более года, чтобы получить 10 000 руб. 5. Что выгоднее вложить 55 000 под 12% на 2 года, если проценты начисляются ежеквартально или под 15%, если проценты начисляются на сумму вклада по окончании срока вклада? 6. Рассчитать коэффициент оборачиваемости оборотных средств, если среднегодовая стоимость оборотных активов 5 млн. руб., а выручка от реализации готовой продукции 23 млн. руб. 7. Рассчитать рентабельность общих активов, если стоимость совокупных активов 230 млн. руб., а прибыль от реализации 12 млн. руб. 8. Рассчитать рентабельность собственного капитала, если стоимость собственного капитала 123 млрд. руб., а чистая прибыль 150 млн. руб. 9. Рассчитать коэффициент финансовой независимости, если задолженность предприятия составляет 150 000 руб., а общая сумма активов 1 млн. руб. 10.Рассчитать коэффициент оборачиваемости собственного капитала, если выручка о реализации 1млн. руб., а среднегодовая стоимость собственного капитала 10 млн. руб. 11.Рассчитать коэффициент отдачи НМА, если выручка от реализации 10 000 руб., а стоимость НМА 100 000 руб. 12.Рассчитать коэффициент общей оборачиваемости, если выручка от продаж 140 млн. руб., а среднегодовая стоимость активов 100 млрд. руб. 13.Если индекс цен 0,95%, то как изменилась цена товара? 14.Определить индекс стоимости, если цена единицы продукции в 2000г. 20 руб., а объем реализации 10 000 ед., а в 2001г. цена единицы продукции в 25 руб., а объем реализации 8 000 ед. 15.Каков уставной капитал предприятия, если оно выпустило 100 привилегированных акций стоимостью 1500 руб., и 10000 обычных акций, стоимостью 1000 руб.? 16.Рассчитать стоимость пакета акций, если кол-во акций 100 шт., рыночная стоимость 1 акции 1200 руб. 17.Рассчитать стоимость контрольного пакета акций, если количество акций в пакете 10 001 шт., рыночная стоимость 1 акции 1500 руб., а премия составляет 1 млн. руб. 18.Рассчитать годовую сумму амортизационных отчислений, если стоимость ОС 100 млн. руб., а норма амортизационных отчислений 12% 19.Какую прибыль получит предприятие от переоценки ОС, если рыночная стоимость их в 2000г. Составляла 10 млн. руб., а в 2006г. Увеличилась на 15% 20.Рассчитать амортизационные отчисления пропорционально объему выпущенной продукции, если стоимость ОС 100 млн. руб., а объем выпущенной продукции 10 000 ед. Контрольные работы (для студентов заочной формы обучения) Контрольная работа по финансовому менеджменту Вариант №1 Задача 1 Рассчитайте текущую стоимость полученных денег, если коэффициент дисконтирования равен 12%: а) 100 тыс. руб., полученные через 3 года б) 1 млн. руб., полученные через 10 лет. Сделайте соответствующие выводы. Задача 2 Предприятие имеет следующий баланс. Активы Тыс. руб. Постоянные активы Запасы сырья Незавершенное производство Запасы готовой продукции Дебиторская задолженность Краткосрочные финансовые вложения Денежные средства Прочие текущие активы Всего активов Рассчитайте предприятия. показатели Пассивы 3500 Собственные средства 400 Резервы 300 Нераспределенная прибыль прошлых лет 600 Прибыль отчетного года 1800 Долгосрочные кредиты 400 Краткосрочные кредиты 700 Краткосрочная задолженность 200 7900 Всего пассивов ликвидности и Тыс. руб. 2000 1000 100 700 2000 1000 1200 7900 платежеспособности Задача 3 Кредит выдается под простую ставку 15% годовых. Рассчитайте сумму кредита, получаемого заемщиком и сумму процентного дохода, если наращенная сумма составила через 200 дней 1200 тыс. руб. Задача 4 Проведите анализ финансовой устойчивости предприятия по данным его баланса: Таблица № 1 Данные для решения задачи Показатель, тыс. руб. На начало года На конец года Внеоборотные активы 13500 16600 Нематериальные активы 10 12 Основные средства 12000 15000 Долгосрочные финансовые вложения 1500 1600 Оборотные активы 8000 12400 Запасы 4500 7300 Сырье и материалы 2000 4000 Затраты в незавершенном производстве 1200 2000 Готовая продукция 700 600 Товары отгруженные 0 0 Расходы будущих периодов 100 200 Другие затраты 500 500 Дебиторская задолженность более года 600 1000 Дебиторская задолженность менее года 1400 2200 Краткосрочные финансовые вложения 200 100 Денежные средства 1100 1500 Прочие оборотные активы 200 300 Убытки 0 0 Баланс 23510 31012 Капитал и резервы 15000 18000 Долгосрочные пассивы 4500 4500 Краткосрочные пассивы Заемные средства 1000 1500 Кредиторская задолженность 10 12 Прочие краткосрочные пассивы Баланс 23510 31012 Таблица № 2 Данные отчета о финансовых результатах предприятия Показатель, тыс. руб. На начало года На конец года Выручка от реализации продукции (работ, 26000 27500 услуг) 12000 17500 Себестоимость продукции 500 500 Коммерческие расходы 200 300 Управленческие расходы 13300 9200 Прибыль от реализации 0 0 Внереализационные доходы 0 0 Результат от прочей реализации 13300 9200 Прибыль (убыток) отчетного периода Задача 5 За какой срок первоначальный капитал в 700 тыс. руб. увеличится до 1300 тыс. руб., если на него будут ежеквартально начисляться сложные проценты по ставке 10% годовых? Задача 6 Фирма имеет следующие финансовые показатели в отчетном году: Руб. Совокупные активы 28893923 Собственные средства 19689167 Средняя величина активов 16117590 Средняя величина текущих активов 11746273 Выручка от реализации (без НДС, акцизов) 64299289 Прибыль, остающаяся в распоряжении фирмы 18070715 Необходимо определить: а) рентабельность активов; б) рентабельность текущих активов; в) рентабельность собственного капитала; г) рентабельность продукции; д) рентабельность продаж. Задача 7 Определите приведенную величину от суммы 300 тыс. руб., выплачиваемой через 5 лет при использовании ставки сложных процентов 12% годовых? Задача 8 На основании следующих данных рассчитать коэффициенты ликвидности и сделать выводы относительно платежеспособности предприятия. (млн. руб.) На 01.01. Актив 1. Внеоборотные активы 1.1. Нематериальные активы 58 1.2. Основные средства 468955 1.3. Незавершенное строительство 151313 1.4. Долгосрочные финансовые вложения 292 1.5. Прочие внеоборотные активы — Итого по I разделу 620618 2. Оборотные активы 2.1. Запасы 43490 2.2. НДС 4850 Итого по II разделу 3. Денежные средства 3.1. Дебиторская задолженность 3.2. Краткосрочные финансовые вложения 3.3. Денежные средства 3.4. Прочие оборотные активы Итого по III разделу 3. Убытки Баланс 48340 134371 70 1997 — 136438 900 806300 Пассив 1. Капитал и резервы 1.1. Уставный капитал 1.2. Добавочный капитал 1.3. Резервный капитал, фонды, целевые финансирования и поступления Итого по разделу I 2. Долгосрочные пассивы 3. Краткосрочные пассивы 3.1. Заемные средства 3.2. Кредиторская задолженность 3.3. Доходы будущих периодов Итого по разделу II Баланс 1133 545745 89972 636850 1765 6026 161644 15 167685 806300 Задача 9 Определите сумму денег, которую будете иметь на счете в банке по истечении 5 лет после внесения на депозит по 50 тыс. руб. в конце каждого года, если годовая процентная ставка равна 14%. Задача 10 Проанализируйте финансовую устойчивость предприятия в отчетном периоде по данным его баланса: (тыс. руб.) На 01.01. Актив 1. Внеоборотные активы 1.1. Нематериальные активы 70 1.2. Основные средства 530630 1.3. Незавершенное строительство 155054 1.4. Долгосрочные финансовые вложения 305 1.5. Прочие внеоборотные активы — Итого по I разделу 686059 2. Оборотные активы 2.1. Запасы 2.2. НДС Итого по II разделу 3. Денежные средства 3.1. Дебиторская задолженность 3.2. Краткосрочные финансовые вложения 3.3. Денежные средства 3.4. Прочие оборотные активы Итого по III разделу 4. Убытки Баланс 53966 11903 658690 196151 — 14593 — 210744 — 962672 Пассив 1. Капитал и резервы 1.1. Уставный капитал 1.2. Добавочный капитал 1.3. Резервный капитал, фонды, целевые финансирования и поступления Итого по разделу I 2. Долгосрочные пассивы 3. Краткосрочные пассивы 3.1. Заемные средства 3.2. Кредиторская задолженность 3.3. Доходы будущих периодов Итого по разделу II Баланс 1133 549249 176038 726420 622 720 234910 — 235630 962672 Контрольная работа по финансовому менеджменту Вариант №2 Задача 1 Ежегодные поступления на счет в течение 10 лет составляют 15 тыс. руб. Среднерыночная ставка доходности равна 8%. Определите текущую стоимость аннуитета постнумерандо. Задача 2 Предприятие имело в отчетном году следующий баланс: Активы Основные средства и прочие внеоборотные активы Текущие активы В том числе: — Запасы сырья и материалов — Готовая продукция — Денежные средства — Дебиторская задолженность — Прочие активы Млн. руб. 39,6 59,4 Итого активов 14,4 7,1 9,4 16,0 12,5 99,0 Пассивы Собственные средства Заемные средства в том числе: — Долгосрочные кредиты — Краткосрочные кредиты — Расчеты с кредиторами — Прочие краткосрочные пассивы 56,5 42,5 2,3 9,1 10,6 20,5 Итого пассивов 99,0 Проанализируйте финансовое состояние предприятия и рассчитайте необходимые финансовые коэффициенты. Задача 3 К концу трехлетнего периода необходимо накопить 100 тыс. руб. Процентная ставка 12%. Каков должен быть размер ежегодного депозита? Задача 4 Рассчитайте основные коэффициенты деловой активности предприятия по следующим данным: (тыс. руб.) Актив 2004 г. 1. Основные средства и внеоборотные активы 30000 — основные фонды 35000 Амортизация 5000 2. Оборотные средства: 20000 — денежные средства 4000 — дебиторская задолженность 6000 — материально-производственные 7000 3. Краткосрочные финансовые вложения 3000 Итого 50000 Пассив 1. Собственный капитал: — акционерный капитал 38000 — эмиссионная премия 1000 — накопленная прибыль 5000 2. Долгосрочные кредиты банка 3. Краткосрочная задолженность: 15000 — краткосрочные кредиты банка 6000 — задолженность бюджету 1000 — задолженность поставщикам 7000 — задолженность по заработной плате 1000 Итого 50000 1. Выручка от реализации продукции — 4509 тыс. руб. 2. Себестоимость реализованной продукции — 1800 тыс. руб. Задача 5 Сумма вложения равна 500 тыс. руб. Определите наращенную сумму через три года по формуле сложных процентов, если годовая ставка составляет 18%. При этом проценты начисляются поквартально. Задача 6 Рассчитайте коэффициенты ликвидности предприятия по данным его баланса. (тыс. руб.) Актив 2004 г. 1. Основные средства и внеоборотные активы 30000 — основные фонды 35000 — амортизация 5000 2. Оборотные средства: 20000 — денежные средства 4000 — дебиторская задолженность 6000 — материально-производственные 7000 3. Краткосрочные финансовые вложения 3000 Итого 50000 Пассив 1. Капитал и резервы: — акционерный капитал 38000 — эмиссионная премия 1000 — накопленная прибыль 5000 2. Долгосрочные кредиты банка — 3. Краткосрочная задолженность: 15000 — краткосрочные кредиты банка 6000 — задолженность бюджету 1000 — задолженность поставщикам 7000 — задолженность по заработной плате 1000 Итого 50000 Задача 7 Куплены облигации в количестве 1000 шт. номиналом 100 руб. со сроком погашения 10 лет. Проценты по облигациям выплачиваются в конце срока по сложной ставке 25% годовых. Найдите доход по облигациям за весь период. Задача 8 Рассчитайте основные коэффициенты рентабельности предприятия по следующим данным: (тыс. руб.) Актив 2004 г. 1. Основные средства и внеоборотные активы 30000 — основные фонды 35000 — амортизация 5000 2. Оборотные средства: 20000 — денежные средства 4000 — дебиторская задолженность 6000 — материально-производственные 7000 3. Краткосрочные финансовые вложения 3000 Итого 50000 Пассив 1. Собственный капитал: — акционерный капитал 38000 — эмиссионная премия 1000 — накопленная прибыль 5000 2. Долгосрочные кредиты банка — 3. Краткосрочная задолженность: 15000 — краткосрочные кредиты банка 6000 — задолженность бюджету 1000 — задолженность поставщикам 7000 — задолженность по заработной плате 1000 Итого 50000 1. Выручка от реализации продукции — 4509 тыс. руб. 2. Себестоимость реализованной продукции — 1800 тыс. руб. Задача 9 Процент по депозитам в банке составляет 20% годовых. Какую сумму необходимо положить в банк для получения через 5 лет 8000 руб.? Проведите расчеты для простых и сложных процентов. Задача 10 Имеется следующая информация о компании А: 1. Выручка от реализации 2 млн. руб. 2. Соотношение выручки и величины собственных оборотных средств 2:1 3. Соотношение внеоборотных и оборотных средств 4. Коэффициент текущей ликвидности Рассчитайте: а) величину краткосрочной кредиторской задолженности; б) величину внеоборотных активов. 4:1 3:1 Контрольная работа по финансовому менеджменту Вариант №3 Задача 1 Первоначально вложенная сумма равна 300 тыс. руб. Определите наращенную сумму через 5 лет при использовании простой и сложной ставок процентов в размере 20% годовых. Сделайте соответствующие выводы. Задача 2 Рассчитайте коэффициенты ликвидности предприятия по данным его баланса. и платежеспособности (тыс. руб.) 2005 г. 45000 52000 7000 40000 8000 17000 15000 Актив 1. Основные средства и внеоборотные активы основные фонды Амортизация 2. Оборотные средства: денежные средства дебиторская задолженность Материально-производственные Краткосрочные финансовые вложения Итого 85000 Итого 36000 2000 7000 20000 20000 5000 2000 9000 4000 85000 Пассив 1. Капитал и резервы: Акционерный капитал Эмиссионная премия накопленная прибыль 2. Долгосрочные кредиты банка 3. Краткосрочная задолженность: краткосрочные кредиты банка задолженность бюджету задолженность поставщикам задолженность по заработной плате 1. Выручка от реализации продукции — 4509 тыс. руб. 2. Себестоимость реализованной продукции — 1800 тыс. руб. Задача 3 Какова должна быть сложная ставка ссудного процента, чтобы первоначальный капитал утроился за 5 лет? Задача 4 Проанализируйте финансовую устойчивость предприятия в отчетном периоде по данным его баланса: (млн. руб.) На 01.01. Актив 1. Внеоборотные активы 1.1. Нематериальные активы 58 1.2. Основные средства 468955 1.3. Незавершенное строительство 151313 1.4. Долгосрочные финансовые вложения 292 1.5. Прочие внеоборотные активы — Итого по I разделу 620618 2. Оборотные активы 2.1. Запасы 43490 2.2. НДС 4850 Итого по II разделу 48340 3. Денежные средства 3.1. Дебиторская задолженность 134371 3.2. Краткосрочные финансовые вложения 70 3.3. Денежные средства 1997 3.4. Прочие оборотные активы — Итого по III разделу 136438 3. Убытки 900 Баланс 806300 Пассив 1. Капитал и резервы 1.1. Уставный капитал 1.2. Добавочный капитал 1.3. Резервный капитал, фонды, целевые финансирования и поступления Итого по разделу I 2. Долгосрочные пассивы 3. Краткосрочные пассивы 3.1. Заемные средства 3.2. Кредиторская задолженность 3.3. Доходы будущих периодов Итого по разделу II Баланс 1133 545745 89972 636850 1765 6026 161644 15 167685 806300 Задача 5 Определите, под какую ставку процентов выгоднее поместить капитал в 1 млн. руб. на 5 лет: а) под простую ставку процента 20% годовых? б) под сложную ставку в 14% при полугодовом начислении? в) под сложную ставку в 10% при ежеквартальном начислении? Определить предприятия № 1 2 3 4 5 6 7 8 9 показатели Задача 6 ликвидности и платежеспособности Показатели Денежные средства на счете предприятия Денежные средства в кассе предприятия Акции предприятия Дебиторская задолженность, всего Производственные запасы предприятия Заделы незавершенного производства Прочие активы предприятия Задолженность банку по ссудам, всего в том числе срочная задолженность банку на день оплаты 1 Кредиторская задолженность предприятия, 0 всего 1 в том числе срочная задолженность на день 1 оплаты 1 Задолженность по платежам в бюджет 2 1 Задолженность по оплате труда 3 млн. руб. 2,5 0,5 1 10,7 11 5 2 13 1 7 1,9 0,1 — Задача 7 Депозитный сертификат номиналом 100 тыс. руб. выдан 15 мая с погашением 10 декабря под 24% годовых. Определите сумму дохода при начислении точных и обыкновенных процентов и сумму погашения долгового обязательства. Задача 8 Проведите анализ финансового состояния предприятия Данные для анализа баланса предприятия. (тыс. руб.) Показатели Внеоборотные активы Оборотные активы, всего, в т.ч. — запасы — дебиторская задолженность более года — дебиторская задолженность менее года — краткосрочные финансовые вложения — денежные средства — прочие оборотные активы Убытки Баланс Капитал и резервы Долгосрочные пассивы Краткосрочные пассивы, всего, в т.ч. — заемные средства — кредиторская задолженность — прочие краткосрочные пассивы Баланс 13500 11800 4500 1000 3000 0 3000 300 0 25300 15000 4500 5800 1000 4700 100 25300 Задача 9 Кредит выдан на 3 года под простой процент в размере 20% годовых с погашением 200 тыс. руб. в конце периода. Определите сумму уплаченных процентов и размер выданного кредита. Задача 10 Проведите анализ финансового состояния предприятия. Данные для решения задачи. Показатель, тыс. руб. Внеоборотные активы Нематериальные активы Основные средства Долгосрочные финансовые вложения Оборотные активы Запасы Сырье и материалы Затраты в незавершенном производстве Готовая продукция Товары отгруженные Расходы будущих периодов Другие запасы Дебиторская задолженность более года Дебиторская задолженность менее года Краткосрочные финансовые вложения Денежные средства Прочие оборотные активы Убытки Баланс Капитал и резервы Долгосрочные пассивы Краткосрочные пассивы Заемные средства Кредиторская задолженность Прочие краткосрочные пассивы Баланс 13510 10 12000 1500 4500 2000 1200 700 0 100 500 600 1400 200 1100 200 0 26010 15000 6500 2000 1010 1500 26010 Контрольная работа по финансовому менеджменту Вариант №4 Задача 1 Инвестор имеет 300 тыс. руб. и хочет получить через 3 года 500 тыс. руб. Каким должен быть размер ссудного процента (простого и сложного)? Задача 2 Проведите анализ финансового состояния предприятия. Данные для решения задачи. Показатель, тыс. руб. Внеоборотные активы Нематериальные активы Основные средства Долгосрочные финансовые вложения Оборотные активы Запасы Сырье и материалы Затраты в незавершенном производстве Готовая продукция Товары отгруженные Расходы будущих периодов Другие запасы Дебиторская задолженность более года Дебиторская задолженность менее года Краткосрочные финансовые вложения Денежные средства Прочие оборотные активы Убытки Баланс Капитал и резервы Долгосрочные пассивы Краткосрочные пассивы Заемные средства Кредиторская задолженность Прочие краткосрочные пассивы Баланс 16612 12 15000 1600 7300 4000 2000 600 0 200 500 1000 2200 100 1500 300 0 36312 21000 8500 3500 1312 2000 36312 Задача 3 В банке получена ссуда в сумме 500 тыс. руб. под 13% годовых начисляемых по схеме сложных процентов на непогашенный остаток на 5 лет. Возвращать необходимо равными суммами в конце каждого года. Определите величину годового платежа. Задача 4 Проанализируйте финансовую устойчивость предприятия в отчетном периоде по данным его баланса: (тыс. руб.) На 01.01. Актив 1. Внеоборотные активы 1.1. Нематериальные активы 31 1.2. Основные средства 474168 1.3. Незавершенное строительство 120117 1.4. Долгосрочные финансовые вложения 73 1.5. Прочие внеоборотные активы — Итого по I разделу 594389 2. Оборотные активы 2.1. Запасы 19828 2.2. НДС 1474 2.3. Дебиторская задолженность 72644 2.4. Краткосрочные финансовые вложения — 2.5. Денежные средства 2435 2.6. Прочие оборотные активы — Итого по II разделу 96382 3. Убытки — Баланс 690771 Пассив 4. Капитал и резервы 4.1. Уставный капитал 4.2. Добавочный капитал 4.3. Резервный капитал, фонды, целевые финансирования и поступления Итого по разделу IV 5. Долгосрочные пассивы 6. Краткосрочные пассивы 6.1. Заемные средства 6.2. Кредиторская задолженность 6.3. Доходы будущих периодов Итого по разделу IV Баланс Задача 5 1133 545745 61788 608666 1867 2159 78079 — 80238 690771 Определите размер ежегодных платежей при сложной ставке 18% годовых для погашения в течение 4 лет в конце года кредита в сумме 1 млн. руб. Задача 6 Проведите анализ финансового состояния предприятия. Данные для анализа баланса предприятия. (тыс. руб.) Показатели Внеоборотные активы 16600 Оборотные активы, всего, в т.ч. 14400 — запасы 6700 — дебиторская задолженность более года 1500 — дебиторская задолженность менее года 4000 — краткосрочные финансовые вложения 0 — денежные средства 2000 — прочие оборотные активы 200 Убытки 0 Баланс 31000 Капитал и резервы 18000 Долгосрочные пассивы 4500 Краткосрочные пассивы, всего, в т.ч. 8500 — заемные средства 1500 — кредиторская задолженность 6700 — прочие краткосрочные пассивы 300 Баланс 31000 Задача 7 Какая сумма предпочтительнее при ставке 12% годовых: 100 тыс. руб. сегодня или 200 тыс. руб. через 10 лет? Сделайте расчет для простых и сложных процентов. Задача 8 Рассчитайте коэффициенты деловой активности следующим данным: Актив 1. Основные средства и внеоборотные активы основные фонды Амортизация 2. Оборотные средства: денежные средства дебиторская задолженность Материально-производственные предприятия по (тыс. руб.) 2005 г. 45000 52000 7000 40000 8000 17000 15000 Краткосрочные финансовые вложения Итого 85000 Итого 36000 2000 7000 20000 20000 5000 2000 9000 4000 85000 Пассив 1. Капитал и резервы: Акционерный капитал Эмиссионная премия накопленная прибыль 2. Долгосрочные кредиты банка 3. Краткосрочная задолженность: краткосрочные кредиты банка задолженность бюджету задолженность поставщикам задолженность по заработной плате 1. Выручка от реализации продукции — 4509 тыс. руб. 2. Себестоимость реализованной продукции — 1800 тыс. руб. Задача 9 Вы взяли в долг 100 тыс. руб. на 5 лет под 20% годовых под сложные проценты, начисляемые на непогашенный остаток. Возвращать долг нужно равными суммами в конце каждого года. Определите, какая часть основной суммы долга будет погашена за первые два года? Задача 10 Рассчитайте основные коэффициенты рентабельности предприятия по следующим данным: (тыс. руб.) Актив 1. Основные средства и внеоборотные активы основные фонды Амортизация 2. Оборотные средства: денежные средства дебиторская задолженность Материально-производственные Краткосрочные финансовые вложения 2005 г. 45000 52000 7000 40000 8000 17000 15000 Итого 85000 Пассив 3. Собственный капитал: Акционерный капитал Эмиссионная премия накопленная прибыль 4. Долгосрочные кредиты банка 5. Краткосрочная задолженность: 36000 2000 7000 20000 20000 краткосрочные кредиты банка задолженность бюджету задолженность поставщикам задолженность по заработной плате Итого 1. Выручка от реализации продукции — 4509 тыс. руб. 2. Себестоимость реализованной продукции — 1800 тыс. руб. 5000 2000 9000 4000 85000 Темы курсовых работ (для специальности 080107 « Финансы и кредит») 1. Оптимизация налоговых платежей предприятия. 2. Выпуск ценных бумаг как способ финансирования предприятия. 3. Анализ и оценка кредитоспособности заемщика. 4. Управление активами предприятия. 5. Управление пассивами предприятия. 6. Вексель как финансовый инструмент и эффективность его использования. 7. Анализ и оценка эффективности инвестиционной деятельности предприятия. 8. Проблемы управления финансовым состоянием предприятия. 9. Финансовый менеджмент на предприятии в условиях инфляции. 10. Управление оборотным капиталом и его совершенствование в современных условиях. 11. Совершенствование управления финансовыми активами предприятия. 12. Разработка дивидентной политики акционерного общества и оценка ее эффективности. 13. Выбор источников финансирования деятельности предприятия. 14. Разработка проекта финансовой политики. 15. Анализ денежных потоков предприятия и их прогнозирование. 16. Оптимизация кредитных отношений предприятия. 17. Оценка эффективности капвложений. 18. Финансовый маркетинг и разработка ценовой стратегии предприятия. 19. Оптимизация денежных расчетов. 20. Управление дебиторской задолженностью и пути его совершенствования. 21. Финансовые методы антикризисного управления. 22. Зарубежные инвестиции и регулирование валютных рисков. 23. Оптимизация взаимодействия предприятий с внебюджетными фондами. 24. Управление рентабельностью на основе финансовой моржи и коэффициента трансформации. 25. Разработка и использование матриц финансовой стратегии. 26. Эффективность использования операционного и финансового левериджа в деятельности российских предприятия. 27. Управление кредиторской задолженностью и пути его совершенствования. 28. Финансовый менеджмент в транснациональных корпорациях и других акционерных обществах. 29. Управление привлечением коммерческого кредита. 30. Управление финансовой политикой коммерческого предприятия в рыночной экономике. УЧЕБНО-МЕТОДИЧЕСКОЕ ОБЕСПЕЧЕНИЕ ДИСЦИПЛИНЫ Основная литература 1. Просветов Г.И. Финансовый менеджмент: Задачи и решения: Учебнометодическое пособие.- М.: Издательство РДЛ, 2005. г. 2. Финансовый менеджмент: Учебник / Под ред. А.М.Ковалевой.- М.: ИНФРА-М,2005г. Дополнительная литература 1. Ковалев В.В. Введение в финансовый менеджмент. - М., Финансы и статистика, 2006 2. Крейнина М.Н. Финансовый менеджмент: Учебник для вузов, 2-е изд., М., Дело и сервис, 2001 3. Овсийчук М.Ф., Сидельникова Л.Б. Финансовый менеджмент: Учебное пособие. - М., Дашков и Ко, 2000 4. Ронова Г.Н. Финансовый менеджмент: Учебник для вузов, 2-е изд., М., Юнити-Дана, 2003 5. Финансовый менеджмент: теория и практика: Учебник / под ред. Е.С. Стояновой.5-е изд., перераб. и доп. – М., Перспектива, 2000 6. Финансовый менеджмент: Учебник для вузов./ Н.Ф. Самсонов, М.П. Баранникова и др. – М., Финансы, ЮНИТИ, 2001 7. Ченг Ф.Ли, Финнерти Дж.И. Финансы корпораций: теория, методы и практика. Перевод с англ. – М., Инфра-М, 2000 Учебно-материальное обеспечение и технические средства обучения 1. Таблицы и плакаты Вопросы для подготовки к экзамену 1. Содержание финансового менеджмента и его место в системе управления организацией. 2. Цель и задачи финансового менеджмента. 3. Базовые концепции финансового менеджмента. 4. Финансовые инструменты. 5. Внешняя - правовая и налоговая среда. 6. Информационное обеспечение финансового менеджмента. 7. Методологические основы принятия финансовых решений. 8. Денежные потоки и методы их оценки. 9. Методы оценки финансовых активов. 10.Риск и доходность финансовых активов. 11.Риск и доходность портфельных инвестиций. 12.Управление инвестициями. 13.Оценка эффективности и риска инвестиционных проектов. 14.Формирование бюджета капиталовложений. 15.Инвестиционная политика. 16.Управление источниками долгосрочного финансирования. 17.Традиционные и новые методы финансирования. 18.Цена и структура капитала. 19.Средневзвешенная и предельная цена капитала. 20.Теории структуры капитала. 21.Управление собственным капиталом. 22.Темп устойчивого роста. 23.Производственный и финансовый леверидж. 24.Дивидендная политика. 25.Стоимость бизнеса. 26.Управление оборотным капиталом. 27.Политика в области оборотного капитала. 28.Управление запасами. 29.Управление дебиторской задолженностью (кредитная политика). 30.Управление денежными средствами и их эквивалентами. 31.Традиционные и новые методы краткосрочного финансирования. 32.Управление источниками финансирования оборотного капитала. 33.Финансовое планирование и прогнозирование. 34.Стратегическое, долгосрочное и краткосрочное финансовое планирование. 35.Финансовая стратегия. 36.Методы прогнозирования основных финансовых показателей. 37.Специальные вопросы финансового менеджмента. 38.Финансовый менеджмент в условиях инфляции. 39.Банкротство и финансовая реструктуризация. 40.Антикризисное управление. 41.Международные аспекты финансового менеджмента. Вопросы по курсу (для студентов заочной формы обучения) 1. Понятие финансового менеджмента. 2. Основные структурные подразделения управляющей подсистемы. 3. Структура капитала предприятия. 4. Методологический инструментарий финансового менеджмента. 5. Общетеоретические и методические основы менеджмента 6. Концептуальные основы финансового менеджмента. Сущность. Принципы. Цель. Задачи. 7. Функции финансового менеджмента (как управляющей системы). 8. Функции финансового менеджмента (как специальной области управления предприятия). 9. Механизм финансового менеджмента. 10. Система информационного обеспечения. 11. Показатели, формируемые из внешних и внутренних источников информации. 12. Финансовый анализ: понятие, виды. Системы и методы 13. Горизонтальный финансовый анализ. 14. Вертикальный финансовый анализ (структурный). 15. Сравнительный финансовый анализ. 16. Анализ финансовых инструментов (r – анализ). 17. Интегральный финансовый анализ. 18. Системы и методы финансового планирования. 19. Финансовое планирование. 20. Прогнозирование финансовой деятельности. 21. Финансовая идеология предприятия 22. Финансовая стратегия. 23. Основные этапы процесса разработки финансовой стратегии предприятия. 24. Текущее планирование финансовой деятельности. 25. Виды текущих финансовых планов предприятия. 26. Оперативное планирование финансовой деятельности. 27. Бюджет. Классификация бюджетов по основным квалификационным признакам. 28. Системы и методы внутреннего финансового контроля. 29. Финансовый контроллинг. 30. Содержание и последовательность этапов построения финансового контроллинга. 31. Управление капиталом 32. Общие основы управления капиталом предприятия 33. Экономическая сущность и классификации капитала. 34. Характеристика капитала. 35. Классификация капитала. 36. Кругооборот капитала, «стоимостной цикл» движения капитала. 37. Принципы формирования капитала предприятия 38. Основная цель формирования капитала. 39. Основные принципы формирования капитала. 40. Основные этапы разработки политики управления капиталом. 41. Управление структурой 42. Использование собственного капитала. 43. Использование заемного капитала. 44. Финансовый леверидж. 45. Налоговый корректор. 46. Финансовый дифференциал. 47. Плечо финансового рычага. 48. Управление стоимостью капитала 49. Стоимость капитала. 50. Стоимость капитала предприятия. 51. Выбор целевой структуры капитала с позиции обеспечения стратегии и тактики деятельности предприятия 52. Разработка стратегии финансирования активов. 53. Оптимизация структуры капитала. 54. Этапы оптимизации структуры капитала. 55. Управление собственным капиталом 56. Политика формирования собственных финансовых средств 57. Структура собственного капитала. 58. Источники формирования собственных средств. 59. Этапы разработки политики формирования собственных финансовых средств. Цель анализа. 60. Управление заемным капиталом. Структура заемного капитала. 61. Коммерческий кредит. Виды коммерческого кредита. Управление привлечением коммерческого кредита. 62. Этапы разработки политики привлечения товарного кредита. 63. Минимизация стоимости кредита. Критерий эффективности использования кредита. 64. Управление внутренней кредиторской задолженностью. Этапы управления внутренней кредиторской задолженностью. 65. Управление активами 66. Активы: понятие, классификация. 67. Основная цель формирования активов. 68. Этапы формирования активов. 69. Методы оценки совокупной стоимости активов предприятия как целостного имущественного комплекса. 70. Понятие инвестирования. Группы инвестирования. Формы инвестирования. Виды инвестирования. 71. Стоимость капитала и инвестиционный процесс. Компаудинг. Дисконтирование. 72. Управление внеоборотными активами 73. Управление обновлением внеоборотными активами. 74. Основные средства предприятия. 75. Классификация основных средств. 76. Оценка эффективности использования основных средств. 77. Коэффициенты экстенсивности. 78. Коэффициент интенсивности. Интегральный коэффициент. 79. Фондовооруженность. 80. Рентабельность оборотных фондов (фондорентабельность). 81. Фондоемкость. 82. Фондоотдача. 83. Факторы роста. 84. Средняя стоимость оборотных фондов. 85. Коэффициенты оценки состояния внеоборотных активов. 86. Коэффициент износа. Коэффициент годности. 87. Коэффициент годности нематериальных активов. 88. Коэффициент амортизации. Амортизация. 89. Методы определения величины амортизационных отчислений. 90. Сумма амортизационных отчислений на полное восстановление ос. Норма амортизации. 91. Воспроизводство основных средств. Оценка основных средств. Износ основных средств. 92. Нематериальные активы. Поступление и оценка нематериальных активов. 93. Управление оборотным капиталом 94. Оборотные средства. Классификация оборотных средств. 95. Совокупность оборотных фондов и фондов обращения. 96. Оценочные коэффициенты эффективности оборотных средств. 97. Коэффициент оборачиваемости оборотных средств. 98. Период оборота активов. 99. Период оборота оборотных активов. 100. Текущие активы. Коэффициент оборачиваемости текущих активов. 101. Период оборота текущих активов. 102. Доля оборотных активов в общей сумме активов предприятия. 103. Анализ движения денежных средств. 104. Коэффициент оборачиваемости денежных средств. 105. Период оборота денежных средств. 106. Анализ дебиторской задолженности. 107. Управление дебиторской задолженностью 108. Анализ оборачиваемости товарно-материальных запасов. 109. Управление запасами. Политика управления запасами. 110. Этапы. 111. Оборачиваемость запасов. Коэффициент оборачиваемости запасов. 112. Нормирование. 113. Норматив оборотных средств. Норматив оборотных средств по статье незавершенное производство. 114. Коэффициент нарастания затрат. 115. Норматив оборотных средств по статье «расходы будущих периодов». 116. Норматив оборотных средств по статье «готовая продукция». 117. Определение эффективности собственного и заемного капитала. 118. Эффект финансового рычага. 119. Финансовый дифференциал. 120. Плечо финансового рычага. 121. Эффективность финансовой деятельности 122. Планирование прибыли. Методы планирования прибыли. 123. Затраты. 124. Факторы, оказывающие влияние на величину прибыли. 125. Анализ основных показателей эффективности финансовой деятельности предприятия. 126. Ликвидность. 127. Коэффициент мгновенной (абсолютной) ликвидности. 128. Промежуточный коэффициент покрытия. 129. Общий коэффициент покрытия (коэффициент текущей ликвидности). 130. Коэффициент соотношения собственных и заемных средств. 131. Коэффициент рентабельность продаж. 132. Достаточные значения коэффициентов. 133. Риски. 134. Коэффициент прибыльности. 135. Группа показателей – коэффициенты адекватности покрытия чистой прибылью обязательств по ценным бумагам. 136. Коэффициент финансовой устойчивости. 137. Рентабельность вложений в предприятие. 138. Маневренность собственных оборотных средств. 139. Коэффициент концентрации собственного капитала. 140. Коэффициент финансовой зависимости. 141. Коэффициент маневренности собственного капитала. 142. Коэффициент структуры долгосрочных вложений. 143. Коэффициент долгосрочного привлечения заемных средств. 144. Коэффициент структуры заемного капитала (долгосрочные пассивы/заемный капитал). 145. Оценка рентабельности. 146. Рентабельность основной деятельности предприятия. 147. Рентабельность совокупного капитала. 148. Период окупаемости собственного капитала. Рентабельность имущества предприятия. 149. Рентабельность внеоборотных активов. 150. Рентабельность оборотных активов. МЕТОДИЧЕСКИЕ МАТЕРИАЛЫ ДЛЯ ПРЕПОДАВАТЕЛЯ МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ Рекомендуемы формы проведения занятий Номер и название раздела или темы Введение Раздел 1 Тема 1.1 Общетеоретические основы финансового менеджмента Концептуальные основы финансового менеджмента. Тема 1.2 Системы и методы финансового анализа. Тема 1.3 Системы и методы финансового планирования. Тема 1.4 Системы и методы внутреннего финансового контроля Раздел 2 Управление капиталом Тема 2.1 Общие основы управления капиталом предприятия Тема 2.2 Принципы формирования капитала предприятия Тема 2.3 Управление структурой Тема 2.4 Управление стоимостью капитала Тема 2.5 Выбор целевой структуры капитала с позиции обеспечения стратегии и тактики деятельности предприятия Управление собственным капиталом Раздел 3 Тема 3.1 Политика формирования собственных финансовых средств Раздел 4 Управление заемным капиталом Раздел 5 Управление активами Рекомендуемая форма проведения занятий Лекция. Форма подачи материала – устная, диалог. Лекция. Форма подачи материала – наглядная, устная: составление конспекта. Лекция. Форма подачи материала – наглядная, устная: составление конспекта. Лекция. Форма подачи материала – наглядная, устная: составление конспекта. Рекомендуется проведение семинарского занятия в форме деловой игры Лекция. Форма подачи материала – наглядная, устная: составление конспекта. Лекция. Форма подачи материала – наглядная, устная: составление конспекта. Лекция. Форма подачи материала – наглядная, устная: составление конспекта. Лекция. Форма подачи материала – наглядная, устная: составление конспекта. Рекомендуется проведение семинарского занятия в форме круглого стола. Рекомендуется проведение семинарского занятия в форме круглого стола. Рекомендуется проведение семинарского занятия в форме деловой игры Лекция. Форма подачи материала – наглядная, устная: составление конспекта. Тема 5.1 Активы организации Тема 5.2 Инвестирование Раздел 6 Управление внеоборотными активами Тема 6.1 Основные средства предприятия Тема 6.2 Оценка эффективности использования основных средств Тема 6.3 Нематериальные активы Раздел 7 Управление оборотным капиталом Тема 7.1 Оборотные средства Тема 7.2 Анализ использования оборотных средств. Нормирование оборотных средств. Эффективность финансовой деятельности Планирование прибыли Раздел 8 Тема 8.1 Тема 8.2 Анализ основных показателей эффективности финансовой деятельности предприятия. Лекция. Форма подачи материала – наглядная, устная: составление конспекта. Рекомендуется проведение семинарского занятия в форме круглого стола. Лекция. Форма подачи материала – наглядная, устная: составление конспекта. Лекция. Форма подачи материала – наглядная, устная: составление конспекта. Рекомендуется проведение семинарского занятия в форме круглого стола. Лекция. Форма подачи материала – наглядная, устная: составление конспекта. Рекомендуется проведение семинарского занятия в форме деловой игры Лекция. Форма подачи материала – наглядная, устная: составление конспекта. Рекомендуется проведение семинарского занятия в форме деловой игры Изучение разделов дисциплины рекомендуется завершать семинаром, в случае если на это отведены программой часы, в целях закрепления пройденного материала и проверки степени его усвоения студентами. Методика подачи материала лекции в форме диалога Лектор выстраивает текст выступления так, чтобы преобладало количество риторических вопросов и обращений к аудитории. Необходимо постоянное поддержание речевого контакта с аудиторией. Это возможно с помощью вопросов, адресованных определенным студентам (в рамках темы лекции). Методика подачи материала лекции в наглядно-устной форме (составление конспекта) Преподаватель читает лекцию, делая акценты на основных моментах темы. Предполагается речевая пауза после этого акцента. Цель этой паузы – дать студентам возможность конспектировать. Часть материала (по усмотрению преподавателя) также отображается наглядно, посредством схем и таблиц, рисунков, предлагаемых аудитории для рассмотрения и последующего фиксирования в конспекте. Методика проведения семинара в форме круглого стола 1 этап. Студенты подготавливают сообщения по темам семинара. Темы семинара сообщаются заранее. В случае обоснования студентом он может предложить тему сообщения самостоятельно, но в рамках темы семинара. 2 этап. На занятии каждый подготовивший сообщение выступает. Цель выступления – раскрыть основные мысли своего сообщения. Сообщение в устной форме должно занимать приблизительно 5 минут. Это время может корректироваться с учетом количества желающих выступить. 3 этап. Услышанное обсуждается присутствующими в аудитории. Основные вопросы семинара раскрываются при обсуждении. Любой из студентов, а также преподаватель вправе высказать свою точку зрения по данной проблеме. Лучше, если семинар закончится подведением итогов и общими единогласными выводами. Однако в случае наличия противоречивых точек зрения семинар также считается состоявшимся. Методика проведения семинара в форме деловой игры 1 этап. Студентам предлагается самостоятельно распределиться на группы по 5 человек. 2 этап. Каждой группе раздается карточка, содержащая модель ситуации. 3 этап. Предлагается смоделировать описанную ситуацию и выработать алгоритм принятия решения по поводу «сложившейся ситуации», а также определить основные направления работы команды. 4. Все ситуации и пути их разрешения, предложенные командами, рассматриваются аудиторией совместно. Обсуждаются плюсы и минусы предложенных вариантов. В настоящем УМК приведены учебно-методические материалы для подготовки к лекциям и семинарам. В них указывается по окончании изучения каких тем необходимо провести семинарское занятие и приводится его план. По окончании каждой темы приводятся вопросы для самоконтроля, которые преподаватель может использовать для текущего контроля знаний студентов в ходе опроса в начале лекций, а также при подготовке к семинарским занятиям. В УМК приведены учебные материалы (материалы лекций), которые можно использовать в качестве учебного пособия для студентов заочной формы обучения. Кафедра налогового администрирования и бухгалтерского учета Лист учета дополнений и изменений в рабочей программе на 2013-2014 учебный год По дисциплине Финансовый менеджмент (наименование дисциплины, направления и профиля подготовки) Основание: итоги ежегодного рассмотрения на кафедре В рабочую программу вносятся следующие изменения: _______ Без изменений____________________________________________________ _____________________________________________________________ ______________________________________________________________ Дополнения и изменения внесены на заседании кафедры ______ ____________________ протокол № 1 от 29. 01 2014 г Авторы рабочей программы Горбатко Е.С. _____________________________________________________________ Заведующий кафедрой _________Кашин В.А (подпись, фамилия, имя, отчество