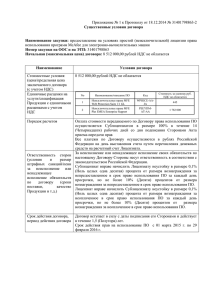

Информация для агентств

реклама

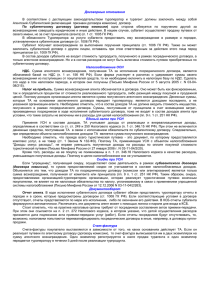

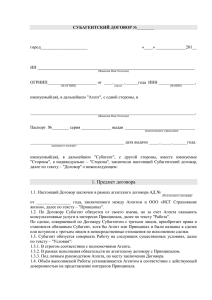

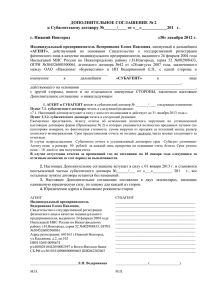

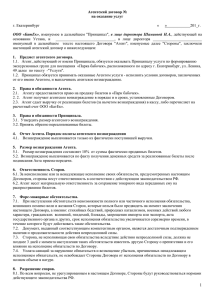

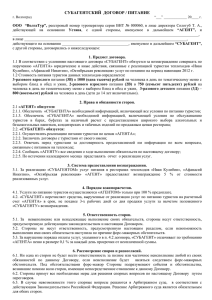

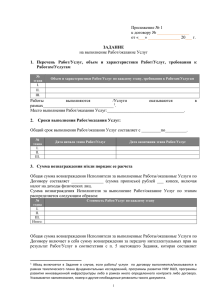

Договорные отношения В соответствии с действующим законодательством туроператор и турагент должны заключать между собой Агентский /Субагентский (включающий признаки договора комиссии) договор. По субагентскому договору (договор комиссии) одна сторона обязуется по поручению другой за вознаграждение совершать юридические и иные действия. В нашем случае, субагент осуществляет продажу путевок от своего имени, но за счет принципала (агента) (п. 1 ст. 1005 ГК РФ). В обязанности Туроператора за услуги субагента предоставить ему вознаграждение в размере и порядке, установленном в субагентском договоре (ст. 1006 ГК РФ). Субагент получает вознаграждение за выполнение поручения принципала (ст. 1006 ГК РФ). Также он может заключить субагентский договор с другим лицом, оставаясь при этом ответственным за действия этого лица перед принципалом (ст. 1009 ГК РФ). В состав доходов субагента не входит стоимость турпродукта, полученного в рамках посреднического договора, а только агентское вознаграждение. Но и в состав расходов не могут быть включена стоимость путевок приобретенных по субагентскому договору. Налогообложение ОСН НДС. Сумма агентского вознаграждения, полученная ТА за исполнение посреднического договора, является облагаемой базой по НДС (п. 1 ст. 156 НК РФ). Если фирма участвует в расчетах и удерживает суммы своего вознаграждения из поступивших от покупателей средств, то их необходимо включить в налоговую базу по НДС. Сделать это надо в том налоговом периоде, в котором они получены (Письмо Минфина России от 5 августа 2005 г. N 0304-08/215). Налог на прибыль. Сумма вознаграждения агента обозначается в договоре. Оно может быть как фиксированным, так и определяться процентом от стоимости реализованного турпродукта, либо разницей между покупной и продажной ценой. Поэтому доходом организации-агента является сумма полученного агентского вознаграждения. Денежные суммы, которые ТА на основании заключенного договора передает туроператору, являются доходами последнего, а не указанной организации-агента. Необходимо отметить, что в состав доходов ТА не должна входить стоимость имущества, полученного в рамках посреднического договора. Суммы, поступившие от принципала в счет возмещения затрат, произведенных посредником в ходе исполнения субагентского договора, тоже не входят в состав доходов агента при условии, что такие затраты не включены им в расходы для целей налогообложения (п. 9 п. 1 ст. 251 НК РФ). Единый налог при УСН Применяя УСН в составе доходов, ТА учитывает доходы от реализации и внереализационные доходы, определяемые в соответствии со ст. ст. 249 и 250 Налогового кодекса (п. 1 ст. 346.15 НК РФ). При этом не включаются денежные средства, поступившие ТА в связи с исполнением обязательств по субагентскому договору. Следовательно, при определении объекта налогообложения доходом ТА является сумма полученного вознаграждения. Необходимо отметить, что, прежде всего туристическая путевка - это документ, по которому предоставляется комплекс услуг, а не товар (ст. 1 Закона N 132-ФЗ). Поэтому ТА, применяющие УСН с объектом налогообложения "Доходы минус расходы", не вправе уменьшить полученные доходы на расходы по оплате покупной стоимости туристической путевки (Письмо Минфина России от 27 января 2006 г. N 03-11-04/2/20). Кроме того, расходы на ее покупку не поименованы в п. 1 ст. 346.16 Налогового кодекса в качестве расходов, уменьшающих полученные доходы. Поэтому в целях налогообложения они не учитываются. Скидки при УСН Если "упрощенец", получающий скидку, осуществляет свою деятельность в рамках субагентского договора (договора комиссии), то сумма предоставляемой скидки не учитывается в составе налогооблагаемых доходов. Объясняется это тем, что доходом ТА по посредническому договору (комиссии или агентирования) является только сумма вознаграждения, полученная от комитента или принципала (п. 9 п. 1 ст. 251 НК РФ). Таким образом, скидка, предоставляемая организацией-туроператором организации, которая реализует туристические путевки конечным покупателям, не влияет на ее налоговые обязательства по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (Письмо Минфина России от 12.12.2006 N 03-11-04/2/263). Документооборот Отчет агента. В ходе исполнения субагентского договора субагент обязан представлять туроператору отчеты в порядке и в сроки, которые предусмотрены договором (ст. 1008 ГК РФ). Если соответствующие условия в договоре отсутствуют, отчеты представляются по мере его исполнения, либо по окончании его действия. В КСБ отчеты субагента формируются автоматически. Распечатать эти документы агент может с помощью логина и пароля для входа в КСБ. Стоит отметить, что на практике налоговые органы требуют от посредников составления актов приемкипередачи. При этом они ссылаются на п. 2 ст. 272 Налогового кодекса, в котором указано, что датой осуществления расходов признается дата подписания акта приемки-передачи услуг (работ). Если отчеты посредников будут отсутствовать, то, возможно, налоговики попытаются переквалифицировать посреднические договоры в иные, например, в договоры купли-продажи. Счет-фактура Счета-фактуры покупателю выставляются в зависимости от того, на каких основаниях действует ТА. Если он реализует путевки по агентскому договору (договору комиссии), то счет-фактура выписывается им в двух экземплярах на сумму агентского вознаграждения. Один экземпляр регистрируется в книге продаж турагента и один экземпляр передается туроператору в течении 5 дней после реализации турпродукта.