Правила выдачи микрозаймов - Фонд поддержки малого и

реклама

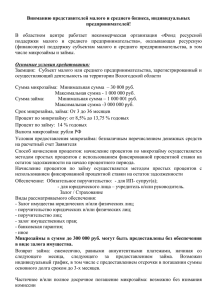

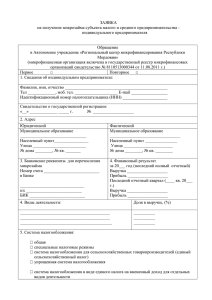

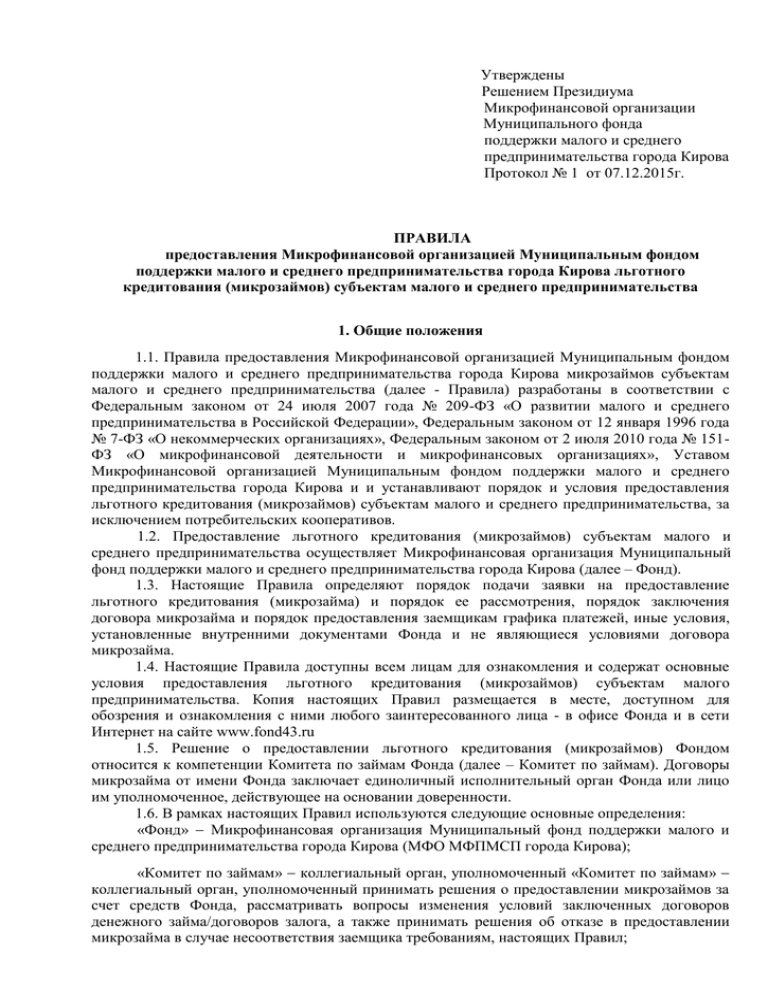

Утверждены Решением Президиума Микрофинансовой организации Муниципального фонда поддержки малого и среднего предпринимательства города Кирова Протокол № 1 от 07.12.2015г. ПРАВИЛА предоставления Микрофинансовой организацией Муниципальным фондом поддержки малого и среднего предпринимательства города Кирова льготного кредитования (микрозаймов) субъектам малого и среднего предпринимательства 1. Общие положения 1.1. Правила предоставления Микрофинансовой организацией Муниципальным фондом поддержки малого и среднего предпринимательства города Кирова микрозаймов субъектам малого и среднего предпринимательства (далее - Правила) разработаны в соответствии с Федеральным законом от 24 июля 2007 года № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации», Федеральным законом от 12 января 1996 года № 7-ФЗ «О некоммерческих организациях», Федеральным законом от 2 июля 2010 года № 151ФЗ «О микрофинансовой деятельности и микрофинансовых организациях», Уставом Микрофинансовой организацией Муниципальным фондом поддержки малого и среднего предпринимательства города Кирова и и устанавливают порядок и условия предоставления льготного кредитования (микрозаймов) субъектам малого и среднего предпринимательства, за исключением потребительских кооперативов. 1.2. Предоставление льготного кредитования (микрозаймов) субъектам малого и среднего предпринимательства осуществляет Микрофинансовая организация Муниципальный фонд поддержки малого и среднего предпринимательства города Кирова (далее – Фонд). 1.3. Настоящие Правила определяют порядок подачи заявки на предоставление льготного кредитования (микрозайма) и порядок ее рассмотрения, порядок заключения договора микрозайма и порядок предоставления заемщикам графика платежей, иные условия, установленные внутренними документами Фонда и не являющиеся условиями договора микрозайма. 1.4. Настоящие Правила доступны всем лицам для ознакомления и содержат основные условия предоставления льготного кредитования (микрозаймов) субъектам малого предпринимательства. Копия настоящих Правил размещается в месте, доступном для обозрения и ознакомления с ними любого заинтересованного лица - в офисе Фонда и в сети Интернет на сайте www.fond43.ru 1.5. Решение о предоставлении льготного кредитования (микрозаймов) Фондом относится к компетенции Комитета по займам Фонда (далее – Комитет по займам). Договоры микрозайма от имени Фонда заключает единоличный исполнительный орган Фонда или лицо им уполномоченное, действующее на основании доверенности. 1.6. В рамках настоящих Правил используются следующие основные определения: «Фонд» Микрофинансовая организация Муниципальный фонд поддержки малого и среднего предпринимательства города Кирова (МФО МФПМСП города Кирова); «Комитет по займам» коллегиальный орган, уполномоченный «Комитет по займам» коллегиальный орган, уполномоченный принимать решения о предоставлении микрозаймов за счет средств Фонда, рассматривать вопросы изменения условий заключенных договоров денежного займа/договоров залога, а также принимать решения об отказе в предоставлении микрозайма в случае несоответствия заемщика требованиям, настоящих Правил; 2 «Заявитель» юридическое лицо или индивидуальный предприниматель, подавший в Фонд заявление на предоставление микрозайма; «Заемщик» физическое лицо, внесенное налоговым органом на территории Кировской области в Единый государственный реестр индивидуальных предпринимателей и осуществляющее предпринимательскую деятельность без образования юридического лица, максимальный возраст которого составляет 65 лет (будет достигнут на дату возврата микрозайма), или юридическое лицо, внесенное налоговым в единый государственный реестр юридических лиц, являющееся субъектом малого и среднего предпринимательства, соответствующее требованиям, установленным настоящими Правилами, заключивший (заключившая) или намеревающийся (намеревающаяся) заключить договор займа с Фондом; «Поручитель» физическое лицо и (или) юридическое лицо, внесенное в Единый государственный реестр юридических лиц, отвечающее солидарно с должником (заемщиком) за неисполнение или ненадлежащее исполнение обязательств, принятых должником (заемщиком), полностью или в части; «Залогодатель» – физическое лицо, гражданин Российской Федерации, индивидуальный предприниматель либо юридическое лицо, предоставившие в залог имущество, принадлежащее им на праве собственности в установленном законодательством порядке в целях обеспечения исполнения обязательств заемщика по возврату суммы микрозайма и уплате процентов по микрозайму, рассчитанным за весь период пользования микрозаймом; «Правила» – настоящие Правила предоставления микрозаймов субъектам малого и среднего предпринимательства Микрофинансовой организацией Муниципальным фондом поддержки малого и среднего предпринимательства города Кирова; «Заявка – анкета» (далее – заявление) – заявление на предоставление микрозайма, полученное Фондом от субъекта малого и среднего предпринимательства, оформленное в соответствии с требованиями, установленными настоящими Правилами; «Микрозайм» (далее – заем) – заем, предоставляемый Фондом заемщику на условиях, предусмотренных договором займа, сроком до 1 (одного) года; «Договор займа» – договор, согласно которому заемщик получает от Фонда в собственность денежные средства и обязуется возвратить их Фонду с процентами в срок и в порядке, предусмотренными договором займа. «Договор залога» – договор, согласно которому Фонд, по обеспеченному залогом обязательству, имеет право в случае неисполнения заемщиком этого обязательства получить удовлетворение из стоимости заложенного имущества преимущественно перед другими кредиторами лица, которому принадлежит это имущество, в порядке, установленном законодательством Российской Федерации; «Договор поручительства» – договор, в силу которого третье лицо (поручитель) обязуется перед Фондом солидарно с заемщиком (должником) отвечать за неисполнение или ненадлежащее исполнение обязательств, принятых заемщиком (должником), полностью или в части; «Обязательства заемщика» – обязательства, возникшие по договору займа и прочим договорам, заключенным между заемщиком и Фондом в соответствии с настоящими Правилами; «Залоговое обеспечение» – способ обеспечения исполнения обязательства в виде имущества, находящегося в собственности залогодателя и гарантирующего погашение займа. «Поручительство» — гарантия субъекта (поручителя) перед Фондом за то, что заемщик (порученный) исполнит свое обязательство перед Фондом. 3 «График возврата суммы микрозайма и уплаты процентов» – обязательное приложение к договору займа, определяющее сроки возврата, суммы займа и размер процентов, установленные договором займа; «Обеспечение» – способы защиты имущественных интересов Фонда в случае неисполнения субъектом малого предпринимательства обязательств по возврату денежных средств, в соответствии с договором микрозайма; «Досье заемщика» – копии и оригиналы документов, запрашиваемые у заявителя и заемщика для подготовки заключения о возможности или невозможности предоставления займа, в том числе - договор займа, договоры поручительства, договоры залога, хранящиеся в отдельном деле (в прошитом и пронумерованном виде), в специально оборудованном месте, исключающем его утрату (повреждение). 1.7. Выполнение требований настоящих Правил обязательно для всех филиалов и представительств Фонда (при их наличии). 2. Условия микрофинансирования 2.1. Фонд предоставляет льготное кредитование (микрозаймы) для осуществления предпринимательской деятельности в инновационной и инвестиционной сферах. 2.2. Муниципальную поддержку могут получить субъекты малого и среднего предпринимательства, осуществляющие деятельность в следующих сферах: 1) Производство. 2) Сфера услуг. 3) Торговля. 2.3. Правом на получение льготного кредитования (микрозайма) обладают субъекты малого и среднего предпринимательства, одновременно отвечающие следующим критериям: а) соответствие категории субъекта малого предпринимательства согласно Федеральному закону от 24.07.2007 №209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации»; б) государственная регистрация и осуществление деятельности на территории МО «Город Киров»; в) срок деятельности с момента государственной регистрации составляет не менее трех месяцев; г) отсутствие задолженности по начисленным налогам, сборам и иным обязательным платежам в бюджеты любого уровня или государственные внебюджетные фонды на дату обращения за получением льготного кредитования (микрозайма); д) отсутствие просроченных свыше тридцати календарных дней обязательств по кредитным договорам (договорам займа, лизинга и т.п.) с финансовыми организациями и Фондом на дату обращения за получением льготного кредитования (микрозайма); е) в отношении которых в течение двух лет (либо меньшего срока в зависимости от срока хозяйственной деятельности) и на дату подачи заявления на предоставление льготного кредитования (микрозайма) не применялись процедуры несостоятельности (банкротства), в том числе наблюдение, финансовое оздоровление, внешнее управление, конкурсное производство, либо санкции в виде аннулирования или приостановления действия лицензии (в случае, если вид деятельности субъекта малого предпринимательства подлежит лицензированию в соответствии с законодательством). 2.4. Льготное кредитование (микрозаймы) не предоставляются следующим субъектам малого и среднего предпринимательства: а) являющимся кредитными организациями, страховыми организациями, инвестиционными фондами, негосударственными пенсионными фондами, профессиональными участниками рынка ценных бумаг, ломбардами, участниками соглашения о разделе продукции; б) осуществляющим предпринимательскую деятельность по организации и проведению азартных игр; 4 в) осуществляющим производство и реализацию подакцизных товаров, а также добычу полезных ископаемых, за исключением общераспространенных полезных ископаемых; г) являющимся в порядке, установленном законодательством Российской Федерации о валютном регулировании и валютном контроле, нерезидентами Российской Федерации, за исключением случаев, предусмотренных международными договорами Российской Федерации; д) имеющим просроченные платежи в бюджеты и государственные внебюджетные фонды; е) имеющим совокупную задолженность перед Фондом в размере 1 000 000 рублей по ранее полученному льготному кредитованию (микрозаймам); ж) не представившим документы, предусмотренные настоящими Правилами, или представившим недостоверные сведения и документы; з) не соответствующим критериям, установленным в пункте 2.1.3 настоящих Правил. 2.5. Предоставление льготного кредитования (микрозаймов) субъектам малого и среднего предпринимательства осуществляется Фондом в валюте Российской Федерации на следующих условиях: а) микрофинансирование осуществляется на основе возвратности, платности и срочности; б) возвратность займа обеспечивается соответствующими способами обеспечения обязательств, установленными гражданским законодательством и настоящими Правилами; в) погашение основного долга может производиться в следующем порядке: - равными долями ежемесячно (ежеквартально, по полугодиям) исходя из срока льготного кредитования (микрозайма) (в месяцах) и письменного ходатайства заемщика; - в ином порядке по ходатайству заемщика, в котором обязательно должен быть указан график возврата основной суммы микрозайма, с указанием даты оплаты и размера погашения суммы основного долга. г) уплата процентов по льготному кредитованию (микрозайму) производится, как правило, не реже одного раза в месяц в соответствии с условиями заключенного договора микрозайма. Начисление процентов осуществляется ежедневно на фактический остаток основного долга по предоставленному льготному кредитованию (микрозайму); д) общая сумма задолженности отдельного субъекта малого и среднего предпринимательства по действующим микрозаймам, полученным в Фонде, не может превышать 1 000 000 (один миллион) рублей. 2.6. Льготное кредитование (микрозайм) предоставляется на срок до двенадцати месяцев включительно. Сумма предоставляемого льготного кредитования (микрозайма) для каждого субъекта малого предпринимательства определяется Комитетом по займам, но не может превышать 1 000 000 рублей. Процентная ставка за пользование льготным кредитом (микрозаймом) определяется Комитетом по займам в соответствии с кредитной матрицей (Приложение №1 к настоящим Правилам). 2.7. Предоставление льготного кредитования (микрозайма) осуществляется путем единовременного безналичного перечисления денежных средств на расчетный счет заемщика, открытый в кредитной организации на территории Кировской области, не позднее трех рабочих дней со дня подписания договора микрозайма. 2.8. Сумма льготного кредитования (микрозайма) подлежит возврату Заемщику в соответствии с графиком уплаты платежей, установленным договором микрозайма. Заемщик вправе возвратить сумму льготного кредитования (микрозайма) досрочно, в том числе частями. 2.9. В случае просрочки уплаты процентов за пользование льготным кредитованием (микрозаймом) и (или) просрочки возврата суммы льготного кредитования (микрозайма) Фонд вправе начислить пени в размере 1 % от не оплаченной в срок суммы льготного кредитования (микрозайма) и процентов за каждый день просрочки. Пеня уплачивается со дня, когда сумма льготного кредитования (микрозайма) и (или) сумма платежа по исполнению обязательств по уплате процентов должна быть возвращена, до дня ее возврата Фонду, независимо от уплаты процентов на сумму льготного кредитования (микрозайма), установленных договором микрозайма. 5 2.10. Помимо уплаты пени, указанной в п. 2.9. настоящих Правил, Заемщик обязан возместить Фонду убытки, причиненные нарушением условий договора микрозайма, в части, не покрытой пеней. 2.11. Оплата пени, указанной в п. 2.9. настоящих Правил, и возмещение убытков, указанных в п. 2.10. настоящих Правил. не освобождает Заемщика от выполнения обязательств по договору микрозайма. 2.12. Заемщик обязан в порядке и на условиях. установленных договором льготного кредитования (микрозайма) предоставлять в Фонд информацию, необходимую для финансового анализа Заемщика, в том числе с целью проверки целевого использования предоставленного льготного кредитования (микрозайма). Количество, сроки и методика проведения мониторинга, определяются Фондом самостоятельно. В случае несвоевременного предоставления Заемщиком вышеуказанной информации, Фондвправе в одностороннем порядке расторгнуть договор микрозайма и взыскать с Заемщика сумму льготного кредитования (микрозайма) и начисленные проценты. 2.13. В случае нецелевого использования Заемщиком предоставленного льготного кредитования (микрозайма) и (или) несоблюдения условий заключенного с Фондом договора микрозайма, Фонд вправе требовать возврат указанного льготного кредитования (микрозайма) ранее установленного срока или отказаться в пролонгации договора микрозайма. 2.14. Субъект малого и среднего предпринимательства имеет право на повторное (неоднократное) получение льготного кредитования (микрозайма) при соблюдении условий микрофинансирования, установленных настоящими Правилами. 3. Порядок предоставления льготного кредитования (микрозаймов) 3.1. Решение о предоставлении Фондом льготного кредитования (микрозайма) Заемщикам принимается Комитетом по займам в соответствии с положением «О комитете по займам Кировского муниципального фонда поддержки предпринимательства» и настоящими правилами. 3.2. Подготовку и представление на рассмотрение Комитету по займам заключений о предоставлении льготного кредитования (микрозаймов) субъектам малого и среднего предпринимательства (далее- Заключение) осуществляют специалисты Фонда. 3.3. Для получения льготных кредитов (микрозаймов) Заявитель, планирующий получить льготный кредит, обращается в Фонд за получением консультации по условиям предоставления льготного кредитования (микрозаймов) лично, либо через своего уполномоченного представителя, предоставившего надлежащим образом оформленные документы (доверенность). Фонд предоставляет заявителю или его уполномоченному представителю: а) полную и достоверную информацию о порядке и об условиях предоставления льготного кредитования (микрозайма), о правах и обязанностях заявителя, связанных с получением льготного кредитования (микрозайма), о возможности и порядке изменения его условий по инициативе Фонда и заемщика, о перечне и размере всех платежей, связанных с получением, обслуживанием и возвратом льготного кредитования (микрозайма), а также с нарушением условий договора микрозайма. б) перечень документов и сведений, запрашиваемых у субъектов малого и среднего предпринимательства, подающих заявку на предоставление льготного кредитования (микрозайма), необходимых для решения вопроса о предоставлении льготного кредитования (микрозайма) и исполнения обязательств по договору микрозайма. 3.4. Для получения льготного кредитования (микрозайма) заявитель представляет в Фонд документы согласно (Приложению №2 настоящих Правил). 3.5. При предоставлении субъектом малого и среднего предпринимательства в залог, в качестве обеспечения надлежащего исполнения обязательств по договору микрозайма, имущества (оборудование; транспортные средства; объекты недвижимости, кроме земельных участков), с момента приобретения которых в собственность залогодателя прошло не более трех месяцев, определение рыночной стоимости предмета залога не обязательно. При этом залоговая стоимость определяется на основании стоимости приобретения данного имущества, исходя из представленных залогодателем правоустанавливающих документов на данное 6 имущество (договор купли-продажи, товарные накладные и пр.) с применением установленных настоящими Правилами коэффициентов залогового дисконтирования. 3.6. В случае повторной подачи заявления о предоставлении льготного кредитования (микрозайма) субъект малого и среднего предпринимательства представляет в Фонд документы, указанные в настоящем разделе, при этом устав, учредительный договор, свидетельство о государственной регистрации, свидетельство о постановке на налоговый учет не представляются при условии отсутствия внесенных в них изменений после даты предыдущего получения льготного кредитования (микрозайма). 3.7. Порядок рассмотрения заявки субъекта малого и среднего предпринимательства на получение льготного кредитования (микрозайма) и его предоставление осуществляется по следующим этапам: 1) Первый этап – первичное рассмотрение заявки на получение льготного кредитования (микрозайма), которое заключается в следующем: а) Фонд осуществляет первичную проверку представленных субъектом малого и среднего предпринимательства документов по составу, формальным признакам и содержанию в течение одного рабочего дня, следующего за днем поступления документов; б) по результатам первичной проверки документов субъекта малого и среднего предпринимательства Фонд принимает одно из следующих решений: регистрации заявки на получение микрозайма в специальном журнале регистрации заявок Фонда; отказ в регистрации заявки на получение микрозайма в случае представления неполного пакета документов; в) в случае принятия решения об отказе в регистрации заявки на получение льготного кредитования (микрозайма) работник кредитного отдела Фонд письменно или устно в течение трех рабочих дней уведомляет об этом субъекта малого и среднего предпринимательства с указанием причин отказа. Субъект малого и среднего предпринимательства вправе повторно представить документы, устранив причины отказа 2) Второй этап - проведение следующих экспертиз: а) финансово-экономической экспертизы Фондом, включающей в себя: оценку полноты и достоверности представленных первичных и других финансовых и бухгалтерских документов; оценку финансового состояния и платежеспособности; оценку достаточности и ликвидности имущественного обеспечения; б) правовой экспертизы Фондом, включающей в себя: проверку правового статуса субъектов малого и среднего предпринимательства; проверку полномочий руководителей субъектов малого и среднего предпринимательства на право подписи финансовых документов; меры по выявлению негативных фактов в деятельности субъекта малого и среднего предпринимательства, а также его руководителей, учредителей (участников), акционеров; проведение проверки благонадежности и деловой репутации субъекта малого и среднего предпринимательства, а также его руководителей, учредителей, их паспортных данных, места жительства, сведений, указанных в представленных документах; проверку факта государственной регистрации, нахождения по указанному в документах месту нахождения (месту жительства), достоверности сведений, предусмотренных в справке о доходах и размере производимых удержаний; проверку передаваемого в залог имущества и меры по выявлению ограничений на его оформление в качестве залога. Фонд в течение трех рабочих дней с момента регистрации заявки на получение льготного кредитования (микрозайма) субъекта малого и среднего предпринимательства направляет мотивированное заключение о возможности или невозможности предоставления льготного кредитования (микрозайма) на рассмотрение Комитета по займам. 3) Третий этап - принятие решения Комитетом по займам о возможности или невозможности предоставления льготного кредитования (микрозайма) в соответствии с Положением Комитета по займам Микрофинансовой организацией Муниципального фонда 7 поддержки малого и среднего предпринимательства города Кирова, утверждаемым в установленном порядке. 3.8. Информация о решении, принятом Комитетом по займам, в течение двух рабочих дней со дня его принятия, доводится Фондом в устной форме до каждого субъекта малого и среднего предпринимательства, в отношении которого принято решение. 3.9. Фонд и субъект малого и среднего предпринимательства, уведомленный о принятом решении о выдаче льготного кредитования (микрозайма), обязаны в течение четырнадцати дней со дня вынесения решения Комитетом по займам о предоставлении займа, заключить договор. Неявка субъекта малого и среднего предпринимательства для заключения договора микрозайма в течение указанного выше срока считается отказом субъекта малого и среднего предпринимательства от получения микрозайма. В этом случае Фонд вправе отказаться от заключения договора микрозайма, что не лишает субъекта малого и среднего предпринимательства права на повторное обращение в Фонд с заявлением о выдаче льготного кредитования (микрозайма). 3.10. Одновременно с заключением договора микрозайма заемщику предоставляется график платежей, который является приложением к договору микрозайма. 3.11. Формы примерных договоров займа (микрозайма), договоров залога и поручительства утверждаются единоличным исполнительным органом Фонда. 3.12. В случае подачи заемщиком в Фонд заявления о пересмотре графика платежей по основному долгу по заключенному договору микрозайма, решение по данному заявлению (об отказе в изменении графика платежей или об изменении вышеуказанного графика) принимается единоличным исполнительным органом Фонда. При принятии решения об отказе в изменении графика платежей по основному долгу заемщику в течение трех рабочих дней направляется мотивированный письменный отказ. В случае принятия решения об изменении вышеуказанного графика данное решение оформляется подписанием соответствующего дополнительного соглашения к договору микрозайма. 3.13. После заключения договора микрозайма работник кредитного отдела Фонда регистрирует договор микрозайма в журнале регистрации договоров микрозайма. Подписанные договоры помещаются в досье заемщика. 4. Обеспечение льготного кредитования(микрозайма). 4.1. Наличие обеспечения по договору микрозайма является обязательным условием предоставления льготного кредитования (микрозайма). 4.2. При предоставлении льготного кредитования (микрозаймов) в соответствии с настоящими Правилами Фондом принимаются следующие способы обеспечения обязательств со следующими к ним требованиями: 4.2.1. Залог имущества, в том числе вещей и имущественных прав (требований), при этом: а) под ликвидным залогом понимается возможность его реализации в срок, не превышающий девяносто дней, по рыночной цене, сложившейся в Кировской области на момент рассмотрения заявки на получение займа; б) залог может быть предоставлен самим заявителем, а так же третьими лицами; в) в залог не принимается изъятое из оборота имущество, товары продовольственного назначения, товары и сырье на складе и в обороте; личное имущество физических лиц; требования, неразрывно связанные с личностью кредитора, в частности требования об алиментах, о возмещении вреда, причиненного жизни или здоровью, и иные прав, уступка которых другому лицу запрещена законом;объекты ипотеки жилых помещений (кроме объектов ипотеки жилых помещений, переданных в залог Фонду); жилые помещения (их части), если для гражданина и членов его семьи, совместно проживающих в данном помещении, указанное жилое помещение является единственным пригодным для постоянного проживания; объекты незавершенного строительства, в том числе имущественные права на строящиеся площади и права аренды земельного участка при финансировании строительных проектов; г) предмет залога не должен находиться под арестом, запрещением, а так же быть обременен иными обязательствами. 8 4.2.1.1. Фонд осуществляет проверку достоверности представленных заявителем документов и содержащихся в них сведений, право собственности залогодателя на предмет залога и иные сведения в отношении предмета залога. Результаты проведенных проверок вносятся работником Фонда в мотивированное заключение. 4.2.1.2. Для обеспечения займа Фонд может принять имущество, приобретаемое заемщиком за счет заемных средств, предоставленных Фондом. 4.2.1.3.При залоге недвижимого имущества, Фонд для регистрации договора залога недвижимого имущества готовит следующие документы для предоставления их в регистрирующий орган: а) копию протокола общего собрания учредителей; б) копию устава; в) копию выписки из ЕГРЮЛ (дата выдачи - не менее одного месяца до дня подачи документов); г) копию свидетельства о внесении записи в ЕГРЮЛ; д) копию свидетельства о постановке на учет в налоговом органе; е) подлинник заключенного договора займа; ж) подлинник договора залога недвижимого имущества, в трех экземплярах (при этом договор залога должен быть прошит, пронумерован, скреплен печатью Фонда и подписан единоличным исполнительным органом Фонда или лицом им уполномоченным, действующим на основании доверенности); з) копию договора залога недвижимого имущества (ипотеки). Копии документов должны быть прошиты, пронумерованы, скреплены печатью Фонда и подписаны единоличным исполнительным органом Фонда или лицом им уполномоченным, действующим на основании доверенности. 4.2.1.4. При залоге транспортных средств, Фонд по акту приема-передачи (Приложение № 3) принимает оригинал паспорта транспортного средства (ПТС) или иного документа на транспортное средство, который хранится в делах Фонда. 4.2.1.5. По заявлению заемщика допускается замена предмета залога в период действия договора микрозайма. Предлагаемый взамен предмет залога подлежит в первую очередь обязательному согласованию с Комитетом по займам Фонда, после чего: а) оформление и оценка предмета залога, а также подготовка и оформление заключения об изменении существенных условий по договору микрозайма осуществляются в порядке, предусмотренном настоящими Правилами; б) решение о замене предмета залога принимается Комитетом по займам. При принятии положительного решения о замене Фонд готовитдоговор залога, а также дополнительное соглашение к договору микрозайма. 4.2.1.6. Комитет по займам может принять решение о страховании предмета залога, в том числе имущества, приобретаемого заемщиком за счет заемных средств, предоставленных Фондом, при этом: а) страховая сумма должна быть не ниже залоговой стоимости предмета залога; б) выгодоприобретателем в договоре страхования (страховом полисе) должен являться Фонд. 4.2.1.7. Являющееся предметом залога имущество подлежит оценке с целью определения его рыночной и залоговой стоимости. 4.2.1.8. Определение рыночной стоимости имущества и залоговой стоимости предмета залога осуществляется в соответствии с действующим законодательством РФ (оценщиком, осуществляющим свою деятельность в соответствии с Федеральным законом «Об оценочной деятельности в Российской Федерации», на основании договора между оценщиком и заявителем). 4.2.1.9. Залоговая стоимость определяется как рыночная стоимость, скорректированная с использованием коэффициентов залогового дисконтирования: а) для недвижимого имущества - не более 0,7; б) для транспортных средств российских моделей (марок), с года выпуска которых: не истекло три календарных года – не более 0,6; истекло три календарных года – не более 0,5; 9 в) для транспортных средств иностранных моделей (марок), с года выпуска которых: не истекло пять календарных лет – не более 0,6; истекло пять календарных лет – не более 0,5; г) для оборудования и иного имущества, с года выпуска которых: не истекло два календарных года – не более 0,9; истекло два календарных года – не более 0,6. 4.2.2. Поручительства: а) юридических лиц, зарегистрированных на территории Кировской области, в том числе организаций, образующих инфраструктуру поддержки субъектов малого и среднего предпринимательства (далее – организации инфраструктуры); б) индивидуальных предпринимателей и совершеннолетних физических лиц, являющихся гражданами Российской Федерации и постоянно проживающих на территории Кировской области. 4.2.3.Банковские гарантии кредитных организаций, осуществляющих свою деятельность на территории Кировской области; 4.2.3.Иные способы обеспечения, предусмотренные действующим законодательством Российской Федерации. 4.3. В случае если сумма займа не превышает 100 000 рублей, Фонд может принять в качестве обеспечения обязательств заемщика только поручительства. 4.4.При оформлении в качестве обеспечения по предоставляемому льготному кредитованию (микрозайму) муниципальной гарантии муниципального образования Кировской области, обязательным условием является предоставление решения соответствующего органов местного самоуправления о муниципальной гарантии заявителю. 4.5.В целях снижения рисков не возврата микрозайма могут применяться комбинации разных способов обеспечения обязательств. 5. Заключительные положения 5.1. Настоящие Правила утверждаются решением Президиума Микрофинансовой организации Муниципального фонда поддержки малого и среднего предпринимательства города Кирова. 5.2. Предложения о внесении изменений в настоящие Правила могут представляться любым из членов Президиума в письменной форме на имя директора Фонда. К предложению о внесении изменений в Правила должен быть приложен текст предлагаемых изменений, либо новая редакция Правил. 5.3. Изменения в Правила, либо новая редакция Правил вступают в силу со дня их утверждения решением Президиума Микрофинансовой организации Муниципального фонда поддержки малого и среднего предпринимательства города Кирова. 10 Приложение № 1 к Правилам предоставления Фондом льготных кредитов (микрозаймов) субъектам малого и среднего предпринимательства Кредитная матрица льготных кредитов (микрозаймов) Основное направление работы/ 4 месяца 6 месяцев 9 месяцев 12 месяцев - производство 7,5% 7,9% 8,2% 8,5% - сфера услуг 8,5% 9,0% 9,5% 10,0% 9% 9,5% 9,7% 10,0% /срок займа - торговля Дополнительные права Комитета по займам При отсутствии социальноэкономического эффекта от реализации проекта (создание новых рабочих мест, прирост выручки и налоговых отчислений) + 0,5% к процентной ставке При наличии положительной кредитной истории у потенциального заемщика - 0,5% к процентной ставке 11 Приложение № 2 к Правилам предоставления микрозаймов субъектам малого и среднего предпринимательства Перечень документов, необходимых для получения микрозайма Для индивидуальных предпринимателей: 1. Заявка заемщика (по форме Фонда). 2. Копия свидетельства о государственной регистрации (ОГРНИП). 3. Копия свидетельства о постановке на учет в налоговом органе (ИНН). 4. Копия паспорта заемщика и супруга (супруги) заемщика, залогодателей, поручителей. 5. Справка ИФНС открытых расчетных счетов). 6. взносам. об открытых банковских счетах Заемщика (об отсутствии Справка ИФНС, ПФ РФ, ФСС РФ о состоянии расчетов по налогам, сборам, 7. Справка об оборотах по расчетным счетам за последние 12 месяцев, об отсутствии претензий к счету, о действующих кредитах. 8. Выписка из ЕГРИП (оригинал), полученная не ранее чем за 30 дней до даты обращения в Фонд. 9. Документы, подтверждающие право собственности на предмет залога (оригиналы и копии). 10. Копия Свидетельства о праве собственности или копия договора аренды на здание (помещение), в котором осуществляется предпринимательская деятельность Заявителя. 11. Копии налоговых деклараций за последний отчетный год, заверенные подписью и печатью предпринимателя. 12. Расшифровка дебиторской и кредиторской задолженности на последнюю отчетную дату (с условиями и сроками погашения). 13. Книгу учета доходов и расходов или кассовую книгу за последние шесть кварталов для сверки экономистом фонда. 14. Хозяйственные договоры, и другие документы, подтверждающие деятельность предпринимателя (договоры с поставщиками, подрядчиками, покупателями, заказчиками, договора аренды или правоустанавливающие документы на объекты, арендуемые предпринимателем или принадлежащие ему). 15. Лицензии на право занятия определенными видами деятельности, патенты и разрешения (если деятельность подлежит лицензированию). 16. Технико-экономическое обоснование займа (в произвольной форме). 17. Финансовый план на текущий год или на период пользования займом, если период кредитования выходит за рамки текущего финансового года, подтверждающий возможность погашения займа с учетом всех имеющихся обязательств. 18. Бизнес-план проекта. 12 Для юридических лиц: 1.Заявка заемщика (по форме фонда). 2.Копия свидетельства о государственной регистрации (ОГРН). 3.Копия свидетельства о постановке на учет в налоговом органе (ИНН). 4.Копия паспорта всех учредителей заемщика, поручителей, залогодателей, копия Устава – заверенная заемщиком. 5.Выписка из ЕГРЮЛ, полученная не ранее чем за 30 дней до даты обращения в Фонд. 6. Бухгалтерская отчетность за последний отчетный год: кассовая книга, либо книга учета доходов и расходов, либо сведения о доходах в письменной форме, налоговая отчетность, отчеты во внебюджетные фонды. 7.Справка ИФНС об открытых банковских счетах Заемщика (об отсутствии открытых расчетных счетов). 8.Справка ИФНС, ПФ РФ, ФСС РФ о состоянии расчетов по налогам, сборам, взносам. 9. Справка об оборотах по расчетным счетам за последние 12 месяцев, об отсутствии претензий к счету, о действующих кредитах. 10. Документы, подтверждающие право собственности на предмет залога (оригиналы и копии). 11. Документ, подтверждающий полномочия лица, на совершение действий по оформлении сделки на получение микрозайма. 12. Копия Свидетельства о праве собственности или копия договора аренды на здание (помещение), в котором осуществляется деятельность юридического лица. 13. Копии налоговых деклараций за последний отчетный год, заверенные подписью и печатью юридического лица. 14. Расшифровка дебиторской и кредиторской задолженности на последнюю отчетную дату (с условиями и сроками погашения). 15. Книгу учета доходов и расходов или кассовую книгу за последние шесть кварталов для сверки экономистом фонда. 16. Хозяйственные договоры, и другие документы, подтверждающие деятельность юридического лица (договоры с поставщиками, подрядчиками, покупателями, заказчиками, договора аренды или правоустанавливающие документы на объекты, арендуемые юридическим лицом или принадлежащие ему). 15. Лицензии на право занятия определенными видами деятельности, патенты и разрешения (если деятельность подлежит лицензированию). 16. Технико-экономическое обоснование займа (в произвольной форме). 17. Финансовый план на текущий год или на период пользования займом, если период кредитования выходит за рамки текущего финансового года, подтверждающий возможность погашения займа с учетом всех имеющихся обязательств. 18. Бизнес-план проекта. При рассмотрении вопроса о возможности финансирования проекта, Фонд имеет право потребовать от Заявителя предоставления дополнительных документов и сведений, а также навести необходимые справки о Заявителе. 13 Приложение № 3 к Правилам предоставления микрозаймов субъектам малого и среднего предпринимательства АКТ приема - передачи паспорта транспортного средства г. Киров «___»_____________ 20__г. Наименование, модель (марка), год выпуска транспортного средства Номер паспорта транспортного средства Регистрационный знак Передал: _________________________________________ (фамилия, имя, отчество, подпись) Принял представитель МФО МФПМСП города Кирова: _________________________________________ (должность, фамилия, имя, отчество, подпись) Залогодатель