УТВЕРЖДАЮ Зав.кафедрой «Финансовый менеджмент и

реклама

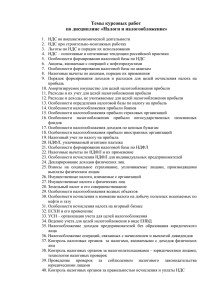

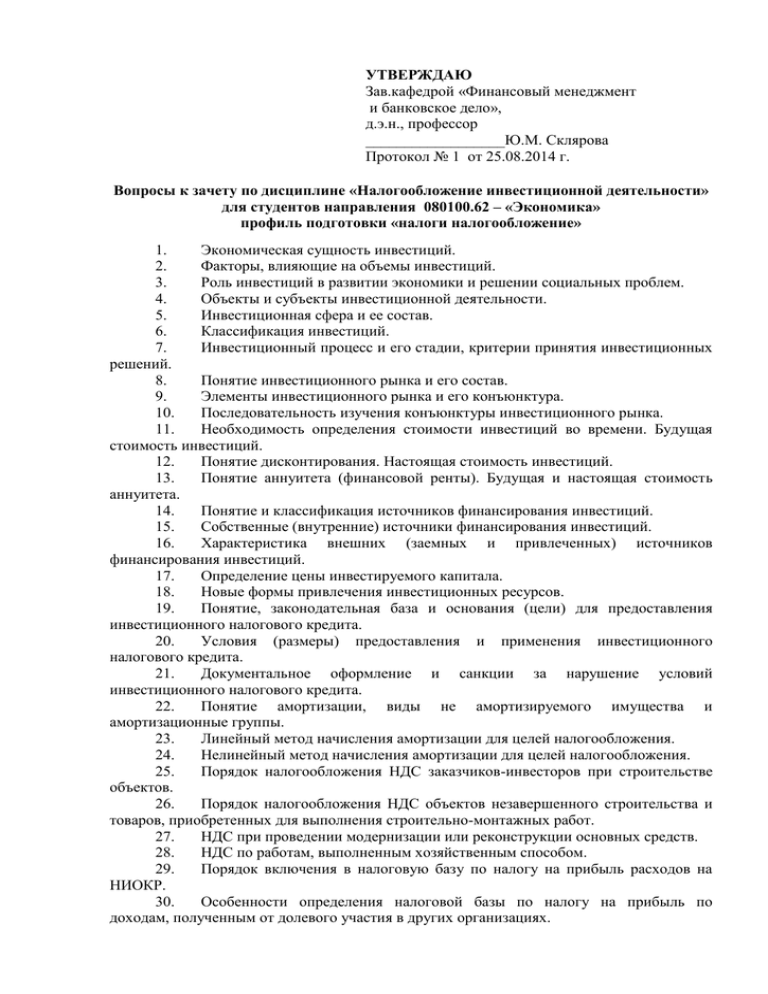

УТВЕРЖДАЮ Зав.кафедрой «Финансовый менеджмент и банковское дело», д.э.н., профессор __________________Ю.М. Склярова Протокол № 1 от 25.08.2014 г. Вопросы к зачету по дисциплине «Налогообложение инвестиционной деятельности» для студентов направления 080100.62 – «Экономика» профиль подготовки «налоги налогообложение» 1. Экономическая сущность инвестиций. 2. Факторы, влияющие на объемы инвестиций. 3. Роль инвестиций в развитии экономики и решении социальных проблем. 4. Объекты и субъекты инвестиционной деятельности. 5. Инвестиционная сфера и ее состав. 6. Классификация инвестиций. 7. Инвестиционный процесс и его стадии, критерии принятия инвестиционных решений. 8. Понятие инвестиционного рынка и его состав. 9. Элементы инвестиционного рынка и его конъюнктура. 10. Последовательность изучения конъюнктуры инвестиционного рынка. 11. Необходимость определения стоимости инвестиций во времени. Будущая стоимость инвестиций. 12. Понятие дисконтирования. Настоящая стоимость инвестиций. 13. Понятие аннуитета (финансовой ренты). Будущая и настоящая стоимость аннуитета. 14. Понятие и классификация источников финансирования инвестиций. 15. Собственные (внутренние) источники финансирования инвестиций. 16. Характеристика внешних (заемных и привлеченных) источников финансирования инвестиций. 17. Определение цены инвестируемого капитала. 18. Новые формы привлечения инвестиционных ресурсов. 19. Понятие, законодательная база и основания (цели) для предоставления инвестиционного налогового кредита. 20. Условия (размеры) предоставления и применения инвестиционного налогового кредита. 21. Документальное оформление и санкции за нарушение условий инвестиционного налогового кредита. 22. Понятие амортизации, виды не амортизируемого имущества и амортизационные группы. 23. Линейный метод начисления амортизации для целей налогообложения. 24. Нелинейный метод начисления амортизации для целей налогообложения. 25. Порядок налогообложения НДС заказчиков-инвесторов при строительстве объектов. 26. Порядок налогообложения НДС объектов незавершенного строительства и товаров, приобретенных для выполнения строительно-монтажных работ. 27. НДС при проведении модернизации или реконструкции основных средств. 28. НДС по работам, выполненным хозяйственным способом. 29. Порядок включения в налоговую базу по налогу на прибыль расходов на НИОКР. 30. Особенности определения налоговой базы по налогу на прибыль по доходам, полученным от долевого участия в других организациях. 31. Особенности определения налоговой базы по налогу на прибыль по доходам, получаемым при передаче имущества в уставный капитал. 32. Налог на прибыль по операциям организаций с ценными бумагами. 33. Особенности налогообложения иностранных организаций при осуществлении деятельности на строительной площадке. 34. Налогообложение доходов физических лиц, полученных по банковским вкладам и в виде экономии на процентах при получении заемных средств. 35. Особенности уплаты НДФЛ в отношении доходов от долевого участия в организации. 36. Налогообложение НДФЛ операций физических лиц с ценными бумагами. 37. Имущественные налоговые вычеты по НДФЛ. 38. Система налогообложения при выполнении соглашений о разделе продукции. 39. Порядок определения налоговой базы и уплаты налогов при выполнении соглашений о разделе продукции. к.э.н., доцент кафедры «Финансовый менеджмент и банковское дело» Е.А. Остапенко