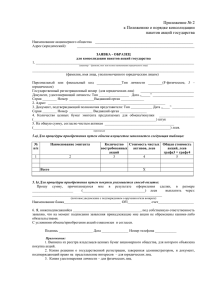

Приложение №2 К Постановлению Счетной палаты

реклама

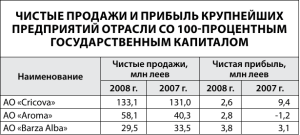

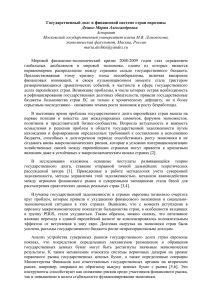

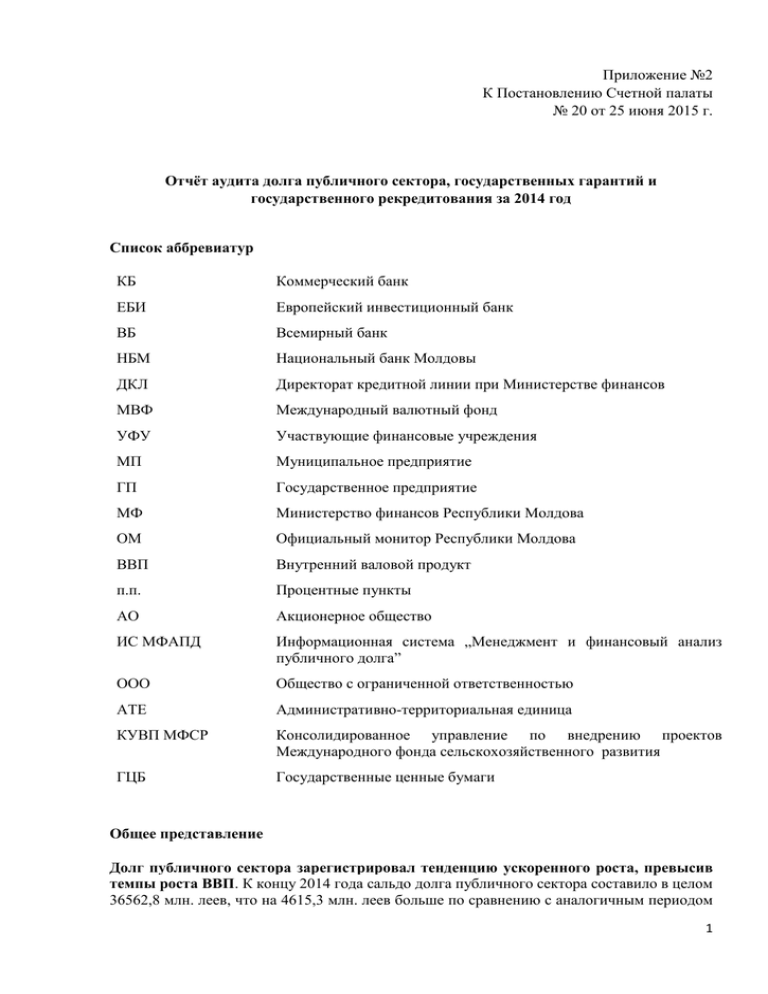

Приложение №2 К Постановлению Счетной палаты № 20 от 25 июня 2015 г. Отчёт аудита долга публичного сектора, государственных гарантий и государственного рекредитования за 2014 год Список аббревиатур КБ Коммерческий банк ЕБИ Европейский инвестиционный банк ВБ Всемирный банк НБМ Национальный банк Молдовы ДКЛ Директорат кредитной линии при Министерстве финансов МВФ Международный валютный фонд УФУ Участвующие финансовые учреждения МП Муниципальное предприятие ГП Государственное предприятие МФ Министерство финансов Республики Молдова ОМ Официальный монитор Республики Молдова ВВП Внутренний валовой продукт п.п. Процентные пункты АО Акционерное общество ИС МФАПД Информационная система „Менеджмент и финансовый анализ публичного долга” ООО Общество с ограниченной ответственностью АТЕ Административно-территориальная единица КУВП МФСР Консолидированное управление по внедрению проектов Международного фонда сельскохозяйственного развития ГЦБ Государственные ценные бумаги Общее представление Долг публичного сектора зарегистрировал тенденцию ускоренного роста, превысив темпы роста ВВП. К концу 2014 года сальдо долга публичного сектора составило в целом 36562,8 млн. леев, что на 4615,3 млн. леев больше по сравнению с аналогичным периодом 1 предыдущего года. Увеличение объема долга публичного сектора с относительного размера 31,8% от ВВП в 2013 году до 32,8% в 2014 году объясняется не только необходимостью финансирования дефицита бюджета, но также и обесценением национальной валюты по отношению к иностранным валютам. Несмотря на то, что в 2014 году сальдо внешнего публичного сектора покрывалось за счет международных резервов государства, этот уровень покрытия сократился по сравнению с предыдущими годами, а тенденция увеличения уровня задолженности страны относительно ее экономического развития может обусловить риск неплатежеспособности. Сальдо государственного долга увеличилось в связи с привлечением преимущественно внешних источников финансирования. На конец 2014 бюджетного года сальдо государственного долга составило 27470,6 млн. леев, увеличившись на 3949,1 млн. леев по сравнению с 2013 годом. Увеличение в 2014 году удельного веса государственного долга в ВВП на 1,2 п.п., удельного веса внешнего государственного долга в экспорте на 2,0 п.п. и внешнего государственного долга на душу населения на 1000,3 леев, по сравнению с предыдущим годом, указывает на возможные риски несоответствия потребностей в финансировании бюджетных ассигнований с возможностью выполнять обязательства по государственному долгу. Хотя в 2014 году все показатели риска были в пределах установленных лимитов, влияние колебаний валютных курсов или процентных ставок по государственному долгу является значительным и зависит от его подверженности этим колебаниям. Освоение внешних источников остается на низком уровне, а исполнение некоторых показателей, связанных с внешним государственным долгом, превысили пределы, установленные Законом о государственном бюджете на 2014 год 1 . Сальдо внешнего государственного долга превысило предел, установленный законом о годовом бюджете, на 1152,1 тыс. леев, по сколько ситуация была обусловлена снижением курса национальной валюты по отношению к валюте происхождения привлеченных иностранных кредитов. Аналогично предыдущим годам, несвоевременное освоение ресурсов внешнего заимствования было обусловлено задержкой процедур по их внедрению, невыполнением ряда договорных условий и неприменением всех финансовых инструментов, предусмотренных соглашениями о финансировании. Внутренний государственный долг показывает тенденцию постоянного роста. В конце 2014 года сальдо внутреннего долга составило 7075,4 млн. леев, увеличившись на 399,6 млн. леев по отношению к 2013 году. По сравнению с предыдущим годом отмечается рост на 1,17 п.п. среднегодовой процентной ставки по ГЦБ, что привело к увеличению расходов на обслуживание внутреннего государственного долга на 71,3 млн. леев. Постоянный рост процентных ставок влечет риск возникновения дополнительных расходов из государственного бюджета на обслуживание внутреннего государственного долга. Наряду с увеличением срока обращения ГЦБ, выпущенных на первичном рынке, растет и средняя годовая процентная ставка, так как процентные ставки по ГЦБ предлагаются участниками рынка, в таких условиях увеличиваются бюджетные расходы на их обслуживание. Выпуск внутренней государственной гарантии в пользу НБМ для предоставления экстренных кредитов коммерческим банкам в целях обеспечения стабильности финансовой системы может значительно увеличить риски, связанные с портфелем государственного долга, особенно финансовые риски. В конце 2014 года размер экстренных кредитов, предоставленных под гарантию Правительства Постановлением Закон о государственном бюджете на 2014 год №339 от 23.12.2013 (далее – Закон о государственном бюджете на 2014 год, или закон о годовом бюджете). 1 2 Правительства №938 от 13.11.2014 2 , составил 6450,0 млн. леев, данная сумма не была включена МФ в Отчет о ситуации долга публичного сектора, государственных гарантий и государственного рекредитования на 2014 год. Невыполнение платежных обязательств гарантированными заемщиками может создать условия существенного увеличения сальдо внутреннего государственного долга, подобная ситуация может привести к возникновению значительных рисков невозмещения заимствованных сумм, что повлияет на государственный бюджет. Гарантированные заемщики имеют наиболее значительные долги с истекшим сроком погашения. Остаток задолженности гарантированных заемщиков по предоставленным внутренним и внешним займам составляет 420,9 млн. леев, из них с истекшим сроком оплаты - 393,2 млн. леев (93,4%). Сложная ситуация для государственного бюджета сложилась по возвращению долгов бенефициаров рекредитования, особенно с истекшим сроком погашения. Остаток задолженности бенефициаров рекредитования составляет в целом около 4308,6 млн. леев, из них просроченная задолженность - около 519.2 млн. леев. Отмечается, что существует возможный финансовый риск, связанный с невозвращением в срок такого рода средств 2 участвующими финансовыми учреждениями, в размере около 252,2 млн. леев. Отчетность и сводные данные по долгу публичного сектора показывают, что некоторые предприятия государственного сектора и АТЕ не представляют или представляют с опозданием информацию по контрактованным кредитам. Несмотря на меры, принятые Министерством финансов для соблюдения соответствия отражения в отчетности остатка публичного долга предприятиями государственного сектора и АТЕ сквозь призму их обязанностей, они не проявили ответственность и допустили задержки и предоставление недостоверных отчетов. Задолженности с истекшим сроком погашения представляют высокий риск их невозмещения, влияющий на уровень обеспечения финансовых потребностей государственного бюджета в среднесрочной и долгосрочной перспективе, и требуют строгой/эффективной оценки и мониторинга устойчивости всей бюджетной системы. Таким образом, существует вероятность невозврата задолженностей, связанных с некоторыми финансовыми учреждениями и другими субъектами, на общую сумму 12313,0 млн. леев, из которых долги с истекшим сроком погашения и высокой степенью невозврата составляют 8317,9 млн. леев. Постановление Правительства №938 от 13.11.2014 „Об обеспечении макроэкономической стабильности в контексте региональной конъюнктуры ” (далее - Постановление Правительства №938 от 13.11.2014). 2 3 I. ВВЕДЕНИЕ Аудит долга публичного сектора, государственных гарантий и государственного рекредитования за 2014 год был проведен в соответствии с Программой аудиторской деятельности Счетной палаты на 2015 год3 и на основании ст.28 и 31 Закона о Счетной палате №261-XVI от 5.12.20084 . Согласно ст.2 Закона №419-XVI от 22.12.2006 „ О долге, публичного сектора, государственных гарантиях и государственном рекредитовании” 5 , „долг публичного сектора представляет совокупность государственного долга, долга АТЕ, долга НБМ, долга, вытекающего из внутренних и внешних займов государственных/муниципальных предприятий и коммерческих обществ с полностью или преимущественно публичным капиталом”. Управление и отчетность о долге публичного сектора регламентируются Законом №419 от 22.12.2006, Постановлением Правительства №1136 от 18.10.2007 „О некоторых мерах по исполнению Закона № 419-XVI от 22 декабря 2006 года о публичном долге, государственных гарантиях и государственном рекредитовании” 6 , Постановлением Правительства №1265 от 14.11.2008 „О регламентировании деятельности Министерства финансов”7, а также другими нормативными актами. Правительство в лице МФ несет ответственность за управление государственным долгом и государственными гарантиями. НБМ, государственные/муниципальные предприятия и коммерческие общества с полностью или преимущественно публичным капиталом и АТЕ несут ответственность за управление долгом по договорам, заключенным от своего имени. Анализ управления долгом публичного сектора в 2014 году был проведен на базе Отчета о ситуации в области публичного долга, государственных гарантий и государственного рекредитования за 2014 год и информации, представленной МФ и ДКЛ по запросу аудиторской группы. В настоящем Отчете аудита отражены основные констатации и выводы аудита, которые позволили сформулировать ряд рекомендаций по усилению контрольных мероприятий МФ, направленных на улучшение процесса управления и отчетности долга публичного сектора. Цель аудита состояла в получении разумных подтверждений относительно того, что отчетность и управление долгом публичного сектора, государственными гарантиями и государственным рекредитованием реализуются в соответствии с законодательной базой. Одновременно были проведены анализы, связанные с государственными гарантиями, выданными в течение бюджетного года, сквозь призму возникновения возможных рисков для государственного бюджета. Постановление Счетной палаты №57 от 8.12.2014 ,,Об утверждении Программы аудиторской деятельности Счетной палаты на 2015 год”. 4 Закон о Счетной палате №261-XVI от 5.12.2008. 5 Закон о публичном долге, государственных гарантиях и государственном рекредитовании №419-XVI от 22.12.2006 (далее – Закон №419 от 22.12.2006). 6 Постановление Правительства №1136 от 18.10.2007 „О некоторых мерах по исполнению Закона № 419-XVI от 22 декабря 2006 года о публичном долге, государственных гарантиях и государственном рекредитовании” (далее – Постановление Правительства №1136 от 18.10.2007). 7 Постановление Правительства №1265 от 14.11.2008 „О регламентировании деятельности Министерства финансов”. 3 4 Ответственность МФ, делегированная Правительством, заключается в администрировании государственного долга, государственных гарантий и государственного рекредитования, мониторинге и организации обслуживания государственного долга, а также учете всех произведенных платежей. Также МФ сквозь призму возложенных на него обязанностей собирает, обобщает, осуществляет мониторинг и представляет информацию о состоянии долга публичного сектора. Ответственность аудиторской группы состояла в получении достаточных и адекватных аудиторских доказательств для подтверждения аудиторских констатаций и выводов относительно того, что отчетность и управление долгом публичного сектора, государственными гарантиями и государственным рекредитованием реализуется МФ в соответствии с положениями законодательной базы. Вместе с тем аудиторы не несут ответственность за предупреждение ошибок и мошенничества. Получатели Отчета аудита. Отчет аудита предназначен для Министерства финансов, Парламента и Правительства Республики Молдова, гражданского общества и других заинтересованных сторон. Методология аудита. Аудит долга публичного сектора, государственных гарантий и государственного рекредитования за 2014 год проводился в соответствии со Стандартами аудита 8 и передовой практикой в данной области. Для подтверждения аудиторских констатаций и выводов аудит был проведен в МФ и ДКЛ путем применения соответствующих процедур аудита с целью оценки соответствия данных из годового Отчета о ситуации в области долга публичного сектора, государственных гарантий и государственного рекредитования за 2014 год как части Отчета Правительства об исполнении государственного бюджета за 2014 год. Кроме того, для подтверждения констатаций и выводов аудита были проанализированы сведения, дополнительно запрошенные у МФ, для рассмотрения более сложных вопросов, связанных с выдачей государственных гарантий и управлением ГЦБ. Сфера и подход к аудиту охватили оценку соответствия процессов по сбору, обобщению, мониторингу и отчетности о состоянии долга публичного сектора, государственных гарантий и государственного рекредитования за 2014 год. II. КОНСТАТАЦИИ Сальдо долга публичного сетора зарегистрировало тенденцию ускоренного роста, превысив темпы роста ВВП 2.1. Сальдо долга публичного сектора на конец 2014 года (см. таблицу №1) составило 36562,8 млн. леев. Согласно данным отчетности, удельный вес государственного долга в общем объеме долга публичного сектора составляет 75,1%, далее следует долг, управляемый НБМ, - 16,7%, долг предприятий публичного сектора – 7,4% и долг АТЕ – 0,8%. № п/п Таблица №1. Долг публичного сектора в 2014 году по структурным компонентам (млн. леев) Удельный вес Итого в общем Показатели объеме долга Постановление Счетной палаты №60 от 11.12.2013 „О применении Международных стандартов аудита высших органов аудита 3 уровня – ISSAI 100, ISSAI 200, ISSAI 300, ISSAI 400 в рамках аудиторских миссий Счетной палаты”. 8 5 публичного сектора, % Внешний Внутрендолг ний долг 20395,3 7075,4 1. Государственный долг 27470,6 75,1 6100,6 2. Долг, управляемый НБМ 6100,6 16,7 312,1 2393,5 3. Долг предприятий публичного 2705,6 7,4 сектора 222,5 63,5 4. Долг АТЕ 286,0 0,8 Итого: долг публичного 27030,5 9532,3 36562,8 100,0 сектора Источник. Данные из Отчета о ситуации в области долга публичного сектора, государственных гарантий и государственного рекредитования за 2014 год. Сальдо долга публичного сектора по состоянию на 31.12.2014 зарегистрировало рост на 4615,3 млн. леев, обусловленный увеличением государственного долга на 3949,1 млн. леев, долга, управляемого НБМ, – на 289,4 млн. леев, долга предприятий публичного сектора – на 344,1 млн. леев и долга АТЕ – на 32,8 млн. леев. Уровень долга публичного сектора в ВВП (см. рисунок №1) по состоянию на 31.12.2014 составлял 32,8%, или на 0,8 процентного пункта выше уровня предыдущего года. Увеличение долга публичного сектора с относительного размера 31,8% от ВВП в 2013 году до 32,8% в 2014 году было обусловлено не только необходимостью финансирования дефицита бюджета, но и обесценением национальной валюты по отношению к иностранным валютам. Рисунок №1 Удельный вес долга публичного сектора в ВВП 120000.0 33.5 33.2 100510.5 88227.8 32.8 80000.0 32.5 31.8 40000.0 29278.9 31947.5 111501.4 33.0 36562.8 32.0 31.5 0.0 31.0 2012 2013 Datoria sectorului public (mil.lei) PIB (mil.lei) Ponderea datoriei sectorului public în PIB, % 2014 Источник. Данные из Отчета о ситуации в области долга публичного сектора, государственных гарантий и государственного рекредитования за 2012-2014 годы и сведения, размещенные на сайте www.statistica.md. Анализируя динамику долга публичного сектора аудитом установлено, что в 2014 году темпы роста долга публичного сектора составили 114,4%, или на 3,5 п.п. больше темпов роста номинального ВВП, составившего 110,9%. Аудит отмечает, что тенденция ускоренного роста сальдо долга публичного сектора влечет риски увеличения потребностей в финансировании за счет бюджетных ресурсов для 6 обеспечения обслуживания долга, что потребует более жестких/строгих методов управления долгом. В условиях роста долга публичного сектора по сравнению с темпами роста ВВП отмечается тенденция повышения уровня задолженности страны относительно ее экономического развития, что может обусловить увеличение риска платежеспособности. Темпы роста внешнего долга публичного сектора превысили темпы роста международных резервов Международные резервы 9 по отношению к внешнему долгу публичного сектора представляют один из показателей ликвидности, который позволит измерять способность государства выполнять свои внешние обязательства. Аудит провел сравнительный анализ темпов роста внешнего долга публичного сектора, который составляет 97,5%, и темпов роста международных резервов в размере 76,5% и выявил, что в 2014 году сохранилось покрытие сальдо внешнего долга публичного сектора официальными резервными активами в 1,25 раза и чистыми иностранными активами – в 1,02 раза (см. таблицу №2). Вместе с тем, сальдо внешнего долга, управляемого Правительством, покрывается в 1,65 раза официальными резервными активами и в 1,35 раза чистыми иностранными активами. Таблица №2. Уровень покрытия внешнего долга публичного сектора и внешнего долга, управляемого Правительством, международными резервами государства Год Официаль ные резервные активы* Чистые иностран ные Внешний активы* долг публичног о сектора Внешний государст венный долг Официа Официа льные льные Чистые резервЧистые резерв- иностран ные иностран ные -ные активы -ные активы активы / / активы / / внешний внешни внешний внешни долг й государс й долг публично государс т-венный публичн го тдолг ого сектора венный сектора долг 6=2/4 7=3/4 8=2/5 9=3/5 1,25 1,02 1,65 1,35 млн. долларов США 1 2014 2 2156,6 2013 2820,6 2012 2515,0 3 1763, 6 2375, 1 2047, 3 4 1731,0 1774,9 1762,6 5 1306, 1 1290, 2 1245, 6 1,59 1,34 2,19 1,84 1,43 1,16 2,02 1,64 Согласно положениям ст.53 Закона №548 от 21.07.1995 „О Национальном банке Молдовы”, „Национальный банк на своем балансе содержит международные валютные резервы государства, представленные следующими активами: а) золотом; b) иностранной валютой в виде банкнот и монет или банковскими счетами за рубежом в иностранной валюте; с) любыми другими международно признанными активами; d) векселями, оплачиваемыми в иностранной валюте; е) долговыми обязательствами, выраженными и оплачиваемыми в иностранной валюте, выпущенными или гарантированными иностранными государствами, их центральными банками или международными финансовыми публичными организациями, а также заключенными или гарантированными ими соглашениями по форвардным операциям и об обратной покупке”. 9 7 Источник. Данные МФ о сальдо долга публичного сектора за 2012-2014 годы, данные МФ об остатке внешнего государственного долга по кредиторам за 2012-2014 годы и информация, размещенная на сайте www.bnm.md. *Данные из Информации об эволюции официальных резервных активов в декабре 2012 года, декабре 2013 года и декабре 2014 года, расмещенной на веб-сайте НБМ http://bnm.md/md/evolution_official_reserve. Аудит отмечает, что хотя международные резервы государства покрывают сальдо внешнего долга публичного сектора, этот уровень покрытия сократился в 2014 году по сравнению с 2012-2013 годами на 0,18 п.п. и, соответственно, 0,34 п.п. В результате сохранения темпов роста внешнего долга публичного сектора, которые опережают темпы увеличения международных резервов, Республика Молдова будет и дальше продвигаться к повышению зависимости от внешнего финансирования. В этой ситуации управление долгом публичного сектора должно быть направлено на выявление, мониторинг и управление рисками, связанными с портфелем долга публичного сектора, в целях сохранения расходов на среднесрочной и долгосрочной перспективе на приемлемом уровне. 2.1.1. Сальдо государственного долга на конец 2014 бюджетного года увеличилось в результате обращения преимущественно к внешним источникам финансирования Сальдо государственного долга по состоянию на 31.12.2014 составило 27470,6 млн. леев, из них внешний государственный долг – 1306,1 млн. долларов США (20395,3 млн. леев) и внутренний государственный долг – 7075,4 млн. леев. Анализ динамики данных касательно государственного долга показывает, что сальдо государственного долга по состоянию на 31.12.2014, по сравнению с этой же ситуацией предыдущего года, зарегистрировало увеличение на 16,8%, или на 3949,1 млн. леев, в результате роста внешнего государственного долга на 3549,5 млн. леев и внутреннего государственного долга – на 399,6 млн. леев. Вместе с тем аудит отмечает, что в общем объеме государственного долга удельный вес внешнего государственного долга увеличился на 2,6 п.п., в то время как удельный вес внутреннего государственного долга зарегистрировал снижение на 2,6 п.п. Анализ аудита показывает, что основные показатели, характеризующие государственный долг в 2014 году, не зарегистрировали каких-либо существенных отклонений по отношению к предыдущему году, а их значения вписываются в поддерживаемые пределы. В то же время аудит отмечает увеличение по сравнению с предыдущим годом удельного веса государственного долга в ВВП на 1,2 п.п., удельного веса внешнего государственного долга в экспорте – на 2,0 п.п. и внешнего государственного долга на душу населения – на 1000,3 лея. Подробная информация о динамике основных показателей представлена в таблице №1 из приложения к настоящему Отчету аудита. В условиях постоянного роста государственного долга и обращения в большей пропорции к источникам внешнего финансирования может возникнуть ряд значительных рисков, которые могут обусловить несоответствие между текущими потребностями в бюджетном финансировании и способностью выполнять обязательства, связанные с государственным долгом. Увеличение государственного долга вписывается в приемлемые пределы 8 Оценки аудита относительно процесса мониторинга МФ рисков, связанных с портфелем государственного долга, показывают, что в целях осуществления непрерывного мониторинга рисков и избежания значительной подверженности портфеля государственного долга определенным видам рисков Правительство утвердило Программу „Управление государственным долгом в среднесрочном периоде (2014-2016 гг.)” 10 , определив уровень параметров риска. Информация о том, как вписываются параметры государственного долга за 2014 год в установленные лимиты для определенных видов риска, представлена в таблице №3. Таблица №3. Анализ ситуации параметров риска, связанных с государственным долгом в 2013-2014 годах по сравнению с установленными лимитами (%) Достигнутый уровень в 2014 году Достигнутый Установленные уровень в 2013 Перерасчет Параметры риска Представлено лимиты году аудиторской МФ группы Удельный вес 26,5 25,1 25,1 ≤35 государственного долга, подлежащего погашению в течение одного года, в общем объеме государственного долга Удельный вес 28,4 25,8 25,8 ≥20 внутреннего государственного долга в общем объеме государственного долга Удельный вес 42,3 32,0 32,0 ≤50 внешнего государственного долга в определенной валюте в общем объеме государственного долга Удельный вес 52,5 78,9 54,6* ≥50 государственного долга с фиксированной процентной ставкой в общем объеме Постановление Правительства №212 от 24.03.2014 „Об утверждении программы „Управление государственным долгом в среднесрочном периоде (2014-2016 гг.)” (далее – программа „Управление государственным долгом в среднесрочном периоде (20142016 гг.)”). 10 9 государственного долга Источник. Данные Программы „Управление государственным долгом в среднесрочном периоде (2014-2016 гг.)” и отчетов о ситуации в области долга публичного сектора, государственных гарантий и государственного рекредитования за 2013-2014 годы. *Аудит отмечает, что в контексте анализа рисков, связанных государственным долгом, проведенного Министерством финансов, внутренний государственный долг со сроком погашения до одного года с фиксированной процентной ставкой был отнесен на долг с плавающей процентной ставкой, поскольку из-за маленького срока погашения он будет рефинансироваться каждый год на новых рыночных условиях, будучи подвержен риску процентной ставки. Анализ данных из таблицы показывает, что в 2014 году, так же, как и в 2013 году, хотя все параметры риска находились в установленных пределах, влияние колебаний обменных курсов (значительно сложившихся в 2014 году) или процентных ставок по государственному долгу является существенным и зависит от степени подверженности долга этим вариациям. Сальдо внешнего государственного долга регистрирует постоянный рост По состоянию на 31.12.2014 сальдо внешнего государственного долга составило 1306,1 млн. долларов США (20395,3 млн. леев), или на 15,9 млн. долларов США больше по сравнению с сальдо за 2013 год. На увеличение внешнего государственного долга повлияло превышение объема выплат по сравнению с погашением внешних государственных кредитов. На протяжении 2013 года были зарегистрированы поступления средств от внешних кредитов в размере 153,4 млн. долларов США, или на 56,9 млн. долларов США больше по сравнению с предыдущим годом. За отчетный год 77,8% поступлений средств от внешних кредитов были направлены на реализацию проектов, финансируемых из внешних источников, а 22,2% – на поддержку государственного бюджета. В 2014 году из государственного бюджета 920,0 млн. леев (65,9 млн. долларов США) были направлены на обслуживание внешнего государственного долга, или на 50,5 млн. леев больше чем за предыдущий отчетный год. Из общей выплаченной суммы 705,9 млн. леев (50,7 млн. долларов США) были использованы для погашения основной суммы и 214,1 млн. леев (15,2 млн. долларов США) – на оплату процентных ставок и комиссионных. Анализом аудита установлено существенное увеличение сальдо внешнего государственного долга примерно на 2,1 млрд. леев в результате воздействия колебаний обменного курса иностранных валют по отношению к национальной валюте. Вместе с тем сальдо внешнего государственного долга, выраженного в долларах США, зарегистрировало снижение на 86,8 млн. долларов США, вседствие отрицательных колебаний обменного курса доллара США по отношению к другим иностранным валютам. Исполнение некоторых показателей, связанных с внешним государственным долгом, не вписалось в рамки, установленные законом о годовом бюджете Согласно Закону о государственном бюджете на 2014 год были утверждены показатели, представляющие сальдо внешнего государственного долга, поступления внешних займов, погашения внешних кредитов и обслуживание внешнего государственного долга. Аудитом установлено, что исполнение одного показателя, связанного с внешним государственным 10 долгом, выраженного в леях, не вписалось в пределы, установленные законом о годовом бюджете (см. таблицу №4). Таблица №4. Исполнение показателей, установленных в Законе о государственном бюджете на 2014 год Показатели е.и. Внешний государственный долг млн. леев млн. долларов США млн. леев Уточнено в законе о годовом бюджете 19243,2 1425,4 Исполнено в 2014 году Разница 20395,3 1306,1 1152,1 -119,3 Поступление внешних 2417,5 2177,7 -239,8 займов Обслуживание млн. леев 237,0 214,1 -22,9 внешнего государственного долга Погашение внешних млн. леев 708,1 705,9 -2,2 кредитов Источник. Данные из Закона о государственном бюджете на 2014 год и Отчета о ситуации в области долга публичного сектора, государственных гарантий и государственного рекредитования за 2014 год. Таким образом, согласно ст.10 закона о годовом бюджете, общее сальдо внешнего государственного долга не может превышать 19243,2 млн. леев (эквивалент 1425,4 млн. долларов США). Проверки аудита выявили, что сальдо внешнего государственного долга, зарегистрированного по состоянию на 31.12.2014, не превысило установленного предела в долларах США, в то время как предел в леях был превышен на 1152,1 млн. леев. Эти обстоятельства были обусловлены обесценением национальной валюты по отношению к валюте происхождения законтрактованных внешних кредитов. Освоение средств из внешних источников остается на низком уровне Аудиторская проверка поступлений и уровня освоения средств от внешних кредитов показала следующее. Из 104 кредитов по 19 кредитам, из которых 12 кредитов с активным периодом освоения, первая дебурсация была произведена лишь через 1-3 года после начала периода освоения кредита, согласованного с внешним кредитором. Ситуация обусловлена невыполнением предварительных условий для дебурсации и отсутствием у исполнителей опыта по процедурам и процессам использования кредитных средств с учетом соблюдения условий, предусмотренных соглашениями о финансировании. Из 22 кредитов с активным периодом освоения по 14 кредитам процент освоения составляет менее 70%. Неосвоение средств в установленные сроки и/или невыполнение некоторых договорных условий бенефициарами 33 кредитов обусловили аннулирование части 11 законтрактованных средств в общем размере около 1107,7 млн. леев 11 , из которых зарегистрированных в отчетном периоде 2014 – 36,0 млн. леев (относящиеся к 5 кредитам, контрактованным от ВБ для финансирования: Проекта публичного финансового менеджмента; Проекта услуг здравоохранения; Национальной программы обеспечения водой; Проекта качественного образования (дополнительное финансирование) и Проекта срочной помощи для сельского хозяйства). В 2014 году был продлен первоначальный период освоения средств кредита от ЕИБ, что приводит в условиях увеличения процентной ставки к дополнительным расходам из государственного бюджета. Так, по причине неосвоения средств в первоначально установленные сроки (7.07.2011 – 31.12.2014) по кредиту в размере 75,0 млн. евро, законтрактованному в целях реализации Программы реструктуризации предприятий виноградарско-винодельческого сектора, на основании соглашения был продлен период его освоения до 31.12.2017. Одновременно была увеличена годовая процентная ставка от Euribor 6 месяцев + 0,68% до Euribor 6 месяцев + 0,919%. Аудит отмечает, что в период 1999 – 2014 годов в рамках 82 кредитов с завершенным периодом освоения не были освоены в предусмотренные сроки средства в размере около 803,8 тыс. леев12 по 2 кредитам, данная ситуация не относится к аудируемому периоду. Сальдо внутреннего государственного долга увеличилось по сравнению с предыдущим годом Согласно Отчету о государственном долге по состоянию на 31.12.2014, сальдо внутреннего государственного долга составляло 7075,4 млн. леев, из которых: ГЦБ, выпущенные на первичном рынке – 4918,9 млн. леев, конвертируемые ГЦБ – 2063,4 млн. леев и ГЦБ, выпущенные для обеспечения финансовой стабильности, – 93,1 млн. леев. Подробная информация представлена в таблице №2 из приложения к настоящему Отчету аудита. На конец 2014 года сальдо внутреннего государственного долга увеличилось на 399,6 млн. леев по сравнению с началом года в результате увеличения эмиссии ГЦБ, выпущенных на первичном рынке, на сумму 492,7 млн. леев, а также выкупа ГЦБ, выпущенных для обеспечения финансовой стабильности, на сумму 93,1 млн. леев. Анализ аудита показывает повышение на 1,17 п.п. по сравнению с 2013 годом среднегодовой ставки по ГЦБ, которая составила 6,72% за 2014 год (см. рисунок №2). Рисунок №2 Динамика годовой процентной ставки по ГЦБ за 2013-2014 годы 12.00 8.00 4.00 6.29 5.21 6.18 6.24 7.00 5.17 5.46 5.84 5.21 5.17 5.15 4.63 4.62 4.58 март апрель май июнь июль 7.99 5.15 7.48 5.92 6.94 7.53 6.57 7.02 8.89 6.95 0.00 январь февраль Rata medie anuală ponderată lunară pentru anul 2013 август сентябрь октябрь ноябрь декабрь Rata medie anuală ponderată lunară pentru anul 2014 Сумма, эквивалентная в леях согласно курсу НБМ на день аннулирования части из объема контрактованного кредита. 11 12 Сумма, эквивалентная в леях согласно курсу НБМ на день завершения периода освоения кредита. 12 Источник. Информация о динамике годовой процентной ставки по государственным ценным бумагам за 2013-2014 годы. Повышение процентной ставки привело к увеличению на 71,3 млн. леев расходов на обслуживание внутреннего государственного долга, которые, по состоянию на 31.12.2014, составили 377,7 млн. леев. Аудит отмечает, что постоянный рост процентной ставки способствует возникновению риска увеличения расходов из государственного бюджета, направленных дополнительно на обслуживание внутреннего государственного долга. В 2014 году МФ продолжало прибегать к изменению структуры ГЦБ в целях увеличения срока их обращения на первичном рынке Для достижения специфичной цели менеджмента государственного долга, установленной в Программе ,,Управление государственным долгом в среднесрочном периоде (20142016)”, которая предусматривает развитие рынка государственных ценных бумаг путем увеличения срока обращения ГЦБ, выпущенных на первичном рынке в период 2014-2016 годов, МФ продолжало изменение структуры выпущенных ГЦБ в сторону увеличения реализованного объема со сроком обращения 182 и 364 дня и постепенного сокращения объема ГЦБ со сроком обращения 91 день. Анализом аудита установлено сокращение объема эмиссии ГЦБ на 91 день примерно на 3,9% по сравнению с 2013 годом и увеличение примерно на 9,4% и, соответственно, 19,6% ГЦБ, выпущенных на 182 и, соответственно, 364 дня. Аудиторские проверки показывают, что в 2014 году увеличился в 1,4 раза реализованный объем государственных облигаций, выпущенных на 2 года, а после девятилетнего перерыва МФ ввело в обращение и государственные облигации сроком на 3 года. Процентные ставки по ГЦБ, выпущенным на аукционах, предлагаются участниками первичного рынка ГЦБ Аудиторская проверка показывает, что формирование процентных ставок по ГЦБ, выпущенным МФ, определяется участниками первичного рынка ГЦБ. Таким образом, МФ располагает только полномочиями по мониторингу процентных ставок, незначительное влияние на них может быть достигнуто путем продажи ГЦБ с принятыми процентными ставками или отмены их продажи. Эволюция процентных ставок по ГЦБ, выпущенным на 91 день, представлена на рисунке №1 из приложения к настоящему Отчету аудита. Проведенное аудитом сопоставление среднемесячной процентной ставки по ГЦБ, выпущенным на первичном рынке на 91 день, с базовой ставкой, установленной НБМ, показывает, что в течение 2014 года колебания разницы варьировали от (-1,22) п.п. до 1,43 п.п., а за первые 5 месяцев 2015 года - варьировали от (-3,69) п.п. до 4,86 п.п. Эволюция процентных ставок по ГЦБ, выпущенным на 182 дня, представлена на рисунке №2 из приложения к настоящему Отчету аудита. Аудит отмечает, что колебания между среднемесячной процентной ставкой по ГЦБ, выпущенным на первичном рынке на 182 дня, и базовой ставкой, установленной НБМ, варьировали от 2,07 п.п. до 5,48 п.п., а за первые 5 месяцев 2015 года – от 0,38 п.п. до 6,82 п.п. 13 Эволюция процентных ставок по ГЦБ, выпущенным на 364 дня, представлена на рисунке №3 из приложения к настоящему Отчету аудита. В 2014 году среднемесячная процентная ставка по ГЦБ, выпущенным на 364 дня, больше по отношению к базовой ставке, установленной НБМ, – от 2,26 п.п. до 5,47 п.п., а за январь-май 2015 года – между 1,2 и 7,19 п.п.. Рынок ГЦБ главным образом востребован банковским сектором В соответствии с соглашениями о выполнении функций первичного дилера на рынке ГЦБ, заключенных с НБМ, в 2014 году на рынке государственных ценных бумаг действовали 11 коммерческих банков, которые способствовали размещению ГЦБ на первичном рынке и обеспечению их ликвидности на вторичном рынке. Согласно данным Отчета о ситуации в области долга публичного сектора, государственных гарантий и государственного рекредитования за 2014 год, коммерческие банки, которые являются основными инвесторами в ГЦБ, владеют 92,7% от общего объема реализованных ГЦБ, а 7,3% принадлежат небанковским инвесторам. Аудиторская проверка показала, что в декабре, из-за нестабильной ситуации на банковском рынке у 2 коммерческих банков13 была отозвана лицензия первичного дилера. Аудит отмечает, что в этих обстоятельствах, владение коммерческими банками значительной долей ГЦБ обеспечивает банковскому сектору стабильные доходы и инвестиции средств в безрисковые активы. Доходы, полученные в 2014 году от реализации ГЦБ на первичном рынке, были ниже доходов, зарегистрированных в 2013 году В течение 2014 года, согласно графику продажи ГЦБ, предложенная для реализации сумма составила 8666,0 млн. леев. Вместе с тем были проданы по закупочной цене ГЦБ на сумму 8200,7 млн. леев и выкуплены ГЦБ на сумму 7708,0 млн. леев. Таким образом, в результате продажи и выкупа ГЦБ в 2014 году были получены доходы, направленные на финансирование дефицита бюджета, в размере 492,7 млн. леев, или на 117,3 млн. леев меньше, чем доходы за тот же период 2013 года. Как и в предыдущие годы, трансферты от освоения активов КБ „Investprivatbank” АО не покрывают расходов государственного бюджета Проведенный аудитом анализ данных из Информации о состоянии долга КБ „Investprivatbank” АО (в процессе ликвидации) перед МФ показывает, что в течение 2014 года КБ „Investprivatbank” АО (в процессе ликвидации) перечислил в государственный бюджет в результате реализации своих активов денежные средства на сумму 10,0 млн. леев. Таким образом, по состоянию на 31.12.2014 долг КБ „Investprivatbank” АО (в процессе ликвидации) перед МФ составлял 367,0 млн. леев из общего объема долга в 428,5 млн. леев, принятый в 2012 году государственным бюджетом. 2.1.2. Долг, управляемый Национальным банком Молдовы 13 КБ „Banca Socială” АО и АО „Banca de Economii”. 14 По состоянию на 1.01.2014 сальдо долга, управляемого НБМ, составило 445,1 млн. долларов США, или 5811,3 млн. леев, сформированное из остатка по 3 кредитам, контрактованным от МВФ. Аудит отмечает, что сальдо долга, управляемого НБМ, зарегистрировало в долларах США снижение на 54,4 млн. долларов США, в то время как в леях – увеличение на 289,3 млн. леев, обусловленное колебанием обменного валютного курса. Так, по состоянию на 31.12.2014 сальдо долга, управляемого НБМ, составило 390,7 млн. долларов США, или 6100,6 млн. леев. Проверки аудита констатировали соответствие отражения в отчетности сальдо долга, управляемого НБМ, данным, зарегистрированным в учете МФ, и информации, отраженной в Отчете о ситуации в области долга публичного сектора, государственных гарантий и государственного рекредитования за 2014 год. 2.1.3. Некоторые предприятия публичного сектора и АТЕ не представляют или представляют с задержкой информацию по контрактованным кредитам Долги предприятий публичного сектора и АТЕ по состоянию на 31.12.2014 составили 2705,6 млн. леев и, соответственно, 286,0 млн. леев, из которых 501,4 млн. леев – просроченная задолженность. По сравнению с предыдущим годом отмечается увеличение сальдо долга предприятий публичного сектора на 344,1 млн. леев и сальдо долга АТЕ – на 32,8 млн. леев. Проверками аудита относительно соответствия отражения остатков кредитов публичного сектора установлена ситуация, аналогичная предыдущим годам, относительно изменения сальдо долга предприятий публичного сектора и АТЕ (см. таблицу №5), которое влечет изменение общего сальдо долга публичного сектора. Таблица №5. Эволюция сальдо долга предприятий публичного сектора и АТЕ за 2012-2014 годы (млн. леев) Сальдо долга за 2012 год Сальдо долга за 2013 год Саль до Отклоне Показат долг ния на на на на Измен Измен ели 31.12.2 31.12.2 31.12.2 31.12.2 а за 2014/201 ено ено 2014 3гг. 012 014 013 014 год 1 2 3 4 5 6 7 8 9=8-7 Долг предприя тий 2705, 1907,2 +257,7 2164,9 2305,1 +56,4 2361,5 +344,1 публично 6 го сектора Долг 288,1 +3,6 291,7 253,1 253,1 286,0 +32,9 АТЕ Всего 2991, 2195,3 +261,3 2456,6 2558,2 +56,4 2614,6 +377,0 6 Источник. Данные Отчета о ситуации в области долга публичного сектора, государственных гарантий и государственного рекредитования за 2012-2014 годы и 15 Информация об остатке долга публичного сектора по дебиторам на 31.12.2012, 31.12.2013, 31.12.2014. Согласно данным отчетов, отмечается, что изменения, произведенные МФ в течение 2014 года по сальдо долга предприятий публичного сектора за 2012 год на сумму 1,3 млн. леев и за 2013 год на сумму 56,4 млн. леев, обусловили изменение общего сальдо долга публичного сектора. Согласно объяснениям МФ, внесение изменений было обусловлено несоблюдением некоторыми участниками, вовлеченными в процесс составления отчетности по долгу публичного сектора, положений Постановления Правительства №1136 от 18.10.2007 путем невыполнения установленных законодательных требований, непредставления и/или представления с задержкой информации, а также необеспечением полноты отчетных данных. По оценкам аудита, в целях установления предприятий публичного сектора и АТЕ, которые не представляют своевременно информацию об остатке контрактованных займов, МФ сравнивает полученные данные с данными Национального бюро статистики, а также направляет Финансовой инспекции список предприятий, которые представили неверную, с опозданием или не представили информацию об остатке контрактованных займов. Таким образом, в течение 2014 года в результате принятых МФ мер были выявлены 4 предприятия публичного сектора, которые не отчитались об остатке имеющейся задолженности по состоянию на 31.12.2013, а также одно предприятие, которое представило неверную информацию об остатке контрактованных кредитов по состоянию на 31.12.2012 и 31.12.2013, что привело к изменению сальдо долга публичного сектора, отраженного в отчетности за 2012 год, - на 1,3 млн. леев и за 2013 год – на 56,4 млн. леев. Вместе с тем в результате проверок, проведенных МФ в течение 2014 года, было установлено, что 18 бенефициаров кредитов не представили своевременно ежеквартальную информацию об остатке имеющихся кредитов; одно предприятие публичного сектора исказило ежеквартальный отчет и 3 предприятия не представили ежеквартальный отчет по контрактованным кредитам. Для повышения ответственности выявленных дебиторов данная информация была представлена в Финансовую инспекцию, а в результате проверок, проведенных на 12 предприятиях публичного сектора и АТЕ, были применены санкции в размере 5,7 тыс. леев. Выборочные проверки аудита относительно соблюдения положений, касающихся представления МФ отчетов о выплатах и обслуживании долга предприятиями публичного сектора и АТЕ, выявили следующее: (i) из проверенных 16 предприятий публичного сектора и АТЕ, которые составляют 24% от общего числа бенефициаров, была установлена одна АТЕ, которая превысила на 30 дней сроки представления отчета, а также 2 предприятия публичного сектора, которые не представили соответствующие отчеты, поскольку находятся, по объяснениям должностных лиц МФ, в процессе несостоятельности; (ii) все окончательные отчеты были представлены своевременно 30 бенефициарами, которые полностью оплатили кредиты в течение 2014 года; (iii) 11 предприятий публичного сектора и АТЕ, которые контрактовали новые кредиты в течение 2014 года, превысили сроки представления отчетности от 3 до 193 дней. В этих условиях отмечается, что хотя МФ предпринимает меры, направленные на повышение ответственности предприятий публичного сектора и АТЕ по представлению отчетности по контрактуемым кредитам, они недостаточны для обеспечения сбора информации и мониторинга ситуации касательно долга публичного сектора. 16 Выпуск внутренней государственной гарантии в пользу НБМ для экстренных кредитов, выданных коммерческим банкам для обеспечения стабильности финансовой системы, может существенно увеличить риски, связанные с портфелем государственного долга, в частности финансовые риски. 2.2. На основании Постановления Правительства №938 от 13.11.2014, которое до 14.04.2015 находилось под грифом "Совершенно секретно", и позже рассекречено, было одобрено предоставление НБМ лицензированным банкам экстренных кредитов на сумму до 9500 млн. леев в целях обеспечения стабильности финансовой системы и выпуска государственной гарантии по экстренным кредитам, предоставленным НБМ. Аудит отмечает, что присвоение грифа "Совершенно секретно" информации, относящейся к Постановлению Правительства №938 от 13.11.2014, не вписывается в рамки положений Закона о государственной тайне №245 от 27.11.2008 14 и что исходя из принципов, установленных в соответствии с Меморандумом о взаимопонимании поддержания финансовой стабильности, не был соблюден принцип прозрачности. Аудиторские исследования по данному разделу выявили следующее. Из-за ограничений, присущих аудиту, обусловленных ограниченным доступом к информации, касающейся учета и отчетности по государственным гарантиям, выпущенным в аудируемом периоде, аудиторская группа изложит свое мнение только на основании документов, представленных МФ, которые были рассекречены, а именно: Постановление Правительства №938 от 11.13.2014, Протокол №2/2014 от 7.11.2014 заседания Национального комитета по финансовой стабильности, к которому прилагается План обеспечения непрерывности деятельности банков „Banca de Economii” АО, КБ „Banca Socială” АО и КБ „Unibank” АО, разработанный НБМ, и Отчет МФ по внутренним государственным гарантиям по состоянию на 31.12.2014 15 . Аудит также изучил другие источники и дополнительную информацию. В целях обеспечения надлежащей координации между государственными органами, четкого разграничения обязанностей, а также проведения оперативных мер в случае чрезвычайных финансовых потрясений, на основании Постановления Правительства №449 от 2.06.201016 был создан Национальный комитет по финансовой стабильности. Для того чтобы обеспечить внедрение положений данного Постановления, 28.02.2011 члены Национального комитета по финансовой стабильности подписали Меморандум о взаимопонимании для поддержания финансовой стабильности. Согласно положениям указанного меморандума, одна из обязанностей и ответственностей состоит в том, чтобы "предоставлять финансовую поддержку в соответствии с настоящим меморандумом и действующим законодательством (в виде прямых взносов в капитал или субординированного займа, с запросом вовлеченого банка, находящегося в собственности (или с мажоритарной долей) государства, в сделки по слиянию, приобретению или передаче активов и принятию обязательств, выпуску гарантий и т.д.)”. Вместе с тем Постановлением Административного совета НБМ №240 от 9.12.2013 „Об утверждении, изменении и признании утратившими силу некоторых нормативных Ст.8 (2) Закона о государственной тайне №245 от 27.11.2008, предусматривающая, что „Запрещается засекречивание сведений в случае, если этим ограничивается допуск к сведениям, представляющим общественный интерес, а также если этот факт неблагоприятно отражается на выполнении государственных и отраслевых программ социальноэкономического и культурного развития или сдерживает конкуренцию хозяйствующих субъектов”. 15 Сайт НБМ, Отчет Следственной комиссии по прояснению ситуации на финансово-валютном рынке Парламента Республики Молдова, мерам, принятым для стабилизации обменного курса молдавского лея по отношению к международным валютам, и положению в банках «Banca de Economii» AО, КБ «Banca Socială» АО и КБ «Unibank» AО №111 от 20.03.2015 (далее – Отчет Следственной комиссии Парламента Республики Молдова №111 от 20.03.2015) и т.д. 16 Постановление Правительства №449 от 2.06.2010 „О создании Национального комитета по финансовой стабильности”. 14 17 актов НБМ” 17 были внесены изменения в Регламент о „крупных” подверженностях, согласно которым было установлено ограничение любых подверженностей, превышающих 15% от совокупного нормативного капитала коммерческих банков. В Отчете Следственной комиссии по прояснению ситуации на финансово-валютном рынке Парламента Республики Молдова №111 от 20.03.2015 отмечено, что исполнение положений указанного постановления было приостановлено Заключением суда сектора Рышкань в период 10.02.2014 - 1.12.2014, а 1.12.2014, согласно решению Апелляционного суда было отменено Заключение суда сектора Рышкань о приостановлении выполнения Постановления Административного совета НБМ №240. Одновременно Законом №89 от 29.05.2014 „О внесении изменений и дополнений в Закон о публичном долге, государственных гарантиях и государственном рекредитовании №419-XVI от 22 декабря 2006 года18, Правительству были предоставлены дополнительные полномочия выпускать, в ситуациях системного финансового кризиса или риска его возникновения, государственные ценные бумаги или государственные гарантии для гарантирования экстренных кредитов, предоставляемых НБМ банкам. Вместе с тем, хотя положениями главы VI „Государственные гарантии” Закона №419 от 22.12.2006 установлены условия предоставления государственной гарантии, согласно изменениям, внесенным тем же законом в ст.42, предусмотрено отступление от всех ранее установленных процедур по предоставлению государственной гарантии, в случае выпуска государственной гарантии в ситуации системного кризиса или риска его возникновения. Также Законом о внесении изменений и дополнений в некоторые законодательные акты №187 от 28.09.201419 были внесены изменения в ст.18 (3) Закона №548 от 21.07.1995 „О Национальном банке Молдовы”, которая предусматривает, что „в целях обеспечения стабильности финансовой системы в ситуациях системного финансового кризиса или риска его возникновения, определяемых как таковые национальным органом, созданным для управления системными финансовыми кризисами, Национальный банк может по своему полному усмотрению предоставлять банкам краткосрочные экстренные кредиты, обеспеченные государственными гарантиями или государственными ценными бумагами, выпущенными Правительством в аналогичных условиях условий кредитования Правительства Республики Молдова международными финансовыми учреждениями и в зависимости от способности обслуживания государственного долга, оговоренных заранее с Национальным банком Молдовы в соответствии с положениями законодательства”. В результате анализа аудита, проведенного на основании документов, приложенных к Постановлению Правительства №938 от 13.11.2014, предоставленных аудиту МФ, было установлено, что 7.11.2014 НБМ представил Национальному комитету по финансовой стабильности План обеспечения непрерывности деятельности банков „Banca de Economii” АО, КБ „Banca Socială” АО и КБ „Unibank” АО по состоянию на 30.09.2014. Данный План обеспечения непрерывности деятельности банков содержит описание текущего положения этих банков, существенных рисков, которые были идентифицированы, и меры, которые необходимо принять для улучшения выявленной ситуации. Проверки аудита показывают, что по состоянию на 31.12.2014 объем средств, снятых со счетов экстренных кредитов, обеспеченных гарантией Правительства согласно Постановлению Правительства №938 от 13.11.2014, составил 6450,0 млн. леев, которые не были отражены МФ в Отчете о ситуации в области долга публичного сектора, государственных гарантий и государственного рекредитования за 2014 год, в силу того, что Постановление Административного совета НБМ №240 от 9.12.2013 „Об утверждении, изменении и признании утратившими силу некоторых нормативных актов НБМ”, опубликованное в ОМ 24.01.2014 (далее – Постановление Административного совета НБМ №240 от 9.12.2013). 18 Закон №89 от 29.05.2014 о внесении изменений и дополнений в Закон о публичном долге, государственных гарантиях и государственном рекредитовании № 419-XVI от 22 декабря 2006 года, опубликованный в ОМ 4.07.2014 (далее – Закон №89 от 17 29.05.2014). 19 Закон о внесении изменений и дополнений в некоторые законодательные акты №187 от 28.09.2014, опубликованный в ОМ 10.10.2014. 18 Постановление Правительства №938 от 13.11.2014 находилось под грифом „Совершенно секретно” до 14.04.2015. Кроме того, по состоянию на 30.04.2015 их объем составил 8726,8 млн. леев (информация была представлена аудиту МФ). Отмечается, что согласно положениям Постановления Правительства №938 от 13.11.2014 государственная гарантия будет заменена ГЦБ, выпущенными Министерством финансов, в срок до 4 месяцев с даты, когда гарантия повлечет юридические последствия. В этих обстоятельствах, в результате невыполнения в установленный срок обязательств гарантированных дебиторов, существует повышенный риск существенного увеличения остатка внутреннего государственного долга с прямым влиянием на государственный бюджет. Также отмечается, что положения законодательной базы не регламентируют оценку рисков при выпуске гарантий в ситуациях системного финансового кризиса или риска его возникновения, отсутствует оценка каких-либо рисков при выпуске этой гарантии. Погашение рекредитованных займов и кредитов, выданных под государственную гарантию, было ниже уровня, предусмотренного законом о годовом бюджете Согласно Закону о государственном бюджете на 2014 год, для погашения задолженности экономических агентов перед МФ по рекредитованным займам из внутренних и внешних источников, а также по кредитам, выданным под государственную внутреннюю и внешнюю гарантии, была уточнена20 сумма в 139,1 млн. леев. Проверками аудита было установлено, что фактически в государственный бюджет по этому разделу поступили средства в сумме 122,4 млн. леев (88,0%), или на 16,7 млн. леев меньше запланированного уровня. Задолженность организаций21 перед государственным бюджетом продолжает расти, регистрируя значительное увеличение по сравнению с предыдущим годом Общая задолженность организаций перед МФ, согласно данным Отчета о ситуации по забалансовым счетам, по состоянию на 31.12.2014 составила 4729,4 млн. леев, увеличившись на 568,8 млн. леев по сравнению с 2013 годом. Подробная информация представлена в таблице №3 из приложения к настоящему Отчету аудита. На конец 2014 года, по сравнению с этим же периодом 2013 года, в структуре задолженности организаций зарегистрировано увеличение на 63,9 млн. леев долга перед государственным бюджетом по кредитованию нефинансовых учреждений, на 133,4 млн. леев – долга перед государственным бюджетом по рекредитованным займам бюджетам другого уровня в рамках проектов, финансируемых из внешних источников, на 339,0 млн. леев – долга перед государственным бюджетом организаций и финансовых учреждений, рекредитованных из внешних источников, и на 32,5 млн. леев долга перед государственным бюджетом по внешним государственным гарантиям, предоставленным экономическим агентам. Существенный рост на 339,0 млн. леев долга перед государственным бюджетом организаций и финансовых учреждений, рекредитованных из внешних источников, обусловлено выплатами из внешних кредитов, направленными на рекредитование в целях осуществления проектов, финансируемых из внешних источников. Гарантированные дебиторы регистрируют самые большие задолженности с истекшим сроком погашения (около 93% от общего остатка долга) По данным отчетности, по состоянию на 31.12.2014 остаток задолженности гарантированном дебиторов перед МФ по внутренним и внешним предоставленным займам составил 420,9 млн. леев (на 32,6 млн. леев больше по сравнению с ситуацией на начало года), в том числе по внутренним гарантированным займам - 2,4 млн. леев и внешним Закон №286 от 22.11.2013 „О внесении изменений и дополнения в Закон о государственном бюджете на 2013 год № 249 от 2 ноября 2012 года”. 21 Коммерческие общества, предприятия с участием государства или АТЕ, государственные предприятия и муниципальные предприятия. 20 19 гарантированным займам – 418,4 млн. леев. Подробная информация представлена в таблице №4 из приложения к настоящему Отчету аудита. Аудит отмечает, что из суммы задолженности 420,9 млн. леев 393,2 млн. леев (93,4%) составляет долг с истекшим сроком погашения, из которого по внутренним гарантированным займам – 2,4 млн. леев и внешним гарантированным займам – 390,8 млн. леев (25,0 млн. долл. США). Проверки аудита показывают, что в течение 2014 года из государственного бюджета были отвлечены финансовые средства в размере 25,6 млн. леев для погашения государственных гарантий. Вместе с тем в государственный бюджет поступили средства от гарантированных дебиторов на сумму 27,3 млн. леев, а в результате этих операций общий остаток гарантированной дебиторской задолженности увеличился на 32,5 млн. леев. Отмечаются сложная ситуация и замедление темпов возврата задолженностей рекредитованных бенефициаров, особенно долгов с истекшим сроком погашения 2.3. Остаток задолженности рекредитованных бенефициаров по состоянию на 31.12.2014 составил 1787,5 млн. леев, 92,0 млн. долларов США и 57,1 млн. евро (общий эквивалент 4308,6 млн. леев), из которых долг с истекшим сроком погашения – 341,2 млн. леев, 11,2 млн. долларов США и 0,1 млн. евро (общий эквивалент 519,2 млн. леев). Остаток задолженности бенефициаров, рекредитованных посредством МФ, составил 339,9 млн. леев, 56,2 млн. долларов США и 15,8 млн. евро (общий эквивалент 1517,4 млн. леев), и посредством ДКЛ22 и КУВП МФСР 23 – 1447,6 млн. леев, 35,8 млн. долларов США и 41,3 млн. евро (общий эквивалент 2791,2 млн. леев). Аудиторский анализ показывает, что в 2014 году в целях внедрения проектов, финансируемых из внешних источников и программ развития, за счет кредитных линий и накопленных оборотных средств были рекредитованы экономические агенты, местные публичные органы и ПФУ на общую сумму 557,8 млн. леев, 3,9 млн. долларов США и 20,3 млн. евро, из которых посредством: МФ – 0,1 млн. долларов США и 6,2 млн. евро; ДКЛ и КУВП МФСР – 557,8 млн. леев, 3,8 млн. долларов США и 14,1 млн. евро. Вместе с тем на протяжении отчетного года были возвращены 451,0 млн. леев, 16,0 млн. долларов США и 9,7 млн. евро, в том числе рекредитованные займы через: МФ – 0,6 млн. леев, 6,8 млн. долларов США и 1,1 млн. евро; ДКЛ и ОПВП МФРСХ – 450,4 млн. леев, 9,2 млн. долларов США и 8,6 млн. евро. Отмечается, что в 2014 году, по сравнению с предыдущим годом, не зарегистрированы случаи аннулирования рекредитованных займов. Также аудитом установлено, что остаток рекредитованных бенефициаров в 2014 году увеличился по сравнению с 2013 годом на 536,3 млн. леев, из которых увеличение примерно на 75,7 млн. леев было обусловлено обесценением национальной валюты по отношению к иностранным валютам. Бенефициары, рекредитованные через МФ, не обеспечивают погашение долгов По состоянию на 31.12.2014 остаток задолженности рекредитованных бенефициаров через МФ в целом составил 1517,4 млн. леев. 22 Постановление Правительства №953 от 7.09.2001 „О реорганизации Директората кредитной линии (Техническая единица) Всемирного банка в Директорат кредитной линии при Министерстве финансов”. 23Постановление Правительства №980 от 25.09.2000 „О создании консолидирующего управления по внедрению программ Международного фонда сельскохозяйственного развития на основе соглашений о заимствовании, подписанных между Правительством Республики Молдова и Международным фондом сельскохозяйственного развития”. 20 По сравнению с той же ситуацией предыдущего года отмечается неблагоприятное положение, связанное с ростом рекредитованных сумм некоторыми органами местного публичного управления, что привело к образованию просроченной задолженности в размере 8,1 млн. леев. В то же время по той же ситуации из 43 бенефициаров рекредитованных займов, имеющих задолженности в сумме 1057,3 млн. леев, 29 экономических агентов имеют просроченные задолженности на общую сумму 509,7 млн. леев, или 48,2%. Проверки аудита относительно обеспечения мониторинга со стороны МФ ситуации по погашению займов рекредитованными бенефициарами установили, что в 2014 году при посредничестве налоговых органов было возвращено 9,8 млн. леев от 4 экономических агентов, которые по состоянию на 31.12.2014 имели просроченные задолженности по рекредитованным займам на сумму 3,6 млн. леев. Аудит отмечает, что, согласно группированию экономических агентов в зависимости от возможности погашения долга, проведенного МФ, из 43 рекредитованных экономических агентов: 14 предприятий работают в обычном режиме, с долгами в размере 549,3 млн. леев; 16 предприятий с долгами на сумму 413,5 млн. леев находятся в процессе несостоятельности; 11 предприятий с долгами на сумму 84,7 млн. леев являются потенциальными банкротами и 2 предприятия с долгами в размере 9,8 млн. леев удалены из Государственного регистра предприятий и организаций. Как и в рамках предыдущих аудитов, отмечается, что, хотя МФ располагает механизмами классификации задолженностей рекредитованных дебиторов в зависимости от риска их непогашения, сохраняется сложная ситуация с возвратом в государственный бюджет рекредитованных средств. Нестабильная финансовая ситуация может привести к увеличению просроченных долгов участвующих финансовых учреждений перед ДКЛ и КУВП МФСР Проверки аудита установили, что в течение 2014 года в посредничестве по получению средств путем кредитных линий и кредитных соглашений участвовало 17 УФУ. Свод рекредитованных сумм посредством ДКЛ КУВП МФСР, а также уровень задолженности УФУ отражены в таблице №5 из приложения к настоящему Отчету аудита. Анализ ситуации о наличии просроченной задолженности в рамках кредитных линий, управляемых ДКЛ, свидетельствует о просроченной задолженности КБ „Investprivatbank” АО в сумме 1,4 млн. леев, или 0,05% от общего остатка УФУ. В результате проведения мониторинга ДКЛ устойчивости деятельности УФУ с целью предупреждения рисков невозврата рекредитованных средств, по состоянию на 31.12.2014, были приостановлены новые выдачи средств для 5 финансовых учреждений24. Также общий объем задолженных этими банками средств по суммам рекредитования составляет 265,0 млн. леев, из них 252,2 млн. леев относятся к 2 банкам, в которых НБМ было установлено специальное администрирование. 24 КБ „Banca Socială” АО, „Banca de Economii” АО, КБ „Eximbank” АО, КБ „EuroCreditBank” АО и КБ „Unibank” АО. 21 В этих условиях аудит обращает внимание на вероятность возникновения финансового риска, связанного с невозмещением в установленный срок одолженных средств. Внедрение рекомендаций постановления Счетной палаты 2.4. и выполнение требований из предыдущего В результате проверки внедрения рекомендаций и выполнения требований, сформулированных в приложении №1 к Постановлению Счетной палаты №31 от 27.06.201425, аудит отмечает, что МФ издал Приказ №139 от 24.09.2014 „О Плане действий и сроках внедрения рекомендаций аудиторской миссии” 26 . Так, вследствие анализа представленной МФ информации было отмечено принятие ряда мер, среди которых: (i) проведение ежеквартальной и ежегодной сверок достоверности информации, представленной организациями публичного сектора, с информацией подразделений МФ и с данными Национального бюро статистики; (ii) периодическое направление в адрес гарантированных дебиторов платежных поручений для осуществления выплат в соответствии со сроками погашения; (iii) представление Главной государственной налоговой инспекции информации о задолженности экономических агентов бенефициаров гарантированных и рекредитованных займов с целью возмещения сумм, отвлеченных из государственного бюджета для их оплаты и обслуживания; (iv) направление в адрес Финансовой инспекции информации относительно организаций, которые представили неверные, с опозданием или не представили вообще ежеквартальные отчеты о получении средств и обслуживании публичного долга; (v) подготовка и предъявление юридическим отделом судебного иска МФ против колхоза „Coșcalia”; (vi) представление Государственной канцелярии информации о ходе выполнения проектов, финансируемых из внешних источников; (vii) выявление источников покрытия расходов, предназначенных для актуализации/улучшения существующей информационной системы по управлению долгом публичного сектора. Исходя из констатаций и рекомендаций предыдущих аудитов, МФ разработало и предложило внести изменения и дополнения в некоторые законодательные акты, которые были утверждены Законом №89 от 29.05.2014 (в действии с 4.01.2015), основные аспекты которых относятся к регламентированию положений, касающихся: (i) процедуры контрактации долга/получения гарантии по займам исполнительными органами АТЕ; (ii) ответственности исполнителя за достоверность данных, представленных в отчетах; (iii) представление центральной и местной администрациями списка государственных/муниципальных предприятий, коммерческих обществ с полностью или преимущественно публичным капиталом, находящихся в их подчинении, которые получили займы сроком на один год и более; (iv) представление банками-кредиторами публичного сектора необходимой информации для мониторинга объема долга публичного сектора. Кроме того, аудиторские проверки выявили сохранение проблем, связанных с: несоблюдением государственными предприятиями и ATЕ порядка и сроков представления отчетов об остатке контрактованной задолженности, влияющих на отчетность по долгу публичного сектора; невозмещением в государственный бюджет задолженности гарантированных дебиторов и рекредитируемых бенефициаров, данные аспекты Приложение №1 „Отчет аудита менеджмента публичного долга за 2013 год в Министерстве финансов и Директорате кредитной линии при Министерстве финансов” к Постановлению Счетной палаты №31 от 27.06.2014 по аудиту менеджмента публичного долга и информационных систем менеджмента в Министерстве финансов, Директорате кредитной линии при Министерстве финансов и ГП "Fintehinform" . 25 26 Приказ министра финансов №139 от 24.09.2014 „О Плане действий и сроках внедрения рекомендаций аудиторской миссии”. 22 рассматривались в соответствующих разделах данного Отчета аудита с формулированием и повторением двух соответствующих рекомендаций. III. ОБЩИЕ ВЫВОДЫ АУДИТА На основании результатов проведенных аудиторских мероприятий подтверждается, что Отчет о ситуации в области долга публичного сектора, государственных гарантий и государственного рекредитования за 2014 год как составная часть Отчета Правительства об исполнении государственного бюджета за 2014 год был разработан в соответствии с данными, зарегистрированными в государственных регистрах государственного долга, государственных гарантий и государственного рекредитования, с данными, генерируемыми ИС „МФАПД”, а также с данными по кассовому исполнению государственного бюджета из системы Государственного казначейства, за исключением ситуации, связанной с опубликованием отчета об остатке внутренних государственных гарантий на сумму 6450,0 млн. леев. Отмечается, что для оценки последствий в долгосрочной перспективе и факторов, которые ведут к дополнительным налоговым рискам, а также к обременению государственного бюджета в будущем из-за непредвиденных изменений в финансировании, менеджмент в области долга публичного сектора, государственных гарантий и государственного рекредитования требует значительного улучшения посредством внедрения более жестких практик управления данной областью. В контексте этих выводов необходимо развивать эффективный менеджмент долга публичного сектора путем достижения возможного сокращения расходов по государственному заимствованию и ограничения рисков, связанных с предоставлением государственных гарантий. IV. РЕКОМЕНДАЦИИ Министерству финансов: 1) обеспечить постоянно, в рамках бюджетного исполнения, соблюдение установленного законом предела государственного долга; 2) обеспечить потребности в финансировании государственного бюджета на приемлемом уровне расходов в среднесрочной и долгосрочной перспективе в условиях ограничения связанных с ними рисков; 3) постоянно следить за ситуацией на рынке ГЦБ и укреплять связи с участниками рынка; 4) обеспечить непрерывную проверку информации, представленной предприятиям публичного сектора и ATЕ, для обеспечения достоверной отчетности по сальдо долга публичного сектора; 5) мониторизировать совместно с ДКЛ деятельность участвующих финансовых учреждений, в целях предотвращения непогашения ими имеющихся задолженностей; 6) постоянно мониторизировать ситуацию по погашению внутренней государственной гарантии, выданной в пользу НБМ по экстренным кредитам, предоставленным коммерческим банкам; 7) принять эффективные меры совместно с Главной государственной налоговой инспекцией для возврата возникших долгов в случае нарушения финансовыми учреждениями - бенефициарами рекредитования и гарантированными заемщиками обязательств, установленных в договорах о рекредитовании или государственной гарантии; 23 государственной канцелярии совместно с центральными публичными органами, ответственными за внедрение проектов, финансируемых из внешних источников: 8) проанализировать причины, которые привели к аннулированию части привлеченных внешних кредитов вследствие отсутствия эффективности в реализации проектов с принятием мер по предотвращению подобных ситуаций. Ответственный за мониторинг проведения и обеспечения качества аудиторской миссии: Начальник I Главного управления (Аудит государственного бюджета и имущества), государственный аудитор Наталья Трофим Руководитель аудиторской группы, главный государственный аудитор Светлана Пурич Старший государственный контролер Ирина Постолаки Приложение Таблица №1. Эволюция основных показателей, характеризующих государственный долг 2012-2014 годы ПОКАЗАТЕЛИ Удельный вес государственного долга в ВВП - Удельный вес внешнего государственного долга в ВВП - Удельный вес внутреннего государственного долга в ВВП Удельный вес государственного долга в основных доходах государственного бюджета Удельный вес внешнего государственного долга в основных доходах государственного бюджета Удельный вес внутреннего государственного долга в основных доходах государственного бюджета Удельный вес обслуживания государственного долга в ВВП - Удельный вес обслуживания внешнего государственного долга в ВВП Единиц а измере -ния % % % 2012 год 2013 год 2014 год 24,0 17,0 7,0 23,4 16,8 6,6 24,6 18,3 6,3 119,1 116,9 113,1 84,5 83,7 84,0 34,6 33,2 29,1 0,8 0,2 0,6 0,5 0,2 0,3 0,5 0,2 0,3 24 -Удельный вес обслуживания внутреннего государствен-ного долга в ВВП Удельный вес обслуживания государственного долга в основных доходах государственного бюджета -Удельный вес обслуживания внешнего государственного долга в основных доходах государственного бюджета -Удельный вес обслуживания внутреннего государственного долга в основных доходах государственного бюджета Удельный вес внешнего государственного долга в экспорте Внешний государственный долг на душу населения % % 3,7 2,4 2,4 1,0 0,9 0,9 2,7 1,5 1,5 57,6 53,8 55,8 леев/ 4221,3/34 4732,6/36 5732,9/36 долл. 9,9 2,5 7,1 США Источник. Пояснительная записка к Отчету об исполнении государственного бюджета за 2014 год и данные Национального бюро статистики, размещенные на странице www.statistica.md. Таблица №.2. Структура внутреннего государственного долга за 2014 год, по сравнению с 2013 годом (млн. леев) № 1. 2. 3. Показатели 2013 год Всего внутреннего государственного долга По типу инструмента ГЦБ, выпущенные на первичном рынке Конвертируемые ГЦБ ГЦБ для финансовой устойчивости По первоначальному сроку погашения Краткосрочный Среднесрочный* Долгосрочный По оставшемуся сроку погашения Краткосрочный Среднесрочный* 6675,8 Удельный вес в общем объеме внутреннего государственного долга, % 2014 год Удельный вес в общем объеме внутреннего государственного долга, % 7075,4 Разница 399,6 4426,1 2063,4 66,3 30,9 4918,9 2063,4 69,5 29,2 492,8 - 186,3 2,8 93,1 1,3 -93,2 6477,4 198,4 - 97,0 3,0 - 6872,7 202,7 97,1 2,9 395,3 -198,4 202,7 6282,4 393,4 - 94,1 5,9 - 6674,2 401,2 94,3 5,7 391,8 -393,4 401,2 25 Долгосрочный По виду процентной 6468,7 96,9 6873,6 97,2 404,9 ставки Фиксированная 207,1 3,1 201,8 2,8 -5,3 Плавающая 5. По назначению Финансирование 6489,5 97,2 6982,3 98,7 492,8 бюджетного дефицита Обеспечение 186,3 2,8 93,1 1,3 -93,2 финансовой устойчивости Источник. Информация МФ о структуре внутреннего государственного долга за 2013 – 2014 годы. *Среднесрочные долги были квалифицированы в 2014 году как долгосрочные, в соответствии с последними изменениями, внесенными в законодательную базу в данной области. Таблица №.3. Эволюция задолженности организаций за 2013-2014 годы (млн. леев) № На На Отклонения Вид долга п/п 31.12.2013 31.12.2014 (2014/ 2013) Долг перед государственным бюджетом 1. по кредитованию нефинансовых 993,4 1057,3 +63,9 учреждений Долг перед государственным бюджетом по рекредитованным займам бюджетам 2. 326,7 460,1 +133,4 другого уровня в рамках проектов, финансируемых из внешних источников Долг перед государственным бюджетом по внутренним гарантиям, 3. 2,4 2,4 предоставленным экономическим агентам Долг перед государственным бюджетом организаций и финансовых учреждений, 4. 2452,2 2791,2 +339,0 рекредитованных из внешних источников Долг перед государственным бюджетом по внешним государственным гарантиям, 5. 385,9 418,4 +32,5 предоставленным экономическим агентам Итого 4160,6 4729,4 +568,8 Источник. Отчет Министерства финансов о состоянии забалансовых счетов за 2013-2014 годы. 4. 26 Таблица №4. Эволюция задолженности гарантированных заемщиков перед МФ за 2013-2014 годы (млн. леев) Изменение остатка задолженности на 31.12.2014 и на 31.12.2013 Выплаты Средства, Остато Остато перед Наименование Разниц отвлеченные № к на к на государственн экономическог ы на п/п 31.12.20 31.12.20 ым о агента обменн исполнение 13 14 бюджетом, ых государствен поступившие курсов ных гарантий через МФ в в 2014 году 2014 году АО „Flamingo2,4 2,4 1. 96”, мун. Бэлць АО „Curcubeul 0,01 0,01 2. Legumelor”, Кэинарь Всего, гарантированн ого 2,4 2,4 внутреннего долга СП ,,Glass Container 72,2 54,2 +9,3 27,3 1. Company" АО, Кишинэу МП. ,,Santek" 239,9 279,8 +14,3 25,6 2. АО, Тараклия ООО 40,1 45,0 +4,9 3. ,,Vininvest", Кишинэу Ассоциация 15,7 18,7 +3,0 4. ,,Moldinteragro" ГП 11,3 13,5 +2,2 5. ,,Moldtranselectr o" АО 6,7 7,2 +0,5 6. ,,Termocom" Всего гарантированн 385,9 418,4 34,2 25,6 27,3 ого внешнего долга ИТОГО 388,3 420,8 34,2 25,6 27,3 Источник. Данные из отчетов о задолженности гарантированных заемщиков перед МФ за 2013-2014 годы. 27 Таблица №5. Суммы, рекредитованные ДКЛ и КУВП МФСР и уровень задолженности УФУ (эквивалент в млн. леев) Остаток № Поступившая Остаток УФУ просроченной п/п сумма задолженности задолженности 1. КБ „Moldova-Agroindbank” 1958,5 945,7 АО 2. КБ „Moldincombank” АО 1112,2 683,0 3. КБ „Victoriabank” АО 676,6 310,4 4. „FinComBank” АО 586,2 200,8 5. КБ „Banca Socială” АО 543,5 230,4 6. КБ „Energbank” АО 420,8 199,6 7. Корпорация сельского 316,3 123,2 финансирования 8. КБ „Mobiasbanca” АО 277,9 25,6 9. КБ „Universalbank” АО 128,3 10. „Banca de Economii” АО 102,2 21,8 11. КБ „Eximbank” АО 40,7 5,1 12. КБ „Comerțbank” АО 27,7 25,0 13. КБ „EuroCreditBank” АО 11,8 7,7 14. СП „Moldcredit” ООО 10,7 8,7 15. КБ „Unibank” АО 2,8 16. КБ „Procreditbank” АО 2,9 2,8 17. КБ „Investprivatbank” АО 1,5 1,4 1,4 TOTAL 6220,5 2791,2 1,4 Источник. Отчет Директората кредитной линии при Министерстве финансов о деятельности по рекредитованию за 2014 год, размещенный на web-странице МФ: http://МФ.gov.md/ro/istitutii/DLC/reportDLC/. Рисунок №1 28 Эволюция процентных ставок по ГЦБ, выпущенным на 91 день, в 2014-2015 гг. 18.21 18.36 17.22 20 13.5 13.5 13.5 13.5 15 8.5 10 4.88 5 4.14 4.19 4.07 4.54 4.93 4.46 4.03 4.42 3.5 3.5 3.5 3.5 3.5 3.5 3.5 3.5 3.5 0.34 0.64 0.69 0.57 1.04 1.43 0.96 0.53 0.92 3.68 3.84 3.5 3.5 0 1.38 0.18 9.81 6.5 6.98 5.28 4.71 4.86 -1.22 -1.52 -3.69 -5 Rata de bază a BNM Rata dobînzii la VMS 3.72 Δ - marja Источник. Данные из информации МФ о динамике процентных ставок по ГЦБ, реализованным на аукционах, в 2014 - 2015 годах, и данные статистики по процентным ставкам по денежно-кредитным инструментам регулирования Национального банка Молдовы за 2014-2015 годы. Рисунок №2 Эволюция процентных ставок по ГЦБ, выпущенным на 182 дня, в 2014-2015 гг. 25 19.78 20 15 10 5 0 12.52 6.56 5.57 6.04 6.27 6.64 6.74 3.5 3.5 3.5 3.5 3.5 3.06 2.07 2.54 3.5 2.77 3.14 3.24 7.86 8.98 8.22 4.36 5.48 7.65 8.26 4.72 4.15 4.76 3.5 3.5 3.5 Rata dobînzii la VMS 3.5 3.5 Rata de bază a BNM 9.75 8.5 6.5 4.02 3.25 20.32 18.86 13.88 13.5 13.5 13.5 13.5 6.28 6.82 5.36 0.38 Δ - marja Источник. Данные из информации МФ о динамике процентных ставок по ГЦБ, реализованных, на аукционах в 2014 - 2015 годах, и данные статистики по процентным ставкам по денежно-кредитным инструментам регулирования Национального банка Молдовы за 2014-2015 год 29 Рисунок №3 Эволюция процентных ставок по ГЦБ, выпущенным на 364 дня, в 2014-2015 гг. 25 20.07 20.69 20 13.18 15 10 7.15 5 3.5 0 3.65 2.26 5.76 6.27 6.49 3.5 3.5 3.5 2.77 2.99 7.02 7.23 8.15 4.65 3.5 3.5 3.52 3.73 3.5 Rata dobînzii la VMS 8.97 5.47 10.4 8.26 7.83 8.62 8.5 4.76 4.33 5.12 6.5 3.5 3.5 3.5 3.5 Rata de bază a BNM 3.9 4.68 18.94 14.7 13.5 1.2 13.5 13.5 13.5 6.57 7.19 5.44 Δ - marja Источник. Данные из информации МФ о динамике процентных ставок по ГЦБ, реализованным на аукционах в 2014 - 2015 годах, и данные статистики по процентным ставкам по денежно-кредитным инструментам регулирования Национального банка Молдовы за 2014-2015 годы. 30