за 1 квартал 2014 год

реклама

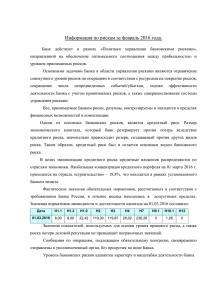

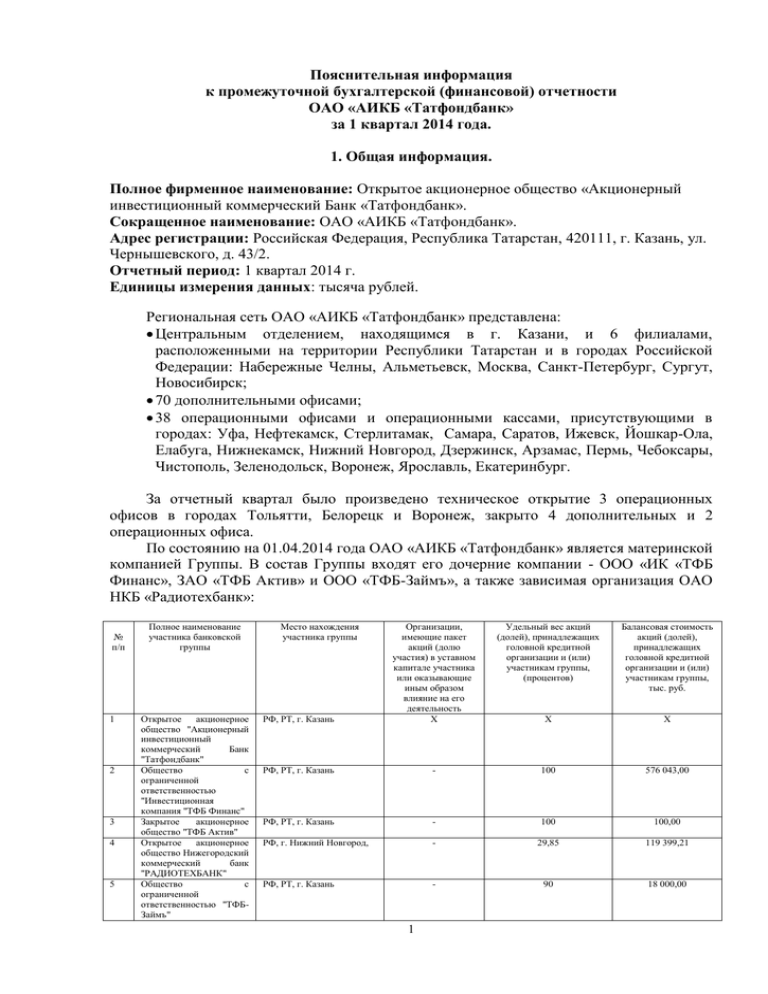

Пояснительная информация к промежуточной бухгалтерской (финансовой) отчетности ОАО «АИКБ «Татфондбанк» за 1 квартал 2014 года. 1. Общая информация. Полное фирменное наименование: Открытое акционерное общество «Акционерный инвестиционный коммерческий Банк «Татфондбанк». Сокращенное наименование: ОАО «АИКБ «Татфондбанк». Адрес регистрации: Российская Федерация, Республика Татарстан, 420111, г. Казань, ул. Чернышевского, д. 43/2. Отчетный период: 1 квартал 2014 г. Единицы измерения данных: тысяча рублей. Региональная сеть ОАО «АИКБ «Татфондбанк» представлена: Центральным отделением, находящимся в г. Казани, и 6 филиалами, расположенными на территории Республики Татарстан и в городах Российской Федерации: Набережные Челны, Альметьевск, Москва, Санкт-Петербург, Сургут, Новосибирск; 70 дополнительными офисами; 38 операционными офисами и операционными кассами, присутствующими в городах: Уфа, Нефтекамск, Стерлитамак, Самара, Саратов, Ижевск, Йошкар-Ола, Елабуга, Нижнекамск, Нижний Новгород, Дзержинск, Арзамас, Пермь, Чебоксары, Чистополь, Зеленодольск, Воронеж, Ярославль, Екатеринбург. За отчетный квартал было произведено техническое открытие 3 операционных офисов в городах Тольятти, Белорецк и Воронеж, закрыто 4 дополнительных и 2 операционных офиса. По состоянию на 01.04.2014 года ОАО «АИКБ «Татфондбанк» является материнской компанией Группы. В состав Группы входят его дочерние компании - ООО «ИК «ТФБ Финанс», ЗАО «ТФБ Актив» и ООО «ТФБ-Займъ», а также зависимая организация ОАО НКБ «Радиотехбанк»: № п/п 1 2 3 4 5 Полное № наименование участника банковской группы Открытое акционерное общество "Акционерный инвестиционный коммерческий Банк "Татфондбанк" Общество с ограниченной ответственностью "Инвестиционная компания "ТФБ Финанс" Закрытое акционерное общество "ТФБ Актив" Открытое акционерное общество Нижегородский коммерческий банк "РАДИОТЕХБАНК" Общество с ограниченной ответственностью "ТФБЗаймъ" Место нахождения участника группы Удельный вес акций (долей), принадлежащих головной кредитной организации и (или) участникам группы, (процентов) Балансовая стоимость акций (долей), принадлежащих головной кредитной организации и (или) участникам группы, тыс. руб. РФ, РТ, г. Казань Организации, имеющие пакет акций (долю участия) в уставном капитале участника или оказывающие иным образом влияние на его деятельность Х Х Х РФ, РТ, г. Казань - 100 576 043,00 РФ, РТ, г. Казань - 100 100,00 РФ, г. Нижний Новгород, - 29,85 119 399,21 РФ, РТ, г. Казань - 90 18 000,00 1 Банк владеет контрольными долями в нескольких закрытых паевых инвестиционных фондах, которые являются дочерними компаниями Банка, не имеющими статуса юридического лица. Активы этих фондов состоят из инвестиций, имеющихся в наличии для продажи, кредитов, инвестиционной недвижимости и прочих активов. По состоянию на 1 апреля 2014 г. дочерние компании Банка, не имеющие статуса юридического лица, включают: № п/п 1 2 3 4 5 6 7 8 Полное № наименование юридического лица – участника группы Место нахождения участника группы Закрытый рентный паевой инвестиционный фонд "ТФБ-Рентный инвестиционный фонд" Закрытый кредитный паевой инвестиционный фонд "Кредитные инвестиции" Закрытый паевой инвестиционный фонд недвижимости "Наш новый дом" Закрытый паевой инвестиционный фонд смешанных инвестиций "ТФБ Дальновидный" Закрытый паевой инвестиционный фонд недвижимости "ТФБ-Инвестиционный" Закрытый паевой инвестиционный фонд недвижимости "ТФБ-Актив" Закрытый паевой инвестиционный фонд прямых инвестиций "Профессионал" Закрытый паевой инвестиционный фонд недвижимости "Приозерный" РФ, РТ, г. Казань Удельный вес акций (долей), принадлежащих головной кредитной организации и (или) участникам группы, (процентов) Балансовая стоимость акций (долей), принадлежащих головной кредитной организации и (или) участникам группы, тыс. руб. 28.51 6 620 803,96 100 304 950,00 100 665 067,90 100 888 364,50 93.68 1 001 457,60 72.99 145 857,80 100 25 383,54 100 24 612,12 РФ, РТ, г. Казань РФ, РТ, г. Казань РФ, РТ, г. Казань РФ, РТ, г. Казань РФ, РТ, г. Казань РФ, РТ, г. Казань РФ, РТ, г. Казань 2. Информация о направлениях деятельности (предлагаемых Банком банковских продуктах юридическим и физическим лицам), в том числе информация о направлениях, для осуществления которых требуются лицензии Банка России. Основными направлениями деятельности ОАО АИКБ «Татфондбанк» являются: В области Корпоративного бизнеса: расчетно–кассовое обслуживание, в т.ч. дистанционное банковское обслуживание; кредитование предприятий и организаций, в т.ч. субъектов малого и среднего бизнеса; привлечение средств юридических лиц в депозиты; выдача банковских гарантий и авалирование векселей; услуги в области проектного финансирования. В области Розничного бизнеса: кредитование физических лиц; эмиссия и обслуживание пластиковых карт международных платёжных систем MasterCard Worldwide и VISA; привлечение средств физических лиц во вклады, в т.ч. на обезличенные металлические счета; денежные переводы и платежи; предоставление банковских ячеек в аренду; пакетные предложения для VIP-клиентов; операции с драгоценными металлами (операции покупки и продажи монет из драгоценных металлов, операции покупки продажи слитков из драгоценных 2 металлов); дистанционное банковское обслуживание. В области Инвестиционного бизнеса: выпуск собственных ценных бумаг; торговые операции с ценными бумагами; привлечение средств на международных рынках; доверительное управление; брокерские услуги; операции на рынке межбанковского кредитования; операции с иностранной валютой; форвардные сделки с драгоценными металлами; операции на рынке коллективных инвестиций. ОАО «АИКБ «Татфондбанк» осуществляет деятельность на рынке банковских услуг на основании следующих лицензий: Лицензия ЦБ РФ № 3058 от 15.10.2012 г. на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады денежных средств физических лиц) (без ограничения срока действия); Лицензия ЦБ РФ № 3058 от 15.10.2012 г. на привлечение во вклады денежных средств физических лиц в рублях и иностранной валюте (без ограничения срока действия); Лицензия ЦБ РФ № 3058 от 18.04.2005г. на привлечение во вклады и размещение драгоценных металлов (без ограничения срока действия); Лицензия профессионального участника рынка ценных бумаг ФСФР РФ № 01603237-100000 от 29.11.2000г. на осуществление брокерской деятельности (без ограничения срока действия); Лицензия профессионального участника рынка ценных бумаг ФСФР РФ № 01603327-010000 от 29.11.2000г. на осуществление дилерской деятельности (без ограничения срока действия); Лицензия профессионального участника рынка ценных бумаг ФСФР РФ № 01603403-001000 от 29.11.2000г. на осуществление деятельности по управлению ценными бумагами (без ограничения срока действия); Лицензия профессионального участника рынка ценных бумаг ФСФР РФ № 01604195-000100 от 20.12.2000г. на осуществление депозитарной деятельности (без ограничения срока действия) Первоначальная лицензия ЦБ РФ №3058 от 24 августа 1994 года была переоформлена в связи с вступлением в силу ФЗ от 26.12.1995 г. №208-ФЗ «Об акционерных обществах»; замена лицензий ЦБ РФ № 3058 от 17.10.1997г. была вызвана изменением наименований отдельных банковских операций в связи с принятием Федерального закона от 27.06.2011 г. № 162-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона "О национальной платежной системе»). 3. Информация о присвоенных рейтингах. По состоянию на 01 апреля 2014 г. ОАО «АИКБ «Татфондбанк» перечисленными ниже рейтинговыми агентствами присвоены рейтинги: Standard & Poor’s Ratings Services Кредитный рейтинг эмитента В/Стабильный/В 3 Оценка характеристик собственной кредитоспособности Рейтинг по национальной шкале Прогноз – «Стабильный» bruA- Moody's Investors Service Рейтинг по депозитам в иностранной валюте Рейтинг финансовой устойчивости Рейтинг по национальной шкале Прогноз – «Стабильный» B3 E Baa3.ru ООО «Национальное рейтинговое агентство» (НРА) Рейтинг по национальной шкале Прогноз – «Стабильный» АA- ЗАО «Анализ, Консультации и Маркетинг» (АК&М) Рейтинг по национальной шкале Прогноз – «Стабильный» А+ ЗАО «Рейтинговое Агентство «Эксперт РА» (Эксперт РА) Рейтинг кредитоспособности банка А Прогноз – «Стабильный» 4. Краткий обзор существенных изменений, произошедших в деятельности кредитной организации за 1 квартал 2014 года. В 1 квартале 2014 года произошли следующие существенные изменения: Январь: Рейтинговое агентство AK&M 31.01.2014 г. присвоило Банку рейтинг кредитоспособности по национальной шкале «А+» со стабильным прогнозом. ОАО «АИКБ «Татфондбанк» успешно прошел очередную ежегодную сертификацию по стандарту PCI DSS (Payment Card Industry Data Security Standard), подтвердив тем самым высокий уровень информационной безопасности при обработке, передаче и хранении информации о держателях пластиковых карт. Февраль: Национальное Рейтинговое Агентство (НРА) присвоило 19.02.2014 г. Банку рейтинг кредитоспособности на уровне «АА–» по национальной шкале. Март: Международное рейтинговое агентство Standard & Poor’s присвоило Банку 24.03.2014 г. долгосрочный и краткосрочный кредитные рейтинги «В/В» и рейтинг по национальной шкале «ruA-», прогноз изменения рейтингов - «Стабильный». Рейтинговое агентство «Эксперт РА» подтвердило рейтинг кредитоспособности ОАО «АИКБ «Татфондбанк» на уровне А «Высокий уровень кредитоспособности», подуровень рейтинга – третий, прогноз по рейтингу «стабильный». ОАО «АИКБ «Татфондбанк» и ОАО «МСП Банк» заключили соглашение о финансировании проектов средних предприятий. Рамочное соглашение позволяет клиентам Банка (субъектам среднего предпринимательства) воспользоваться механизмом гарантийной поддержки среднего бизнеса для получения банковских гарантий ОАО «МСП Банка» на сумму от 50 до 500 млн. рублей. 4 Начало функционировать новое подразделение ОАО «АИКБ «Татфондбанк» в Самарской области, г. Тольятти. В числе событий, оказавших или способных оказать влияние на финансовую устойчивость Банка, нужно отметить следующее: Торможение восстановительного процесса мировой экономики, в результате возникновения новых и/или сохранения (обострения) существующих неблагоприятных обстоятельств в течение 2014г., которые вызывают ослабление и повышение неравномерности мировой экономической активности, что в свою очередь будет накладывать дополнительное ограничение на возможность привлечения Банком ресурсов на международном рынке капиталов; Сохранение или усиление тенденции торможения процесса восстановления российской экономики, которое создаст определенные сложности на пути обеспечения Банком запланированной динамики роста и повышению качества, как ресурсной базы, так и кредитного портфеля; Возможное ухудшение конъюнктуры нефтяного рынка, которое обладает способностью содействовать девальвации рубля, росту стоимости ресурсов на международном рынке капиталов, возникновению тенденции к «долларизации» российской экономики, что в свою очередь способно негативно отразиться на динамике рублёвых депозитов, а также росте кредитного портфеля Банка; Падение эффективности по бизнес-направлениям Банка вследствие повторной рецессии; Снижение эффективности по бизнес-направлению – кредитование физических лиц как результат проведения политики роста кредитования в условиях отсутствия существенного роста реальных доходов населения, приводящего к увеличению объёма проблемных кредитов; Сокращение реально располагаемых доходов населения, например, в результате роста инфляции (в том числе за счёт постоянного повышения стоимости коммунальных услуг), увеличения долговой нагрузки на население, отказа государства от части ранее принятых на себя социальных обязательств. Кроме того, в ближайшее время следует ожидать более сильную реакцию экономики и социальной сферы на ослабление курса рубля, в результате которой можно ожидать замедления роста реальных доходов населения, усиление инфляции в связи с удорожанием импортных потребительских товаров. Данные обстоятельства обладают способностью нивелировать рост социальных выплат и заработной платы населения, и, негативно отразиться на динамике депозитов, а также – росте и качестве кредитного портфеля физических лиц; Увеличение неравномерности и несбалансированности экономического развития РФ, как в региональном, так и отраслевом аспекте, усиление степени дифференциации доходов населения и имущественного неравенства, что ограничивает возможности по росту объема и увеличению доходности розничного, корпоративного и инвестиционного направлений бизнеса Банка. Очевидно, что проводимая с начала 2014 года политика корректировки валютного курса может привести к удорожанию импортных товаров, что негативно скажется на доходах населения и данная тенденция еще не проявила себя в полной мере. Однако, важным фактором здесь может стать то, что по ряду потребительских продуктов Республика Татарстан – базовый регион присутствия Банка, обеспечивает себя самостоятельно, что может смягчить для населения республики последствия от роста цен на импортную продукцию. Кроме того, если республиканская промышленность и сельское хозяйство воспользуются окном возможностей, то давление инфляционной волны может быть снижено за счет большего переключения спроса населения на 5 продукцию внутренних товаропроизводителей, что в целом, обладает потенциалом для позитивной поддержки розничного, корпоративного и инвестиционного направлений бизнеса Банка и его финансовой устойчивости в целом. 5. Органы управления Банка. 5.1. Информация о составе Совета директоров Банка. Действующий Совет директоров Банка сформирован годовым Общим Собранием акционеров 22 мая 2013 года из 9 человек. Изменений в составе Совета директоров в 1 квартале 2014 года не происходило. Члены Совета директоров акциями Банка не владеют. Состав Совета директоров. Фамилия, Имя, Отчество Год рождения Белгородский Александр Владимирович* 1982 Гафуров Ильшат Рафкатович 1961 Зиганшин Азат Ильдусович 1973 Мингазетдинов Ильдус Анварович 1960 Мурашова Елена Борисовна 1967 Слесаренко Александр Степанович 1960 Смирнов Владимир Сергеевич 1951 Терехов Алексей Геннадьевич 1967 Тихтуров Евгений Александрович 1960 * Своим письменным заявлением с 31 мая 2013 года сложил с себя полномочия члена Совета директоров ОАО «АИКБ «Татфондбанк» (в связи с невозможностью совмещения должности по основному месту работы с членством в органах управления других коммерческих организаций). 5.2. Лицо, занимающее должность единоличного исполнительного органа Банка. Руководство всей текущей деятельностью Банка осуществляет единоличный исполнительный орган – Председатель Правления Тагирова Наиля Шавкатовна. Фамилия, имя, отчество Тагирова Наиля Шавкатовна Год рождения 1973 5.3. Состав коллегиального исполнительного органа Банка. Фамилия, Имя, Отчество Вдовин Вячеслав Николаевич Мерзляков Вадим Александрович Мещанов Сергей Викторович Моисеенко Виктория Геннадьевна Тагирова Наиля Шавкатовна Год рождения 1976 1981 1982 1981 1973 Единоличный исполнительный орган и члены коллегиального исполнительного органа акциями Банка не владеют. 6 6. Сопроводительная информация к бухгалтерскому балансу. Номер строки Данные на 01.04.2014* Наименование статьи тыс. руб. Данные на 01.01.2014 3 4 3 568 761 3 606 738 2 141 192 3 475 780 855 104 392 675 853 724 456 646 11 713 750 11 881 905 84 058 855 80 337 735 2 840 276 2 917 575 713 542 713 542 0 0 0 0 0 0 1 126 848 1 157 142 16 839 473 122 681 830 17 367 708 121 201 229 9 333 644 6 401 845 5 129 500 4 184 931 67 875 698 67 948 672 51 143 730 50 318 005 69 0 23 893 359 0 0 1 251 117 26 077 338 0 0 1 429 921 206 126 285 833 107 689 513 106 328 540 1 I. АКТИВЫ 1 2 2.1 3 4 5 6 6.1 7 8 9 10 11 12 Денежные средства Средства кредитных организаций в Центральном банке Российской Федерации Обязательные резервы Средства в кредитных организациях Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток Чистая ссудная задолженность Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи Инвестиции в дочерние и зависимые организации Чистые вложения в ценные бумаги, удерживаемые до погашения Требование по текущему налогу на прибыль Отложенный налоговый актив Основные средства, нематериальные активы и материальные запасы Прочие активы Всего активов II. ПАССИВЫ 13 14 15 15.1 16 17 18 19 20 21 22 Кредиты, депозиты и прочие средства Центрального банка Российской Федерации Средства кредитных организаций Средства клиентов, не являющихся кредитными организациями Вклады физических лиц Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток Выпущенные долговые обязательства Обязательство по текущему налогу на прибыль Отложенное налоговое обязательство Прочие обязательства Резервы на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и операциям с резидентами офшорных зон Всего обязательств III. ИСТОЧНИКИ СОБСТВЕННЫХ СРЕДСТВ 23 24 25 26 27 Средства акционеров (участников) Собственные акции (доли), выкупленные у акционеров (участников) Эмиссионный доход Резервный фонд Переоценка по справедливой стоимости ценных бумаг, имеющихся в наличии для продажи, уменьшенная на отложенное налоговое обязательство(увеличенная на отложенный налоговый актив) 7 12 600 000 12 600 000 0 0 0 1 701 827 0 1 701 827 -30 689 -78 002 28 29 30 31 Переоценка основных средств, уменьшенная на отложенное налоговое обязательство Нераспределенная прибыль (непокрытые убытки) прошлых лет Неиспользованная прибыль (убыток) за отчетный период Всего источников собственных средств 203 583 203 583 445 281 12 652 72 315 432 629 14 992 317 14 872 689 IV. ВНЕБАЛАНСОВЫЕ ОБЯЗАТЕЛЬСТВА 32 33 34 Безотзывные обязательства кредитной организации Выданные кредитной организацией гарантии и поручительства Условные обязательства некредитного характера 13 218 036 15 367 724 4 905 448 4 312 560 0 0 *Бухгалтерский баланс по состоянию на 1 апреля 2014 г. составлен с учетом Указания ЦБ РФ от 3 декабря 2013 г. N 3129-У «О внесении изменений в Указание Банка России от 12 ноября 2009 года № 2332-у "О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный Банк Российской Федерации". 6.1. Принципы существенности. В пояснительной информации к промежуточной бухгалтерской (финансовой) отчетности раскрываются те статьи баланса по форме отчетности 0409806, которые претерпели существенное изменение на отчетную дату по сравнению с 1 января 2014 г. Под существенными понимаются изменения статей бухгалтерского баланса более чем на 10% по сравнению с последней годовой отчетной датой. Рассматриваются статьи баланса, которые составляют более 5% от общей величины активов или обязательств по состоянию на отчетную дату. В связи со всем вышесказанным по состоянию на 1 апреля в активах баланса существенных изменений не произошло. Активы Банка на 1 апреля 2014 г. по сравнению с 1 января 2014 г. увеличились на 1 480 601 тыс. рублей, или на 1,2% и составляют 122 681 830 тыс. рублей. По пассивным статьям баланса существенные изменения были зафиксированы по статье 13 «Кредиты, депозиты и прочие средства Центрального Банка Российской Федерации». Существенные изменения по состоянию на отчетную дату произошли также по статьям «Безотзывные обязательства кредитной организации» и «Выданные кредитной организацией гарантии и поручительства» раздела IV «Внебалансовые обязательства» отчета по форме 0409806 «Бухгалтерский баланс». 6.2. Кредиты, депозиты и прочие средства Центрального Банка Российской Федерации. Статья баланса Кредиты, депозиты и прочие средства Центрального банка Российской Федерации, из них: срочные депозиты Банка России средства по договорам "прямого репо", заключенного с Банком России тыс. руб. Абсолютное изменение +/- 01.04.2014 01.01.2014 9 333 644 6 401 845 2 931 799 4 127 875 3 075 455 1 052 420 5 205 769 3 326 390 1 879 379 По сравнению с 1 января 2014 г. Банк увеличил объем привлеченных средств от Банка России на 2 931 799 тыс. рублей или на 45,8%. Объем привлеченных срочных депозитов вырос на 34,2%. Ставки по ним находятся в диапазоне от 6,75% до 8,75%. Банк является активным участником рынка ценных бумаг, о чем свидетельствует рост объемов на 56,6% сделок «прямого репо», заключенных с Банком России. Ставка привлечения по сделкам «прямого репо» с Банком России составила 7,1%. 8 6.3. Внебалансовые обязательства Статья баланса Безотзывные обязательства кредитной организации, в том числе: - неиспользованные кредитные линии по предоставлению кредитов - неиспользованные лимиты по предоставлению средств в виде «овердрафт» и «под лимит задолженности» Выданные кредитной организацией гарантии и поручительства тыс. руб. Абсолютное изменение +/- 01.04.2014 01.01.2014 13 218 036 15 367 724 -2 149 688 2 062 724 5 901 482 -3 838 758 4 362 907 5 236 324 -873 417 4 905 448 4 312 560 592 888 Объем безотзывных обязательств, предоставленных Банком, по состоянию на 1 апреля 2014 снизился на 2 876 642 тыс. рублей или на 17,87% по сравнению с 1 января 2014 г. в основном за счет сокращения более чем в 2 раза объемов неиспользованных кредитных линий по предоставлению кредитов. Сумма выданных в 1 квартале 2014 г. Банком гарантий и поручительств увеличилась на 13,75%. 7. Сопроводительная информация к отчету о финансовых результатах за 1 квартал 2014 г. тыс. руб. Номер 01.04.2014 01.04.2013 3 4 3 098 899 2 242 082 7 105 11 427 2 896 469 2 080 878 0 0 195 325 149 777 2 233 470 2 068 040 216 682 174 147 1 324 299 1 304 345 692 489 589 548 865 429 174 042 -865 714 -162 544 -56 779 -41 926 -285 11 498 88 284 5 893 -10 471 0 строки 1 1 Процентные доходы, всего, в том числе: 1.2 От размещения средств в кредитных организациях От ссуд, предоставленных клиентам, не являющимся кредитными организациями 1.3 От оказания услуг по финансовой аренде (лизингу) 1.4 От вложений в ценные бумаги 1.1 2 2.1 2.2 2.3 3 4 4.1 5 6 7 Процентные расходы, всего, в том числе: По привлеченным средствам кредитных организаций По привлеченным средствам клиентов, не являющихся кредитными организациями По выпущенным долговым обязательствам Чистые процентные доходы (отрицательная процентная маржа) Изменение резерва на возможные потери по ссудам, ссудной и приравненной к ней задолженности, средствам, размещенным на корреспондентских счетах, а также начисленным процентным доходам, всего, в том числе: Изменение резерва на возможные потери по начисленным процентным доходам Чистые процентные доходы (отрицательная процентная маржа) после создания резерва на возможные потери Чистые доходы от операций с финансовыми активами, оцениваемыми по справедливой стоимости через прибыль или убыток Чистые доходы от операций с ценными бумагами, имеющимися в наличии для продажи 9 8 Чистые доходы от операций с удерживаемыми до погашения 9 ценными бумагами, 0 0 Чистые доходы от операций с иностранной валютой 295 795 18 326 10 Чистые доходы от переоценки иностранной валюты -381 682 -45 496 11 Доходы от участия в капитале других юридических лиц 1 0 12 Комиссионные доходы 364 953 236 785 13 56 958 44 104 600 -200 15 Комиссионные расходы Изменение резерва на возможные потери по ценным бумагам, имеющимся в наличии для продажи Изменение резерва на возможные потери по ценным бумагам, удерживаемым до погашения 0 0 16 Изменение резерва по прочим потерям 73 087 106 363 17 Прочие операционные доходы 541 612 494 241 18 Чистые доходы (расходы) 914 936 783 306 19 Операционные расходы 727 660 655 295 20 Прибыль (убыток) до налогообложения 187 276 128 011 21 Возмещение (расход) по налогам 114 961 28 492 22 Прибыль (убыток) после налогообложения Выплаты из прибыли после налогообложения, всего, в том числе: Распределение между акционерами (участниками) в виде дивидендов Отчисления на формирование и пополнение резервного фонда 72 315 99 519 0 0 0 0 0 0 Неиспользованная прибыль (убыток) за отчетный период 72 315 99 519 14 23 23.1 23.2 24 7.1. Чистые процентные доходы за 1 квартал 2014 г. составили 865 429 тыс. руб., за аналогичный период прошлого года – 174 042 тыс. руб. Рост чистых процентных доходов в 5 раз обусловлен в основном увеличением процентных доходов от ссуд, предоставленных физическим и юридическим лицам. Общая тенденция снижения качества выданных ссуд, наблюдаемая в целом по банковскому сектору, привела к формированию отрицательной процентной маржи после создания резервов в сумме 285 тыс. руб. 7.2. Более чем в 10 раз увеличились чистые доходы Банка от операций с иностранной валютой и финансовыми активами, оцениваемыми по справедливой стоимости через прибыль или убыток по состоянию на 1 апреля 2014г. по сравнению с 1 апреля 2013 г. и составили 295 795 тыс. руб. и 88 284 тыс. руб. соответственно. В связи с активным ростом курса доллара и евро по отношению к рублю в течение последнего времени расходы от переоценки иностранной валюты составили 381 682 тыс. руб., за аналогичный период прошлого года – 45 496 тыс. руб. 7.3. Комиссионные доходы возросли на 54,13%, комиссионные расходы на 29,14%. Рост комиссионных доходов обусловлен увеличением объемов бизнеса, расширением продуктовой линейки, в том числе за счет развития новых направлений бизнеса. Прочие операционные доходы за 1 квартал 2014 возросли на 9,58% по сравнению с аналогичным периодом прошлого года. 7.4. Прибыль Банка до налогообложения за 1 квартал 2014 г. составила 187 276 тыс. руб., что на 46,3% больше по сравнению с 1 кварталом 2013 г. Однако в связи с ростом налогооблагаемой базы, прибыль Банка после налогообложения снизилась по сравнению с аналогичным периодом прошлого года на 27,3% и составила 72 315 тыс. рублей. 10 7.5. Информация об убытках и суммах восстановления обесценения отражена в статьях 4, 14 и 16 Отчета о финансовых результатах и составляет следующие значения: тыс. руб. Обесценение (-) / восстановление обесценения (+) активов 01.04.2014 Ссудная и приравненная к ней задолженность -808 938 Средства, размещенные на корреспондентских счетах 3 Проценты к получению по предоставленным кредитам и иным размещенным средствам -56 779 Ценные бумаги, имеющиеся в наличии для продажи 600 Прочие активы 73 087 Итого обесценение/восстановление обесценения активов -792 027 7.6. Выбытие основных средств, происходившее в 1 квартале 2014 года, представлено в следующей таблице: тыс. руб. Категории основных средств 01.04.2014 Балансовая стоимость выбывшего имущества Доходы от выбытия Расходы от выбытия 355 - 22 Земля - - - Транспортные средства - - - Производственный и хозяйственный инвентарь 4 243 21 2 248 Вычислительная техника и оборудование 1 572 2 357 Прочее 738 - 738 Итого: 6 908 23 3 365 Недвижимость 7.7. Банк осуществляет свою деятельность на постоянной и непрерывной основе, реструктуризации либо прекращения деятельности не было. 7.8. Изменения в налоговом законодательстве, вступившие в силу в отчетном периоде, не оказали существенного влияния на уровень доходов или расходов Банка. 7.9. Переоценка стоимости основных средств в 1 квартале не производилась. 7.10. Выбытия / вложения инвестиций Банка в дочерние и зависимые организации в период с 1 января 2014 г. по 31 марта 2014 г. не осуществлялось. 8. Сопроводительная информация к отчету об уровне достаточности капитала. 8.1. Статья 1 «Собственные средства (капитал)» по состоянию на 1 января 2014 г. в отчете по форме 0409808 «Отчет об уровне достаточности капитала для покрытия рисков, величине резервов на покрытие сомнительных ссуд и иных активов» представлена по форме 0409123 «Расчет собственных средств (капитала) («Базель III»)» по состоянию на 1 января 2014 г., пересчитанной с учетом проводок СПОД. 11 8.2. Статья 2 «Активы, взвешенные по уровню риска» по состоянию на 1 января 2014 г. в отчете по форме 0409808 «Отчет об уровне достаточности капитала для покрытия рисков, величине резервов на покрытие сомнительных ссуд и иных активов» представлена по форме 0409124 «Расчет показателей достаточности собственных средств (капитала) кредитной организации в соответствии с Базелем III» по состоянию на 1 января 2014 с учетом проводок СПОД. 8.3. На протяжении отчетного периода значения нормативов достаточности собственных средств, базового и основного капиталов удовлетворяли требованиям нормативных актов Банка России и являлись достаточным для покрытия кредитного, операционного и рыночного рисков Банка. По состоянию на 1 апреля 2014 года значение норматива Н1.0 составляет 10,6%, Н1.1 – 9,2%, Н1.2 – 9,3%. Одним из факторов способствующим сдерживанию роста показателей нормативов достаточности капитала Банка является изменение и ужесточение требований Банка России в порядке расчета нормативов. 8.4. Процесс управления капиталом ОАО «АИКБ «Татфондбанк» состоит из анализа (диагностики состояния), выработки тактических мероприятий или планирования, реализации данных мероприятий через активный менеджмент и контроль за результатом принятых решений. Ключевым элементом управления собственным капиталом Банка является корпоративная стратегия. Именно она определяет систему критериев оценки капитала и факторов, на него влияющих, а также приоритеты в управлении капиталом и мероприятия активного менеджмента, т. е. инструменты управления капиталом. При планировании абсолютной величины капитала ОАО «АИКБ «Татфондбанк» учитывает: качество и особенности корпоративного управления Банка; рыночные требования к величине капитала, которые определяются экспертным путем; требования Банка России. 8.5. В течение 1 квартала решения о выплате дивидендов акционерам Банка не принималось. 9. Управление рисками. ОАО «АИКБ «Татфондбанк» применяет современные методы управления и контроля за рисками, ликвидностью, платежеспособностью в соответствии с международными стандартами и стандартами Российской Федерации, принципами Базельского комитета по банковскому надзору, а также правилами и нормами, устанавливаемыми Банком России. Внутренние подходы (модели) к управлению рисками банковской деятельности, позволяют оценивать способность Банка компенсировать возможные потери, в результате реализации рисков, и определять комплекс действий, который должен быть предпринят для снижения уровня рисков, достижения финансовой устойчивости, сохранения и увеличения капитала Банка. Стратегия риск-менеджмента Банка базируется на соблюдении принципа безубыточности деятельности посредством обеспечения оптимального соотношения между доходностью бизнес - направлений деятельности и уровнем принимаемых на себя рисков. Основными принципами управления рисками в ОАО «АИКБ «Татфондбанк» являются: своевременность идентификации и оценки рисков - все новые продукты и операции Банка анализируются на предмет связанных с ними рисков. По результатам анализа рисков разрабатывается система лимитов/ограничений и соответствующих контролей для данного продукта/операции; 12 оперативное и эффективное корпоративное управление рисками – действующие политики и процедуры Банка направлены на обеспечение эффективной организации управления рисками, что подразумевает своевременное совершение необходимых действий по принятию, избеганию и минимизации рисков, основанных на оценке изменений внешних и внутренних факторов риска и направленных на достижение оптимального баланса риска и доходности Банка; четкое распределение функций между органами корпоративного управления и бизнес-подразделениями. В Банке реализованы управленческие структуры, в которых отсутствует конфликт интересов: на уровне организационной структуры разделены подразделения и сотрудники, на которых возложены обязанности по проведению операций, подверженных рискам, учету этих операций, управлению и контролю за рисками. независимость подразделений, осуществляющих оценку и контроль рисков, от подразделений, инициирующих соответствующие операции; использование современных методов оценки рисков. Функции управления рисками разделены между органами, которые являются ответственными за установление политик и процедур управления рисками, включая установление лимитов, и теми, чьей функцией является осуществление этих политик и процедур, включая контроль за рисками и лимитами на постоянной основе. 9.1 Информация о видах значимых рисков, которым подвержен Банк и об источниках их возникновения. Эффективность организации управления рисками главным образом зависит от классификации рисков. Под классификацией рисков следует понимать распределение рисков на конкретные группы по определенным признакам. Управление рисками осуществляется в отношении финансовых и нефинансовых рисков. Финансовые риски включают кредитный риск, риск ликвидности и рыночный риск (включает в себя валютный, фондовый и процентный риски). Главной задачей управления финансовыми рисками является определение лимитов риска и дальнейшее обеспечение соблюдения установленных лимитов. Управление операционными и юридическими рисками должно обеспечивать надлежащее соблюдение внутренних регламентов и процедур в целях минимизации нефинансовых рисков. Кроме того, Банк учитывает правовой и репутационный риски, стратегический риск и страновой риск. 9.1.1. Финансовые риски. Значительная доля в активах Банка операций кредитования корпоративных и розничных клиентов несет в себе кредитный риск. В целях управления кредитным риском в Банке применяются следующие системы: Внутренних рейтингов контрагентов (участников кредитных сделок, контрагентов по операциям на финансовых рынках). Внутренний рейтинг позволяет осуществлять отбор наиболее надежных заемщиков и контрагентов. Лимитирование операций, несущих кредитный риск. Лимитирование ограничивает концентрацию вложений Банка в конкретные операции и отрасли. Мониторинг принимаемых кредитных рисков. Мониторинг риска направлен на оперативное реагирование на негативные тенденции и показатели в деятельности контрагентов Банка и портфеля в целом. Принятие решений о совершении кредитных операций коллегиальным органом. Решения по кредитным операциям принимает Кредитный комитет Банка, что позволяет объективно и разносторонне подойти к вопросу о совершении сделки, с учетом независимого мнения Департамента рисков. 13 Применяемые системы позволяют Банку выбирать надежных заемщиков и контрагентов, оперативно и непрерывно контролировать качество кредитных вложений, структуру кредитного портфеля и принимать своевременные управленческие решения. Поскольку степень концентрации рисков напрямую связана с объемом проводимых операций, и наибольшие объемы были достигнуты по направлениям кредитования, ниже приведена информация о концентрации кредитных рисков, в том числе: в зависимости от концентрации кредитных вложений у одного или группы взаимосвязанных заемщиков (акционеров). В течение первого квартала 2014 года кредитные риски в разрезе заемщиков (в том числе акционеров) не превышали установленных Банком России нормативных значений. Фактическое значение норматива в % на дату 01.04.2014 01.01.2014 Норматив Максимального размера крупных кредитных рисков (Н7) Максимального размера риска на одного заемщика или группу связанных заемщиков (Н6) Максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим акционерам (Н9.1) Нормативное значение 342,26 326,50 800,0 % max 17,88 17,35 25,0 % max 9,82 9,62 50,0 % max в зависимости от отраслевой концентрации вложений Банка. Степень концентрации кредитных рисков по отраслевой принадлежности характеризуется уровнем диверсификации кредитных вложений Банка по отраслям. Отраслевая структура кредитного портфеля Банка. Показатели 01.04.2014 01.01.2014 100,0% 100,0% - промышленность 13,2% 13,2% - сельское хозяйство 5,2% 5,0% - строительство 2,9% 3,0% - торговля и общепит 19,6% 19,6% - транспорт и связь 2,2% 2,2% - операции с недвижимым имуществом 14,2% 13,0% - прочие отрасли 12,7% 13,6% - физические лица 30,0% 30,4% Выданные кредиты нефинансовым предприятиям и организациям - всего в том числе Как видно из таблицы, кредитный портфель Банка диверсифицирован по отраслям. Банк финансирует в основном реальный сектор экономики. Принятие кредитных решений по розничным продуктам осуществляется на двух уровнях – автоматическом (скоринговые модели) и принятие решений уполномоченными лицами и Комитетами. Для оценки кредитоспособности клиентов Банк активно использует информацию из бюро кредитных историй. Банк использует собственные скоринговые модели, базирующиеся на современных методах обработки и анализа массивов данных. ОАО «Татфондбанк» является активным участником рынка межбанковского кредитования. 14 Для минимизации кредитных рисков на финансовых рынках Банком разработана система оценки финансового положения и установления лимитов на финансовые институты (кредитные организации, страховые и финансовые компании) и эмитентов ценных бумаг. Данная система основана на оценке финансовой отчетности, анализе рейтингов крупнейших мировых рейтинговых агентств, постоянном мониторинге информационного потока, связанного с контрагентом. В Банке внедрена структурированная система лимитов на величину кредитных рисков на финансовых рынках. Действующая система достаточно консервативна и позволяет избежать потерь на рынке межбанковских кредитов. В течение года Банк активно работал на рынке ценных бумаг. С целью диверсификации вложений Банк проводил операции с государственными ценными бумагами, ценными бумагами субъектов РФ, корпоративными облигациями и акциями. Портфель ценных бумаг диверсифицирован, его основу составляют долговые обязательства крупнейших российских банков и компаний, большая часть из которых принимается Банком России для сделок РЕПО. Риск ликвидности – риск того, что Банк может столкнуться со сложностями в привлечении денежных средств для выполнения своих обязательств. Совпадение и/или контролируемое несовпадение по срокам погашения активов и обязательств является основополагающим моментом в управлении риском ликвидности. Вследствие разнообразия проводимых операций и связанной с ними неопределенности полное совпадение по срокам погашения активов и обязательств не является для финансовых институтов обычной практикой, что дает возможность увеличить прибыльность операций, однако, повышает риск возникновения убытков. Банк поддерживает необходимый уровень ликвидности с целью обеспечения постоянного наличия денежных средств, необходимых для выполнения всех обязательств по мере наступления сроков их погашения. Банк ежедневно рассчитывает обязательные нормативы ликвидности в соответствии с требованиями ЦБ РФ. В первом квартале 2014 года нормативы ликвидности Банка соответствуют установленному законодательством уровню. Фактическое значение норматива в % на 01.04.2014 01.01.2014 Нормативное значение Мгновенной ликвидности (Н2) 31,12 46,45 15,0% min Текущей ликвидности (Н3) 64,15 76,82 50,0% min Долгосрочной ликвидности (Н4) 112,17 108,56 120,0% max Норматив Существенное внимание уделяется Банком минимизации рыночных рисков. Рыночный риск – это риск того, что справедливая стоимость будущих денежных потоков по финансовым инструментам будет колебаться вследствие изменений в рыночных параметрах, таких как процентные ставки, валютные курсы и цены долевых инструментов. Рыночный риск по портфелю ценных бумаг управляется и контролируется на основании методики стоимости с учетом риска (VaR), которая отражает взаимосвязь между параметрами риска. В Банке используется дельта-нормальный метод для определения возможных изменений в рыночной стоимости портфеля торговых ценных бумаг на основании данных за предыдущие 120 торговых дней. Модели расчета VaR предназначены для оценки рыночного риска в нормальных рыночных условиях. Модели строятся исходя из допущения, что все изменения в факторах риска, которые оказывают влияние на нормальные рыночные условия, имеют нормальное распределение. Рассчитанное значение VaR представляют собой оценку, с доверительной вероятностью 99%, потенциального убытка, размер которого не превысит рассчитанного значения, если 15 текущие позиции, подверженные рыночному риску не изменятся в течение двадцати дней. Расчетная модель позволяет адекватно описать величины возможных потерь (число случаев превышения изменения фактической стоимости портфеля над расчетной не превышает 1%). Порядок расчета размера рыночных рисков регламентируется нормативными актами Банка России и уменьшает значение норматива достаточности собственных средств (капитала) Банка. Величина рыночного риска. Размер рыночных рисков на даты, тыс. руб. 01.04.2014 01.01.2014 Нормативы достаточности капитала 1 306 665 1 273 882 х 2. Фондовый риск 9 398 38 759 х 3. Валютный риск 373 983 0 х 4. Рыночный риск 16 824 771 16 408 013 х 5.1. Норматив достаточности базового капитала (Н1.1) 9,24 х ≥ 5,0 5.2. Норматив достаточности основного (Н1.2) 5.3. Норматив достаточности собственных средств (капитала) (Н1.0) 9,27 х ≥ 5,5 10,60 11,44 ≥ 10,0 Показатели 1. Процентный риск 9.1.2. Управление функциональными рисками. Операционный риск – вероятность понесения Банком финансовых потерь, возникающих по различного рода причинам, связанными с процессами, персоналом, технологий и инфраструктурой организации. Выявление операционного риска осуществляется на постоянной основе. Оценка операционного риска предполагает оценку вероятности наступления событий или обстоятельств, приводящих к операционным убыткам, и оценку размера потенциальных убытков. Для целей оценки операционного риска и определения максимально допустимого значения показателя операционного риска Банк использует стандартизированный метод расчета операционного риска, рекомендованный Базельским комитетом по банковскому надзору (Базель II). Расчет и оценка операционного риска в целом по Банку и его распределение в разрезе направлений деятельности осуществляется не реже одного раза в квартал. Также расчет операционного риска в ОАО «АИКБ «Татфондбанк» осуществляется в соответствии с Положением «О порядке расчета размера операционного риска» ЦБ РФ №346-П от 3 ноября 2009г. Стратегический риск – риск возникновения у Банка убытков в результате ошибок (недостатков), допущенных при принятии решений, определяющих стратегию деятельности и развития Банка (стратегическое управление). Стратегическим риском управляет Совет директоров и Правление Банка. Данный вид риска минимизируется за счет проводимой Банком рациональной рыночной стратегии, заключающейся в поиске и занятии рыночных ниш, в которых Банк может достичь лидирующих позиций, а также в своевременном смещении акцентов в деятельности Банка с одного приоритетного направления на другое. Для предотвращения возможных убытков, вызванных недостаточной проработкой решений, определяющих стратегию деятельности и развития Банка, стратегические решения принимаются в Банке на коллегиальной основе, управленческие решения базируются на соизмерении на основе бюджетирования поставленных задач с 16 имеющимися ресурсными конкурентная политика. Детальная проработка оценкой всех возможных реализации этих планов, финансовом рынке. возможностями, проводится взвешенная и острожная планов достижения стратегических целей с адекватной последствий и рисков, которые могут возникнуть при позволяет Банку сохранять устойчивое положение на Правовой риск – риск потерь в результате несоблюдения действующего законодательства, несовершенства и/или внесения изменений в действующее законодательство и нормативные акты. Для минимизации правового риска Банком на постоянной основе проводятся следующие мероприятия: контроль за соблюдением принципа разделения полномочий органов и должностных лиц Банка, принципа подотчетности при проведении операций и других сделок; постоянный контроль за соблюдением в деятельности Банка, действиях его сотрудников требований законодательства, Устава, внутренних нормативных актов Банка. контроль соответствия внутренних нормативных актов, в том числе регулирующих проведение Банком операций и других сделок, законодательству, нормативным актам Банка России, стандартам, международным договорам; правовая экспертиза новых банковских продуктов и операций; проведение осторожной взвешенной политики при принятии управленческих решений. Риск потери репутации – риск возможных потерь, связанный с неверными действиями руководства и персонала Банка, повлекшими за собой недоверие или негативное восприятие Банка клиентами и контрагентами. Составляющими частями деловой репутации Банка являются: доверие к Банку; репутация первых лиц Банка; социальная позиция Банка; качество сервиса; отношение персонала к клиенту; рекламная политика; отношения с государством, авторитетными (социально значимыми) клиентами; география Банка (наличие региональных филиалов, близость и доступность офисов Банка); возможность подтверждения международного признания. Банк осуществляет дальнейшее совершенствование комплексного процесса управления рисками в Банке, направленного на решение следующих задач: защиту интересов акционеров и клиентов Банка; рост качества кредитного портфеля и портфеля ценных бумаг Банка, уровня управления ими; обеспечение сбалансированности активных и пассивных операций на ближайшие промежутки времени и в разумных пропорциях на долгосрочную перспективу; усовершенствование процедур обеспечения ответственности за проведение операций и оценки эффективности операций в соответствии с принципами управления рисками (изменение показателей обслуживания); поддержание надежной информационной системы; минимизация рисков банковской деятельности. 17 Основной концепцией, лежащей в основе эффективного управления риском, является поддержание уровня риска на приемлемом для Банка уровне, учитывая и балансируя цели наращивания объемов бизнеса, прибыльности бизнеса и его финансовой устойчивости. 9.1.3. Распределение кредитного риска по типам контрагентов. Основную часть активов Банка составляет ссудная задолженность юридических лиц. Подобная структура активов предопределяет чувствительность Банка к кредитному риску, управлению которым уделяется особое внимание. Основной критерий отбора заемщиков Банка – это высокая способность полностью и своевременно исполнять свои обязательства по кредитному договору. В таблице ниже представлен анализ кредитного качества по элементам кредитного риска по состоянию на 1 апреля 2014 года и на 1 января 2014 года. Элементы кредитного риска Кредиты, предоставленные банкам Кредиты, предоставленные юридическим лицам (кроме банков) Кредиты, предоставленные физическим лицам Прочие операции Уровень кредитного риска Банка Уровень кредитного риска, % 01.04.2014 01.01.2014 0,0% 0,0% 7,8% 7,5% 8,6% 7,2% 13,8% 21,9% 8,2% 8,1% Кредитный портфель отличается стабильно невысокой долей просроченной задолженности и консервативным уровнем резервирования. На 01.04.2014г. доля просроченной задолженности составила 3,6%, в свою очередь, уровень резервирования составил 7,9%, то есть покрытие просроченной задолженности на конец первого квартала текущего года составляет более чем в 2 раза. По состоянию на 01.01.2014г. и 01.04.2014г. классификация активов по категориям качества, оцениваемых в целях создания резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности, выглядела следующим образом: Удельный вес на 01.04.2014г., % 23,0% 55,8% 16,3% 2,3% 2,6% 100,0% Категория качества активов I категория II категория III категория IV категория V категория ИТОГО: Удельный вес на 01.01.2014г., % 24,3% 54,8% 16,3% 2,2% 2,4% 100,0% Как видно из представленной таблицы, 78,8% активов Банка (ссуды, ссудная и приравненная к ней задолженность) относятся к I и II категориям качества, что свидетельствует о довольно высоком их качестве. Увеличение доли активов II и III категорий качества, наряду с сокращением удельного веса активов I категории обусловлено консервативной политикой Банка в отношении оценки кредитного риска. 18 Группа кредитного риска Кредиты, предоставленные юридическим лицам (кроме банков) Удельный вес, % 01.04.2014 01.01.2014 Кредиты, предоставленные физическим лицам Удельный вес, % 01.04.2014 01.01.2014 I категория II категория III категория IV категория V категория 11,7% 63,9% 21,0% 2,2% 1,2% 12,0% 63,0% 21,2% 2,3% 1,5% 8,8% 79,4% 2,8% 2,0% 7,0% 10,3% 79,8% 3,0% 1,4% 5,5% Общий итог 100,0% 100,0% 100,0% 100,0% Применяемые методы и процедуры управления кредитным риском позволили Банку сохранить достаточно высокое качество кредитного портфеля с учетом текущих экономических условий. Уровень покрытия ссуд IV-V категории качества резервами на возможные потери по ссудам в ОАО «АИКБ «Татфондбанк» значительно превышает аналогичный показатель в целом по России. Уровень покрытия проблемных и безнадежных ссуд резервами на возможные потери Банковский сектор РФ Татфондбанк 01.01.2014 01.02.2014 01.03.2014 01.04.2014 101,37% 176,12% 101,77% 180,20% 103,29% 183,15% х 186,28% Информация об объемах просроченной задолженности в разрезе типов контрагентов. Общий объем просроченных ссуд увеличился за первый квартал 2014 года на 22,6%. По состоянию на 01.04.2014г. среди активов Банка, оцениваемых в целях создания резервов на возможные потери, по следующим видам активов имелась просроченная задолженность: Ссуды, ссудная и приравненная к ней задолженность, тыс. руб. 01.04.2014 01.01.2014 Кредиты, предоставленные банкам Кредиты, предоставленные юридическим лицам (кроме банков) Кредиты, предоставленные физическим лицам Прочие операции Итого Доля просроченной задолженности в общей сумме кредитных вложений, % 01.04.2014 01.01.2014 1 220 947 1 040 313 0,0% 0,0% 59 589 972 57 074 979 3,1% 2,7% 25 351 780 24 730 716 5,0% 4,2% 4 956 269 4 576 960 1,2% 0,3% 91 118 968 87 422 968 3,6% 3,1% Кредиты, предоставленные физическим лицам с просроченными платежами по видам продуктов по состоянию на 01.04.2014г. и 01.01.2014г.: Розничные кредиты по видам продуктов 01.04.2014 Сумма, тыс. руб. 01.01.2014 Доля,% Сумма, тыс. руб. Доля,% Ипотечные кредиты 1- без просрочки. 5 256 032 19 96,2% 4 883 242 96,5% 2 - с просроченными платежами от 1 до 30 дней 0 0,0% 5 714 0,1% 3 - с просроченными платежами от 31 до 90 дней 80 690 1,5% 39 051 0,8% 4 - с просроченными платежами от 91 до 180 дней 16 015 0,3% 43 082 0,9% 5 - с просроченными платежами свыше 180 дней 70 868 1,3% 51 836 1,0% 6 - с просроченными платежами свыше 365 дней 37 867 0,7% 34 106 0,7% 5 461 472 100,0% 5 057 031 100,0% 2 421 010 90,4% 2 465 376 91,7% 2 - с просроченными платежами от 1 до 30 дней 49 921 1,9% 47 003 1,7% 3 - с просроченными платежами от 31 до 90 дней 44 883 1,7% 48 395 1,8% 4 - с просроченными платежами от 91 до 180 дней 34 461 1,3% 21 733 0,8% 5 - с просроченными платежами свыше 180 дней 41 550 1,6% 33 331 1,2% 6 - с просроченными платежами свыше 365 дней 82 988 3,1% 74 192 2,8% 2 674 813 100,0% 2 690 030 100,0% 14 507 404 84,3% 14 687 381 86,4% 2 - с просроченными платежами от 1 до 30 дней 396 252 2,3% 387 505 2,3% 3 - с просроченными платежами от 31 до 90 дней 399 581 2,3% 300 903 1,8% 4 - с просроченными платежами от 91 до 180 дней 365 680 2,1% 316 966 1,9% 5 - с просроченными платежами свыше 180 дней 586 655 3,4% 561 272 3,3% 6 - с просроченными платежами свыше 365 дней 959 924 5,6% 729 628 4,3% 17 215 496 100,0% 16 983 655 100,0% 22 184 446 87,4% 22 035 999 89,1% 2 - с просроченными платежами от 1 до 30 дней 446 173 1,8% 440 222 1,8% 3 - с просроченными платежами от 31 до 90 дней 525 154 2,1% 388 349 1,6% 4 - с просроченными платежами от 91 до 180 дней 416 157 1,6% 381 780 1,5% 5 - с просроченными платежами свыше 180 дней 699 072 2,8% 646 440 2,6% 6 - с просроченными платежами свыше 365 дней 1 080 778 4,3% 837 926 3,4% 25 351 780 100,0% 24 730 716 100,0% ИТОГО: Кредиты под залог авто 1- без просрочки. ИТОГО: Потребительские кредиты 1- без просрочки. ИТОГО: Суммарно по портфелю 1- без просрочки. ИТОГО: Кредиты, предоставленные корпоративным клиентам (кроме просроченными платежами по состоянию на 01.01.2014г. и 01.04.2014г.: Корпоративный портфель с просроченными платежами 01.04.2014г. банков) 01.01.2014г. Сумма, тыс. руб. Доля, % Сумма, тыс. руб. Доля, % 57 293 221 96,1% 55 003 115 96,4% с просроченными платежами от 1 до 5 дней 116 195 0,2% 180 251 0,3% с просроченными платежами от 6 до 30 дней 104 310 0,2% 54 861 0,1% с просроченными платежами от 31 до 90 дней 223 800 0,4% 79 759 0,1% 1 852 446 3,1% 1 756 993 3,1% 59 589 972 100,0% 57 074 979 100,0% без просрочки с просроченными платежами свыше 90 дней Итог 20 с Размер фактически сформированного резерва по кредитам юридических лиц с просроченными платежами вырос по сравнению с 10,2%. Таким образом, сформированные резервы в 2,2 раза превышают задолженности розничных и корпоративных клиентов с просроченными отражает консервативность подходов Банка к оценке кредитного риска. физических и 01.01.2014г. на размер ссудной платежами, что Информация о характере и стоимости полученного обеспечения. Обеспеченность кредитного портфеля составляет свыше 60%. На 01.04.2014г. 75,7% из всего обеспечения составляет имущество. На 01.04.14г. На 01.01.14г. Кредитный портфель (юр.лица и физ.лица), тыс. руб. 84 941 752 81 805 695 обеспечение по выданным кредитам, всего, тыс. руб. 56 460 296 51 233 013 66,47% 62,63% 42 760 080 36 984 854 50,34% 45,21% 13 700 216 14 248 159 16,13% 17,42% в %% от кредитного портфеля в т.ч. имущество, тыс. руб. в %% от кредитного портфеля ценные бумаги, тыс. руб. в %% от кредитного портфеля Общая стоимость обеспечения, принятого в уменьшение расчетного резерва на возможные потери, ссудам, увеличилась на 10,2% в первом квартале 2014 года, что на 6,4 п.п. выше, чем рост кредитного портфеля физических и юридических лиц. 10. Информация об объеме, структуре и чувствительности стоимости финансовых инструментов к изменениям процентных ставок. ОАО «АИКБ «Татфондбанк» принимает на себя риск, связанный с влиянием колебаний рыночных процентных ставок на его финансовое положение и потоки денежных средств. Такие колебания могут повышать уровень процентной маржи, однако в случае неожиданного изменения процентных ставок процентная маржа может снижаться или приводить к возникновению убытков. Расчет процентного риска для управленческого учета осуществляется Департамент рисков в конце каждого месяца. В функции Правления в области управления процентным риском входит: − утверждение процентных ставок для разных видов сделок; − принятие управленческих решений о реструктуризации активов и пассивов в отношении сроков их погашения или структуры процентных ставок. Департамент рисков ежемесячно проводит расчет величины процентного риска тремя методами: − ГЭП (разрыв) – анализа; − методом дюрации, состоящим в применении определенных коэффициентов взвешивания, которые базируются на оценке дюрации требований и обязательств, к каждому из временных интервалов, по которым распределяются финансовые инструменты в зависимости от срока, оставшегося до погашения; − методом определения волатильности процентных ставок для доходных активов и обязательств. При этом используются статистические данные по процентным ставкам за последние три года. В таблице ниже представлен анализ активов и пассивов банка с процентной ставкой. Гэп-анализ позволяет сделать выводы о направлениях изменения процентного дохода в период времени при снижении или повышении уровня рыночных процентных ставок, что 21 предупреждает образование отрицательной процентной маржи. В расчет включаются активы и обязательства, чувствительные к изменению процентных ставок. Активы и обязательства распределяются по временным интервалам в зависимости от срока, оставшегося до их погашения. В каждом временном интервале в пределах 1 года рассчитывается сумма активов и сумма обязательств нарастающим итогом, Вычисляется конечная величина гэп, которая рассчитана на изменение процентной ставки на 2%. На 01.04.14 На 01.01.14 до 180 свыше 1 свыше 1 до 30 дней до 1 года до 30 дней до 180 дней до 1 года дней года года -16 357 493 -6 725 232 -12 899 719 47 811 754 -12 762 453 -18 158 009 -1 983 887 43 951 967 GAP Коэффициент разрыва (совокупный 0,20 0,50 0,54 относительный GAP нарастающим итогом) Стресс-тестинг (рост или (падение 2,00% ставок)) Расчет возможного изменения чистого процентного дохода через стресс-тестинг -313 518,62 - 95 274,12 - 64 498,60 (на 200 б.п. по состоянию на середину каждого временного интервала) При увеличении процентной ставки на 2% чистый - 473 291,33 процентный доход повысится на Х 0,18 0,39 0,55 Х 2,00% Х -244 613,68 - 257 238,46 - 9 919,43 Х - 511 771,58 Заместитель Председателя Правления В. А. Мерзляков Главный бухгалтер С. Г. Корчагина 22