Annex 2

реклама

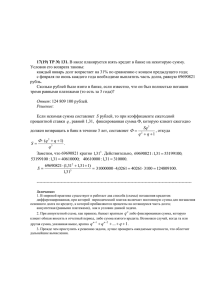

КОДЕКС ОТВЕТСТВЕННОГО КРЕДИТОРА Как социальные инвесторы, мы полагаем, что мы несем особую ответственность за вложение средств таким способом, который не наносит вреда тем самым людям, для оказания поддержки которым и была создана отрасль микрофинансирования. Во избежание потенциального развития ситуации чрезмерной задолженности на таджикском рынке микрофинансирования, где уже наблюдались ранние признаки возможного возникновения такой ситуации, социальные инвесторы, которые активно действовали в сфере кредитования в Таджикистане на протяжении последних десяти лет, стремятся укреплять стандарты практики ответственного кредитования. Принимая данный Кодекс ответственного кредитора (далее по тексту «Кодекс»), нижеподписавшиеся социальные инвесторы (далее по тексту «Инвесторы») берут на себя обязательство сотрудничать с учреждениями микрофинансирования и банками, которые действуют в соответствии с практикой ответственного кредитования, как описано в настоящем документе. Нижеподписавшиеся Инвесторы берут на себя обязательство продвигать практику кредитования, описанную в настоящем документе, и поддерживать развитие учреждений микрофинансирования и банков, которые также действуют в соответствии с принципами, определенными в настоящем Кодексе. Инвесторы берут на себя обязательства применять следующие стандарты передовой практики при проведении комплексной проверки или текущей кредитной оценки клиентских учреждений микрофинансирования или банков и в максимально возможной степени рассматривать соблюдение принципов ответственного финансирования согласно условиям кредитных соглашений с учреждениями микрофинансирования и банками: 1. Тщательный анализ способности погасить кредит Инвесторы будут стремиться финансировать учреждения микрофинансирования и банки, которые размещают займы таким образом, что каждый предлагаемый субкредит является финансово и экономически обоснованным, что подтверждается использованием следующих специальных элементов анализа способности погасить кредит. Использование коэффициента обслуживания долга В идеальном случае анализ способности погасить кредит будет включать расчет коэффициента обслуживания долга субзаемщика на момент выполнения каждой кредитной оценки. Инвесторы признают, что разные учреждения в настоящее время используют различные расчеты при проведении анализа способности погасить кредит, что затрудняет понимание того, каким образом ограничения данного коэффициента устанавливаются в организациях. Чтобы внести ясность, Инвесторы рекомендуют определять Коэффициент обслуживания долга следующим образом: Сумма средств, доступных для обслуживания долга, деленная на Общую сумму средств для обслуживания долга «Сумма средств, доступных для обслуживания долга» означает среднемесячный чистый доход1 (после вычета всех общефирменных расходов/расходов на содержание, включая потребности оборотного капитала и капитальные затраты и исключая остатки Если денежные переводы рассматриваются как доход для данного расчета, Специалисты по кредитованию должны подтвердить стабильность таких поступлений. Инвесторы предполагают, что учреждения микрофинансирования устанавливают разумные ограничения размера переводов, включаемых в доход. 1 денежных средств за такой период) предприятия и операционной деятельности субзаемщика, самого субзаемщика и всех членов семьи субзаемщика за 12 месяцев2, предшествующих дате расчета. «Общая сумма средств для обслуживания долга» означает сумму ежемесячного погашения основного долга и процентов по всем подлежащим уплате Финансовым задолженностям предприятия и операционной деятельности субзаемщика, самого субзаемщика и всех членов семьи субзаемщика на момент оценки и прогнозируемые суммы погашения основного долга и процентов по займу(ам) от Заемщика, на которые претендует субзаемщик. «Финансовая задолженность» определяется в отношении любого лица как задолженность такого лица по следующим суммам или в их отношении: (a) заемные денежные средства; (b) любая сумма, полученная по акцепту под акцептную кредитную линию; (c) сумма любого обязательства в отношении любого договора аренды или рассрочки; (d) реализованная или учтенная дебиторская задолженность (за исключением любой дебиторской задолженности в тех случаях, когда она реализуется без права обратного требования); (e) любая сумма, полученная по любой другой сделке (включая любой договор купли-продажи с отсрочкой исполнения обязательств), имеющей коммерческий характер заимствования; и сумма любого обязательства в отношении любой гарантии или компенсации. В итоге предлагается следующий расчет: (Среднемесячный доход заемщика и его семьи МИНУС операционные расходы МИНУС расходы на проживание МИНУС капитальные расходы) ДЕЛЕННОЕ НА (Сумму ежемесячного погашения основного долга и процентов заемщика и его семьи ПЛЮС сумма ежемесячного погашения основного долга и процентов по предполагаемому займу, который анализируется) Использование других коэффициентов для оценки уровня задолженности заемщика Другие коэффициенты, которые учреждения микрофинансирования и банки должны отслеживать, и которые Инвесторы будут принимать во внимание в ходе комплексной проверки, включают следующее: (a) общую долговую нагрузку субзаемщиков (т.е. сколько непогашенных финансовых обязательств имеет каждый субзаемщик); (f) Если данные за 12 месяцев недоступны, можно использовать среднемесячный показатель за более короткий период. 2 (b) число клиентов, имеющих несколько кредитов (т.е. какая часть портфеля/клиентов Заемщика имеет кредиты у других кредиторов); и (c) любые другие показатели, которые могут помочь определить долговую нагрузку отдельного субзаемщика и общий уровень портфеля. Желательно, чтобы учреждения микрофинансирования и банки разработали специальные критерии или внутренние ограничения для каждого такого показателя. Инвесторы признают, что на рынке не существует общего мнения о том, какими должны быть соответствующие ограничения для таких показателей. Однако мы считаем, что эти вопросы являются достаточно важным основанием для проведения внутреннего анализа и обсуждения в каждой организации, что позволит выработать решение об общих внутренних ограничениях для этих параметров задолженности. Оценка кредитов в иностранной валюте В случаях, когда учреждения микрофинансирования или банки предоставляют субкредиты в валюте, отличной от кыргызского сома, желательно, чтобы анализ кредитоемкости включал определенные поправки на влияние возможного снижения стоимости местной валюты. Примером рекомендуемого анализа будет являться анализ чувствительности к уровню риска, отражающий способность субзаемщика обслуживать долг в случае неблагоприятных 10% и 20% изменений курса обмена иностранной валюты по отношению к таджикскому сомони. Инвесторы рекомендуют Заемщику отклонить кредит или изменить его условия, если субзаемщик не может выдерживать колебания курса обмена иностранной валюты в размере до 20%. В принципе валюта субкредита должна увязываться с валютой доходов субзаемщика. 2. Использование Бюро кредитных историй Инвесторы будут стремиться финансировать учреждения микрофинансирования и банки, которые активно используют и поддерживают Бюро кредитных историй. Стандарты передовой практики использования Бюро кредитных историй включают кредитную проверку каждого предлагаемого субзаемщика, включая повторных субзаемщиков, при рассмотрении каждой субкредитной заявки. Результаты такой кредитной проверки должны быть включены в комплект документов по каждому субзаемщику / субкредиту и должны быть перепроверены кредитным комитетом. Учреждения микрофинансирования и банки должны также поддерживать деятельность Бюро кредитных историй, предоставляя своевременную и полную информацию по субкредитам в соответствии с политикой и процедурами Бюро кредитных историй. 3. Поддержка Принципов защиты клиента SMART Campaign Инвесторы будут стремиться финансировать учреждения микрофинансирования и банки, которые поддерживают Принципы защиты клиента SMART Campaign и систематически реализуют эти принципы в разумные сроки. i. Ожидается, что учреждение формально одобрит SMART Campaign, оставив подпись онлайн. ii. Ожидается, что используя размещенную на сайте SMART Campaign анкету «Приступая к работе: Анкета для самооценки учреждений микрофинансирования по реализации принципов защиты клиента», iii. учреждение будет изучать свою практику защиты клиента в рамках своей организации, выявлять сильные и слабые стороны, а также проверять, реализация каких принципов представляет возможности улучшения защиты клиента. Ожидается, что с помощью общедоступных средств и ресурсов сайта SMART Campaign и других, учреждение постепенно внедрит или укрепит действующую практику, способствующую реализации 7 Принципов защиты клиентов. Приоритетное внимание должно уделяться осуществлению принципов «Предотвращения чрезмерной задолженности» и «Ответственности и прозрачного ценообразования». 4. Прозрачность отношений с клиентами Инвесторы будут стремиться финансировать учреждения микрофинансирования и банки, которые обеспечивают прозрачность отношений со своими клиентами, что подтверждается стандартами практики, перечисленными ниже. Использование метода расчета процентной ставки на основе уменьшающегося баланса. Начисление процентов по субкредитам методом расчета процентной ставки на основе уменьшающегося баланса считается более прозрачным способом расчета процентов, и он используется ответственными кредиторами во всем мире. В Таджикистане рекомендуется использовать метод расчета на основе уменьшающегося баланса, продвигая важность соблюдения кредиторами этого стандарта, позволяющего клиентам сравнить процентные ставки различных учреждений. Предоставление графика погашения Каждый субзаемщик должен получить график погашения с указанием каждой из дат в пределах срока погашения субкредита, с разделением платежей на платежи по погашению основного долга и процентов, а также с предоставлением информации по всем другим сборам и затратам. График погашения должен быть помещен на первой или второй странице договора займа; форма представления должна быть ясной и позволять клиенту легко его понять. Предоставление информации о действующей годовой процентной ставке Действующая процентная ставка должна быть ясно указана в письменной форме на первой странице кредитного договора с субзаемщиком и должна рассчитываться в соответствии с нормативными положениями Кыргызстана. Предоставление информации о рисках, связанных с иностранной валютой В случае если субкредит представлен в валюте, отличной от таджикских сомони или является индексированным кредитом, учреждение микрофинансирования или банк по возможности должен уведомить субзаемщика (в письменной форме с подтверждением получения субзаемщиком) о рисках, связанных с таким кредитом в иностранной валюте. 5. Другие рекомендуемые методы работы Другие стандарты передовой практики, которым Инвесторы будут стремиться оказывать поддержку в их отношениях с учреждениями микрофинансирования и банками в Таджикистане, включают следующее. Обучение персонала вопросам чрезмерной задолженности Желательно, чтобы учреждения микрофинансирования и банки проводили регулярное обучение своих кредитных специалистов для повышения осведомленности о рисках чрезмерной задолженности и чрезмерного кредитования субзаемщика. Сбалансированная схема материального поощрения Схемы материального поощрения кредитных специалистов должны учитывать качество портфеля как важный критерий, чтобы пресечь попытки увеличения портфеля без учета качества или способности вернуть долг. Контроль Инвесторам рекомендуется использовать прилагаемый шаблон для регулярного контроля за осуществлением вышеупомянутых принципов и стандартов практики. Подписано