(массовой оценки). - Appraiser.Ru. Вестник оценщика

реклама

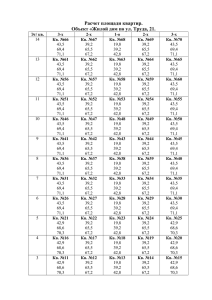

Сравнительный подход. Метод статистического моделирования (массовой оценки). Показывает зависимость рыночной стоимости недвижимости от некоторого набора ценообразующих факторов и взаимосвязь факторов между собой. На первом этапе, нужно выделить важнейшие факторы, которые могут существенно влиять на стоимость объекта. Например, в нашем примере я взял четыре фактора, которые по моему мнению влияют на стоимость объекта: 1. Общая площадь квартиры; 2. Ценовая зона; 3. Планировка; 4. Этаж размещения квартиры. Можно включить и другие факторы, чтобы выборка была случайной, т.е., чтобы в выборку могла попасть любая квартира, предлагающаяся на рынке. На втором этапе, производиться сбор и проверка качества информации о стоимости предложения и параметрах аналогов. Например, все мы часто оцениваем квартиры, эти данные можно вносить в таблицу, для дальнейшего использования в методе статистического моделирования. На третьем этапе, производиться выбор вида модели в, примере использована многофакторная линейная регрессионная модель. Часто используемая оценщиками, если связь между факторами модели линейна. Аддитивная регрессионная модель (линейное многофакторное уравнение регрессии): Y = А0 + А1 × Х1 + А2 × Х2 ... + Аn × Xn, где: А0 – свободный член уравнения; А1, Аn – факторы модели; Х1, Xn – коэффициенты регрессии. На четвертом этапе, можно произвести корреляционный анализ между факторами и стоимостью. В Excel функция КОРРЕЛ. Из нашего примера следует: 1. Корреляция между ценообразующим фактором и стоимостью: Х1 0,91 Х2 0,20 Х3 0,42 Х4 -0,06 Корреляция между ценообразующим фактором и стоимостью долл. /кв.м. Х1 -0,18 Х2 0,60 Х3 0,52 Х4 -0,32 2. Корреляция между ценообразующими факторами Х1;2 -0,06 Х1;3 0,19 Х1;4 0,08 Х2;3 0,00 Х2;4 0,00 Х3;4 0,00 Первая группа коэффициентов должна иметь как можно большие значения - это будет свидетельствовать о существовании влияния этих факторов на цену. Вторая группа коэффициентов должна иметь малые значения - это будет свидетельствовать о независимости факторов между собой. На пятом этапе, производится расчет статистических характеристик по информационной базе, чтобы рассчитать средние величины в выборке и составить впечатления о рынке в целом. Расчет средних величин в выборке: Диапазон площади, кв.м. 29,5 Медиана площади, кв.м. Средняя площадь, кв.м. Диапазон стоимости квартир, долл. 24 000 Средняя стоимость кв.м квартиры Стандартное отклонение стоимости, долл. /кв.м. Коэффициент вариации, % 66,2 47 47 60 000 844 102 12% Коэффициента вариации - выражает среднее квадратичное отклонение в процентах от среднего значения и должно быть не более 33%. Не большой диапазон изменения площадей квартиры и не превышающий 33% коэффициент вариации стоимости 1 кв.м. позволяют сделать вывод, что пользоваться средним значением для определения рыночной стоимости оцениваемой недвижимости – можно. На шестом этапе, по собранной информации производится определение неизвестных параметров модели, в примере использован метод наименьших квадратов (с помощью надстройки «Пакет анализа» в Excel). Метод базируется на минимизации суммы квадратов отклонений. На седьмом этапе, производиться проверка статистической коэффициентов и проверка адекватности самой модели в целом. значимости Проверка статистической значимости коэффициентов производится с помощью tкритерий Стьюдента. t-критерий Стьюдента - оценивает статистическую значимость коэффициентов регрессии и корреляции. Если tнабл больше tкрит, то значимость коэффициентов регрессии подтверждается. tкрит - определяется в Excel функция СТЬЮДРАСПОБР (в нашем примере =СТЬЮДРАСПОБР(0,05;33)) или находится по таблице. Табличное значение определяется в зависимости от уровня значимости (α) (обычно α = 0,05 или 0,01) и числа степеней свободы, которое в нашем случае линейной многофакторной регрессии равно (n-38), n-число наблюдений, тогда tкрит (n-m-1;α/2) В нашем примере tкрит для а = 0,05 составляет 2. Все tнабл больше tкрит, это свидетельствует о том, что полученные коэффициенты регрессии Х1, Х2, Х3, Х4 статистически значимы, и поэтому их можно использовать в уравнении линейной многофакторной регрессии для расчетов. Прокомментируем содержание полученной модели, обратив внимание на знаки коэффициентов: Y-пересечение Переменная X 1 Переменная X 2 Переменная X 3 Переменная X 4 Коэффициенты 765,0032526 -1,971366803 72,94495779 113,6988282 -60,2298473 * Коэффициент -1,97 при факторе Х1 означает, что квадратный метр общей площади квартиры, в среднем, уменьшается на -1,97 долл. за кв.м. при увеличение на 1 кв.м. площади квартиры при неизменности других факторов. Т.е. отражает ликвидность квартиры. * Коэффициент 72,94 при факторе Х2 показывает влияние местоположения на кв.м. стоимости квартиры. Так, в среднем, переход из зоны с меньшим номером в зону с большим на единицу номером ведет к увеличению 72,94 долл. за кв.м. * Коэффициент 113,70 при факторе Х3 показывает влияние архитектурно-планировочного решения квартиры на кв.м. стоимости квартиры. Так, квартиры с улучшенной планировки стоят дороже на 113,70 долл. за 1 кв.м. * Коэффициент -60,23 при факторе Х4 показывает влияние расположения квартиры в жилом доме на кв.м. стоимости квартиры. Так, квартиры находящиеся на крайних этажах стоят дешевле на -60,23 долл. за 1 кв.м. Проверка адекватности самой модели в целом (уравнения регрессии) производится с помощью: Коэффициентом детерминации (R – квадрат) – который должен быть не меньше 0,7. В нашем примере он составляет 0,79. Статистикой R2 нужно пользоваться с осторожность, поскольку ее всегда можно увеличить, взяв достаточно большое число факторов модели. F – критерий – если наблюдаемое значение F-критерия (вычисленное по выборочным данным) больше критического значения F-критерия (определённого по таблице распределения Фишера-Снедекора), т.е. Fнабл›Fкрит, то с вероятностью а основная гипотеза о незначимости индекса детерминации отвергается, и он признаётся значимым. Следовательно, полученная модель регрессии также признаётся значимой. Если наблюдаемое значение F-критерия (вычисленное по выборочным данным) меньше или равно критического значения F-критерия (определённого по таблице распределения Фишера-Снедекора), т. е. Fнабл=Fкрит, то основная гипотеза о незначимости индекса детерминации принимается, и он признаётся незначимым. Полученная модель регрессии является незначимой и нуждается в дальнейшей доработке. Fкрит определяется в Excel функция FРАСПОБР (в нашем примере =FРАСПОБР(0,05;4;33)) или находится по таблице распределения Фишера-Снедекора. Табличное значение критерия Фишера вычисляется следующим образом: 1. Определяют k1, которое равно количеству факторов (Х). Например, в нашем примере k1=4. 2. Определяют k2, которое определяется по формуле: n – m – 1, где n – число наблюдений, m – количество факторов. Например, в нашем примере k2 = 38 – 4 – 1 = 33. В нашем примере Fнабл = 28.64 больше Fкрит = 2.66, значит, коэффициент детерминации статистически значим и модель адекватна для определения стоимости объекта. Далее модель стоимости может использоваться по назначению, то есть для суждения о стоимости объектов оценки. На пример: 1. Объект оценки квартира: общ.пл. (40) кв.м., ценовая зона (3), планировка обычная (0), этаж первый (1). Стоимость, полученная при помощи модели 33 790 долл. США. 2. Объект оценки квартира: общ.пл. (59,6) кв.м., ценовая зона (3), планировка обычная (0), этаж последний (1). Стоимость, полученная при помощи модели 48 044 долл. США. Так как для составления модели мы использовали стоимость предложения, а не цену продажи стоимость, полученную при помощи модели нужно скорректировать на условия продажи (торг) в зависимости от площади квартиры. В примере стоимость скорректирована в размере 5%. Итоговая стоимость квартир составила 32 101 долл. США и 45 642 долл. США. Если сопоставить со стоимостью найденную методом рыночной информации по данным объектам то стоимость объектов определенная методом рыночной информации составит: 1. 32 446 долл. США 2. 50 872 долл. США. Преимущество метода 1. Освобождает оценщика от субъективных суждений, о величине корректировок применяемых экспертным методом при оценке методом рыночной информации. 2. Кроме того, с помощью метода рыночной информации, невозможно определить темп изменения вклада факторов, например как изменяется стоимость 1 кв.м. при увеличении общей площади недвижимости. 3. Уменьшает время процесса оценки и соответственно время бизнес процессов.