Сообщение о существенном факте о начисленных доходах по

реклама

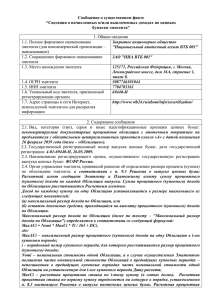

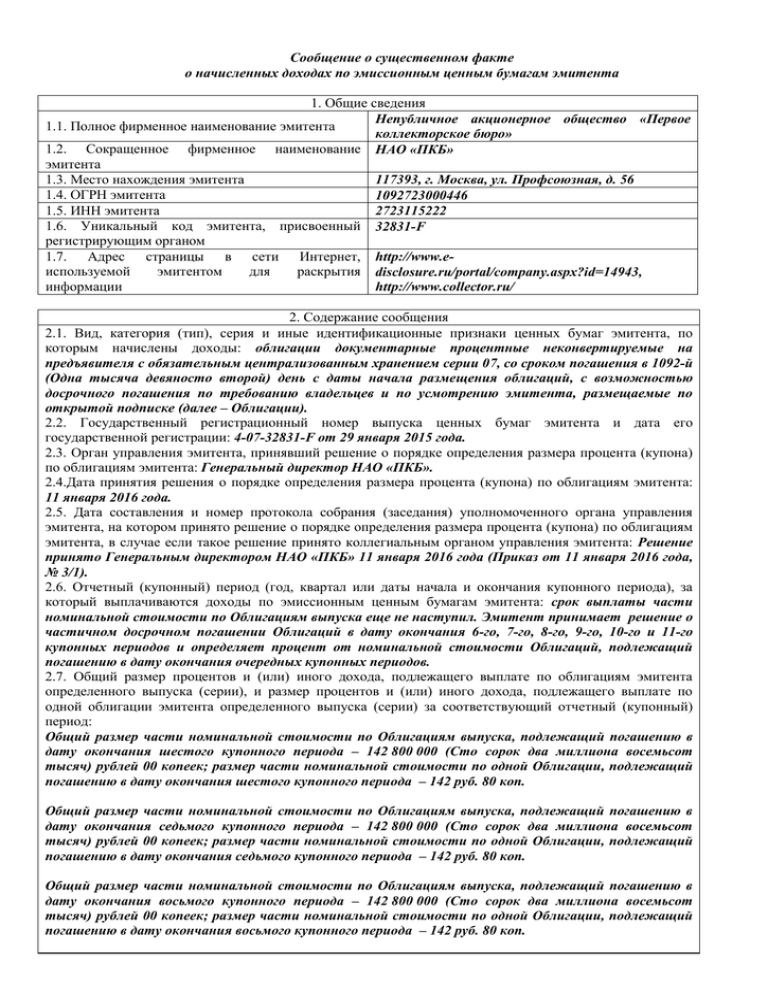

Сообщение о существенном факте о начисленных доходах по эмиссионным ценным бумагам эмитента 1. Общие сведения Непубличное акционерное общество «Первое 1.1. Полное фирменное наименование эмитента коллекторское бюро» 1.2. Сокращенное фирменное наименование НАО «ПКБ» эмитента 1.3. Место нахождения эмитента 117393, г. Москва, ул. Профсоюзная, д. 56 1.4. ОГРН эмитента 1092723000446 1.5. ИНН эмитента 2723115222 1.6. Уникальный код эмитента, присвоенный 32831-F регистрирующим органом 1.7. Адрес страницы в сети Интернет, http://www.eиспользуемой эмитентом для раскрытия disclosure.ru/portal/company.aspx?id=14943, информации http://www.collector.ru/ 2. Содержание сообщения 2.1. Вид, категория (тип), серия и иные идентификационные признаки ценных бумаг эмитента, по которым начислены доходы: облигации документарные процентные неконвертируемые на предъявителя с обязательным централизованным хранением серии 07, со сроком погашения в 1092-й (Одна тысяча девяносто второй) день с даты начала размещения облигаций, с возможностью досрочного погашения по требованию владельцев и по усмотрению эмитента, размещаемые по открытой подписке (далее – Облигации). 2.2. Государственный регистрационный номер выпуска ценных бумаг эмитента и дата его государственной регистрации: 4-07-32831-F от 29 января 2015 года. 2.3. Орган управления эмитента, принявший решение о порядке определения размера процента (купона) по облигациям эмитента: Генеральный директор НАО «ПКБ». 2.4.Дата принятия решения о порядке определения размера процента (купона) по облигациям эмитента: 11 января 2016 года. 2.5. Дата составления и номер протокола собрания (заседания) уполномоченного органа управления эмитента, на котором принято решение о порядке определения размера процента (купона) по облигациям эмитента, в случае если такое решение принято коллегиальным органом управления эмитента: Решение принято Генеральным директором НАО «ПКБ» 11 января 2016 года (Приказ от 11 января 2016 года, № 3/1). 2.6. Отчетный (купонный) период (год, квартал или даты начала и окончания купонного периода), за который выплачиваются доходы по эмиссионным ценным бумагам эмитента: срок выплаты части номинальной стоимости по Облигациям выпуска еще не наступил. Эмитент принимает решение о частичном досрочном погашении Облигаций в дату окончания 6-го, 7-го, 8-го, 9-го, 10-го и 11-го купонных периодов и определяет процент от номинальной стоимости Облигаций, подлежащий погашению в дату окончания очередных купонных периодов. 2.7. Общий размер процентов и (или) иного дохода, подлежащего выплате по облигациям эмитента определенного выпуска (серии), и размер процентов и (или) иного дохода, подлежащего выплате по одной облигации эмитента определенного выпуска (серии) за соответствующий отчетный (купонный) период: Общий размер части номинальной стоимости по Облигациям выпуска, подлежащий погашению в дату окончания шестого купонного периода – 142 800 000 (Сто сорок два миллиона восемьсот тысяч) рублей 00 копеек; размер части номинальной стоимости по одной Облигации, подлежащий погашению в дату окончания шестого купонного периода – 142 руб. 80 коп. Общий размер части номинальной стоимости по Облигациям выпуска, подлежащий погашению в дату окончания седьмого купонного периода – 142 800 000 (Сто сорок два миллиона восемьсот тысяч) рублей 00 копеек; размер части номинальной стоимости по одной Облигации, подлежащий погашению в дату окончания седьмого купонного периода – 142 руб. 80 коп. Общий размер части номинальной стоимости по Облигациям выпуска, подлежащий погашению в дату окончания восьмого купонного периода – 142 800 000 (Сто сорок два миллиона восемьсот тысяч) рублей 00 копеек; размер части номинальной стоимости по одной Облигации, подлежащий погашению в дату окончания восьмого купонного периода – 142 руб. 80 коп. Общий размер части номинальной стоимости по Облигациям выпуска, подлежащий погашению в дату окончания девятого купонного периода – 142 800 000 (Сто сорок два миллиона восемьсот тысяч) рублей 00 копеек; размер части номинальной стоимости по одной Облигации, подлежащий погашению в дату окончания девятого купонного периода – 142 руб. 80 коп. Общий размер части номинальной стоимости по Облигациям выпуска, подлежащий погашению в дату окончания десятого купонного периода – 142 800 000 (Сто сорок два миллиона восемьсот тысяч) рублей 00 копеек; размер части номинальной стоимости по одной Облигации, подлежащий погашению в дату окончания десятого купонного периода – 142 руб. 80 коп. Общий размер части номинальной стоимости по Облигациям выпуска, подлежащий погашению в дату окончания одиннадцатого купонного периода – 142 800 000 (Сто сорок два миллиона восемьсот тысяч) рублей 00 копеек; размер части номинальной стоимости по одной Облигации, подлежащий погашению в дату окончания одиннадцатого купонного периода – 142 руб. 80 коп. Общий размер части номинальной стоимости по Облигациям выпуска, подлежащий погашению в дату окончания двенадцатого купонного периода – 143 200 000 (Сто сорок три миллиона двести тысяч) рублей 00 копеек; размер части номинальной стоимости по одной Облигации, подлежащий погашению в дату окончания двенадцатого купонного периода – 143 руб. 20 коп. 2.8. Форма выплаты доходов по ценным бумагам эмитента (денежные средства, иное имущество): выплата доходов по Облигациям производится в рублях Российской Федерации в безналичном порядке. 2.9. Дата, в которую обязательство по выплате доходов по ценным бумагам эмитента (дивиденды по акциям, доходы (проценты, номинальная стоимость, часть номинальной стоимости) по облигациям) должно быть исполнено, а в случае, если обязательство по выплате доходов по ценным бумагам должно быть исполнено эмитентом в течение определенного срока (периода времени), дата окончания этого срока: Эмитент будет погашать часть номинальной стоимости Облигаций в дату окончания следующих купонных периодов: шестого купонного периода (546-й день с даты начала размещения Облигаций); седьмого купонного периода (637-й день с даты начала размещения Облигаций); восьмого купонного периода (728-й день с даты начала размещения Облигаций); девятого купонного периода (819-й день с даты начала размещения Облигаций); десятого купонного периода (910-й день с даты начала размещения Облигаций); одиннадцатого купонного периода (1001-й день с даты начала размещения Облигаций); двенадцатого купонного периода (1092-й день с даты начала размещения Облигаций). 3. Подпись 3.1. Генеральный директор НАО «ПКБ» 3.2. Дата “ 11 ” П.С. Михмель января 20 16 г. (подпись) М.П.