1261337982_Ст_Тарик

реклама

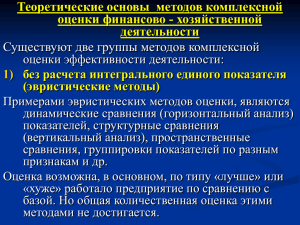

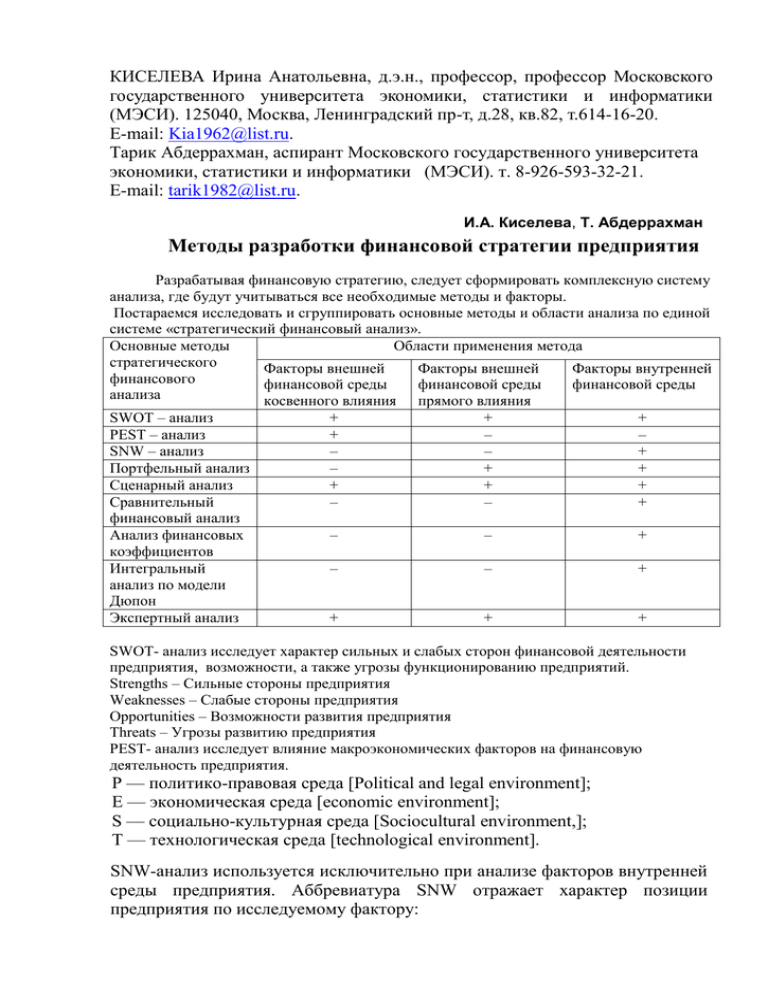

КИСЕЛЕВА Ирина Анатольевна, д.э.н., профессор, профессор Московского государственного университета экономики, статистики и информатики (МЭСИ). 125040, Москва, Ленинградский пр-т, д.28, кв.82, т.614-16-20. E-mail: Kia1962@list.ru. Тарик Абдеррахман, аспирант Московского государственного университета экономики, статистики и информатики (МЭСИ). т. 8-926-593-32-21. E-mail: tarik1982@list.ru. И.А. Киселева, Т. Абдеррахман Методы разработки финансовой стратегии предприятия Разрабатывая финансовую стратегию, следует сформировать комплексную систему анализа, где будут учитываться все необходимые методы и факторы. Постараемся исследовать и сгруппировать основные методы и области анализа по единой системе «стратегический финансовый анализ». Основные методы Области применения метода стратегического Факторы внешней Факторы внешней Факторы внутренней финансового финансовой среды финансовой среды финансовой среды анализа косвенного влияния прямого влияния SWOT – анализ PEST – анализ SNW – анализ Портфельный анализ Сценарный анализ Сравнительный финансовый анализ Анализ финансовых коэффициентов Интегральный анализ по модели Дюпон Экспертный анализ + + – – + – + – – + + – + – + + + + – – + – – + + + + SWOT- анализ исследует характер сильных и слабых сторон финансовой деятельности предприятия, возможности, а также угрозы функционированию предприятий. Strengths – Сильные стороны предприятия Weaknesses – Слабые стороны предприятия Opportunities – Возможности развития предприятия Threats – Угрозы развитию предприятия PEST- анализ исследует влияние макроэкономических факторов на финансовую деятельность предприятия. Р — политико-правовая среда [Political and legal environment]; Е — экономическая среда [economic environment]; S — социально-культурная среда [Sociocultural environment,]; Т — технологическая среда [technological environment]. SNW-анализ используется исключительно при анализе факторов внутренней среды предприятия. Аббревиатура SNW отражает характер позиции предприятия по исследуемому фактору: S — сильная позиция [Strength position]; N — нейтральная позиция [Neutral position]; W —слабая позиция [weakness position]. Портфельный анализ основан на использовании „портфельной теории", в соответствии, с которой уровень прибыльности портфеля фондовых инструментов рассматривается в одной связке с уровнем риска портфеля (система „прибыль-риск"). В соответствии с этой теорией можно за счет формирования „эффективного портфеля" (соответствующего подбора конкретных ценных бумаг) снизить уровень портфельного риска и соответственно, повысить отношение уровня прибыльности к риску. Процесс анализа и подбора в портфель таких ценных бумаг и составляет основу использования этой системной тории. В системе стратегического финансового анализа этот метод используется обычно как вспомогательный. Сценарный анализ характеризует метод комплексной оценки основных факторов на прогнозируемое значение конкретного результативного финансового показателя при возможных различных условиях (сценариях) изменения финансовой среды — от наилучших до наихудших. В процессе использования этого метода стратегического финансового анализа все факторы исследуются с учетом их взаимосвязи. По каждому из рассматриваемых сценариев определяется вероятность его возникновения. Сравнительный финансовый анализ базируется на сопоставлении значений отдельных групп аналогичных показателей между собой. В процессе использования этого метода стратегического финансового анализа рассчитываются размеры абсолютных и относительных отклонений сравниваемых показателей. Анализ финансовых коэффициентов (R-анализ) базируется на расчете соотношения различных абсолютных показателей финансовой деятельности предприятия между собой. В процессе использования этой системы анализа определяются различные относительные показатели, характеризующие отдельные результаты финансовой деятельности и уровень финансового состояния предприятия. В стратегическом финансовом анализе наибольшее распространение получили следующие группы аналитических финансовых коэффициентов: коэффициенты, оценки финансовой устойчивости предприятия; коэффициенты оценки платежеспособности (ликвидности) предприятия; коэффициенты оценки оборачиваемости активов; коэффициенты оценки оборачиваемости капитала; коэффициенты оценки рентабельности и другие. Интегральный финансовый анализ по модели Дюпон предусматривает разложение показателя „коэффициент рентабельности активов" на ряд частных финансовых коэффициентов его формирования взаимосвязанных в единой системе. В основе этой системы анализа лежит „Модель Дюпона" (разработанная фирмой „Дюпон", США), в соответствии с которой коэффициент рентабельности используемых активов предприятия представляет собой произведение коэффициентов рентабельности Реализации продукции и оборачиваемости (количества оборотов) активов: Ра = Ррп X К0а где Ра — коэффициент рентабельности используемых активов; Ррп — коэффициент рентабельности реализации продукции; К0а — коэффициент оборачиваемости активов. Для интерпретации результатов, полученных при расчете «Модели Дюпона», может быть использована специальная матрица. С помощью матрицы можно выявить основные стратегические возможности дальнейшего повышения рентабельности активов предприятия — увеличить рентабельность реализации продукции; ускорить оборачиваемость активов; использовать оба эти направления. Для интегрального анализа эффективности использования собственного капитала предприятия может применяться следующая трех факторная Модель Дюпона: рентабельность собственного капитала; сумма чистой прибыли в рассматриваемом периоде, полученная от всех видов хозяйственной деятельности; средняя сумма собственного капитала предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая); средняя сумма всех используемых активов предприятия в рассматриваемом периоде (рассчитанная как средняя хронологическая); общий объем реализации продукции в рассматриваемом периоде. Экспертный анализ используется в том случае, если на предприятии отсутствуют необходимые информативные данные для прогнозирования факторов внешней финансовой среды. Методы этого стратегического финансового анализа базируются на опросе привлекаемых квалифицированных специалистов.