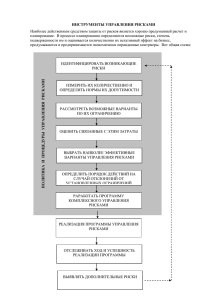

Система управления риском

реклама

Процесс деятельности ОАО «Небанковская кредитно-финансовая организация «ЕРИП» (далее – НКФО) влечет за собой появление широкого спектра рисков. В этой связи управление рисками является важным направлением финансового менеджмента, а их контроль – одним из основных источников поддержания устойчивости и эффективности функционирования НКФО Риск-менеджмент основан на комплексной системе управления рисками, которая интегрирована в организационную структуру НКФО, осуществляемые бизнес-процессы, а также в совокупность локальных нормативных правовых актов, определяющих полномочия и ответственность должностных лиц, коллегиальных органов, а также процессы управления риском. При управлении рисками НКФО учитывает требования Национального Банка Республики Беларусь и рекомендации Базельского комитета по банковскому надзору и регулированию. Согласно Политике НКФО в сфере управления рисками, руководствуясь масштабом и структурой осуществляемых операций, к числу рисков, управление которыми осуществляет НКФО, относятся: стратегический риск; кредитный риск; риск ликвидности; операционный риск; риск потери деловой репутации; рыночный риск. Стратегический риск. Система управления стратегическим риском представлена в НКФО на двух уровнях – Наблюдательный совет и Правление, в компетенцию которых входят различные функции по планированию деятельности НКФО с целью снижения и эффективного управления стратегическими рисками. Кредитный риск. Возникает при размещении собственных свободных денежных средств в банковских депозитах. Кредитный риск НКФО по размещаемым в банках денежным средствам связан с возможными убытками в случае неосуществления банкамиконтрагентами своих платежных обязательств, поэтому оценка кредитных рисков – основная часть анализа финансовой устойчивости НКФО. Основными инструментами регулирования кредитных рисков ННКФО являются: установление лимитов по финансовым инструментам на контрагентов; оценка финансового состояния контрагентов и оценка риска на стадии размещения депозита; постоянный мониторинг финансового состояния контрагентов с целью своевременного создания резервов на возможные потери; Для минимизации кредитного риска на межбанковском рынке и рынке ценных бумаг устанавливаются лимиты на контрагентов по операциям на межбанковском рынке и лимиты на эмитентов ценных бумаг. Управление ликвидностью призвано обеспечить способность НКФО своевременно и в полном объеме выполнять свои денежные и иные обязательства. Основным инструментом регулирования этого вида риска является расчет и мониторинг текущих позиций НКФО по корреспондентским счетам и перспективных платежных календарей. В частности, для минимизации риска потери ликвидности также проводится анализ зависимости НКФО от операций на межбанковском рынке, операций крупных клиентов, концентрации кредитных рисков. Управление риском ликвидности является составной частью процесса управления активами и пассивами и заключается в поддержании необходимого запаса высоколиквидных средств, обеспечении оптимального соотношения активов и пассивов по остаточным срокам, сбор данных о факторах правового риска, формирование аналитической базы данных размещения и привлечения. Для поддержания необходимого и достаточного уровня ликвидности НКФО вносит соответствующие коррективы в планирование активнопассивных операций, проводя перспективную реструктуризацию требований и обязательств с точки зрения предполагаемых сроков погашения и востребования. Операционный риск. В целях минимизации операционного риска, а также для исключения возможных убытков (потерь) в НКФО на постоянной основе осуществляется выявление и сбор данных о внутренних и внешних факторах операционного риска. На основе полученной информации формируется аналитическая база данных о выявленных факторах возникновения операционного риска, где отражаются сведения о видах и размерах операционных убытков (если таковые возникают) по направлениям деятельности НКФО, отдельным банковским операциям и сделкам. Риск-подразделение ежемесячно оценивает уровень операционного риска. Риск потери деловой репутации. Цель управления репутационным риском заключается в минимизации негативного влияния информации на репутацию НКФО, а одной из эффективных мер позиционирование НКФО как надежного и эффективного партнера, пользующегося доверием клиентов и иных контрагентов. Для предотвращения такого риска проводятся рекламные мероприятия, направленные на своевременное информирование общества о деятельности НКФО. Система управления риском потери деловой репутации НКФО включает: соблюдение всех процедур рассмотрения жалоб клиентов; следование стандартам и нормам обслуживания клиентов, действующим в НКФО; регулярную публикацию финансовой отчетности и раскрытие необходимой информации; регулярное обновление сайта НКФО. При управлении рыночными рисками НКФО принимает меры по ограничению величины возможных потерь по открытым позициям, которые могут быть понесены НКФО за установленный период времени с заданной вероятностью, путем установления системы соответствующих лимитов на каждый вид проводимых операций и способов контроля над соблюдением принятой системы лимитов. Внедрение систем управления рыночными рисками позволяет НКФО: использовать адекватные процедуры оценки рыночных рисков; разработать способы снижения рыночного риска; принимать обоснованные решения на основании полной информации по управлению портфелем, диверсификации финансовых инструментов и хеджирования рыночных рисков; укрепить положительный имидж в глазах существующих и потенциальных клиентов, контрагентов и акционеров НКФО;