K = (a+b+c)/3 + wb

реклама

К курсу Инвестиционный анализ лектор Теплова Т.В.

Преодоление недостатков вероятностного и минимаксного подходов, связанных с

учетом неопределенности через метод нечетких множеств.

Во-первых, здесь формируется полный спектр возможных сценариев инвестиционного

процесса. Во-вторых, решение принимается не на основе двух оценок эффективности

проекта, а по всей совокупности оценок. В-третьих, ожидаемая эффективность проекта не

является точечным показателем, а представляет собой поле интервальных значений со

своим распределением ожиданий, характеризующимся функцией принадлежности

соответствующего нечеткого числа. А взвешенная полная совокупность ожиданий

позволяет

оценить

интегральную

меру

ожидания

негативных

результатов

инвестиционного процесса, т.е. степень инвестиционного риска.

Оценка инвестиционного риска - это оценка меры возможности неблагоприятных

событий в ходе инвестиционного процесса, когда ожидаемость таких событий, задаваемая

функцией принадлежности соответствующих нечетких чисел, известна или определяется

специальными методами.

Вероятностный метод оценки риска инвестиций.

Для измерения вероятности того или иного события, имеются

принципиальных

подхода:

первый

основан

на

частотном

два

представлении

вероятности, а второй - на экспертных оценках или субъективных вероятностях.

Традиционный вариант – частотная оценка вероятности. Если исходные параметры

имеют вероятностное описание, то показатели эффективности инвестиций также имеют

вид случайных величин со своим импликативным вероятностным распределением.

Однако, чем в меньшей степени статистически обусловлены те или иные параметры, чем

слабее информационность о состоянии описываемой рыночной среды и чем ниже уровень

интуитивной активности экспертов, тем менее может быть обосновано применение любых

типов вероятностей в инвестиционном анализе.

Минимаксный подход как альтернативный способ учета неопределенности.

Алгоритм метода:

Формируется некий класс ожидаемых сценариев развития событий в инвестиционном

процессе и из этого класса выбирается два сценария, при которых процесс достигает

максимальной и минимальной эффективности, соответственно. Затем ожидаемый эффект

оценивается по формуле Гурвица с параметром согласия L. При L=0 (точка Вальда) за

основу при принятии решения выбирается наиболее пессимистичная оценка

эффективности проекта, когда в условиях реализации самого неблагоприятного из

сценариев сделано все, чтобы снизить ожидаемые убытки.

Цель такого подхода – минимизировать риски инвестора. Но большинство проектов,

имеющих неплохие шансы на успех, будет забраковано.

Теория нечетких множеств.

Основоположник теории нечетких множеств- профессор Лофти Заде

Вводя

нечеткость исходных данных, метод позволяет логическим путем перейти к

нечеткости результирующих показателей.

В

тех

случаях,

предположений

когда

нет

используются

статистических

вероятностные

данных

методы,

и

дополнительных

основанные

не

на

статистических наблюдениях, а на экспертных оценках. Говорят о “субъективных

вероятностях”. Субъективные вероятности представляют собой числовые оценки

достоверности ситуаций и выражают мнение экспертов о шансах появления этих

ситуаций.

Теория

нечетких

множеств

позволяет

переводить

мнения

экспертов

в

количественные оценки анализа. В качестве механизма перевода используется

функция участия А(х) при утверждении А и аргументе х с областью значений в

интервале [0,1]. Аргумент может принадлежать области действительных чисел,

натуральных чисел или целых чисел. Утверждение (предикат) А является

описанием события, которое характеризуется аргументом. Чем больше аргумент

соответствует предикату, тем больше значение А(х).

Функция участия, зависящая от процентной ставки.

Утверждание

(Предикат):

«Какая

долларовая

процентная

ставка

является

высокой?». Вопрос задается группе финансовых менеджеров (экспертов). Все из них

согласятся с тем, что 20% - это высокая ставка, а 3% - низкая. В рамках этого интервала

мнения могут расходиться, но с ростом ставки от 3 до 20% все большее число финансовых

менеджеров утвердительно ответит на заданный вопрос.

Значение функции участия можно интерпретировать как долю финансовых

менеджеров, согласившихся, что заданная процентная ставка является высокой.

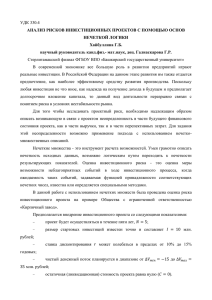

Треугольное нечеткое множество записывается в форме: Р = (a,b,c), где

параметры a, b, c обозначают соответственно наименьшее из возможных,

наиболее вероятное и наибольшее из возможных значений рассматриваемой

величины.

Метод взвешенной оценки треугольного нечеткого множества (Чюи-Ю Чью

и Чан С. Парк):

Ранжирующий коэффициент равен сумме взвешенных среднеарифметического

значения параметров ТНМ и наиболее вероятного значения, т.е.

K = w1(a+b+c)/3 + w2b

w1 и w2 являются относительными весами факторов. Можно принять w1=1, тогда

формула принимает вид:

K = (a+b+c)/3 + wb

Величина w зависит от того, какое значение аналитик придает наиболее

возможному исходу проекта. Если это значение большое, то рекомендуется принять

w=0,3, а если маленькое, то w=0,1.

Чем больше значение ранжирующего коэффициента, тем более выгодным является

проект.

Алгоритм оценки инвестиционного риска по алгоритму V&M.

Пусть в ходе многовариантной оценки инвестиционного проекта получены три значения

показателя чистой современной ценности инвестиций: NPVmin - минимальное значение

показателя, NPVmax - максимальное значение показателя, NPVexp - среднеожидаемое

значение. Под эффективными инвестициями мы понимаем такое множество состояний

инвестиционного процесса, когда реальная чистая современная ценность проекта больше

нуля.

Предположим, что выполняется равенство NPVmin < 0 < NPVexp.

Тогда степень риска V&M неэффективности инвестиций оценивается формулой:

,

где:

,

Cтепень риска V&M принимает значения от 0 до 1.

Каждый инвестор, исходя из своих инвестиционных предпочтений, может

классифицировать значения V&M, выделив для себя отрезок неприемлемых значений

риска. Возможна также более подробная градация степеней риска. Например, если ввести

лингвистическую переменную "Степень риска" со своим терм-множеством значений

{Незначительная, Низкая, Средняя, Относительно высокая, Неприемлемая}, то каждый

инвестор может произвести самостоятельное описание соответствующих нечетких

подмножеств, задав пять функций принадлежности m(V&M).

Рассмотрим простой пояснительный пример.

Пример анализа степени риска

Пусть в отношении планируемого инвестиционного процесса известно следующее:

Проект будет осуществляться в течение двух лет.

Размер стартовых инвестиций известен точно и составляет I = 1 млн. рублей

Ставка дисконтирования в плановый период может колебаться в пределах от

RDmin = 10% до RDmax = 30% годовых

Чистый денежный поток планируется в диапазоне от CFmin = 0 до CFmax = 2 млн.

рублей

Остаточная (ликвидационная) стоимость проекта равна нулю.

Тогда чистая современная ценность проекта может быть оценена по простейшим

формулам:

где CFavg = (CFmax -CFmin )/2 = 1 млн. руб.,

RDavg = (RDmax - RDmin)/2 = 20% годовых.

Тогда степень риска, оцененная по вышеуказанной формуле, составляет V&M = 0,127

(приблизительно 13%).

Пример 2

Необходимо оценить трехгодичный инвестиционный проект со следующими

оценками денежных потоков и ставок дисконтирования по треугольному нечеткому

множеству и упрощенной формуле Чюи-Ю Чью и Чана С. Парка:

P0 = (-110,-100,-90) = (-110+10α ,-90-10α) и R1 = (6%,7%,8%)= (1,06+0,01α, 1,080,01α)

P1 = (-80,-60,-40) = (-80+20α,-40-20α)

R2 = (6%,7%,9%)= (1,06+0,01α, 1,09-

P2 = (110,130,140) = (110+20α,140-10α)

R3 = (6%,8%,10%)= (1,06+0,02α, 1,10-

0,02α)

0,02α)

P3 = (100,110,130) = (100+10α,130-20α)

По механизму, описанному выше, вычислим:

PWA = (PWA0 ,PWA1 ,PWA2)

PWA0 = -110-80/(1.08)+110/(1.08)(1.09)+100/(1.08)(1.09)(1.1) = -14,8048

PWA1 = -100-60/(1.07)+130/(1.07)(1.07)+110/(1.07)(1.07)(1.08) = 46,4336

PWA2 = -90-40/(1.08)+140/(1.06)(1.06)+130/(1.06)(1.06)(1.06) = 106,713.

Найденное PWA можно записать в форме представления:

PWA = [PWAl(α),PWAr(α)] = [PWA0+( PWA1- PWA0)α , PWA2+( PWA1PWA2)α]

=

= [-14,8048 + 61,2384α , 106,713 – 60,2794α]

Наиболее вероятным значением приведенной стоимости является 46,4336. Наибольшее из возможных значений – 106,7, а

наименьшее из возможных - -14,8. Наличие области с отрицательным значением приведенной стоимости говорит о том, что есть

возможность отклонения проекта по причине его убыточности.