Экспресс - оценка действующего предприятия (бизнеса)

реклама

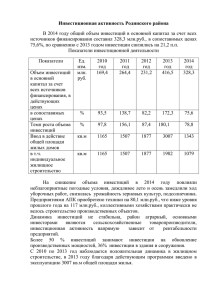

© Шакин В.А., к.э.н. Экспресс - оценка действующего предприятия (бизнеса) Предлагаемый алгоритм расчета стоимости действующего предприятия полностью соответствует известным положениям оценки бизнеса, основанным на реализации метода дисконтирования денежных потоков. Отличие заключается в том, что при определении величины нормы дисконтирования и коэффициента капитализации используются только данные, содержащиеся в учетной, отчетной, плановой, статистической и другой информации о результатах работы объекта оценки. Новизна предлагаемого подхода заключается в том, что при расчете ставки дисконтирования полностью исключается необходимость использования данных, которые отражают доходность альтернативных вложений, сопоставимых по уровню риска с содержанием объекта оценки. Доказательства нецелесообразности использования информации, полученной из альтернативных сфер, таких как денежные, фондовые или другие рынки ценных бумаг, для расчета нормы дисконтирования при оценке недвижимости, изложены Тарасевичем Е.И. в следующих источниках: "Анализ инвестиций в недвижимость, СПб, МКС, 2000г., с.406-424, а также "Концепция ставки дисконтирования в оценке недвижимости", журнал Вопросы оценки, №2, 2000г., Российское общество оценщиков, с.18-32. В итоге изложения одним из утверждений автора является: "Попытка применения моделей фондового рынка к оценке ставки дисконтирования на рынке прямых инвестиций в недвижимость не имеет экономического смысла в силу принципиально различных характеристик недвижимости и ценных бумаг". Аналогичные вопросы при оценке бизнеса рассматривались в работе авторов: Демшин В.В., Есауленко В.В., Аватесян А "Метод определения ставки дисконта на основе ценовых мультипликаторов", журнал "Вопросы оценки" №2, 2000г., с. 35-47. Авторы подробно проанализировали возможность использования модели САРМ и метода кумулятивного построения для расчета ставки дисконта и пришли к выводу о том, что применение этих методов "не отражает реальных сил, воздействующих на рыночную стоимость компании". Более того, авторы предложили интересный подход для оценки стоимости компаний, основанный на использовании данных, учитывающих влияние значений финансовых показателей на величину мультипликаторов или "коэффициентов капитализации". Необходимо отметить неточность принципиального характера, которую допускают авторы, утверждая, что они определяют рыночную стоимость компании, хотя на самом деле рассчитывают величину капитализированной стоимости компании или стоимость фиктивного капитала. В итоге, авторы в своих работах выражают твердое мнение о том, что решение вопросов определения нормы дисконтирования или ставки дисконта, необходимо искать в информации, вытекающей только из сферы функционирования предприятий. Дальнейшее изложение необходимо начать с рассмотрения понятия "действующее предприятие" с целью однозначного понимания содержания этого термина, без чего нельзя правильно обосновать выбор методического подхода при оценке его стоимости. В основу понятия "действующее предприятие" положено содержание известной концепции жизненного цикла предприятия: "создание, развитие, зрелость, старение". Этап "создания" стоимость предприятия определяется величиной инвестиционной стоимости проекта по возведению или совершенствованию предприятия. Окончание этого этапа характеризуется точкой безубыточности, при которой затраты - отрицательные денежные потоки равны полученным результатам - положительные денежные потоки. Этапы "развития" и "зрелости" соответствуют периодам, особенностью которых является то, что результаты функционирования предприятия характеризуются ростом чистой прибыли. Этап "старение" характеризуется уменьшение темпа роста чистой прибыли и снижением уровня рентабельности производства. В настоящем изложении содержание понятия "действующее предприятие" соответствует этапам жизненного цикла, основной характеристикой которых является рост прибыли по результатам предпринимательской деятельности. Можно привести другое обоснование понятия "действующее предприятие". По мнению Богданова А.А. (Тектология. Всеобщая организационная наука М. Экономика, 1989г., с.106), действующее предприятие это организованный комплекс, функционирование которого определяется эффективным сочетанием, составляющих его элементов - людей, вещей и идей. Результатом такого сочетания является возникновение синергического эффекта, когда стоимостной итог результатов функционирования предприятия превышает сумму стоимостей отдельных частей этого комплекса. В самом обобщенном виде автор так формулирует содержание концепции триединой организационной структуры совокупности предприятий: "Всю сумму рабочих сил общества - десятки и сотни миллионов разнообразно дифференцированных единиц - придется стройно связать в один коллектив и точно координировать со всей наличной суммой средств производства - совокупностью вещей, находящихся в распоряжении общества; причем в соответствии с этой исполинской системой должна находиться и сумма идей, господствующих в социальной среде, иначе целое оказалось бы неустойчивым, механическое единение перешло бы во внутреннюю борьбу". Таким образом, в настоящем изложении принято, что под термином "действующее предприятие" понимается такое сочетание его активов, трудовых ресурсов и системы управления, которое соответствует экономическому содержанию этапов жизненного цикла предприятия "развитие" и "зрелость". Основным следствием функционирования такого предприятия является возрастание прибыли по сравнению с базисным годом и, как следствие, рост его рыночной цены и стоимости. Таким образом, по нашему мнению, оценка стоимости действующего предприятие (бизнеса), независимо от вида предпринимательской деятельности, должно основываться на результатах эффективного использования основных составляющих его работы: имущественного комплекса, коллектива людей и интеллектуального капитала. Содержание, приведенного выше, обоснования термина "действующее предприятие" определяет выбор методического подхода и метода при 2 определении его стоимости. Таковым является доходный подход и метод дисконтирования денежного потока, реализующий алгоритм капитализации прибыли действующего предприятия. Основным вопросом при реализации данного метода является определение нормы дисконтирования. Одно из определений экономического содержания термина "норма дисконтирования" характеризуется тем, что этот показатель определяется уровнем доходности, на который рассчитывает инвестор, собственник бизнеса или владелец пакета акций. На этапе- "создание" действующего предприятия одним из методов оценки доходности инвестиционного проекта является расчет показателя :"Внутренняя норма прибыли" или нормы дисконта, значение которого определяется из уравнения, включающее в себя текущую стоимость отрицательных и положительных потоков денежных средств. В случае если этот показатель выше существующего значения уровня рентабельности, проект признается эффективным. Аналогично, на этапах "развитие" и "зрелость" норма дисконта, по нашему мнению, должна определяться величиной отдачи или ростом прибыли (значением положительного денежного потока), получаемого в результате функционирования действующего предприятия. Величина уровня доходности во многом определяется качеством управления, выражающемся в результатах воздействия на риски, с которыми связан процесс функционирования системы управления маркетинговой, производственной и сбытовой деятельностью действующего предприятия. Для характеристики уровня доходности или отдачи функционирующего капитала действующего предприятия предлагается взять за основу данные, характеризующие величину показателя "Чистая прибыль (нераспределенная прибыль (убыток) отчетного периода)" бухгалтерская отчетность - приложение к Балансу, форма 2, Отчет о прибылях и убытках за отчетный квартал, год. Величина и динамика отчетных и плановых значений этого показателя, по нашему мнению, должны составлять содержание денежного потока, используемого для предлагаемого алгоритма экспресс-оценки стоимости бизнеса. Данное предложение отличается от состава денежного потока, который представлен в зарубежной и отечественной литературе по этому вопросу. Отличие заключается в том, что к чистой прибыли необходимо прибавить амортизацию и вычесть денежные средства, направляемые на увеличение капиталовложений и оборотных средств. По этому вопросу необходимо сказать следующее. Амортизационные отчисления, на действующем предприятии, входят в состав капитальных вложений. Эти средства имеют строго целевое назначение - обеспечение, как правило, простого воспроизводства основных средств. Расширенное воспроизводство осуществляется за счет прибыли и заемных средств, направляемых на развитие основных фондов и пополнение оборотных средств. Таким образом, объем амортизации не стоит прибавлять, так как это величина все равно вычитается. Что касается другой части капиталовложений и прироста оборотных средств, то следует отметить, что на эту величину денежный поток в предлагаемом алгоритме будет превышать значение потока, исчисленного по зарубежной методике. Нам представляется целесообразным применение показателя "Чистая прибыль" как отчетного, так и планового или прогнозного характера, главное, чтобы они были рассчитаны по единой методологии. Основной трудностью при 3 решении этого вопроса является то обстоятельство, что требуемая информация является по своему содержанию корпоративной. Выбор, приведенного выше, показателя обосновывается тем, что он является основанием, базой, на основе которой происходит фактическое распределение средств денежного потока. Целью такого распределения является: обеспечение возможности выполнения совокупности плановых мероприятий по: техническому развитию производства, совершенствованию финансовой работы, пополнению оборотных средств, организации труда, управления, материального стимулирования работников и акционеров предприятия и многие другие вопросы управления бизнесом. Иными словами, в этот момент происходит реальное осуществление основных функций собственника: владение, пользование и распоряжение действующим предприятием. Результатом таких действий является обеспечение роста прибыли в следующих плановых (прогнозных) периодах, после окончания каждого из них будет происходить новое распределение полученной прибыли с целью сохранения сложившихся темпов роста доходности в будущем. В целом следует отметить, результат функционирования действующего предприятия можно рассматривать как процесс, содержание которого заключается, во-первых, в подержании необходимого уровня организации производства и, во-вторых, ежегодном вкладывании денежных средств (в т.ч. чистой прибыли) для создания условий, обеспечивающих получения вновь созданной стоимости (прибыли) в плановом (прогнозном) периоде времени. Из всего вышесказанного, по нашему мнению, можно сделать следующее предположение. Динамика стоимости действующего предприятия соответствует изменению показателя чистой прибыли по годам будущего периода к базисному году и поэтому может являться основанием для расчета нормы дисконтирования или нормы дисконта для отдельных периодов денежного потока с использованием формулы сложных процентов. Определенным обоснованием, приведенного выше вывода, является обоснование "специфического экономического норматива …- норма дисконта", сделанное авторами: Виленский П.Л., Лифшиц В.Н., Смоляк С.А. "Оценка эффективности инвестиционных проектов", М., Дело, 2001 г.с.188189). Исходные данные для экспресс-оценки бизнеса приведены в табл. 1 и табл. 2 (цифры условные). Подлежащее этих таблиц практически полностью совпадает с содержанием формы 2 приложения к Балансу. Отличие заключается в том, что в состав показателей добавлены данные, характеризующие номенклатуру продукции, сырья и материалов. Сказуемое этих таблиц отражают периоды времени. Данных этих периодов могут отражать информацию отчетного, отчетного и планового или только планового характера. Первый (базисный) период должен содержать, по нашему мнению, только отчетные данные. Первая таблица содержит данные, характеризующие значение показателей в текущих ценах за отдельные периоды времени и характеризуют значение прибыли в стоимостном измерении, т.е. с учетом влияния инфляции и других факторов. Вторая таблица содержит результаты расчета показателей в сопоставимых ценах в те же периоды времени. Цель таких расчетов заключается в необходимости рассчитать динамику прибыли, полученной за 4 счет изменения физического объема продукции и себестоимости, т.е. без учета влияния инфляционных процессов. Такой подход позволит, по нашему мнению, определить величину роста прибыли, полученной действительно в результате определенных творческих усилий предпринимателя. Для этой цели в I-м разделе формы выделяются сравнимые виды продукции, сырья и материалов, доля которых в выручке и себестоимости составляет около 80%. В качестве сопоставимых цен при определении стоимостных показателей выручки от реализации и себестоимости приняты цены первого (базового) периода. Данные о стоимости несравнимых видов продукции, сырья и материалов и других видов деятельности определяются с использованием относительных показателей изменения, полученных при оценке сравнимых видов продукции. Значения показателей, характеризующих величину коммерческих (строка 030) и управленческих расходов (строка 040), определяется как произведение доли этих расходов в показателе "Валовая прибыль" базового периода и значения показателя, приведенного в строке 29 для последующих периодов. Данные II, III и IV разделов таблиц, за исключением показателей строки 150 "Налог на прибыль и иные аналогичные обязательные платежи определяются как произведение, где первым сомножителем является доли показателя строки 150 в значении показателя строки 140 для первого (базового) года, а вторым сомножителем показатели строки 140 для других периодов. Итоговые данные табл.1 и табл.2 переносятся в табл.3 "Экспресс-оценка действующего предприятия (бизнеса) – строка 1 и 2. Содержание показателей и алгоритм расчета показателей этой таблицы приводятся ниже. 1.Чистая прибыль в ценах текущего периода, тыс.руб. - ПТп; 2.Чистая прибыль текущего периода в сопоставимых ценах, тыс.руб. - ПСп, где п (1,2,…р)- номер периода. По своему содержанию, в зависимости от содержания поставленных целей это могут быть показатели: "Валовая прибыль" (строка 29), "Прибыль (убыток) до налогообложение" (строка 140), "Прибыль и убыток от обычной деятельности" (строка 160), "Чистая прибыль (нераспределенная прибыль (убыток) отчетного (планового) периода) (строка 190). 3.Темп роста чистой прибыли в ценах текущего периода - (ПТп / ПТ1); 4. Темп роста чистой прибыли текущего периода в сопоставимых ценах - (ПСп / ПС1). Показатели представляют базисные индексы, значение которых рассчитывается как отношение данных отдельного периода к первому (базисному) периоду. Очень важным вопросом является правильный выбор первого периода, а также нормализация исходных данных с целью исключения влияния колеблемости данных и другие вопросы. 5.Среднегодовой прирост чистой прибыли в ценах текущего периода - ПТ = ((ПТп/ПТ1)^1/п) - 1; 6. Среднегодовой прирост чистой прибыли в сопоставимых ценах - ПС = ((ПСп/ПС1)^1/п) - 1. Показатели рассчитываются на основе среднего геометрического значения из отношения прибыли последнего периода к аналогичному значению в базовом периоде. 7.Коэффициент дисконтирования в текущем периоде - Дп. 5 Значение показателей определяется из содержания формулы будущей стоимости: Дп = (ПТп/ПТ1)^1/п - 1, где: ПТ1 - прибыль базового периода в текущих ценах; ПТп - прибыль текущего периода в текущих ценах; ^ - обозначение показателя степени. 8.Средний коэффициент дисконтирования - Д. Показатель определяется как средняя взвешенная по следующей формуле: Д = Дп*ПТп / ПТп. 9.Коэффициет капитализации -К. Рассчитывается по формуле: К=Д- ПС. 10.Стоимость продажи бизнеса (реверсия) -Р. Значение этого показателя рассчитывается по модели Гордона, с учетом следующих особенностей: чистая прибыль последнего периода определяется как произведение величины чистой прибыли предпоследнего периода на среднегодовой коэффициент роста чистой прибыли в текущих ценах; коэффициент капитализации рассчитывается как разница между коэффициентом дисконтирования и среднегодовым приростом чистой прибыли в сопоставимых целях. Формула расчета следующая: Рп+1=ПТп х (1+ПТп) / (Д-ПС); 11.Чистая текущая стоимость в отдельных периодах, тыс. руб. - ТСп. Рассчитывается по формуле: ТСп = ((ПТп / (1+Д)^п)). 12. Стоимость бизнеса, тыс.руб. - СБ. Рассчитывается по формуле: СБ =ТСп + (Рп+1). В итоге изложения следует отметить, что предлагаемый метод содержит только два отличия от известного алгоритма дисконтирования денежных потоков. Первое изменение заключается в том, что определение величины коэффициента дисконтирования происходит в результате использовании алгоритма расчета, а не в итоге процесса субъективного конструирования этого показателя по методу коммулитивного построения, САРМ и др. Содержание второго изменения сводится к тому, что при расчете величины коэффициента капитализации используются данные прироста чистой прибыли в сопоставимых ценах. Этот показатель, по нашему мнению, наиболее объективно отражает реальный рост дохода, от значения которого непосредственно зависит значение стоимости бизнеса. Основным результатом использования предлагаемого алгоритма является возможность оперативного получения оценки рыночной стоимости бизнеса. Главная особенность этой оценки заключается в полном отсутствии влияния субъективного мнения при обосновании величины коэффициента дисконтирования и капитализации. Данное утверждение не отрицает необходимости обязательного проявления творческого подхода при изучении содержания стратегии и тактики управления предприятием, анализе учетной, отчетной и плановой информации, характеризующей основные факторы 6 развития объема, структуры и динамики чистой прибыли в действующих и сопоставимых ценах, что составляет содержание современных методов бюджетного управления и бизнес-планирования. Результаты анализа этих материалов позволят проверить обоснованность планового показателя "Чистая прибыль" на следующие периоды развития бизнеса и точнее оценить стоимость действующего предприятия. Изложенный выше алгоритм оценки бизнеса предполагает, в соответствии законом "Об оценочной деятельности в Российской Федерации", необходимость обоснования нецелесообразности применения других подходов оценки. Затратный подход при оценке бизнеса реализуется в форме оценке предприятия как имущественного комплекса, т.е. совокупности "вещей" (А.А. Богданов) материального и нематериального характера, а также сопутствующих им долгов и обязательств. Необходимость такой оценке возникает для достижения таких целей как: расчет стоимости создания предприятия в рамках реализации инвестиционного проекта или в случае ликвидации предприятия при осуществлении процедур банкротства с целью удовлетворения требований кредиторов. Результатом применения данного подхода является величина стоимости строительства, остаточной восстановительной стоимости основных средств или стоимости скорректированных чистых активов. Для оценки действующего предприятия (бизнеса) результаты затратного подхода имеют крайне ограниченное значение. Метод сравнительного анализа продаж (рыночный подход) при оценке бизнеса реализуется, наряду с методом сделок и др., как правило, в форме использования совокупности мультипликаторов. Содержание мультипликаторов характеризует отношение капитализированной стоимости предприятий-аналогов и различных экономических показателей: прибыли, уставного капитала и др., а также каких-либо натуральных показателей. Количественное значение капитализированной стоимости предприятия рассчитывается как произведение рыночной (курсовой) стоимости акции на их количество, что определяет стоимость фиктивного капитала - акций, представляющие собственнику определенный объем прав на управление бизнесом и получение части прибыли предприятия. Иными словами, это "капитал не имеющий стоимости, но приносящий доход" (Финансовокредитный энциклопедический словарь, М. Финансы и статистика, 2002 г, с.1009.). Следует иметь в виду, что величина и динамика капитализированной стоимости бизнеса находится в определенном соответствии с изменением рыночной стоимости действующего предприятия (бизнеса). Что касается количественного соотношения, то значение капитализированной стоимости может превышать стоимость предприятия, как имущественного комплекса или оценку рыночной стоимости бизнеса, в разы, десятки и даже в сотни раз. Таким образом, рыночный подход в форме метода мультипликаторов позволяет рассчитать стоимость акций действующего предприятия (бизнеса), а не стоимость функционирующего капитала действующего предприятия. Такая оценка не имеет прямого отношения к оценке бизнеса. Доходный подход при оценке бизнеса основывается на ожидании того, что по результатам производственной, коммерческой и хозяйственной деятельности будет получена определенная величина чистой прибыли. Величина этой прибыли и ее изменения в предстоящих периодах определяют значение стоимости бизнеса. Исходные данные расчета, основанные как на 7 отчетных данных, так и на плановой информации позволят повысит обоснованность полученных результатов. В случае стабилизации прибыли может быть использован метод простой капитализации. Объектами оценки в этом случае могут быть предприятия любой организационно правовой формы. По нашему мнению, для оценки действующего предприятия должен использовываться только доходный подход, который способен дать наиболее близкое значение при оценке рыночной стоимости бизнеса. Такое утверждение вытекает также из принципиальной невозможности выполнения процедуры согласования результатов, полученных при использовании различных подходов, так как результаты имеют принципиально разную природу. Действительно, как назвать то, что получится в результате усреднения показателей оценки, во-первых, стоимости скорректированных чистых активов имущественного комплекса, во-вторых, капитализированной стоимости фиктивного капитала и, в третьих, рыночной стоимости предприятия. Цель оценки величины этих показателей разная. Первый вид стоимости соответствует цели определения современной стоимости активов предприятия или просто "вещей". Определение второго вида стоимости имеет своей целью получение знаний о стоимости права управлять и получать доход на основе данных биржевой информации о цене акций. Цель получения третьего вида стоимости заключается в оценке рыночной стоимости действующего предприятия (бизнеса) как результат функционирования организованного комплекса, состоящего из "вещей, людей и идей" (А.А. Богданов), следствием чего является способность постоянно приносить чистую прибыль. В заключение следует отметить, что роль, значение оценки стоимости бизнеса заключается не столько в получении данных, необходимых для осуществления сделок купли-продажи действующего предприятия или их акций. Другим, более важным, направлением использования предлагаемого подхода является оценка качества управления процессом повышения экономической эффективности производственной и сбытовой деятельности действующего предприятия с целью минимизация влияния, так называемых, рисков как систематического, так и несистематического характера. Иными словами, данные экспресс оценки бизнеса могут быть применены для организации своеобразного мониторинга результативности управления всей совокупностью мероприятий по реализации намеченной стратегии развития бизнеса или, как сейчас говорят, управление стоимостью действующего предприятия. Возможность создания такого мониторинга может быть показана на примере расчетов оценки стоимости бизнеса с использованием данных, публикуемых информационным агентством АК&М. В табл.4,5,6 представлены результаты, характеризующие оценку стоимости 2-х отечественных: корпораций: Сургутнефтегаз и Лукойл НК и одной зарубежных компании Texaco Inc (США) отрасли нефтедобычи и нефтепереработки за период с 19982003 гг. При проведении расчетов были использован ряд приемов, в результате применения которых были получены необходимые исходные данные для расчета стоимости бизнеса: Чистая прибыль определялась как отношение значения показателя Р-«Капитализация» к показателю Р/Е, а физический объем чистой прибыли рассчитывалась как частное от деления показателя Р"Капитализация" и показателя Р/объем добычи нефти или на основе значений 8 объем добычи нефти в натуральном измерении. Результаты расчетов свидетельствуют об оценке стоимости действующих предприятий на 1998 и 1999 годы. Предлагаемые расчеты могут быть продолжены. При этом необходимо будет использовать не только сложившиеся среднегодовые темпы роста прибыли, как это было сделано в представленных расчетах, а всю совокупность показателей, полученных в результате выполнения совокупности плановых расчетов, которые необходимо выполнить при разработке пятилетних планов и их уточнения по итогам реализации годовых планов. В итоге будет получена информация о величине и динамике стоимости конкретных действующих предприятий, на основе которой могут быть рассчитаны значения мультипликаторов, как отношения этой стоимости и различных экономических, финансовых и натуральных показателей. Кроме того, могут быть найдены формы взаимосвязи этих показателей с динамикой капитализации, т.е. взаимозависимость стоимостей бизнеса и фиктивного капитала. Итак, в статье были рассмотрены следующие вопросы: Приведены обоснования необходимости определения коэффициентов дисконтирования и капитализации только на основе данных, полученных из сферы функционирования бизнеса; дана характеристика понятия «действующее предприятие» как единства людей, вещей и идей; показана возможность использования учетной информации из форм бухгалтерской отчетности для расчета коэффициента дисконтирования; предложен алгоритм оценки стоимости действующего предприятия (бизнеса) и выполнен расчет с использованием условных показателей, а также данных информационного агентств АК&М. Приложения: Таблица1 Таблица5 9