Nalogooblozhenie_mezhdunarodnogo_biznesa

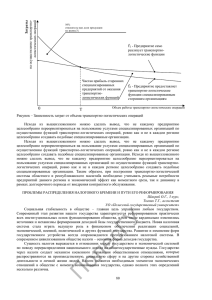

реклама