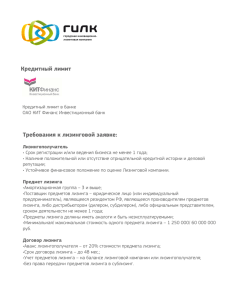

Правила субсидирования ставки вознаграждения по кредитам

реклама