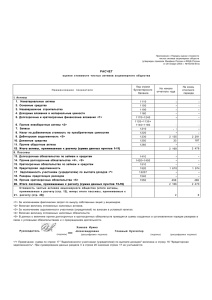

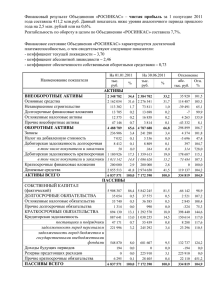

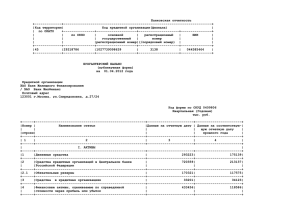

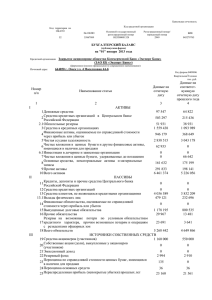

Годовая бухгалтерская (финансовая) отчетность за

реклама