Министерство образования Министерство Российской Федерации экономического развития и

реклама

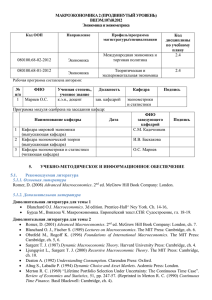

Министерство экономического развития и торговли Российской Федерации Министерство образования Российской Федерации Государственный университет - Высшая школа экономики Программа дисциплины "Макроэкономика-З" для направления/специальности 521600 - Экономика магистерская программа 521620 «Финансы» (третья ступень высшего профессионального образования) Лекторы: Арефьев Николай Геннадьевич, Пекарский Сергей Эдмундович Кафедра Экономической теории Москва, 2002 г. I. Обязательный минимум содержания дисциплины по ГОС Обязательный минимум содержания дисциплины соответствует ГОС высшего профессионального образования, направление экономика 521600, номер государственной регистрации 352 ГУМ/МАГ. Макроэкономика Макроэкономическая статика и динамика. Модели динамики инфляции и безработицы. Государственный долг и накопление частного капитала. Государственный долг как опцион. Инвестиции и реальный экономический рост. Инвестиции и оптимальное потребление, долгосрочное равновесие. Экономические циклы ожидания, рыночный риск и его компенсация. Исследование макроэкономических траекторий. Основное арбитражное уравнение финансового рынка. Модели финансовых "пузырей". Политики центрального банка в моделях инфляционного целеполагания и ограничения кредитной эмиссии. Марковские свойства стохастического процесса сеньоража. Стохастические модели исследования динамики госдолга в переходной экономике. Особенности макроэкономической модели открытой экономики переходного периода. II. Пояснительная записка Авторы программы: Арефьев Николай Геннадьевич, Пекарский Сергей Эдмундович. Требования к студентам: Студенты должны обладать знаниями в рамках следующих курсов бакалаврского уровня: Макроэкономика-2, Микроэкономика-2, Эконометрика начальный уровень, Математический анализ, Основы динамической оптимизации. Аннотация: Программа соответствует требованиям ДН-М.01. Курс Макроэкономики является базовым в рамках магистерской программы специализации «Финансы» (третьей ступени высшего профессионального образования) и является логическим продолжением курса Макроэкономики промежуточного уровня. Курс ориентирован на избранные разделы макроэкономики, имеющие наиболее тесное пересечение с теорией и практикой анализа финансовых рынков. С учетом его собственной ценности, курс является основой для последующих курсов, таких, как Монетарная теория, Теория финансов, Теория международных финансов, Теория инвестиций и др. Курс в целом соответствует стандартам лидирующих мировых учебных заведений, специализирующихся в области экономической теории и финансов, а также соответствует требованиям ГОС. Дополнительное внимание в курсе уделено специфическим проблемам российской экономики. Программный материал направлен на развитие у студентов исследовательских навыков, необходимых при выполнении различного рода аналитических работ по макроэкономическим и финансовым проблемам. Программой предусмотрено наличие семинарских занятий, на которых не примере оригинальных статей изучаются современные тенденции в макроэкономической науке. Отдельные технически сложные вопросы также выносятся на семинарские занятия, что позволяет в более тесном контакте с аудиторией осветить вопросы, требующие детальной проработки. На семинарских занятиях разбираются и комментируются домашние задания и дополняющие лекции теоретические и эмпирические материалы. Курс предполагает написание студентами одного семестрового исследовательских проектов (эссе) по темам, выбранным самими студентами и согласованными с преподавателями. Выбор тем ограничивается программой курса. Самостоятельная работа студента заключается в теоретическом освоении материала (4 часа в неделю), подготовке к семинарским занятиям (3 часа в неделю), подготовка домашних заданий, исследовательского проекта, подготовка к контрольным работам и т.д. (2 часа в неделю). Учебная задача дисциплины: В результате изучения дисциплины студент должен: • Разбираться в современных макроэкономических проблемах, имеющих непосредственное отношению к функционированию финансовой системы экономики, таких, как потребление, сбережения и рынки капитальных активов, инвестиции и налогообложение капитала, валютный рынок, стабильность финансовой системы, финансовые кризисы и макроэкономическая политика, а так же в соответствующих моделях и инструментах макроэкономического анализа; • уметь пользоваться аналитическими инструментами, используемыми в современной макроэкономике с целью их дальнейшего применения в исследовательской деятельности, например, для подготовки магистерской диссертации; • иметь представление о современных макроэкономических проблемах российской экономики; • обладать навыками самостоятельной исследовательской работы. Формы контроля: • текущий контроль осуществляется в форме проверки домашних заданий (2 домашних заданий в семестре), а также в форме участия в дискуссиях на семинарских занятиях; • промежуточный контроль имеет форму контрольной работы в семестре; промежуточная оценка складывается по результатам контрольной работы, домашних заданий, исследовательского проекта (эссе). • итоговая оценка складывается по результатам промежуточного контроля и экзамена следующим образом: 1. Контрольная работа - 10%, 2. Два домашних задания - 2 * 5% = 10%, 3. Исследовательский проект (эссе) - 20%, 4. Полугодовой экзамен (зачет) - 60%. Каждый из перечисленных видов деятельности студентов (1-4) оценивается по 100 балльной шкале. Итоговая семестровая оценка, таким образом, также является 100 балльной. Таблица соответствия оценок по стобалльной, десятибалльной и пятибалльной системе По стобалльной шкале По десятибалльной шкале По пятибалльной шкале 0-20 1- весьма неудовлетворительно 2- неудовлетворительно 21-35 2- 2- очень плохо 36-50 3- - плохо 51-60 61-70 4- удовлетворительно 5- 5- весьма удовлетворительно 3- удовлетворительно 71-80 81-85 6- хорошо 7- 7- очень хорошо 4- хорошо 86-90 91-95 96-100 8- почти отлично 9- - отлично 10- - блестяще 5- отлично III. Содержание программы. Глава 1. Потребление и рисковые активы Часть А. Потребление, сбережения и доход 1. Функция потребления 2. Теория жизненного цикла 2.1. Межвременная оптимизация поведения репрезентативного потребителя 2.2. Сбережения, экономический рост и жизненный цикл 3. Гипотеза перманентного дохода 3.1. Потребление и перманентный доход 3.2. Избыточная чувствительность и избыточная гладкость потребления 4. За пределами гипотезы перманентного дохода 4.1. Сбережения из мотива предосторожности 4.2. Буферные сбережения и ограничения ликвидности 4.3. Потребление как запас: товары длительного пользования и формирование привычек 4.4. Фискальная политика и потребление: пересмотр принципа рикардианской эквивалентности Часть В. Потребление и ценообразование капитальных активов 5. Выбор оптимального потребления и портфеля активов 5.1. Базовая дискретная модель 5.2. Полнота рынков и диверсифицируемый трудовой доход 5.3. Основанная на потреблении модель ценообразования капитальных активов 6. Потребление и загадки фондового рынка 6.1. Агрегированное потребление и фондовые рынки: некоторые стилизованные факты 6.2. Высокая премия за риск и низкая безрисковая норма доходности 7. В поисках решения загадок финансового рынка 7.1. Несклонность к риску, межвременное замещение и неожидаемая полезность 7.2. Товары длительного пользования, формирование привычек и ценообразование активов 7.3. Потребление и ценообразование активов для разнородных агентов и неполных рынков 7.4. Ограниченная рациональность, потребление и ценообразование активов 8. Потребление и пузыри на фондовом рынке 8.1. Арбитражная теория ценообразования активов: фундаментальная стоимость и пузыри 8.2. Некоторые исторические и теоретические примеры пузырей на фондовых рынках Глава 2. Инвестиции Часть А. Базовая теория инвестиций 1. Инвестиции: основные концепции анализа 1.1. Издержки пользователя капитала и модель гибкого акселератора 1.2. Стоимость фирмы и среднее q-Тобина 1.3. Структура капитала фирмы: теорема иррелевантности Модильяни-Миллера 2. Динамическая теория инвестиций с выпуклыми издержками приспособления 2.1. Межвременная оптимизация деятельности репрезентативной фирмы 2.2. Макроэкономическое равновесие 3. Затруднения и противоречия базовой теории 3.1. Издержки пользователя капитала, q-Тобина и инвестиции: эмпирические исследования 3.2. Фундаментальные и рыночные оценки 4. Фискальная политика и инвестиции 4.1. Налогообложение и инвестиции в базовой модели 4.2. Фискальная политика и инвестиции: эмпирические приложения Часть В. Инвестиции в условиях неопределенности: современный подход 5. Сложная динамика инвестиций 5.1. Издержки приспособления: общий подход 5.2. Время на установку, связанные и сконцентрированные инвестиции 5.3. Эффекты воздействия неопределенности и необратимости на инвестиционные решения 6. «Возможность ждать» и инвестиции 6.1. Чистая приведенная стоимость проекта и «возможность ждать»: простой двухпериодный пример 6.2. Характеристики «возможности ждать» 6.3. Оценка «возможности ждать»: случай определенности 6.4. «Возможность ждать» и q-Тобина 7. Несовершенства финансовых рынков, финансовый акселератор и неэффективные инвестиции 7.1. Агентские проблемы и издержки верификации состояния 7.2. Финансовые ограничения 7.3. Потоки наличности и инвестиции Глава 3. Макроэкономическая политика и стабильность финансовой системы 1. Валютный курс, процентные ставки и международные потоки капитала 1.1. Модель Манделла-Флеминга открытой экономики 1.2. Ограничения на движение капитала и либерализация: международный опыт 2. Проблема выбора валютного режима: макроэкономическая политика и стабильность финансовой системы 3. Валютный курс и неполнота приспособления номинальных показателей 3.1. Модель перелета Дорнбуша 3.2. Управление валютным курсом: теория и практика валютных коридоров 4. Финансовые кризисы в открытых экономиках 4.1. Кризис платежного баланса 4.2. Кризис внешнего государственного долга 4.3. Кризис внешнего частного долга 4.4. Кризис внутреннего государственного долга 5. Макроэкономическая политика в глобальной экономике 5.1. Фискальные и монетарные союзы 5.2. Финансовые рынки и глобальные кризисы 5.3. Роль международных организаций IV. Учебно-методическое обеспечение дисциплины: 1. Литература: Базовый учебник Romer, D. (2001) Advanced Macroeconomics. 2nd ed. McGrow Hill Book Company: London Основная литература Romer, D. (2001) Advanced Macroeconomics. 2nd ed. McGrow Hill Book Company: London Дополнительная и методологическая литература Глава 1. Потребление и рисковые активы • Romer, D. (2001) Advanced Macroeconomics. 2nd ed. McGrow Hill Book Company: London,ch.7. • Blanchard 0. J., Fischer S. (1989) Lectures on Macroeconomics. The MIT Press: Cambridge, ch. 6. • Obstfeld M., Rogoff K. (1996) Foundations of International Macroeconomics. The MIT Press: Cambridge, ch. 5, 6. • Sargent Т. J. (1987) Dynamic Macroeconomic Theory. Harvard University Press: Cambridge, ch. 4. • Ljungqvist L., Sargent T. J. (2000) Recursive Macroeconomic Theory. The MIT Press: Cambridge, ch. 10. • Deaton A. (1992) Understanding Consumption. Clarendon Press: Oxford. • Altug S., Labadie P. (1994) Dynamic Choice and Asset Markets. Acdemic Press: London. • Merton R. C. (1990) Continuous Time Finance. Basil Blackwell: Cambridge. • Attanasio О. Р. (1998) "Consumption Demand". NBER Working Paper No. 6466. • Campbell J. Y. (1999) "Asset Prices, Consumption, and the Business Cycle" in Handbook of Macroeconomics ed. by J. B. Taylor and M. Woodford. • Campbell J. Y., Lo A. W., MacKinlay A. C. (1997) The Econometrics of Financial Markets. Princeton University Press: New Jersey, ch. 2, 5, 7, 8. • Jappelli Т., Modigliani F. (1998) "The Age-Saving Profile and the Life-Cycle Hypothesis". Centre for Studies in Economics and Finance Working Paper No. 9. • Flavin M. А. (1993) "The Excess Smoothness of Consumption: Identification and Interpretation". Review of Economic Studies, 60(204), pp. 651-666. • Bemheim B. D. (1989) "A Neoclassical Perspective of Budget Deficits". Journal of Economic Perspectives, 3(2), pp. 55-72. • Campbell J. Y. (1996) "Consumption and the Stock Market: Interpreting International Experience". Swedish Economic Policy Review, 3(2), pp. 251-99. (Also NBER Working Paper No. 5610). • Campbell J. Y„ Kyle A. S. (1993) "Smart Money, Noise Trading, and Stock Price Behaviour". Review of Economic Studies, 60, pp. 1-34. • Froot K. A., Obstfeld M. (1991) "Intrinsic Bubbles: The Case of Stock Prices". American Economic Review, 81(5), pp. 1189-214. Глава 2. Инвестиции • Romer, D. (2001) Advanced Macroeconomics. 2nd ed. McGrow Hill Book Company: London,ch.8. • Blanchard 0. J., Fischer S. (1989) Lectures on Macroeconomics. The MIT Press: Cambridge, ch. 2.4, 6.3. • Sargent Т. J. (1987) Macroeconomic Theory, 2nd ed. Academic Press, Inc.: London, ch. 6, 7.3. • Dixit, A. K., Pindyck, R. S. (1994) Investment under Uncertainty. Princeton University Press: New Jersey. • Tumovsky S. J. (2000) Methods of Macroeconomic Dynamics, 2nd ed. MIT Press: Cambridge, ch. 9-10. • Caballero R. J. (1999) "Aggregate Investment" in Handbook of Macroeconomics ed. by J. Taylor and M. Woodford. (also NBER Working Paper No. 6264, 1997). • Chirinko R. S. (1993) "Business Fixed Investment Spending: A Critical Survey of Modelling Strategies, Empirical Results, and Policy Implications". Journal of Economic Literature, 31 (December), pp. 1875-1911. • Hasset K. A., Hubbard R. G. (1996) "Tax Policy and Investment". NBER Working Paper No.5683. • Schaller H. (1990) "A Re-examination of the Q Theory of Investment Using U.S. Firm Data". Journal of Applied Econometrics, 5(4), pp. 309-25. • Eberly J. C. (1997) "International Evidence on Investment and Fundamentals". European Economic Review, 41(6), pp. 1055-78. • Auerbach A. J., Hassett K. A. (2000) "On the Marginal Source of Investment Funds". NBER Working Paper No. 7821. • Alesina A., Ardagna S., Perotti R., Schiantarelli F. (1999) "Fiscal Policy, Profits, and Investment". NBER Working Paper No. 7207. • Bamett S. A., Sakellaris P. (1998) "Nonlinear Response of Firm Investment to Q: Testing a Model of Convex and Non-convex Adjustment Costs". Journal of Monetary Economics, 42(2), pp. 261-88. • Leahy J. V., Whited T. M. (1996) "The Effects of Uncertainty on Investment: Some Stylized Facts". Journal of Money, Credit, and Banking, 28, pp. 64-83. fAlso NBER Working Paper No. 4986.) • Fazzari Steven M., Petersen Bruce C. (1993) "Working Capital and Fixed Investment: New Evidence on Financing Constraints". Rand Journal of Economics, 24(3), pp. 328-42. • Hubbard R. G. (1998) "Capital Market Imperfections and Investment". Journal of Economic Literature, 36(1), pp. 193-225. (Also NBER Working Paper No. 5996.) Глава З. Макроэкономическая политика и стабильность финансовой системы • Obstfeld M., Rogoff К. (1996) Foundations of International Macroeconomics. The MIT Press: Cambridge. • van der Ploeg F. ed. (1994) The Handbook of International Macroeconomics. Basil Blackwell: Oxford. • Obstfeld M., Rogoff K. (2000) "The Six Major Puzzles in International Macroeconomics; Is There a Common Cause?", in B. Bernanke and K. Rogoff eds. NBER Macroeconomics Annual. • Obstfeld M., Stockman A. (1985) "Exchange- Rate Dynamics" in Jones R.W., Kenen P. B. eds. Handbook of International Economics, Vol. 2, Ch. 18, Elsevier Science B. V.: Amsterdam. • Krugman P., Miller M. eds. (1992) Exchange Rate Targets and Currency Bands. Cambridge University Press: Cambridge. • Miller M., Eichengreen В., Portes R. eds.(1989) Blueprints for Exchange-Rate Management. Academic Press: London. • Eaton J., Femandez R. (1995) "Sovereign Debt" in Grossman G., Rogoff eds. Handbook of International Economics, Vol. 3, Ch. 39, Elsevier Science B. V.: Amsterdam. • Turnovsky S. J. (1990) International Macroeconomic Stabilization Policy. Basil Blackwell: Cambridge. • Tumovsky S. J. (1997) International Macroeconomic Dynamics. The MIT Press: Cambridge. • Bacchetta P., van Wincoop E. (1998) " Capital Flows To Emerging Markets: Liberalization, Overshooting, and Volatility". NBER Working Paper No. 6530. • Tomell A., Velasco A. (1998) "Fiscal Discipline and the Choice of a Nominal Anchor in Stabilization". Journal a/International Economics, 46, pp. 1-30. • Agenor P.-R., Bhandari J. S., Flood R. P. (1991) "Speculative Attacks and Models of Balance-of-Payments Crises". NBER Working Paper No. 3191. • Edison H. J., Luangaram P., Miller M. (1998) "Asset Bubbles, Domino Effects and 'Lifeboats': Elements of the East Asian Crisis". International Finance Discussion Paper No. 606. • Edwards S. (1999) "How Effective Are Capital Controls?". Journal of Economic Perspectives, 13(4), pp. 65-84. (Also NBER Working Paper No. 7413.) • Eichengreen В., Hausmann R. (1999) "Exchange Rates and Financial Fragility". NBER Working Paper No. 7418. • Dombusch R. (1976) "Expectations and Exchange Rate Dynamics". Journal of Political Economy, 84(6), pp. 11611176. • Miller M. H., Weller P., Williamson J. (1989) "The Stabilization Properties of Target Zones" in Bryant C. et. al. eds. Macroeconomic Policies in an Interdependent World, IMF. • Krugman P. (1979) "A Model of Balance-of-Payments Crises". Journal of Money, Credit, and Banking, 11(3), pp. 311-325. • Obstfeld M. (1994) "The Logic of Currency Crises". Banque de France. Cahiers Economique et Monetaires, 43, pp. 189-213. • Krugman P. (1997) "Currency Crises". Paper prepared for NBER conference, October 1997. http://web.mit.edu/krugman/www/crises.html. • Mishkin F. S. (2001) "Financial Policies and the Prevention of Financial Crises in Emerging Market Countries". NBER Working Paper No. 8087. 2. Тематика заданий по различным формам текущего контроля: • темы исследовательского проекта (эссе) утверждаются преподавателем в индивидуальном порядке в рамках учебной программы курса. • вопросы для оценки качества освоения дисциплины: 1. Опишите основные положения кейнсанского и неоклассического подходов к моделированию агрегированного потребления. Сформулируйте основные положения теории жизненного цикла Модильяни-Андо-Брумберга. Какое воздействие на потребление оказывают изменения в ставке процента и заработной плате? 2. Сформулируйте предпосылки и основные результаты теории перманентного дохода Фридмана. Каким образом соотношение между ставкой процента и субъективной нормой межвременных предпочтений определяет динамику потребления? 3. Сформулируйте задачу динамической оптимизации для репрезентативного потребителя в условиях неопределенности в отношении будущих доходов и ставок процента. Объясните экономический смысл уравнения Беллмана и условий первого порядка. 4. Сформулируйте предпосылки и основные результаты теории случайного блуждания Холла. Объясните экономический смысл принципа эквивалентности определенности. 5. Подтверждают ли статистические исследования справедливость гипотезы перманентного дохода в условиях неопределенности? 6. Объясните экономический подход к сбережениям из мотива предосторожности. Каким образом риски отражаются на оптимальном поведении потребителей? Проиллюстрируйте данный подход, рассмотрев задачу оптимизации в условиях неопределенности для случая функции полезности CARA- класса, нулевых значений ставки процента и дисконт фактора и случайного блуждания трудового дохода. Выведите стохастическое уравнение динамики потребления и зависимость потребления от текущего дохода и богатства. Объясните экономический смысл полученных результатов. 7. Объясните, каким образом ограничения ликвидности и формирование привычек в потреблении отражаются на поведении потребителей. Каким образом ограничения ликвидности могут стимулировать сбережения и экономический рост? 8. Сформулируйте постановку задачи межвременной оптимизации потребления и выбора портфеля активов в условиях неопределенности. Объясните экономический смысл функции Беллмана и условий первого порядка. Для случая диверсифицируемого риска трудового дохода и логарифмической функции полезности найдите зависимость потребления от текущего богатства и запищите условие оптимального выбора портфеля активов. 9. Сформулируйте постановку задачи межвременной оптимизации потребления и выбора портфеля активов в условиях неопределенности. Объясните основные результаты основанной на потреблении САРМ модели. Какими факторами должна определяться величина премии за риск? На числовом примере проиллюстрируйте загадку Мехра-Прескотта. 10. Запишите и объясните экономический смысл условия отсутствия арбитража на фондовом рынке. Как определяется фундаментальная стоимость актива? Запишите общее решение для стоимости актива. Сформулируйте и объясните экономический смысл условия отсутствия пузырей на фондовом рынке. Приведите примеры формализации и объясните экономический смысл существования детерминистических, внутренних и лопающихся пузырей. 11. Объясните, как определяется рентная стоимость и желаемый запас капитала. Сформулируйте основные результаты моделей жесткого и гибкого акселератора. Какие существенные недостатки можно выделить для данного подхода к моделированию инвестиций? 12. Как определяется стоимость фирмы? Сформулируйте основной подход теории (среднего) <7-Тобина. Сформулируйте и приведите простое доказательство теоремы иррелевантности Модильяни-Миллера. Приведите примеры, когда теорема иррелевантности не работает. 13. Сформулируйте и объясните экономический смысл постановки задачи динамической оптимизации инвестиций с учетом издержек приспособления. Какими свойствами должна обладать функция издержек приспособления? Что означает необратимость инвестиций? Объясните экономический смысл функции Гамильтона и условий первого порядка в модели. 14. В динамической модели инвестиций с учетом издержек приспособления выведите выражении для теневой стоимости единицы инвестиций как приведенной стоимости предельных продуктов капитала в денежном выражении. Покажите, что теневая стоимость единицы инвестиций является предельным q-Тобина. Объясните экономический смысл отличия предельного и среднего q-Тобина. 15. Проанализируйте динамическую систему и характер устойчивости равновесия в модели инвестиций с учетом издержек приспособления. Постройте фазовую диаграмму. Объясните экономический смысл седловой траектории и переходной динамики в модели. Опишите и проиллюстрируйте на фазовой диаграмме эффекты временных и перманентных, непредвиденных и ожидаемых изменений в объеме выпуска и ставке процента. 16. Приведите простой числовой пример модификации метода оценки NPV для случая необратимости инвестиций и возможности ждать. Сколько стоит возможность ждать? Рассчитайте стоимость инвестиционного опциона, используя портфельный подход. (Числовой пример должен отличаться от рассмотренного на лекции. В частности, выберите иные числовые значения для прибылей (стоимостей актива), величины инвестиционных вложений и ставки процента. Там, где это не нарушает общего смысла выкладок, допускается округление до целых чисел). 17. Сформулируйте постановку задачи определения стоимости возможности инвестировать в условиях определенности. Найдите оптимальное время совершения инвестиций и стоимость фирмы в данный момент. Определите стоимость возможности инвестировать как функцию стоимости фирмы. Объясните экономический смысл условий smooth-pasting и value-matching для полученной функции. Изобразите ситуацию графически. Каким образом меняется определение q-Тобина в случае существования нереализованного инвестиционного опциона? 18. В силу каких причин фундаментальные факторы (показатели) обычно отличаются от рыночных? Какие фактические показатели можно использовать для эконометрической оценки зависимости инвестиций от фундаментальных и рыночных факторов на микро и макро уровнях? Какие (факторы) показатели должны брать в расчет менеджеры, принимающие решения о привлечении инвестиций? Приведите теоретические аргументы и результаты эмпирических исследований. 19. Опишите агрегированные эффекты, к которым могут привести асимметрия информации и существование агентских издержек на финансовом рынке. 20. Изложите основные предпосылки и результаты модели открытой экономики Манделла-Флеминга. 21. Какие формы может принимать контроль над потоками капитала, и к каким последствиям это может приводить? 22. Изложите основные предпосылки и результаты модели перелета обменного курса Дорнбуша. 23. Изложите основные предпосылки и результаты модели валютного коридора Кругмана-Миллера-Веллера. 24. Опишите типологию и основные черты моделей финансового кризиса. 3. Методические рекомендации (материалы) преподавателю: • При составлении домашних заданий рекомендуется использовать задачи представленные в базовом учебнике (Romer, 2001, и решебник Rohaly), а также задачи и вопросы, представленные в основной и дополнительной литературе. Тематика исследовательских проектов (эссе) студентов базируется на дополнительной литературе. 4. Методические указания студентам: • Для лучшего освоения материала курса студентам рекомендуется использовать предлагаемую дополнительную литературу. 5. Рекомендации по использованию информационных технологий. Материалы курса, конспекты лекций, домашние задания, вопросы к контрольной работе и экзамену, а также рейтинги студентов регулярно вывешиваются на сайте курса по адресу http://www.hse.ru/macro/main.htm , который обновляется еженедельно. При подготовке исследовательского проекта (эссе) поощряется использования статистических и эконометрических компьютерных приложений. V. Тематический расчет часов. № п/п Наименование разделов и тем Аудиторные часы Формы текущего Самосто(с разбивкой по семестрам) контроля ятельная Лекции Семинары Всего работа Всего часов 1 Потребление активы 2 Инвестиции 3 и рисковые 14 6 20 36 56 12 6 18 Дом. зад. по темам 36 1-2 54 Макроэкономическая политика 10 и стабильность финансовой системы 6 16 Дом. зад. по темам 36 2-3, Контр, раб. по темам 1-3 52 Итого учебный год 18 54 36 108 162