1.2

реклама

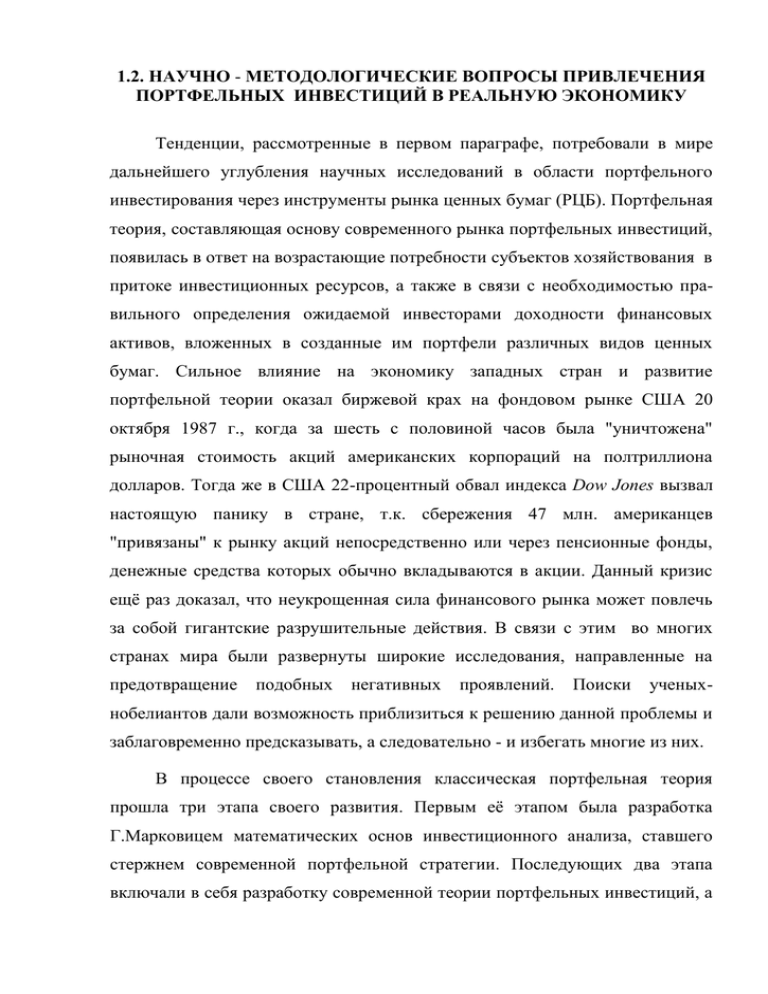

1.2. НАУЧНО - МЕТОДОЛОГИЧЕСКИЕ ВОПРОСЫ ПРИВЛЕЧЕНИЯ ПОРТФЕЛЬНЫХ ИНВЕСТИЦИЙ В РЕАЛЬНУЮ ЭКОНОМИКУ Тенденции, рассмотренные в первом параграфе, потребовали в мире дальнейшего углубления научных исследований в области портфельного инвестирования через инструменты рынка ценных бумаг (РЦБ). Портфельная теория, составляющая основу современного рынка портфельных инвестиций, появилась в ответ на возрастающие потребности субъектов хозяйствования в притоке инвестиционных ресурсов, а также в связи с необходимостью правильного определения ожидаемой инвесторами доходности финансовых активов, вложенных в созданные им портфели различных видов ценных бумаг. Сильное влияние на экономику западных стран и развитие портфельной теории оказал биржевой крах на фондовом рынке США 20 октября 1987 г., когда за шесть с половиной часов была "уничтожена" рыночная стоимость акций американских корпораций на полтриллиона долларов. Тогда же в США 22-процентный обвал индекса Dow Jones вызвал настоящую панику в стране, т.к. сбережения 47 млн. американцев "привязаны" к рынку акций непосредственно или через пенсионные фонды, денежные средства которых обычно вкладываются в акции. Данный кризис ещё раз доказал, что неукрощенная сила финансового рынка может повлечь за собой гигантские разрушительные действия. В связи с этим во многих странах мира были развернуты широкие исследования, направленные на предотвращение подобных негативных проявлений. Поиски ученых- нобелиантов дали возможность приблизиться к решению данной проблемы и заблаговременно предсказывать, а следовательно - и избегать многие из них. В процессе своего становления классическая портфельная теория прошла три этапа своего развития. Первым её этапом была разработка Г.Марковицем математических основ инвестиционного анализа, ставшего стержнем современной портфельной стратегии. Последующих два этапа включали в себя разработку современной теории портфельных инвестиций, а также создание теории рыночного портфеля. Если идеи второго этапа нашли отражение в трудах Дж.Тобина и У.Шарпа, то идеи третьего этапа, связанные с формированием оптимального на портфеля основе были теории рыночного отражены в портфеля работах теории Ф.Модильяни, М.Миллера, Ф.Блэка, М.Шоулза и Р.Мертона. Эффективным средством профилактики кризисных явлений на рынке портфельных инвестиций стала модель САРМ, которая обеспечивает теоретическую базу для распространенной практики пассивного инвестирования, известной как метод индексирования. Стратегия индексирования предусматривает формирование и поддержание диверсифицированного портфеля ценных бумаг в пропорциях, соответствующих их удельному весу в таких фондовых индексах, как Standard & Poor's 500 или Morgan Stanley. В настоящее время управление инвестиционными пулами на многие миллиарды долларов, вложенными по всему миру через пенсионные фонды, взаимные фонды и другие институты коллективного инвестирования, осуществляется при помощи метода пассивного управления инвестиционными портфелями. Менеджеры инвестиционных компаний используют эти модели для принятия решений по вопросам планирования инвестиций. Модели САРМ используются также для сопоставления разных видов портфельных инвестиций с точки зрения их риска и ожидаемого дохода, а также для установления "справедливых норм прибыли для оценки отдачи вложенного капитала в государственных предприятиях или в коммерческих фирмах. Подлинную экономическую природу портфельных инвестиций раскрывает классическая теория эффективного рынка, помогающая понять, как формируется рыночная стоимость финансовых активов, в которые вкладываются свободные средства портфельных инвесторов. Она изображает рынок портфельных инвестиций скоплением большого числа мотивируемых прибылью рациональных инвесторов желающих вложить свои свободные финансовые ресурсы в акции, облигации и другие инструменты РЦБ. Получив новую информацию о фундаментальной, «подлинной» стоимости того или иного актива, такие потенциальные инвесторы мгновенно формируют его внешнюю стоимость, т.е. цену, по которой они готовы заключить биржевую или внебиржевую сделку. В любой момент времени цена сделки неискаженно отражает всю имеющуюся на рынке ценных бумаг информацию и, следовательно, представляет собой наилучший критерий значимости фондового актива для инвесторов. В тоже время следует иметь в виду, что распространение этой информации во времени и в пространстве носит случайный характер, т.к. цена на те или иные ценные бумаги движется беспорядочно, и доходит до инвесторов в разной форме. Теория эффективного рынка тесно связана с другой известной теорией портфельного инвестирования, часто именуемой гипотезой о рациональных ожиданиях, согласно которой: а) информация о ценах на приобретаемые инвесторами инструменты фондового рынка симметрична; т.е. она объективно отражает спрос и предложение; б) в поисках оптимальной цены на приобретаемые активы инвесторы собирают информацию, чтобы использовать её в собственных интересах; в) поведение потенциальных инвесторов на РЦБ рационально, т.е. они действуют в соответствии с ожиданиями, вытекающими из поступающей к ним информации; г) повторения ошибок можно избежать, если правильно предвидеть изменения цен на фондовые инструменты, т.е. РЦБ предельно конкурентен. Пытаясь предсказать цену, портфельные инвесторы, стремятся как можно шире охватить все источники информации, и в результате покупают те акции или облигации, которые, по их мнению, принесут доход выше среднего, и продают те акции или облигации, которые принесут доход ниже среднего. Покупка ими ценных бумаг ведет к росту цены, а продажа – к падению цены на те или иные ценные бумаги. Цена на фондовые инструменты меняется до тех пор, пока ожидаемая доходность всех акций, скорректированная на степень риска, не станет одинаковой. Это выравнивание означает, что ожидания инвесторов «воплотились» в цену, а точнее, цена изменилась так, что после поправки на дивиденды, временную стоимость денег и риск она совпадает с наилучшими инвесторскими предсказаниями. Таким образом, можно утверждать, что процесс изучения эффективности рынка с точки зрения портфельных инвесторов – представляет собой постоянный поиск ответов на вопросы, как полно, быстро и точно имеющаяся информация проникает в цены на те или иные ценные бумаги, которые они стремятся приобрести. Опираясь на современные теории портфельного инвестирования можно выделить три уровня эффективности приобретаемых портфельными инвесторами ценных бумаг в зависимости от содержания и направленности «имеющейся» на рынке информации: 1) Эффективность рынка слабая, т.е цены на ценные бумаги не полностью отражают всю историческую информацию, что содержится в прошлых ценах. На слобоэффективном рынке инвесторы не могут получать избыточную прибыль от использования эффективных торговых стратегий, основанных на исторической информации, поэтому доходность здесь непредсказуема, а использование технического анализа бесполезно. 2) Эффективность рынка нормальная, т.е. цены полностью учитывают всю имеющуюся публичную информацию об эмитентах ценных бумаг. При нормальной эффективности рынок реагирует на новости так быстро, что возможностей для прибыльной торговли на основе публичной информации не возникает. 3). Эффективность рынка сильная, т.е. вся информация, включая копоративные секреты, отражены в ценах, и никто не может получать избыточную прибыль, торгуя на основе публичной или приватной информации1. Принимая во внимание столь чёткую градацию уровней эффективности РЦБ, нельзя не согласиться с известным европейским ученым М.Йенсеном в Абрамов А. Формирование и развитие рынка ценных бумаг инвестиционных фондов. Дис. На соискание ученной степени канд. экон. Наук. Глава III. М.: 2004; Моисеев С. Идея эффективного рынка: пациент скорее мертв, чем жив? // Дайджест – Финансы, 2004, № 8. 1 том, что «в экономике нет гипотезы, получившей более солидную эмпирическую поддержку, чем гипотеза об эффективном рынке»2. Как показывает мировая практика, качественная структура и количественный рост инвестиций, а также правильное их видов соотношение достигаются за счёт эффективности проводимой государством инвестиционной политики, а также оптимального правового регулирования инвестиционной деятельности национальных и иностранных инвесторов. Готовность инвесторов к вложению капитала в экономику той или иной страны зависит от существующего в ней инвестиционного климата, то есть от совокупности политических, экономических, юридических, социальных и других факторов, которые определяют возможности и перспективы прибыльности вложения капитала и степень риска для инвестора3. Согласно теорий современного инвестиционного анализа, процесс портфельного инвестирования в акции приватизированных предприятий, рассматривается как сложная система с использованием соответствующих ему количественных и качественных показателей, выражающих различные цели инвестиционной стратегии владельцев инвестиционных портфелей. Умение своевременно и правильно определять влияние различных факторов на принятые показатели качества инвестиционных портфелей позволяет создать эффективный механизм принятия взвешенных решений. инвестиционных При этом объекты портфельного инвестирования представ- ляются как многофакторные системы, моделирование которых основывается на определенных экономических критериях выделения указанных факторов. К числу базовых элементов этих систем можно отнести причинность, достаточность специфичность, самостоятельность существования, возможность учета и количественного измерения указанных факторов. Основные факторы, влияющие на конечные результаты портфельного инвестирования, 2 могут классифицироваться, как: общие и частные, Jensen M. Some Anomalous Evidence Regarding Market Efficiency // Journal of Financial Economics. Vol. 6, 1978. 3 Международные экономические отношения / Под ред. Б.М. Смитиенко. М.: ИНФРА-М., 2005. С. 237 объективные и непредвиденные субъективные, и предвидимые, естественные внешние и и искусственные, внутренние (в т.ч. микроэкономические)4. По-существу, все вышеуказанные факторы портфельного инвестирования оказывают существенное влияние на качество формируемых инвестиционных портфелей и поведение участников РЦБ, а также направленность всего процесса портфельного инвестирования. Следует подчеркнуть, что между факторами и явлениями в области портфельного инвестирования существует закономерная причинно-следственная связь. Качество явлений на рынке портфельных инвестиций можно оценивать с помощью соответствующего множества показателей, каждый из которых отражает те или иные свойства и закономерности, присущие процессам формирования развития реальных процессов событий и ожиданий, протекающим на РЦБ или затрагивающая интересы его участников. Качество результатов портфельного инвестирования на РЦБ может характеризоваться такими свойствами, как степень финансовой отдачи, уровень экономической эффективности, инвестиционная привлекательность в глазах инвесторов, уровень доходности и риск менеджмента. Следовательно, под качеством портфельного инвестиционного процесса можно понимать совокупность свойств, обусловливающих степень его соответствия определенным рыночным потребностям инвесторов и эмитентов и учитывающих воздействия указанных факторов. Качество инвестиционного портфеля должно быть запрограммировано и заложено в процессе его формирования и отслеживается на каждом этапе реализации портфельного инвестиционного процесса. Без соблюдения этого основного условия все призывы к обеспечению качества и проведению самых тщательных проверок содержания портфелей портфельных инвесторов или будут бессмысленны и безрезультатны. 4 Шохаъзамий Ш.Ш. Секьюриметрика.-Т.: Узбекистон миллий энциклопедияси, 2005.-473 с. В силу всего сказанного, можно сделать вывод, что современная теория портфельного инвестирования выработала немало эффективных инструментов, позволяющих правильно определять направления инвестиционных вложений, формировать высокодоходные и надежные инвестиционные портфели, а также минимизировать риски инвесторов. Руководителям и специалистам инвестиционных институтов и банков Узбекистана, обслуживающим портфельных инвесторов необходимо глубже изучать их содержание и смелее использовать в практике инвестиционной деятельности на рынке акций и облигаций АОПП (см.Приложение 3). Вместе с тем нельзя чрезмерно идеализировать способность научных теорий устранить все виды рисков, сопровождающих процесс портфельного инвестирования, т.к. это может привести к серьёзным просчётам в реализации на практике практиков инвестиционной деятельности субъектов хозяйствования. Портфельные инвесторы должны оценивать ещё на стадии формирования своего портфеля приемлемое для себя сочетание риска и дохода портфеля и соответственно с этим определять удельный вес в нем ценных бумаг с различными уровнями риска и дохода. Эта задача вытекает из общего принципа, который действует на фондовом рынке: чем более высокий потенциальный риск несет ценная бумага, тем более высокий потенциальный доход она должна иметь. Для этого целесообразно приобретать ценные бумаги известных акционерных обществ, имеющих хорошие финансовые показатели, в частности большой размер уставного капитала. Если рассматривать взаимосвязь типов инвестиционных портфелей со степенью риска в портфельных инвесторов, то необходимо их деление на консервативные, умеренно-агрессивные, агрессивные и нерациональные (см.Рис.1.2.1). Как видно из рис.1.2.1, каждому типу инвестора должен соответствовать и свой тип портфеля ценных бумаг: высоконадежный, но низко доходный; диверсифицированный; рискованный, но высокодоходный, бессистемный. В зависимости портфельные от инвесторы избираемой за рубежом инвестиционной делятся на стратегии, агрессивных все и консервативных. Агрессивный инвестор - инвестор, склонный к высокой степени риска. В своей инвестиционной деятельности он делает акцент на приобретение высокодоходных, но рискованных ценных бумаг. Консервативный инвестор - инвестор, склонный к меньшей степени риска. Он приобретает в основном облигации и краткосрочные ценные бумаги с малым риском. Тип инвесторов Копсерватив- Цель инвестирования Защита от инфляций Степень риска Низкая Умеренноагрессивный Длительное вложение капитала и его рост Средняя Агрессивный Спекулятивная игра, возможность быстрого роста объёмов всего капитала Высокая Нерацио Нет четких целей Низкая ный нальный Тип Тип ценной бумаги портфеля Государственные Высоконадёжны ценные бумаги, й, но акции, облигации, низкодоходный. крупных стабильных эмитентов. Малая доля Диверсифициров государственных анный. ценных бумаг, большая доля ценных бумаг крупных и средних, но надежных эмитентов с длительной рыночной историей. Высокая доля Рискованный, но высокодоходных высокодоходный ценных бумаг небольших эмитентов, венчурных компаний. Произвольно Бессистемный. подобранные ценные бумаги Рис.1.2.1. Виды портфелей и их собственников С практической точки зрения структурообразующими признаками качественных инвестиционных портфелей для инвесторов выступают те инвестиционные качества, которые приобретет совокупность ценных бумаг, помещенная в данный портфель. При всем их многообразии, из них можно выделить такие приоритетные, как: ликвидность, освобождение от налогов, отраслевая или региональная принадлежность. Ликвидность инвестиционного портфеля означает возможность быстрого превращения портфеля в денежную наличность без потери его стоимости. Лучше всего данную задачу позволяют решить портфели денежного рынка, т.к. эта разновидность портфелей ставит своей целью полное сохранение капитала портфельного инвестора. В состав такого портфеля включатся преимущественно денежная наличность или быстро реализуемые активы, в форме депозитных или сберегательных сертификатов, а также краткосрочных облигаций. Следует отметить, что одно из "золотых" правил работы с ценными бумагами гласит: нельзя вкладывать все средства в ценные бумаги необходимо иметь резерв свободной денежной наличности для решения непредвиденных инвестиционных задач. Другим правилом является: «нельзя класть все яйца в одну корзину». Портфель ценных бумаг инвестора, освобожденных от налога, содержит, в основном, государственные долговые обязательства и предполагает сохранение капитала при высокой степени ликвидности. Во многих странах мира данный сегмент рынка ценных бумаг позволяет получить высокий доход, т.к. проценты по ним, освобождаются от налогов. Портфель, состоящий из ценных бумаг компаний различных отраслей промышленности, формируется из ценных бумаг тех предприятий, которые связаны между собой технологически или экономически. В зависимости от конечных целей портфельных инвесторов, в состав инвестиционных портфелей включаются ценные бумаги, имеющие различные фундаментальные свойства. Так, например, конвертируемые портфели состоят из конвертируемых и привилегированных акций и облигаций, которые могут быть обменены на установленное количество обыкновенных акций по фиксированной цене в определенный момент времени, когда может быть осуществлен обмен. К этому же типу портфелей относят портфель средне- и долгосрочных инвестиций с фиксированными доходом. Представляют интерес и портфели ценных бумаг, подобранных в зависимости от региональной принадлежности эмитентов, ценные бумаги которых в них включены. К этому типу портфелей ценных бумаг относят: портфели ценных бумаг определенных стран, региональные портфели, портфели иностранных ценных бумаг. Основным требованием, предъявляемым к процессу эффективного управления портфелем, является сохранение основного инвестиционного качества портфеля и тех свойств, которые бы соответствовали интересам его держателей. Первым и одним из наиболее дорогостоящих, трудоемких элементов управления инвестиционными портфелями, является всесторонний и полный мониторинг, представляющий собой непрерывный детальный анализ состояния РЦБ, выявление тенденций его развития, и определение, инвестиционных качеств входящих в их состав ценных бумаг. Конечной целью мониторинга является выбор ценных бумаг, обладающих инвестиционными свойствами, соответствующими данному типу портфеля. Мониторинг является основой как активного, так и пассивного способа управления. Активная модель управления инвестиционным портфелем предполагает не только тщательное отслеживание, но и немедленное приобретение инструментов, отвечающих инвестиционным целям портфеля, а также быстрое изменение состава фондовых инструментов, входящих в портфель. Менеджер, занимающийся активным управлением, должен суметь отследить и приобрести наиболее эффективные ценные бумаги и максимально быстро избавиться от низкодоходных активов. При этом важно не допустить снижение стоимости портфеля и потерю им стратегических инвестиционных свойств, для чего, необходимо сопоставлять стоимость, доходность, риск и иные инвестиционные характеристики "нового" портфеля (то есть учитывать, как вновь приобретенные доходные ценные бумаги, так и продаваемые низкодоходные) с аналогичными характеристиками имеющегося "старого" портфеля. Этот метод требует значительных финансовых затрат, так как он связан с информационной, аналитической экспертной и торговой активностью портфельного инвестора на РЦБ, при которой необходимо использовать широкую базу экспертных оценок и проводить самостоятельный анализ, осуществлять прогнозы состояния РЦБ и национальной экономики в целом. Этот метод может себе позволить, в основном крупные банки или финансовые компании, имеющие большой портфель инвестиционных бумаг и стремящиеся к получению максимального дохода от профессиональной работы на фондовом рынке. Наиболее часто портфельными менеджерами используются методы, основанные на манипулировании кривой доходности, позволяющие прогнозировать состояние денежного рынка и в соответствии с этим корректировать портфель ценных бумаг. Так, если кривая доходности находится в данный момент на относительно низком уровне и будет, согласно прогнозу, повышаться, то это обещает снижение курсов твердопроцентных бумаг. Поэтому менеджеры покупают краткосрочные облигации, которые по мере роста процентных ставок предъявляются к выкупу и реинвестируются в более доходные активы (например ссуды), которые обеспечивают дополнительный запас ликвидности, портфеля ценных бумаг. Когда же кривая доходности высока и будет иметь тенденцию к снижению, инвестиционный менеджер должен быстро переключатся на покупку долгосрочных облигаций, которые обеспечат более высокий доход. Проведенное исследование показывает, что нельзя утверждать, что только конъюнктура фондового рынка определяет способ управления инвестиционным портфелем. Выбор тактики управления зависит и от типа сформированного портфеля. Скажем, трудно ожидать значительного выигрыша, если к портфелю агрессивного роста применить тактику "пассивного" управления. Вряд ли будут оправданы затраты на активное управление, ориентированное, например, на портфель с регулярным доходом. Выбор тактики управления зависит также от способности портфельного инвестора выбирать ценные бумаги и прогнозировать состояние различных сегментов фондового рынка. Если инвестор не обладает достаточными навыками в выборе ценных бумаг или времени совершения операции, то ему следует создать высокого диверсифицированный портфель позволяющий держать уровень инвестиционного риска на желаемом уровне. Если инвестор уверен, что он может чётко предсказать состояние рынка, ему можно менять состав элементов портфеля в зависимости от рыночных перемен и выбранного им метода управления. Например, пассивный метод управления возможен для портфеля с большим удельным весом облигаций государственного сберегательного займа, по которому возможен расчет доходности, колебания рыночных цен с представляются маловероятными. В заключении следует сделать вывод, что хорошее знание теоретического базиса портфельного инвестирования позволяет различным категориям портфельных инвесторов вырабатывать и реализовывать взвешенную инвестиционную политику. Однако для этого портфельные инвесторы или необходимыми их доверительные информационными управляющие базами должны данных, обладать программными продуктами, знаниями и навыками оптимизации рисков. О том, как решаются эти проблемы за рубежом, пойдет речь в следующем параграфе данной главы.