Расчет доли прибыли обособленного подразделения

реклама

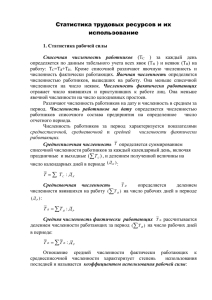

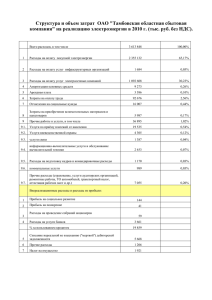

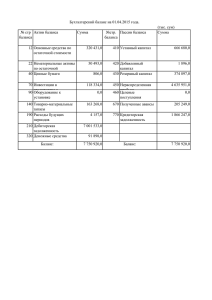

Вопрос: Каким образом рассчитывается доля прибыли обособленного подразделения? Ответ: Уплата авансовых платежей, а также сумм налога организацией по месту нахождения каждого из ее обособленных подразделений производится исходя из доли прибыли, приходящейся на эти обособленные подразделения (абз.1 п.2 ст.288 НК РФ). Указанная доля прибыли определяется как средняя арифметическая величина удельного веса среднесписочной численности работников (расходов на оплату труда) и удельного веса остаточной стоимости амортизируемого имущества этого обособленного подразделения соответственно в среднесписочной численности работников (расходах на оплату труда) и остаточной стоимости амортизируемого имущества, определенной в соответствии с порядком определения стоимости амортизируемого имущества, в целом по налогоплательщику (абз.1 п.2 ст.288 НК РФ). Доля прибыли, приходящаяся на обособленное подразделение, определяется по формуле: Налоговая база x (уд. вес СЧР + уд. вес ОСОС) x 1/2, где: налоговая база - налоговая база в целом по организации; уд. вес СЧР - удельный вес среднесписочной численности работников (расходов на оплату труда) обособленного подразделения за последний месяц отчетного (налогового) периода в среднесписочной численности работников (расходов на оплату труда) по организации в целом; уд. вес ОСОС - удельный вес остаточной стоимости основных средств обособленного подразделения, числящихся в составе амортизируемого имущества на конец (последний день) отчетного (налогового) периода в остаточной стоимости основных средств, числящихся в составе амортизируемого имущества в целом по организации (раздел 8.2. Методических рекомендаций…, утв. Приказом МНС РФ от 20.12.2002 № БГ-3-02/729). Указанные выше удельный вес среднесписочной численности работников и удельный вес остаточной стоимости амортизируемого имущества определяются исходя из фактических показателей среднесписочной численности работников (расходов на оплату труда) и остаточной стоимости основных средств указанных организаций и их обособленных подразделений за отчетный (налоговый) период (абз.3 п.2 ст.288 НК РФ). Федеральным законом от 06.06.2005 № 58-ФЗ в п.2 ст.288 НК РФ были внесены изменения. Если ранее удельный вес среднесписочной численности работников и удельный вес остаточной стоимости амортизируемого имущества определялись на конец отчетного периода, то изменения устанавливают, что данные показатели определяются за каждый отчетный (налоговый) период. Минфин РФ в письме от 06.07.2005 № 03-03-02/16 дал в этой связи разъяснения: Определение среднесписочной численности работников за отчетный (налоговый) период Для целей налогообложения среднесписочная численность работников определяется в порядке, установленном Федеральной службой государственной статистики для заполнения унифицированных форм федерального государственного статистического наблюдения (Письмо Минфина РФ от 06.07.2005 № 03-03-02/16). Определение остаточной стоимости основных средств за отчетный (налоговый) период Остаточная стоимость основных средств за отчетный (налоговый) период характеризуется показателем средней (среднегодовой) остаточной стоимости основных средств, относящихся к амортизируемому имуществу. Средняя (среднегодовая) остаточная стоимость указанных основных средств за отчетный (налоговый) период определяется аналогично порядку, изложенному в п.4 ст.376 НК РФ, как частное от деления суммы, полученной в результате сложения величин остаточной стоимости основных средств на 1-е число каждого месяца отчетного (налогового) периода и 1-е число следующего за отчетным (налоговым) периодом месяца, на количество месяцев в отчетном (налоговом) периоде, увеличенное на единицу. Например, при составлении декларации за отчетный период, в частности, за 1 квартал (или три месяца), средняя остаточная стоимость основных средств определяется как частное от деления суммы остаточной стоимости основных средств по состоянию на 1 января, 1 февраля, 1 марта и 1 апреля на 4 (четыре). При составлении декларации за налоговый период (календарный год) среднегодовая остаточная стоимость основных средств определяется как частное от деления на 13 суммы остаточной стоимости основных средств по состоянию на 1 января и на каждое первое число всех остальных месяцев налогового периода, а также на 1 января следующего налогового периода. В указанном выше порядке определяется и средняя (среднегодовая) остаточная стоимость основных средств по обособленным подразделениям, созданным в течение налогового периода. Например, в случае создания обособленного подразделения организации в апреле при составлении декларации за первое полугодие средняя остаточная стоимость основных средств по данному обособленному подразделению определяется как частное от деления суммы остаточной стоимости основных средств по состоянию на 1 мая, 1 июня и 1 июля на 7 (семь). При этом стоимость основных средств по обособленному подразделению на 1 января, 1 февраля, 1 марта и 1 апреля принимается равной нулю. По основным средствам, числящимся в составе амортизируемого имущества, по которым амортизация для целей налогообложения не начисляется, остаточной стоимостью признается их первоначальная (восстановительная) стоимость (Письмо Минфина РФ от 06.07.2005 № 03-03-02/16). Вместо показателя среднесписочной численности работников налогоплательщик с сезонным циклом работы либо иными особенностями деятельности, предусматривающими сезонность привлечения работников, по согласованию с налоговым органом по месту своего нахождения может применять показатель удельного веса расходов на оплату труда. При этом определяется удельный вес расходов на оплату труда каждого обособленного подразделения в общих расходах налогоплательщика на оплату труда (абз.5 п.2 ст.288 НК РФ). При этом налогоплательщик имеет право самостоятельно выбирать показатель, который он будет использовать при распределении прибыли по обособленным подразделениям (среднесписочная численность работников или расходы на оплату труда) (раздел 8.2. Методических рекомендаций…, утв. Приказом МНС РФ от 20.12.2002 № БГ3-02/729)