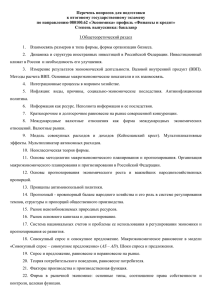

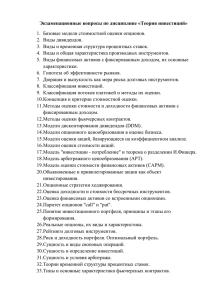

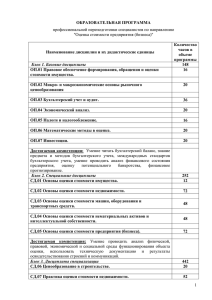

Вопросы итогового междисциплинарного экзамена по специальности «Финансы и кредит» Специализация «Оценка собственности»

реклама

Вопросы итогового междисциплинарного экзамена по специальности «Финансы и кредит» Специализация «Оценка собственности» 1. Альтернативные издержки привлечения капитала: понятие и способы определения. Соотношение риска и доходности. 2. Анализ критических точек и его использование в оценке и управлении стоимостью компании. 3. ВВП как показатель результатов хозяйственной деятельности макроэкономической системы. Созданный, распределенный и потребленный ВВП. Использование результатов анализа ВВП в стоимостной оценке. 4. Виды износа, учитываемые при оценке недвижимости. Техника расчета совокупного износа при оценке недвижимости затратным подходом. 5. Денежный поток компании: экономическая и финансовая сущность, виды, способы расчета и прогнозирования. 6. Денежный рынок. Спрос на деньги и их предложение, факторы, их определяющие. Равновесие на денежном рынке. Необходимость и способы учета колебаний процентной ставки при изменении стоимости бизнеса и финансовых активов. 7. Доходный подход к оценке бизнеса. Методы, условия применения и алгоритм расчета обоснованной рыночной стоимости собственного капитала предприятия. Специфика прогнозирования денежных потоков и определение ставки дисконтирования при оценке российских компаний. 8. Доходный подход к оценке недвижимости. Методы, способы расчета стоимости ставки дисконтирования и коэффициента капитализации. 9. Земельные участки как объекты оценки. Основные подходы и методы оценки стоимости земли. Нормативная база оценки земли. 10. Издержки фирмы. Использование концепций бухгалтерских и альтернативных издержек в практике предпринимательства и оценки. 11. Инфляция: понятие, причины, виды. Инфляционные корректировки информации, используемой в оценке стоимости активов и бизнеса. 12. Информационная база современной стоимостной оценки: состав, структура, основные методы анализа и корректировки. Информационная инфраструктура российской оценки. 13. Использование доходного подхода при оценке нематериальных активов и интеллектуальной собственности. 14. Качество как многомерная переменная и фактор стоимости. Оптимизация качества товара и степени дифференциации ассортимента. 15. Международные организации оценщиков, задачи, компетенции, взаимосвязь с российскими организациями. Королевское общество сертифицированных оценщиков, цели, функции, роль на современном рынке оценочных услуг. 16. Международные стандарты оценки. Направления развития, взаимосвязь с российскими стандартами оценки. 17. Метод капитализации доходов. Сущность, условия применения, алгоритм расчетов. Сравнительный анализ использования при оценке недвижимости и бизнеса. 18. Метод компании-аналога в оценке бизнеса. Процедура оценки. Итоговые корректировки. Специфика подбора аналогов при оценке российских компаний. 19. Метод реальных опционов: сущность, условия и сферы применения. Использование реальных опционов в оценке бизнеса в российских условиях. 20. Метод стоимости чистых активов в оценке бизнеса. Условия применения. Отличие от бухгалтерской трактовки чистых активов. 21. Механизмы государственного регулирования оценочной деятельности: зарубежный опыт и российская практика. 22. Монополистические преимущества как фактор роста стоимости активов и бизнеса. Современные подходы к оценке бизнеса субъектов естественных момнополий. 23. Научно-технический прогресс в моделях экономического роста. Научно-техническая информация как фактор производства и стоимости. 24. Объекты интеллектуальной собственности – особые объекты оценки. Идентификация и классификация объектов интеллектуальной собственности. Особенности определения рыночной стоимости ОИС. 25. Организация как субъект микроэкономики и оценочной деятельности. Типы организации бизнеса. Малый и крупный бизнес, их особенности как объектов оценки. 26. Основы теории риска, факторы неопределенности и риска. Оптимизация риска и способы его учета в стоимостной оценке. 27. Особенности нематериальных активов как объекта стоимостной оценки. Идентификация и классификация нематериальных активов. Информационная и нормативная база оценки нематериальных активов. 28. Особенности оценки стоимости бизнеса с применением показателей добавленной стоимости, преимущества, недостатки и возможности применения в российских условиях. 29. Особенности оценки стоимости деловой репутации и товарного знака современной компании. 30. Особенности применения в российских условиях модели средневзвешенной стоимости капитала. Средневзвешенная стоимость капитала: формула расчета, условия применения, особенности расчета средневзвешенной стоимости капитала публичных и частных компаний на российском рынке. 31. Особенности применения инкрементального анализа. Модификация правила максимизации прибыли в рамках инкрементального анализа 32. Особенности применения методов доходного подхода при оценке кредитно-финансовых институтов. 33. Особенности применения методов затратного подхода при оценке банковского бизнеса. Определение стоимости кредитного портфеля российского коммерческого банка. 34. Оценка имущественного комплекса в целях залога. Метод амортизационных затрат замещения. 35. Оценка контрольных и неконтрольных пакетов акций открытых и закрытых компаний. Способы расчета премий и скидок за размер пакета, особенности их применения на современном российском рынке. 36. Понятие ликвидности в стоимостной оценке. Поправка на ликвидность при оценке недвижимости и бизнеса: современные способы расчета, особенности определения на российском рынке. 37. Портфель недвижимости: понятие, анализ, принципы и модели управления. Диверсификация как основной принцип формирования портфеля недвижимости. 38. Предельный анализ и теория рыночного равновесия, их применение в процессе оценки собственности. 39. Принципы оценки имущества и бизнеса. Реализация принципов стоимостной оценки в российской практике. 40. Принципы составления и структура отчета об оценке. Требования к отчетам об оценке. Экспертиза отчетов об оценке объектов оценки. 41. Проблема межвременного выбора в деятельности фирмы. Фактор времени в инвестиционных процессах. Концепция тенденций приведенной стоимости. 42. Развитие концепции управления стоимостью компании в современной экономике. Использование стоимостной оценки в процессе управления стоимостью компании. 43. Регулирование и стандартизирование оценочной деятельности в России. СРОО: современные проблемы и перспективы развития. 44. Саморегулирование оценочной деятельности: зарубежный опыт и российская практика. 45. Совокупный спрос и совокупное предложение. Модель AD-AS, ее использование в процессе стоимостной оценки. 46. Современные концепции стоимости и особенности ценообразования на развивающихся ранках. 47. Специфические особенности оценки машин, оборудования и транспортных средств. Объекты оценки. Взаимосвязь целей и методов оценки машин, оборудования и транспортных средств. 48. Сравнительный подход к оценке бизнеса. Сфера применения. Методы, алгоритмы расчета стоимости. Особенности использования в условиях экономического кризиса. 49. Ставка дисконтирования и коэффициент капитализации: сравнительный анализ и специфика при оценке рыночной стоимости недвижимости и бизнеса на российском рынке. 50. Ставка дисконтирования при оценке бизнеса: сущность, методы расчета, особенности их применения в условиях российского рынка. 51. Структура капитала, его стоимость и затраты на привлечения. Измерение затрат на собственный капитал. 52. Сущность, цели и принципы оценки собственности. Виды стоимости, применяемые при оценке объектов оценки. Федеральные и международные стандарты оценки. 53. Теория инвестиционного портфеля Гарри Марковица и ее применение в стоимостной оценке. Измерение риска присущего инвестиционному портфелю. 54. Теория ренты и ее использование при оценке недвижимости и бизнеса. 55. Теория фирмы и ее применение в оценке бизнеса. Проблема целеполагания. 56. Типы отраслевых рынков. Особенности поведения фирмы в условиях совершенной и несовершенной конкуренции. 57. Трансакционные издержки. Проблемы измерения и влияния на стоимость объекта 58. Эволюция международных, европейских и российских стандартов оценки. 59. Экономическая роль государства: цели, направления и инструменты государственного регулирования экономики. 60. Экономическая сущность брэнда и его влияние на стоимость компании.