ВОПРОСЫ - Департамент финансов

реклама

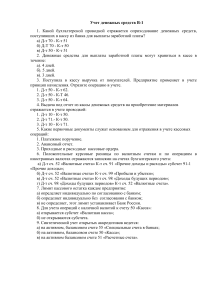

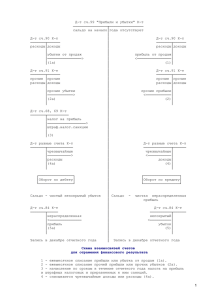

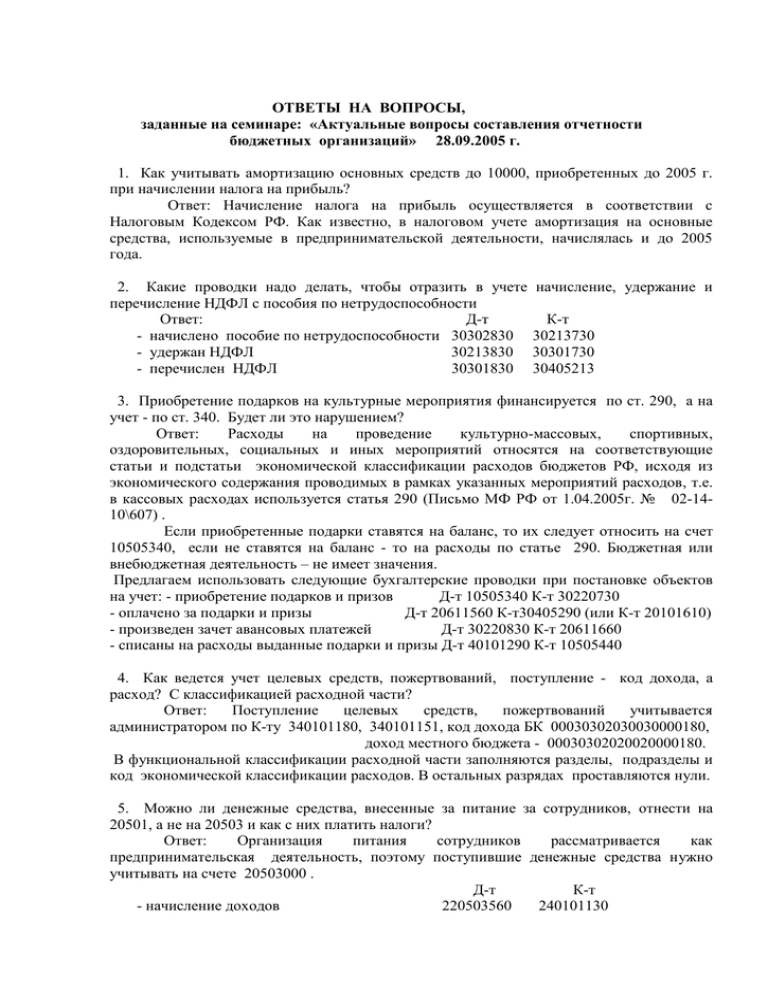

ОТВЕТЫ НА ВОПРОСЫ, заданные на семинаре: «Актуальные вопросы составления отчетности бюджетных организаций» 28.09.2005 г. 1. Как учитывать амортизацию основных средств до 10000, приобретенных до 2005 г. при начислении налога на прибыль? Ответ: Начисление налога на прибыль осуществляется в соответствии с Налоговым Кодексом РФ. Как известно, в налоговом учете амортизация на основные средства, используемые в предпринимательской деятельности, начислялась и до 2005 года. 2. Какие проводки надо делать, чтобы отразить в учете перечисление НДФЛ с пособия по нетрудоспособности Ответ: Д-т - начислено пособие по нетрудоспособности 30302830 - удержан НДФЛ 30213830 - перечислен НДФЛ 30301830 начисление, удержание и К-т 30213730 30301730 30405213 3. Приобретение подарков на культурные мероприятия финансируется по ст. 290, а на учет - по ст. 340. Будет ли это нарушением? Ответ: Расходы на проведение культурно-массовых, спортивных, оздоровительных, социальных и иных мероприятий относятся на соответствующие статьи и подстатьи экономической классификации расходов бюджетов РФ, исходя из экономического содержания проводимых в рамках указанных мероприятий расходов, т.е. в кассовых расходах используется статья 290 (Письмо МФ РФ от 1.04.2005г. № 02-1410\607) . Если приобретенные подарки ставятся на баланс, то их следует относить на счет 10505340, если не ставятся на баланс - то на расходы по статье 290. Бюджетная или внебюджетная деятельность – не имеет значения. Предлагаем использовать следующие бухгалтерские проводки при постановке объектов на учет: - приобретение подарков и призов Д-т 10505340 К-т 30220730 - оплачено за подарки и призы Д-т 20611560 К-т30405290 (или К-т 20101610) - произведен зачет авансовых платежей Д-т 30220830 К-т 20611660 - списаны на расходы выданные подарки и призы Д-т 40101290 К-т 10505440 4. Как ведется учет целевых средств, пожертвований, поступление - код дохода, а расход? С классификацией расходной части? Ответ: Поступление целевых средств, пожертвований учитывается администратором по К-ту 340101180, 340101151, код дохода БК 00030302030030000180, доход местного бюджета - 00030302020020000180. В функциональной классификации расходной части заполняются разделы, подразделы и код экономической классификации расходов. В остальных разрядах проставляются нули. 5. Можно ли денежные средства, внесенные за питание за сотрудников, отнести на 20501, а не на 20503 и как с них платить налоги? Ответ: Организация питания сотрудников рассматривается как предпринимательская деятельность, поэтому поступившие денежные средства нужно учитывать на счете 20503000 . Д-т К-т - начисление доходов 220503560 240101130 - поступили доходы 220101510 220503660 - начислен налог на прибыль 240101130 230303110 - уплачен налог на прибыль 230303110 220101610 При начислении налогов следует руководствоваться Налоговым кодексом. 6. По какой статье приобретаются спецодежда для сотрудников, тюль, шторы? Ответ: Спецодежду и обувь, включая специальную, следует учитывать на счете 010108000 «Мягкий инвентарь ». Тюль и шторы на счете 010106000 «Производственный и хозяйственный инвентарь» (п.23 Инструкции № 70н), а если приобретается материал на изготовление тюли и штор – ст.340 7. Какая проводка при передаче объектов основных средств в эксплуатацию стоимостью от 1000 до 10000 руб.? Ответ: При выдаче в эксплуатацию объектов основных средств стоимостью от 1000 до 10000 руб. включительно, амортизация начисляется в размере 100% балансовой стоимости, что отражается в учете по Д-ту 040101271 «Расходы на амортизацию ОС » и К-ту 010400410 соответствующего счета начисления амортизации ( п.44, 46 Инструкции № 7 0н). 8. Какая проводка при передаче посуды и мягкого инвентаря в эксплуатацию? Ответ: Выдача основных средств в эксплуатацию стоимостью свыше 1000 руб., а также посуды, мягкого инвентаря независимо от стоимости оформляется на основании Требований-накладных (ф.0315006) с изменением материально ответственного лица в регистрах аналитического учета объектов основных средств, ( п. 21 Инструкции № 70н ), т.е. в синтетическом учете не отражается. На объекты основных средств одновременно начисляется амортизация по Д-ту 040101271 и К-ту соответствующего счета начисления амортизации 010400000. 9. Согласно договора Сбербанк снимает 1 % за услуги, ранее восстанавливали за счет бюджета, а как сейчас? Ответ: Оплата услуг Сбербанка по ведению внебюджетного счета за счет бюджетных средств не допускается. 10. Порядок начисления амортизации посуды и мягкого инвентаря. Ответ: На объекты основных средств, в т.ч. посуды и мягкого инвентаря стоимостью до 1000 руб. амортизация не начисляется. Стоимостью от 1000 руб. до 10000 руб. включительно. Амортизация начисляется в размере 100% балансовой стоимости при выдаче объекта в эксплуатацию. Начисление амортизации посуды и мягкого инвентаря отражается в учете по Д-ту 040101271 и К-ту 010406410. 11. Может ли тара учитываться по предпринимательской деятельности? Если ее включать в продукты питания, то завышается дето-день. Ответ: Следует разграничить понятие: возвратная или невозвратная. Если тара возвратная или обменная (бочки, бидоны, ящики, банки стеклянные, бутылки и т.п.), то она учитывается на счете 0105055000 «Прочие материальные запасы». Если тара невозвратная, то она входит в стоимость продуктов питания, а ее реализация будет осуществляться в рамках предпринимательской деятельности. 12. Родительская плата по новой инструкции является предпринимательской деятельностью, тогда как будут сходиться начисления с поступлением, если надо платить налоги? Ответ: Приведем примерную схему отражения в бухг. учете родительской платы: Д-т К-т - начисление родительской платы 220503560 240101130 - принятие платы: в кассу 220104510 220503660 на банковский счет 220101510 - начисление произведенных расходов 210604340 Соответствующих счетов - списание расходов 240101130 210604440 По уплате налогов следует руководствоваться налоговым кодексом. - начисление налога на прибыль 240101130 230303110 - уплата налога на прибыль 230303110 220101610 13. Как часто распечатывать журнал-главную? Какую аналитику распечатывать, прикладывать к журналу № 4? Ответ: В настоящее время этот вопрос решается Минфином РФ. Пока это лучше регламентировать в приказе по учетной политике: в каком объеме, по каким аналитическим признакам должна быть выходная форма главной книги за месяц, за квартал, за год. Учитывая, что журнал операций расчетов с поставщиками и подрядчиками не обеспечивает получение информации в разрезе операций по дебету или кредиту соответствующих счетов, целесообразно для этого использовать оборотные ведомости по необходимым аналитическим показателям. 14. Что нового в порядке проведения инвентаризации (раньше основные средства 1 раз в 3 года инвентаризировали)? Ответ: Порядок инвентаризации определен Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденной приказом Минфина РФ от 13.06.1995г. № 49. Порядок и сроки проведения инвентаризации определяются руководителем организации, за исключением случаев, когда проведение инвентаризации обязательно (п. 1 ст.12 Закона «О бухгалтерском учете», п.27 «Положения о бухгалтерском учете и отчетности», объявленного приказом Минфина РФ от 29.07.1998г .№ 34н). Инвентаризация основных средств может производиться один раз в три года, библиотечных фондов – один раз в пять лет. 15. Как ставить на учет компьютерную технику, если в товарной накладной расписаны отдельно: процессор, монитор, клавиатура, мышь? Как производить списание компьютерной техники, что можно оприходовать, если компьютеры морально устаревшие (1992-94 г.г. выпуска)? Ответ: Единицей бюджетного учета основных средств является инвентарный объект. Это объект со всеми приспособлениями и принадлежностями или отдельный конструктивно обособленный предмет. В случае наличия у одного объекта нескольких частей, имеющих разный срок полезного использования, каждая такая часть учитывается как самостоятельный инвентарный объект (п.19 Инструкции № 70н). Составляющие компьютера (системный блок, монитор, клавиатуру) лучше учитывать как единый объект, а «мышь» - как материалы. Для списания с баланса объектов основных средств, пришедших в негодность, они должны быть полностью изношены, но не согласно документов, а физически, т.е. дальнейшая их эксплуатация должна быть невозможной. Материалы, полученные от ликвидации основных средств и пригодные для дальнейшего использования, остающиеся в распоряжении учреждения, должны быть оприходованы. В данном случае это запасные части и комплектующие к компьютерной технике. Выбытие основных средств: Д-т 010404410, 040101172 К-т 010104410 Одновременно производится запись по оприходованию стоимости материалов, полученных от ликвидации ОС и остающихся в распоряжении учреждения Д-т 010505340 К-т 040101172 (п. 22 Инструкции № 70н). Порядок списания основных средств, находящихся в областной собственности, в случае морального и (или) физического износа определен п.9 Положения «О порядке владения, пользования и распоряжения Государственной собственностью Ярославской области» утвержденным Постановлением Администрации Ярославской области от 1.03.2002г. № 34 с учетом изменений, внесенных Постановлениями Администрации Ярославской области от 24.05.2005г. № 116 и от 12.07.2005г. № 164. Постановлением Администрации Ярославской области от 17.01.2005г. № 2 утвержден «Порядок согласования списания основных средств, находящихся в государственной собственности Ярославской области, из организаций в случае морального и (или) физического износа департаментом по управлению государственным имуществом Администрации области». Аналогичные порядки должны быть разработаны в муниципальных районах. 16. На какой счет относить расчеты с работниками организации по выплате пособий на коммунальные услуги (статья 212)? Ответ: Суммы начисленных компенсаций специалистам, проживающим в сельской местности, отражаются по Д-ту 040101212 «Расходы на начисления на выплаты по оплате труда учреждения» и К-ту 030201730 «Увеличение кредиторской задолженности по оплате труда». Выплата пособий: Д-т 030201830 К-т 020104610. 17. Как работнику выдавать трудовую книжку? (через подотчет или лично?) Ответ: Разъяснения об особенностях учета трудовых книжек и вкладышей к ним размещены на сайте департамента финансов 17.10.2005г. в разделе «Директивные материалы». 18. Приобретение учебников для школ относятся к основным средствам или к материалам? Ответ: К объектам основных средств относятся материальные объекты, независимо от стоимости, со сроком полезного использования более 12 месяцев ( п.10 Инструкции № 70н). Согласно письма Минфина РФ от 1.04.2005г. № 02-14-10\607 книги на основные средства относятся в организациях, имеющих библиотечные фонды, в других случаях - на материалы. 19. Каким образом отражается в учете списание объектов основных средств вследствие недостачи, отнесенной за счет виновных лиц? Учреждение имеет бюджетный счет в банке. Ответ: Списание объектов основных средств вследствие недостачи, отнесенной за счет виновных лиц отражается в учете в два этапа: Д-т К-т 1.- Начисление доходов в связи с недостачей, хищением, отнесенными за счет виновных лиц, по рыночной стоимости 120901560 140101172 2.- Поступили средства на бюджетный счет учреждения 120101510 120901660 3.- Списание стоимости объекта с баланса 110400410, 110100410 140101172 4. - Перечислены денежные средства 140101172 120101610 5. - Отражение дохода у администратора 121002180 140101172 20. Чтобы принять на учет безвозмездно полученные ОС необходимо провести рыночную оценку. Как быть Управлению муниципального имущества, в случае, если оно, являясь учредителем ликвидируемого муниципального учреждения, принимает его основные средства на свой баланс? Является ли данная операция безвозмездной передачей, если УМИ поставило на баланс муниципальное имущество, а УМИ – учредитель? По какой цене ставить на баланс? Как быть, если нет остаточной стоимости? Ответ: До внесения изменений в инструкцию № 70н и введения в план счетов дополнительно счетов для учета казны при безвозмездной передаче или возврате в казну основных средств государственными, муниципальными учреждениями, поступления объектов основных средств отражаются в учете в два этапа: 1. Формируется первоначальная стоимость объектов основных средств при безвозмездном получении бухгалтерскими записями по Д-ту 010601310 «Увеличение кап. вложений в ОС» и К-ту соответствующих счетов аналитического учета 040101151 или 040101180 . 2. Объект основных средств принимается к учету: Д-т 010100310 (по соответствующему коду счета аналитического учета) К-т 010601410. Первоначальной стоимостью ОС, полученных учреждением безвозмездно, признается их текущая рыночная стоимость на дату принятия к бухгалтерскому учету, а также стоимость услуг, связанных с их доставкой, регистрацией и приведением их в состояние, пригодное для использования (п.13 Инструкции № 70н).