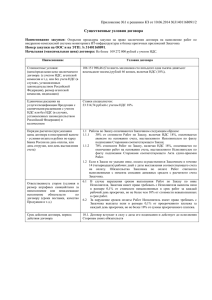

Задание I тура 2008 года

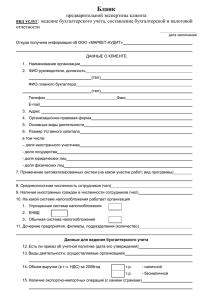

реклама

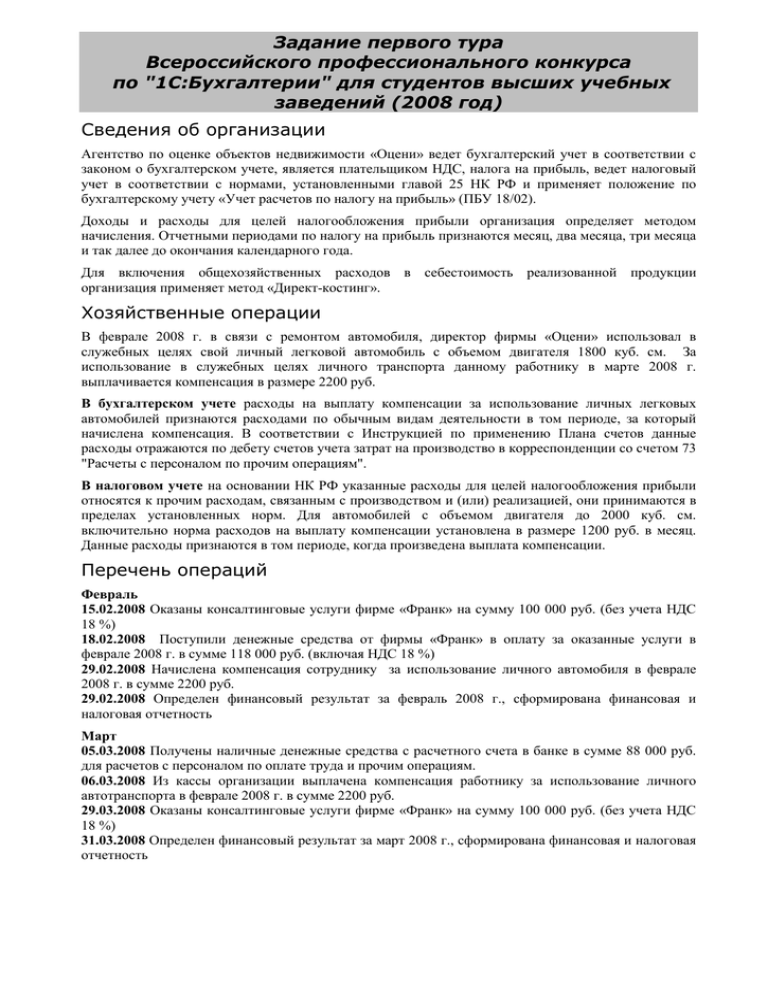

Задание первого тура Всероссийского профессионального конкурса по "1С:Бухгалтерии" для студентов высших учебных заведений (2008 год) Сведения об организации Агентство по оценке объектов недвижимости «Оцени» ведет бухгалтерский учет в соответствии с законом о бухгалтерском учете, является плательщиком НДС, налога на прибыль, ведет налоговый учет в соответствии с нормами, установленными главой 25 НК РФ и применяет положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ 18/02). Доходы и расходы для целей налогообложения прибыли организация определяет методом начисления. Отчетными периодами по налогу на прибыль признаются месяц, два месяца, три месяца и так далее до окончания календарного года. Для включения общехозяйственных расходов в себестоимость реализованной продукции организация применяет метод «Директ-костинг». Хозяйственные операции В феврале 2008 г. в связи с ремонтом автомобиля, директор фирмы «Оцени» использовал в служебных целях свой личный легковой автомобиль с объемом двигателя 1800 куб. см. За использование в служебных целях личного транспорта данному работнику в марте 2008 г. выплачивается компенсация в размере 2200 руб. В бухгалтерском учете расходы на выплату компенсации за использование личных легковых автомобилей признаются расходами по обычным видам деятельности в том периоде, за который начислена компенсация. В соответствии с Инструкцией по применению Плана счетов данные расходы отражаются по дебету счетов учета затрат на производство в корреспонденции со счетом 73 "Расчеты с персоналом по прочим операциям". В налоговом учете на основании НК РФ указанные расходы для целей налогообложения прибыли относятся к прочим расходам, связанным с производством и (или) реализацией, они принимаются в пределах установленных норм. Для автомобилей с объемом двигателя до 2000 куб. см. включительно норма расходов на выплату компенсации установлена в размере 1200 руб. в месяц. Данные расходы признаются в том периоде, когда произведена выплата компенсации. Перечень операций Февраль 15.02.2008 Оказаны консалтинговые услуги фирме «Франк» на сумму 100 000 руб. (без учета НДС 18 %) 18.02.2008 Поступили денежные средства от фирмы «Франк» в оплату за оказанные услуги в феврале 2008 г. в сумме 118 000 руб. (включая НДС 18 %) 29.02.2008 Начислена компенсация сотруднику за использование личного автомобиля в феврале 2008 г. в сумме 2200 руб. 29.02.2008 Определен финансовый результат за февраль 2008 г., сформирована финансовая и налоговая отчетность Март 05.03.2008 Получены наличные денежные средства с расчетного счета в банке в сумме 88 000 руб. для расчетов с персоналом по оплате труда и прочим операциям. 06.03.2008 Из кассы организации выплачена компенсация работнику за использование личного автотранспорта в феврале 2008 г. в сумме 2200 руб. 29.03.2008 Оказаны консалтинговые услуги фирме «Франк» на сумму 100 000 руб. (без учета НДС 18 %) 31.03.2008 Определен финансовый результат за март 2008 г., сформирована финансовая и налоговая отчетность Необходимо Отразить в программе «1С:Бухгалтерия» все указанные операции: • для целей бухгалтерского учета; • для целей учета налога на добавленную стоимость; • для целей налогообложения прибыли; • для целей ПБУ 18/02. По итогам введенных операций определить финансовые результаты за февраль 2008 г. и за март 2008 г., сформировать Формы №2, № 4 и Декларацию по налогу на прибыль (отчеты формировать в рублях с копейками) за эти два месяца при условии отсутствия других операций. Если какие-то исходные данные в задании не определены, то их можно не вводить, но если их ввод необходим с точки зрения работы программы, тогда допускается ввод любых произвольных значений (например, номера расчетных счетов, договоров, подразделений, ФИО сотрудников и т.п.). Задание первого тура Всероссийского профессионального конкурса по "1С:Бухгалтерии" для студентов средних профессиональных учебных заведений (2008 год) Сведения об организации Консалтинговая фирма «Вайрус» ведет бухгалтерский учет в соответствии с законом о бухгалтерском учете, является плательщиком НДС, налога на прибыль, ведет налоговый учет в соответствии с нормами, установленными главой 25 НК РФ и применяет положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ 18/02). Доходы и расходы для целей налогообложения прибыли организация определяет методом начисления. Отчетными периодами по налогу на прибыль признаются месяц, два месяца, три месяца и так далее до окончания календарного года. Для включения общехозяйственных расходов в себестоимость реализованной продукции организация применяет метод «Директ-костинг». На начало дня 05.02.2008 на расчетном счете организации находится 20 000 руб. Хозяйственные операции Фирма «Вайрус» приобрела 05.02.2008 у организации «Контакт» по договору купли-продажи неисключительное право на экземпляр антивирусной программы для ЭВМ за 5900 руб. (включая НДС 18%) и со следующего дня начала ее использование в управленческих целях. С фирмой-поставщиком также заключен договор на абонентное обслуживание сроком на 1 год, стоимостью 7080 руб. (включая НДС 18%). Указанные расходы признаются по мере оказания услуг поставщиком программы – в данном случае, ежемесячно в течение года. Срок полезного использования антивирусной программы разработчиком не определен, в связи с чем на фирме издан приказ, в котором установлен срок использования антивирусной программы – 3 года. Признание расходов, связанных с приобретением программы, осуществляется равномерно в течение всего срока ее использования, ежемесячно, исходя из реального количества дней использования программы в данном месяце. Для целей налогообложения прибыли, в соответствии со ст. 264, п. 1, пп. 26 НК РФ, расходы на приобретение программы учтены единовременно в момент их возникновения в составе прочих расходов, связанных с производством и реализацией. Перечень операций Февраль 05.02.2008 перечислены денежные средства поставщику антивирусной программы за программный продукт и абонентское обслуживание в сумме 12 980 руб. 05.02.2008 расходы на приобретение программного продукта в сумме 5 000 руб. отражены в составе расходов будущих периодов 05.02.2008 отражен входной НДС со стоимости программного продукта в сумме 900 руб. 10.02.2008 получен счет-фактура, принят к вычету НДС со стоимости программного продукта в сумме 900 руб. 15.02.2008 оказаны консалтинговые услуги фирме «Тренд» на 15 000 руб. (без учета НДС 18 %) 29.02.2008 отражено списание расходов будущих периодов за фактический срок использования программы в текущем месяце (начиная со следующего дня за днем приобретения) Март 04.03.2008 получен счет-фактура от организации «Контакт» за 1-й месяц абоненского обслуживания 15.03.2008 оказаны консалтинговые услуги фирме «Тренд» на 15 000 руб. (без учета НДС 18 %) 31.03.2008 отражено списание расходов будущих периодов за фактический срок использования программы в текущем месяце Необходимо Отразить в программе «1С:Бухгалтерия» все указанные операции: для целей бухгалтерского учета; для целей учета налога на добавленную стоимость; для целей налогообложения прибыли; для целей ПБУ 18/02. Если какие-то исходные данные в задании не определены, то их можно не вводить, но если их ввод необходим с точки зрения работы программы, тогда допускается ввод любых произвольных значений (например, номера расчетных счетов, договоров, подразделений и т.п.). По итогам введенных операций определить финансовые результаты за февраль 2008 г. и за март 2008 г., сформировать Форму №2 и Декларацию по налогу на прибыль (для удобства контроля отчеты необходимо сформировать в рублях с копейками) за эти два месяца при условии отсутствия других операций. Пояснения Учет расходов на приобретение Программы. Поскольку согласно договору купли-продажи фирма приобретает программный продукт, на который получает неисключительные права, то в целях бухгалтерского учета организация не учитывает их в составе нематериальных активов, но затраты по приобретению компьютерной программы учитываются в составе расходов будущих периодов Стоимость прав пользования программой отражается по дебету счета 97 «Расходы будущих периодов» и кредиту счета 60 «Расчеты с поставщиками и подрядчиками». Расходы будущих периодов подлежат списанию в порядке, устанавливаемом организацией в течение всего срока использования Программы. Расходы будущих периодов списываются на расходы по обычным видам деятельности в качестве управленческих расходов (п. п. 5, 7 ПБУ 10/99) Сумма, учтенная на счете 97, ежемесячно списывается с кредита счета 97 в дебет счета 26 «Общехозяйственные расходы» равномерно в течение всего срока использования программы исходя из фактического количества дней использования программы в текущем месяце (срок использования исчисляется, начиная со следующего дня за днем приобретения программы). Учет расходов на абонентское обслуживание. Сумма абонентской платы, перечисленная поставщику Программы за годовое обслуживание, рассматривается как предоплата услуг и на дату ее перечисления не признается расходом организации (п. 3 ПБУ 10/99). Сумма предоплаты, перечисленной за годовое обслуживание, отражается по дебету счета 60 «Расчеты с поставщиками и подрядчиками» и кредиту счета 51 «Расчетные счета». Указанные расходы признаются по мере оказания услуг – в данном случае ежемесячно в течение года. По мере оказания услуг их стоимость списывается в дебет счета 26 «Общехозяйственные расходы» в корреспонденции с кредитом счета 60 «Расчеты с поставщиками и подрядчиками». Учет Налога на добавленную стоимость (НДС). НДС, предъявленный поставщиком в стоимости Программы, при наличии счета-фактуры поставщика принимается к вычету в месяце получения организацией права пользования Программой. НДС, предъявленный организации в стоимости абонентской платы, организация вправе принять к вычету по мере оказания ей услуг абонементного обслуживания (ст. 1171, 172 НК РФ). Учет Налога на прибыль. В целях налогообложения прибыли, расходы на приобретение программы учитываются в составе прочих расходов, связанных с производством и реализацией, единовременно в момент их возникновения, так как договором на приобретение программы не установлен срок ее использования. Согласно требованиям ПБУ 18/02 различия в признании вышеуказанных расходов в бухгалтерском и налоговом учете в рассматриваемом случае приводят к возникновению налогооблагаемой временной разницы и, следовательно, приводят к образованию в учете отложенного налогового обязательства (ОНО). Таким образом, на дату принятия к учету указанной программы в бухгалтерском учете следует отразить отложенное налоговое обязательство проводкой в дебет счета 68 «Расчеты по налогам и сборам» и кредит счета 77 «Отложенные налоговые обязательства». По мере списания в бухгалтерском учете расхода будущих периодов будет производиться погашение ОНО, которое отражается проводкой по дебету счета 77 «Отложенные налоговые обязательства» в корреспонденции со счетом 68 «Расчеты по налогам и сборам». Контактные данные центрального Оргкомитета: Тел. (495) 681-0221 konkurs@1c.ru www.1c.ru/konkurs