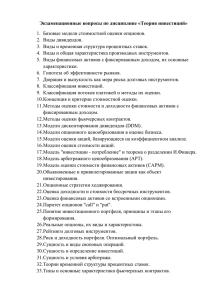

Writer Holder Strike Writer Holder

реклама

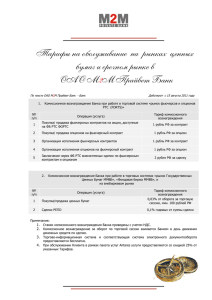

Биржа «Санкт-Петербург» Рынок фьючерсных контрактов и опционов Возможности построения сложных опционных стратегий на торгах опционами на Бирже “Санкт-Петербург”. Сегодня многие профессионалы, работающие на рынке ценных бумаг, при построении сложных опционных стратегий более ориентируются на прогнозные значения цен, чем их волатильность (колеблемость). В большинстве случаев стратегии, построенные на прогнозных значениях цен, призваны оценить, а иногда и скорректировать риск «прибыль/убытки», возникающий при различных возможных ценах базового актива ко дню экспирации (исполнения) опциона. Анализ волатильности – это уже вторичный фактор при построении стратегий, который в настоящее время практически не используется. Наиболее часто используемыми стратегиями являются : спрэды, в том числе и вертикальные; стрэдлы; стрэнглы (связки). В общем случае торговля на спрэд (spread trade) – это покупка одного фьючерсного контракта и одновременная продажа другого для получения прибыли от разницы в ценах. Данная стратегия широко используется и на рынке опционов. Основное отличие состоит в том, что прибыль формируется за счет разницы в сроках исполнения опционных контрактов. Одним из случаев торговли на спрэд является вертикальный спрэд – ситуация, когда на счете участника торговли опционами существует позиция Подписчика (Writer) и не хеджирующие позиции Держателя (Holder) по одному классу и типу опциона, при условии, что цена-страйк проданного опциона меньше цены-страйк купленного (для put-опциона), или, что цена-страйк купленного опциона меньше цены-страйк проданного (для call-опциона). Стрэдл (straddle) – одновременное наличие на счете участника позиций Подписчика put- и call-опционов одной серии. Серия – это множество опционов из данного класса (опционы с одним базовым активом и с одинаковой датой истечения) с одинаковыми ценами-страйк. Стрэнгл (strangle) – одновременное наличие на счете участника торговли позиций Подписчика put- и call-опционов одного класса при соблюдении условия, что цена-страйк put-опциона меньше цены-страйк call-опциона. При построении сложных опционных стратегий важно учитывать то, что используются только реальные позиции, а не заявки на их открытие. Использование сложных опционных стратегий позволяет участникам рынка снизить размер гарантийного обеспечения под открытые на рынке опционов позиции, а наличие позиций на рынке базового актива дает дополнительную возможность для хеджирования и покрытия, в результате чего высвобождаются дополнительные средства. Биржа «Санкт-Петербург» Рынок фьючерсных контрактов и опционов Рассмотренные выше опционные стратегии могут быть проиллюстрированы примерами. Пример 1. (вертикальный спрэд) Как уже говорилось выше, при образовании вертикального спрэда участвуют только реальные позиции Держателя и Подписчика, а не заявки на их открытие. Причем эти заявки не должны участвовать в хеджировании и покрытии. При образовании вертикального спрэда между позициями putопциона первыми в спрэд попадают позиции «вне денег». PUT CALL Writer Holder Strike Writer Holder Lu*R 5 6 7 1 5 10 5 4 (2) 2 (1) (0) (0) (2) 3 1 (0) (0) 1 (0) 1 1 (0) 1 (0) 2 (1) (0) 260 250 240 230 220 210 200 190 180 170 160 150 140 130 120 110 100 90 80 1 1 3 2 5 1 Q 8 6 20 7 10 8 5 10 Ld*R 2 4 Биржа «Санкт-Петербург» Рынок фьючерсных контрактов и опционов Использование вертикального спрэда позволяет снизить размер гарантийного обеспечения по открытым позициям Подписчика. Необходимо иметь в виду, что гарантийное обеспечение по позициям put-опциона возрастает при переходе опциона из состояния «вне денег» к состоянию «в деньгах», а по позициям call-опциона наоборот. В рассмотренном примере гарантийное обеспечение по позициям Подписчика put-опциона колеблется от 860 рублей (при страйке = 80, «вне денег») до 5271 рубля (при страйке = 270, «в деньгах»). Таким образом, видно, что при использовании данной опционной стратегии, возможно, освободить значительные средства для дальнейшей торговли на срочном рынке. Пример 2.(стрэдл и стрэнгл) Из определения следует, что если опцион находится в положении «на деньгах», то он не входит в стрэдл, но может входить в стрэнгл с опционом, находящимся в положении «вне денег». При формировании стрэнгла или стрэдла возникают такие понятия, как освобождающий опцион – опцион, по которому в стрэдле или в стрэнгле берется гарантийное обеспечение (ГО) и освобождаемый опцион – опцион, по которому гарантийное обеспечение не берется. PUT CALL Writer Strike Writer Lu*R 270 2 ГО=614 210 ГО=860 4 2 180 ГО=1597 2 (1) 3 170 160 ГО=3060 ГО=2826 3 Q 4 ГО=1842 2 4 ГО=614 120 1 2 70 Ld*R 1 Стрэдл ГО=3025 Биржа «Санкт-Петербург» Рынок фьючерсных контрактов и опционов Первыми в стрэдлы и стрэнглы попадают позиции со страйком (Q-Ld*R) – для put-опциона и со страйком (Q+Lu*R) – для call-опциона. Далее putы сортируются по возрастанию страйков, а callы – по убыванию. В рассмотренном примере первыми (1) в стрэнгл попадают опционы со страйками 270 (call) и 70 (put), причем так как ГО, начисляемое по ним одинаковое (=614), то освобождающим выбирается любой из пары. При образовании стрэнгла в него вошли по две позиции Подписчика (Writer) с каждой стороны. Второй стрэнгл (2) образует пара : put-опцион со страйком 120, ГО=1842 и call-опцион со страйком 210, ГО=860. В стрэнгл вошли по 4 позиции, имеющиеся с каждой стороны. Освобождающим в этом стрэнгле является put-опцион, так как по нему ГО больше. Третий стрэнгл (3) : образует пара put-опцион со страйком 160, ГО=2826 и call-опцион со страйком 180, ГО=1597. В стрэнгл вошли по 2 позиции. Освобождающим в данном стрэнгле является put-опцион, так как по нему ГО больше. Оставшаяся 1 позиция Подписчика put-опциона со страйком 160 войдет в стрэдл (4) с позицией Подписчика call-опциона с этим же страйком. Если кроме позиций у Подписчика существуют заявки на их открытие, то они также могут быть освобождаемыми и входить в стрэнгл. В то же время, освобождающими могут быть только реальные позиции Подписчика, по которым не выставлены заявки в закрытие. Позиции, вошедшие в вертикальный спрэд, не участвуют в расчете стрэнглов и стрэдлов. Справки и дополнительную информацию можно получить в Департаменте рынка фьючерсных контрактов и опционов Биржи "Санкт-Петербург" тел. (812)322 73 60, д.110 и 167