УДК 451.002.33 UDC 451.002.33 ОСОБЕННОСТИ МАРКЕТИНГА В БАНКОВСКОЙ СФЕРЕ

реклама

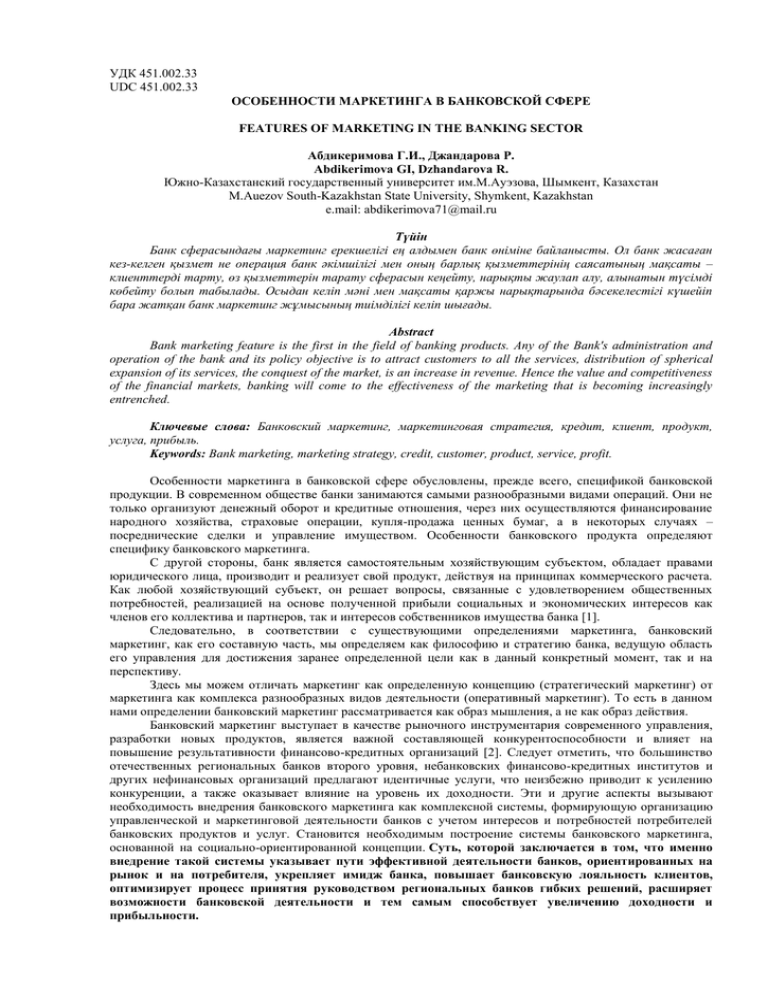

УДК 451.002.33 UDC 451.002.33 ОСОБЕННОСТИ МАРКЕТИНГА В БАНКОВСКОЙ СФЕРЕ FEATURES OF MARKETING IN THE BANKING SECTOR Абдикеримова Г.И., Джандарова Р. Abdikerimova GI, Dzhandarоva R. Южно-Казахстанский государственный университет им.М.Ауэзова, Шымкент, Казахстан M.Auezov South-Kazakhstan State University, Shymkent, Kazakhstan е.mail: abdikerimova71@mail.ru Түйін Банк сферасындағы маркетинг ерекшелігі ең алдымен банк өніміне байланысты. Ол банк жасаған кез-келген қызмет не операция банк әкімшілігі мен оның барлық қызметтерінің саясатының мақсаты – клиенттерді тарту, өз қызметтерін тарату сферасын кеңейту, нарықты жаулап алу, алынатын түсімді көбейту болып табылады. Осыдан келіп мәні мен мақсаты қаржы нарықтарында бәсекелестігі күшейіп бара жатқан банк маркетинг жұмысының тиімділігі келіп шығады. Abstract Bank marketing feature is the first in the field of banking products. Any of the Bank's administration and operation of the bank and its policy objective is to attract customers to all the services, distribution of spherical expansion of its services, the conquest of the market, is an increase in revenue. Hence the value and competitiveness of the financial markets, banking will come to the effectiveness of the marketing that is becoming increasingly entrenched. Ключевые слова: Банковский маркетинг, маркетинговая стратегия, кредит, клиент, продукт, услуга, прибыль. Keywords: Bank marketing, marketing strategy, credit, customer, product, service, profit. Особенности маркетинга в банковской сфере обусловлены, прежде всего, спецификой банковской продукции. В современном обществе банки занимаются самыми разнообразными видами операций. Они не только организуют денежный оборот и кредитные отношения, через них осуществляются финансирование народного хозяйства, страховые операции, купля-продажа ценных бумаг, а в некоторых случаях – посреднические сделки и управление имуществом. Особенности банковского продукта определяют специфику банковского маркетинга. С другой стороны, банк является самостоятельным хозяйствующим субъектом, обладает правами юридического лица, производит и реализует свой продукт, действуя на принципах коммерческого расчета. Как любой хозяйствующий субъект, он решает вопросы, связанные с удовлетворением общественных потребностей, реализацией на основе полученной прибыли социальных и экономических интересов как членов его коллектива и партнеров, так и интересов собственников имущества банка [1]. Следовательно, в соответствии с существующими определениями маркетинга, банковский маркетинг, как его составную часть, мы определяем как философию и стратегию банка, ведущую область его управления для достижения заранее определенной цели как в данный конкретный момент, так и на перспективу. Здесь мы можем отличать маркетинг как определенную концепцию (стратегический маркетинг) от маркетинга как комплекса разнообразных видов деятельности (оперативный маркетинг). То есть в данном нами определении банковский маркетинг рассматривается как образ мышления, а не как образ действия. Банковский маркетинг выступает в качестве рыночного инструментария современного управления, разработки новых продуктов, является важной составляющей конкурентоспособности и влияет на повышение результативности финансово-кредитных организаций [2]. Следует отметить, что большинство отечественных региональных банков второго уровня, небанковских финансово-кредитных институтов и других нефинансовых организаций предлагают идентичные услуги, что неизбежно приводит к усилению конкуренции, а также оказывает влияние на уровень их доходности. Эти и другие аспекты вызывают необходимость внедрения банковского маркетинга как комплексной системы, формирующую организацию управленческой и маркетинговой деятельности банков с учетом интересов и потребностей потребителей банковских продуктов и услуг. Становится необходимым построение системы банковского маркетинга, основанной на социально-ориентированной концепции. Суть, которой заключается в том, что именно внедрение такой системы указывает пути эффективной деятельности банков, ориентированных на рынок и на потребителя, укрепляет имидж банка, повышает банковскую лояльность клиентов, оптимизирует процесс принятия руководством региональных банков гибких решений, расширяет возможности банковской деятельности и тем самым способствует увеличению доходности и прибыльности. Зарубежные экономисты практикуют маркетинг - как сочетание конкретных технических приемов с новым мышлением банковского служащего, основанных на следующих принципах: терпимость, умение выслушать, простота и доступность для клиентов принимаемых решений, рекомендаций, творческий подход к делу, освоение единой методологии изучения рынка. «Маркетинг - это формирование идеи конкретного продукта, его упаковка и передача в руки публики. Большинство исследователей сходятся во мнении, что маркетинг - это процесс. Он начинается с исследования целевого сегмента рынка, для которого собирается работать компания. Маркетологи определяют потенциальный спрос и его размер, то есть выявляют покупателей, потребности которых не удовлетворены в достаточной степени или испытывающих неявный интерес к определённым товарам или услугам. Исходя из анализа работ, посвященных маркетингу, таких казахстанских авторов, как Е.Колотилов, А. Калтаева, С. Альбекова, А. Биктеубаева и т.д., можно заметить, что эти исследователи выражают самые разные точки зрения и подходы. Все вышеприведенные определения можно свести к следующему: маркетинг - это комплексная система, которая предполагает удовлетворение потребностей, поиск подхода к определенному кругу клиентов и создание для них благоприятных условий [2]. Разумеется, для определения стратегии банка маркетинг изучает факторы, имеющие непосредственное влияние на выбор стратегии [1]: Во-первых, следует изучить внутренние ресурсы банка, анализ которых строится на оценке его финансово-экономического положения, уровня технической оснащенности, квалификации персонала, изучении информационной обеспеченности и др. Во-вторых, должна быть изучена внешняя среда банка, которая определяется направленностью хозяйственной политики государства, мерами по управлению и регулированию экономики, контролирующей ролью Центрального банка, конкуренцией и т.д. В-третьих, изучается миссия банка, которая исходит из следующих факторов: акционеры банка, история банка, внутренняя культура, характеристика главных лиц, принимающих решения [2]. В-четвертых, исследуется существующая и потенциальная клиентская база, т.к. клиенты являются основным источником доходов банка. От выбранной стратегии развития банка зависят стратегическое и текущее планирование, организационная структура, кадровая политика, деятельность структурных подразделений и управление финансовой деятельностью. Для оптимального учета всех этих факторов в деятельности банка необходимо использование принципов маркетинга, в системе банка должен сформироваться маркетинговый образ мышления, суть которого сводится не к автоматической постановке вопроса, что нужно потребителю, а к творческому акту созидания продукта, удовлетворяющего спрос клиента лучше, чем аналогичная продукция конкурента. В настоящее время на финансовом рынке банковских услуг сложилась ситуация, когда предложение высоко, а активность покупателей низка. Это можно объяснить рядом причин: - слабостью товарного рынка; - растущим недоверием к деньгам; - увеличением числа финансовых и банковских институтов. Роль банков определяется развитием маркетинга в данной сфере, взаимоотношениями, которые складываются между различными банками, между банками и их клиентами, а также формированием рынка банковских услуг, процентной политикой и другой деятельностью банков. По мнению западных специалистов, финансовые услуги все в большей степени попадают под влияние рынков и потребителей, поэтому для менеджеров возрастает важность маркетинга с его акцентом на изучение и сегментацию рынка, продвижение продуктов на рынок и обслуживание потребителей. Маркетинг становится одним из важных стратегических факторов успеха в банковском деле наряду с общим управлением, финансами и технологией (функционированием) [3]. В последнее время многие западные специалисты и эксперты указывают на настоятельную необходимость повышения стратегической и организационной роли банковского маркетинга, который базируется на эффективном использовании новой информационной технологии. Французские специалисты Ж.-Э. Мерсье и Ж.-Э. Писини, сотрудники фирмы «A. T. Kearney, Paris», считают, что в настоящее время в области банковского маркетинга происходит настоящая революция, связанная с разработкой и реализацией стратегии удовлетворения потребностей клиентов [4]. По их оценкам, розничные банки, способные осуществлять подобную стратегию, могут повысить рентабельность своих операций в расчете на одного клиента на 50-100%, в том числе за счет таких факторов, как: - маркетинг, учитывающий жизненный цикл клиента, - на 25-50%; - стратегия привлечения и удержания клиентов - на 20-40%; - использование альтернативных каналов сбыта - на 5-10%. За последние годы, банки второго уровня столкнулись с резким обострением конкуренции со стороны многочисленных специализированных кредитных учреждений, которая стимулирует поиск банками новых сфер деятельности, увеличение числа предлагаемых клиентам услуг и повышение качества обслуживания. Для укрепления своих позиций на рынке они активнее осуществляют не характерные для банков операции, внедряясь в нетрадиционные для них сферы финансового предпринимательства. Тем самым повышается роль банков в функционировании экономики. С точки зрения конкурентного анализа казахстанские банки можно разбить на четыре группы: крупные банки; средние банки; банки с иностранным участием; мелкие банки [2]. На отечественном банковском рынке действуют свыше 38 банков второго уровня. По экспертным оценкам, 65% банковского рынка принадлежит четырем банкам - Казкоммерцбанку, Народному банку, Банку ТуранАлем и Альянс Банку. 30% рынка принадлежит следующим банкам: АВК АМЯО Банк Казахстан, Нурбанк, АТФБанк, Банк ЦентрКредит, Темирбанк, Евразийский банк, Каспи банку, ЗАО «HSBK Банк Казахстан». На долю остальных банков приходится 5% рынка. Ниже представлены результаты анализа конкурентной стратегии банков, которые занимают большую часть банковского рынка. Основными финансовыми показателями, характеризующими деятельность банков второго уровня на финансовом рынке РК, являются: совокупные активы банка, условные обязательства банка, доходы и расходы банка, связанные с вознаграждением, собственный капитал банка, ликвидность, платежеспособность и эффективность деятельности банка. Финансовым услугам присуща высокая степень неопределенности, поскольку их предоставление требует специальных знаний и квалификации, оценить которые клиент зачастую не в состоянии. В связи с этим в банковской сфере неопределенность удваивается: клиент получает нематериальные услуги с нематериальными активами. Перечень возможных банковских услуг разнообразен и обширен, в каждом конкретном случае он определяется функциями банка, его ресурсами и потребностями клиентов. Это могут быть подготовка финансовых документов, ведение реестра акционеров и другие операции с ценными бумагами, советы по налогообложению и инвестициям, бухгалтерское обслуживание, обслуживание внешнеэкономических связей клиента. Зачастую в пакет услуг включаются не только банковские услуги - потребительский кредит, например, можно совместить со страхованием жизни. Банк может содействовать росту капитала предприятия клиента, оказывать помощь в управлении финансами, менеджменте. Важны также и неформальное общение, личные советы банкиров, возможности использования связей и капитала банка. Во всех случаях для обеспечения успеха реализации новых проектов необходимо создание маркетингового плана на основе тщательного предварительного анализа [1]. Показатель услуги анализирует основные параметры продукции для получения целостного представления о банковских услугах на конкретном сегменте, соотношение характеристик и требований потребителей. К показателям конкуренции относятся число конкурентов, данные о них, анализ относительной доли коммерческого банка и его клиентов на данном сегменте, сравнительная характеристика доли. Характеристики среды - это анализ экономических, политических, демографических тенденций, анализ их влияния на спрос в условиях конкретного сегмента. В целом, исследование сегментов направлено на выбор оптимального контингента клиентов. Что же касается будущего, то ситуация в финансово-банковской системе будет зависеть от того, как будет развиваться вся экономика – мировая, казахстанская, региональная. Для банковской системы Казахстана в последнее время характерно усиление роли государства. Ужесточаются требования к размерам уставного капитала коммерческих банков – это несет в себе необходимость реорганизации. Конкурентная же борьба за клиентов обострилась – выигрывать будет тот, кто предоставит более выгодные условия по своим продуктам и качественное обслуживание. Более выгодные условия влекут за собой рост финансовых индикаторов деятельности. Поэтому получение прибыли, ее составляющих и факторов, влияющих на ее динамику, занимает одно из центральных мест в анализе деятельности коммерческого банка. Инструмент изучения данных факторов – банковский маркетинг: в первую очередь, первичные и вторичные маркетинговые исследования и маркетинг услуг. 1. 2. 3. 4. 5. 6. Литература Л.В. Чернышова, Н.В. Сергеева, Журнал "Современная наука: Актуальные проблемы теории и практики", 2011г. Нусибалиева А.К., Бондаренко Е.Г. «Маркетинговые подходы в формировании стратегии сбыта банковских услуг», Научный сборник «Многогранность оценки бизнеса: проблемы и перспективы в условиях формирования наукоемкой экономики», КазЭУ им. Т.Рускулова, Алматы, 2014 г. Анисимова А. И., Верников А. В. Структура рынка банковских услуг и ее влияние на конкуренцию (на примере двух российских регионов) // Деньги и кредит, 2011, № 11. - С. 53-62. Заернюк В. М., Черникова Л. И. Экономическая модель развития рынка банковских услуг: концептуальный подход // Финансы и кредит, 2012, № 7. - С. 41-48. . Руль Е. С. Развитие конкурентной среды на рынке банковских услуг России // Актуальные проблемы гуманитарных и естественных наук, 2011, № 5. - С. 58-61. - Электронный ресурс - Режим доступа : http://elibrary.ru Багиев Г.Л. и др. Маркетинг: Учебник для ВУЗов - М.: Экономика, 2003. - 703 с. 7. Ноздрева Р.Б., Цыгичко Л.И. Маркетинг: как побеждать на рынке. - М.: Финансы и статистика, 2011. 345с.