Классификация современных моделей слияний и поглощений

реклама

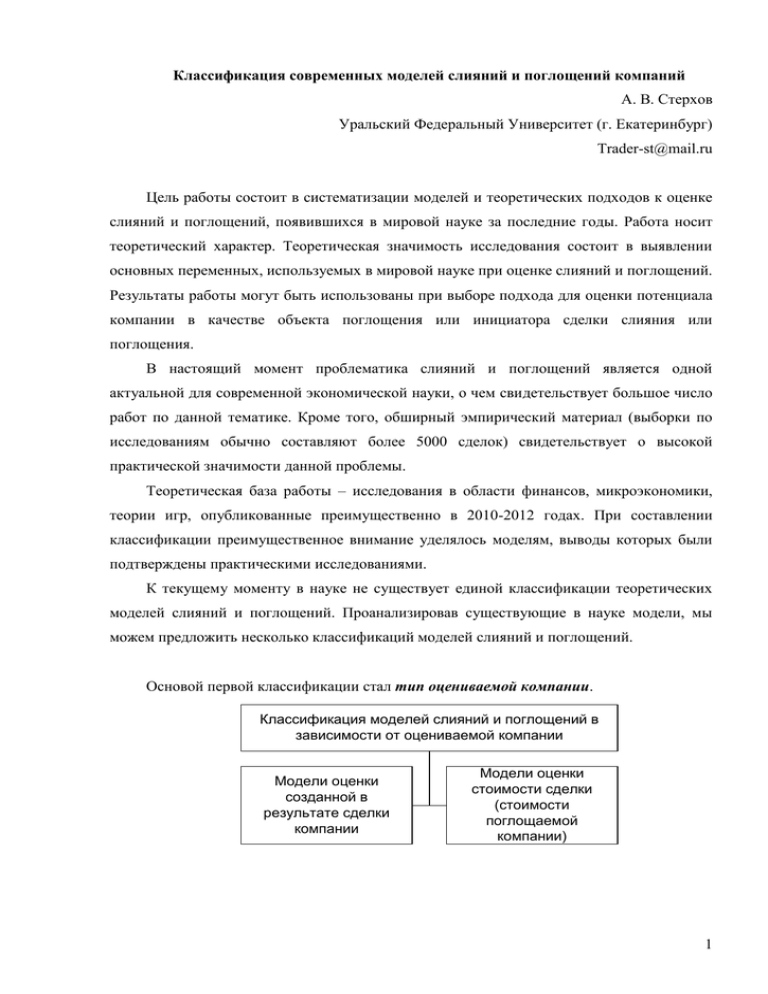

Классификация современных моделей слияний и поглощений компаний А. В. Стерхов Уральский Федеральный Университет (г. Екатеринбург) Trader-st@mail.ru Цель работы состоит в систематизации моделей и теоретических подходов к оценке слияний и поглощений, появившихся в мировой науке за последние годы. Работа носит теоретический характер. Теоретическая значимость исследования состоит в выявлении основных переменных, используемых в мировой науке при оценке слияний и поглощений. Результаты работы могут быть использованы при выборе подхода для оценки потенциала компании в качестве объекта поглощения или инициатора сделки слияния или поглощения. В настоящий момент проблематика слияний и поглощений является одной актуальной для современной экономической науки, о чем свидетельствует большое число работ по данной тематике. Кроме того, обширный эмпирический материал (выборки по исследованиям обычно составляют более 5000 сделок) свидетельствует о высокой практической значимости данной проблемы. Теоретическая база работы – исследования в области финансов, микроэкономики, теории игр, опубликованные преимущественно в 2010-2012 годах. При составлении классификации преимущественное внимание уделялось моделям, выводы которых были подтверждены практическими исследованиями. К текущему моменту в науке не существует единой классификации теоретических моделей слияний и поглощений. Проанализировав существующие в науке модели, мы можем предложить несколько классификаций моделей слияний и поглощений. Основой первой классификации стал тип оцениваемой компании. Классификация моделей слияний и поглощений в зависимости от оцениваемой компании Модели оценки созданной в результате сделки компании Модели оценки стоимости сделки (стоимости поглощаемой компании) 1 Некоторые основные оценки стоимости компании, возникшей в результате слияния или поглощения: Chatterjee (2012): при значительной дисперсии прогнозов относительно будущего компании наблюдается больший прирост стоимости в результате сделки слияния или поглощения; Fan (2006): оценивается стоимость компании, возникшей в результате вертикальной интеграции фирм; Gal (2006): оценка показателей прибыльности в телекоммуникационных компаниях, возникших в результате слияний и поглощений; Некоторые основные модели оценки стоимости сделки слияния или поглощения (оценка объекта сделки) Ball (2011): оценивается сумма, уплаченная за покупку компании; Chatterjee (2012): оценивается взаимосвязь стоимости сделок слияний и поглощений и рыночной капитализации компании; Golubov (2012): оценивается стоимость сделки, установленная в ходе переговоров инвестиционным банком; Модели оценки стоимости сделки наиболее целесообразно применять с целью выбора недооцененных или переоцененных компаний как объектов слияний и поглощений. Применимыми для анализа общественного благосостояния могут быть как модели оценки стоимости сделки (оценка перераспределения благосостояния в результате сделок слияний и поглощений), так и модели оценки динамики стоимости вновь созданной компании (с целью анализа влияния сделок слияний и поглощений на отрасль и экономику в целом). Основой второй классификации стал тип факторов, лежащих в основе определения стоимости сделки или динамики стоимости вновь созданной компании. Классификация моделей слияний и поглощений в зависимости от факторов, лежащих в основе цены или стоимости Модели рыночных факторов стоимости Модели внутренних факторов стоимости 2 Некоторые основные модели рыночных факторов стоимости (конъюнктура фондовых, долговых и сырьевых рынков): Ball (2011): анализируется взаимосвязь рынков IPO и M&A; делается вывод, что рынок слияний и поглощений менее чувствителен к динамике фондовых индексов, т.е. автор не находит подтверждения гипотезе; Cai (2011): анализируются фактор ожиданий (формализовано в виде промежутка времени между сделками слияний и поглощений следующими друг за другом), автор приходит к выводу, что больший промежуток времени соответствует большей премии в сделке. В данном случае автор предполагает существование олигополистической структуры рынка слияний и поглощений, в то время как финансовые рынки чаще всего имеют структуру рынка совершенной конкуренции; Chatterjee (2012): несовершенство информации на финансовых рынках (различия во мнениях инвесторов свидетельствуют о том, что информация между ними распределена неравномерно); Golubov (2012): особенности переговорного процесса. Премия в сделках слияний и поглощений зависит от привлекаемого к организации и оформлению сделки инвестиционного банка (в ходе переговоров крупные инвестиционные банки способны договариваться о более высокой цене сделки); Guo (2011): улучшение показателей объединенной компании может быть объяснено налоговыми показателями (оптимизацией налогообложения); Некоторые основные модели внутренних факторов стоимости (финансовые и производственные показатели компании): Ball (2011): при приобретении компаний обращается внимание на их переоцененность или недооцененность в сравнении со среднерыночными показателями; Cai (2011): важным фактором оценки стоимости сделки является редкость ресурсов (т.е. компании как объекты слияния или поглощения не могут быть признаны совершенными субститутами); Fan (2006): контроль над источниками сырья в случае вертикальной интеграции; Gal (2006): цель объединения телекоммуникационных компаний – усиление переговорных позиций компаний при ведении переговоров с рекламодателями (т.е. наращивание монопольной власти компании); Guo (2011): в результате сделки слияния или поглощения уменьшается число неиспользуемых или неэффективно используемых активов; Berkovitch (1993): синергетический эффект за счет совместного использования ресурсов, принадлежащих фирмам; 3 Johnson (2000): транснациональные слияния и поглощения позволяют получить доступ к финансовым ресурсам на более выгодных условиях; Koller (2010): устранение избыточных производственных мощностей для отраслей, находящихся на стадии зрелости Необходимо отметить, что большинство авторов не придерживаются лишь одной из группы факторов, включая в свои модели факторы из обеих групп. Представляется, что оценка всех процессов слияний и поглощений должна проводиться с учетом как рыночных, так и внутрифирменных факторов. Основа третьей классификаций – влияние сделок слияний и поглощений на благосостояние. Классификация моделей слияний и поглощений в зависимости от зависимости от влияния на благосостояние участвующих сторон Перераспределение благосостояния Создание благосостояния Некоторые основные модели, рассматривающие рост благосостояния в результате сделок слияний и поглощений: Nielsen (1973): премия в сделках слияний и поглощений определена как рост финансовых показателей для объединенной компании по сравнению с финансовыми показателями объединяющихся компаний; Cai (2011): в результате сделки происходит рост стоимости компании по сравнению со стоимостью исходных фирм, что может быть объяснено комплементарностью активов объединяющихся фирм; Chatterjee (2012): при значительной дисперсии прогнозов относительно будущего компании наблюдается больший прирост стоимости в результате сделки слияния или поглощения; Fan (2006): вертикальные слияния и поглощения позволяют фирмам увеличивать рыночную власть и показатели прибыльности; Gal (2006): в телекоммуникационной отрасли заметен эффект увеличения показателей прибыльности в результате сделок слияний и поглощений; Guo (2011): в результате слияний и поглощений увеличивается стоимость вновь созданной компании по сравнению со стоимостью объединяющихся фирм, а также увеличивается прибыльность; 4 Johnson (2000): в случае вертикальной интеграции происходит сокращение рисков, т.к. покупатель и продавец ресурса становятся единой компанией и осведомлены о планах друг друга; Некоторые основные модели, рассматривающие перераспределение благосостояния в результате сделок слияний и поглоещений: Chatterjee (2012): премия в сделках слияний и поглощений объясняется расхождением мнений инвесторов относительно перспектив компании (автор сравнивает дисперсию прогнозов аналитиков относительно котировок акций публичных компаний); Hannan (1987), Fracassi (2012): недостатки в корпоративном управлении компаний приводят к тому, что компании становятся объектами сделок поглощений, в которых происходит разрушение стоимости компании; Golubov (2012): поскольку привлечение более крупного инвестиционного банка позволяет увеличить цену сделки, можно сделать вывод о том, что такая деятельность носит перераспределяющий благосостояние характер; Модели создания благосостояния в основной основываются на анализе ситуации совершенной конкуренции на рынке капитала и преимущественно олигопольных структур на рынке слияний и поглощений. Модели перераспределения информации основываются на анализе несовершенства информации на рынках капиталов. Можно заметить, что обе группы допущений выглядят достаточно реалистичной, но идея создания благосостояния представляется более реалистичной для высокотехнологичных рынков. И, наконец, четвертая классификация основывается на выборе инициатора сделки объединения компаний. Классификация моделей слияний и поглощений в зависимости от зависимости от инициатора сделки Инициатор присоединяющая компания Инициатор присоединяемая компания Большинство моделей слияний и поглощений основываются на том, что инициатива в сделке принадлежит покупателю (общепринятый термин – инициатор сделки). Таковы в частности, модели Bandick (2011), Golubov (2012) и Cai (2011). Заслуживает рассмотрения и подход Stacey (2012), в рамках которого объект поглощения (общепринятый термин – объект сделки) выбирает компанию, готовую заплатить максимальную сумму за приобретение компании. 5 Итак, мы можем выделить следующие факторы, на основании которых можно систематизировать современные модели слияний и поглощений компаний: 1. Рассматриваемая компания (объект поглощения или вновь созданная компания); 2. Факторы, определяющие стоимость сделки или динамику стоимости компании (рыночные или внутрифирменные); 3. Влияние сделки на благосостояние (рост эффективности или перераспределение благосостояния); 4. Инициатива в сделке (может принадлежать как покупателю, так и продавцу); В результате исследования не удалось найти явных аргументов, свидетельствующих в пользу тех или иных теоретических подходов. Представляется, что при анализе сделок слияний и поглощений, происходящих в настоящее время, целесообразно пользоваться всеми предложенными факторами. Список литературы 5. Ball E. Can VCs Time the Market? An Analysis of Exit Choice for Venture-backed Firms / Eric Ball, Hsin Hui Chiu, Richard Smith // The Review of Financial Studies, Vol. 24, No. 9 (September 2011) (pp. 3105-3138) 6. Bandick R. Foreign Acquisition, Wages and Productivity / Bandick, R. World Economy. Jun2011, Vol. 34 Issue 6, pp. 931-951. 7. Berkovitch P. Motives for Takeovers: An Empirical Investigation / Elazar Berkovitch, M. P. Narayanan // The Journal of Financial and Quantitative Analysis, Vol. 28, No. 3 (Sep., 1993), pp.347-362 8. Cai J. Anticipation, Acquisitions, and Bidder Returns: Industry Shocks and the Transfer of Information across Rivals / J. Cai, M. H. Song. R. A. Walkling // The Review of Financial Studies Vol. 24, No. 7 (July 2011) (pp. 2242-2285) 9. Chatterjee C. Takeovers and Divergence of Investor Opinion / Sris Chatterjee, Kose John, An Yan // The Review of Financial Studies, Vol. 25, No. 1 (January 2012), pp. 227-277 10. Fan J. On the Patterns and Wealth Effects of Vertical Mergers / Joseph P. H. Fan, Vidhan K. Goyal // The Journal of Business, Vol. 79, No. 2 (March 2006), pp. 877-902 11. Fracassi C. External Networking and Internal Firm Governance / C. Fracassi, G. Tate // The Journal of Finance, Vol. 67, No. 1 (Febuary 2012), pp. 153-194 12. Gal E. On the Profitability of Media Mergers / Esther Gal‐Or, Anthony Dukes // The Journal of Business, Vol. 79, No. 2 (March 2006), pp. 489-525 6 13. Golubov A When It Pays to Pay Your Investment Banker: New Evidence on the Role of Financial Advisors in M&As / A. Golubov, D. Petmezas, and N. Travlos // he Journal of Finance, Vol. 67, No. 1 (Febuary 2012), pp. 271-311 14. Guo S. Do Buyouts (Still) Create Value? / S. Guo, E. S. Hotchkiss, W. Song // The Journal of Finance Vol. 66, No. 2 (April 2011) (pp. 479-517) 15. Hannan H. Acquisition Targets and Motives: The Case of the Banking Industry / Timothy H. Hannan, Stephen A. Rhoades // The Review of Economics and Statistics, Vol. 69, No. 1 (Feb., 1987), pp. 67-74 16. Johnson S. A Reexamination of the Motives and Gains in Joint Ventures / Shane A. Johnson, Mark B. Houston // The Journal of Financial and Quantitative Analysis, Vol. 35, No. 1 (Mar., 2000), pp. 67-85 17. Koller T. Valuation, Measuring and Managing the Value of Companies / T. Koller, M. Goedhart, D. Wessels. John Wiley & Sons. 2010. 862p. 18. Nielsen J. A Financial Analysis of Acquisition and Merger Premiums / James F. Nielsen, Ronald W. Melicher // The Journal of Financial and Quantitative Analysis, Vol. 8, No. 2 (Mar., 1973), pp. 139-148 19. Smit H. Playing at Serial Acquisitions / H. Smit, T. Moraitis // California Management Review, Vol. 53, No. 1 (Fall 2010), pp. 56-89 20. Stacey R. The Key to M&A Success: Validate the Value of the Acquisition to the Buyer / Stacey, Ronald L. Value Examiner. Jul/Aug2012, pp. 13-15. Доклад подготовлен при поддержке РФФИ, проект 12-06-31177 мол_а 7