Портрет предприятия: ОАО "Уфимский хлопчатобумажный комбинат"

реклама

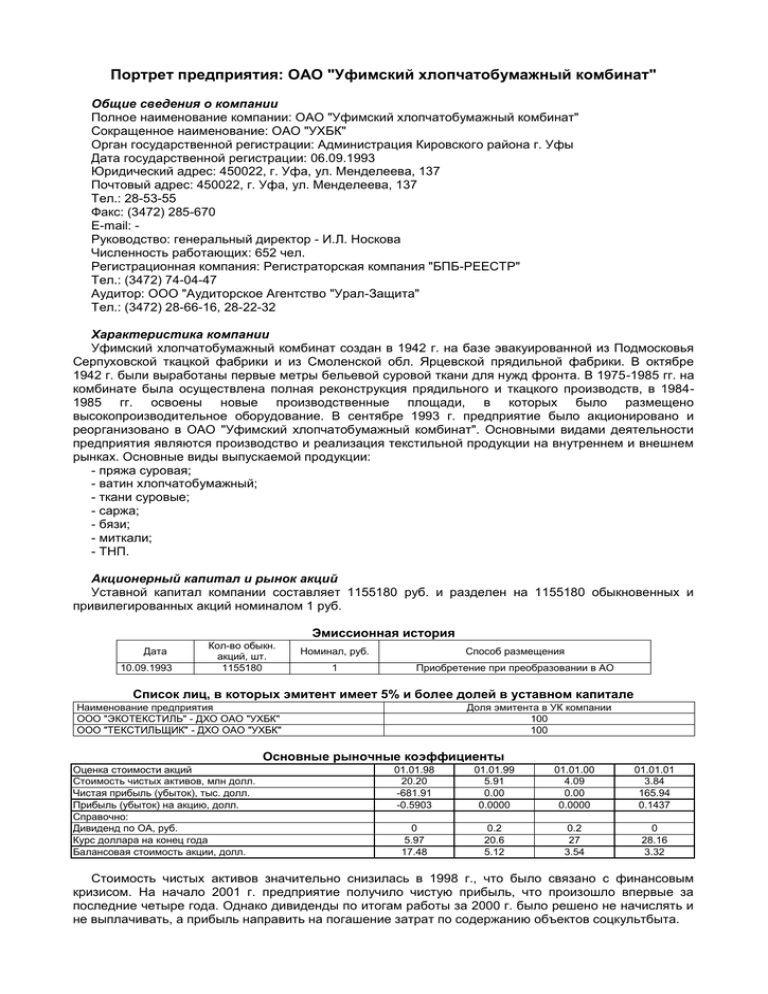

Портрет предприятия: ОАО "Уфимский хлопчатобумажный комбинат" Общие сведения о компании Полное наименование компании: ОАО "Уфимский хлопчатобумажный комбинат" Сокращенное наименование: ОАО "УХБК" Орган государственной регистрации: Администрация Кировского района г. Уфы Дата государственной регистрации: 06.09.1993 Юридический адрес: 450022, г. Уфа, ул. Менделеева, 137 Почтовый адрес: 450022, г. Уфа, ул. Менделеева, 137 Тел.: 28-53-55 Факс: (3472) 285-670 E-mail: Руководство: генеральный директор - И.Л. Носкова Численность работающих: 652 чел. Регистрационная компания: Регистраторская компания "БПБ-РЕЕСТР" Тел.: (3472) 74-04-47 Аудитор: ООО "Аудиторское Агентство "Урал-Защита" Тел.: (3472) 28-66-16, 28-22-32 Характеристика компании Уфимский хлопчатобумажный комбинат создан в 1942 г. на базе эвакуированной из Подмосковья Серпуховской ткацкой фабрики и из Смоленской обл. Ярцевской прядильной фабрики. В октябре 1942 г. были выработаны первые метры бельевой суровой ткани для нужд фронта. В 1975-1985 гг. на комбинате была осуществлена полная реконструкция прядильного и ткацкого производств, в 19841985 гг. освоены новые производственные площади, в которых было размещено высокопроизводительное оборудование. В сентябре 1993 г. предприятие было акционировано и реорганизовано в ОАО "Уфимский хлопчатобумажный комбинат". Основными видами деятельности предприятия являются производство и реализация текстильной продукции на внутреннем и внешнем рынках. Основные виды выпускаемой продукции: - пряжа суровая; - ватин хлопчатобумажный; - ткани суровые; - саржа; - бязи; - миткали; - ТНП. Акционерный капитал и рынок акций Уставной капитал компании составляет 1155180 руб. и разделен на 1155180 обыкновенных и привилегированных акций номиналом 1 руб. Эмиссионная история Дата 10.09.1993 Кол-во обыкн. акций, шт. 1155180 Номинал, руб. Способ размещения 1 Приобретение при преобразовании в АО Cписок лиц, в которых эмитент имеет 5% и более долей в уставном капитале Наименование предприятия ООО "ЭКОТЕКСТИЛЬ" - ДХО ОАО "УХБК" ООО "ТЕКСТИЛЬЩИК" - ДХО ОАО "УХБК" Доля эмитента в УК компании 100 100 Основные рыночные коэффициенты Оценка стоимости акций Стоимость чистых активов, млн долл. Чистая прибыль (убыток), тыс. долл. Прибыль (убыток) на акцию, долл. Справочно: Дивиденд по ОА, руб. Курс доллара на конец года Балансовая стоимость акции, долл. 01.01.98 20.20 -681.91 -0.5903 01.01.99 5.91 0.00 0.0000 01.01.00 4.09 0.00 0.0000 01.01.01 3.84 165.94 0.1437 0 5.97 17.48 0.2 20.6 5.12 0.2 27 3.54 0 28.16 3.32 Стоимость чистых активов значительно снизилась в 1998 г., что было связано с финансовым кризисом. На начало 2001 г. предприятие получило чистую прибыль, что произошло впервые за последние четыре года. Однако дивиденды по итогам работы за 2000 г. было решено не начислять и не выплачивать, а прибыль направить на погашение затрат по содержанию объектов соцкультбыта. Акции компании не торгуются на биржевых рынках. Производственная деятельность компании Из-за недостатка оборотных средств на закупку сырья комбинат работает в условиях неполной загрузки производственных мощностей. В связи с нестабильностью финансовой системы страны и тяжелым налоговым бременем предприятие оказалось в сложном финансовом положении. Однако в 2000 г. предприятию удалось добиться увеличения объемов производства. По сравнению с 1999 г. индекс физического объема составил 123,1%. За 2000 г. выработано 1131 тыс. пог. м ткани. Объем товарной продукции в действующих ценах составил 26134 тыс. руб. или 120,8 % к уровню 1999 г. На закупку сырья в течение 2000 г. было направлено 10293,3 тыс. руб. Динамика объемов производства основных видов продукции ОАО "УХБК" Продукция Пряжа х/бумажная, тонн ткань суровая хлопчатобумажная, тыс. пог. м ватин холстопрошивной, тыс. пог. м Товары народного потребления, тыс. руб. 1997 302 808 567 5517 1998 312 676 554 5451 1999 268 695 508 9576 2000 326 1131 541 11991 2000 в % к 1999 121.6 162.7 106.5 125.2 В 1998 г. комбинат прекратил отгрузку ткани на экспорт из-за низких контрактных цен на суровые ткани и высокой себестоимостью ткани, однако в 2000 г. работа на экспорт была возобновлена. Всего за 2000 г. выработано и поставлено на экспорт 160 тыс. пог. м суровой ткани. В 2000 г. для удовлетворения спроса населения и заказов предприятий с учетом требований внутреннего рынка предприятием проведены следующие мероприятия: 1. организовано производство хлопчатобумажной ткани технического назначения суровой и ошлихтованной для УАП "Гидравлика". Отгружено в адрес потребителя 50 тыс. пог. м ткани; 2. проведена работа по выработке хлопчатобумажных тканей новых структур технического назначения для изготовления резиново-технических изделий на АО "УЗЭМИК". Выполнены заправочные расчеты, рассчитаны цены и другие параметры, согласно технического задания завода; 3. проведена опытно-технологическая работа на тесьмо-плетельном участке по выработке фитиля для изготовления свечей. По заявке "Уфанефтехим" организовано производство свечного фитиля из 7 нитей, выработано и отгружено в адрес потребителя 47,5 кг; 4. проведены совместные работы по освоению технологии отделки (гладкого крашения и набивки) суровых хлопчатобумажных тканей на производственных мощностях ЗАО "Туймазытекс". Окрашенная ткань используется лишь для пошива спецодежды на участке товаров народного потребления. Разработана программа дальнейшего совместного сотрудничества между ОАО "УХБК" и ЗАО "Туймазытекс" по внедрению технологий в отделке, в том числе в печатном варианте; 5. освоено производство 10 моделей швейных изделий. Анализ финансового состояния компании Структура оборотных активов ОАО "Уфимский хлопчатобумажный комбинат" Оборотные активы Запасы Товары отгруженные Расходы будущих периодов НДС по приобретенным ценностям Дебиторская задолженность (более чем через 12 мес.) Дебиторская задолженность (в течение 12 мес.) Краткосрочные финансовые вложения Денежные средства 01.01.98 10292 2173 8 849 01.01.99 11946 511 7 747 01.01.00 11881 203 15 872 4061 3491 105 706 7599 1149 171 01.01.01 15638 13 16 1167 2305 4034 716 Структура оборотных активов на 01.01.2001 3.00% 16.89% 9.65% 4.89% 0.07% 65.46% 0.05% Запасы тов ары отгруженные расходы будущих периодов НДС по приобретенным ценностям Дебиторская задолженность (более чем через 12 мес.) Дебиторская задолженность (в течение 12 мес.) Краткосрочные финансов ые в ложения Денежные средств а В 2000 г., несмотря на снижение общего объема дебиторской задолженности по сравнению с 1999 г., возникла долгосрочная задолженность со стоком погашения более 12 месяцев. В 2000 г. значительно вырос объем запасов, в структуре оборотных активов доля запасов увеличилась до 65,5%, что свидетельствует о возможных проблемах с реализацией готовой продукции. Динамика коэффициентов ликвидности 2.50 0.12 Коэф.быстрой и абсолют.ликвидности 0.12 2.00 0.10 1.95 1.50 0.08 1.11 1.34 0.06 1.00 0.79 0.04 0.05 0.04 0.50 0.02 0.00 0.01 01.01.98 Коэф.текущей ликвидности 0.14 0.00 01.01.99 Коэф.абсолютной ликв идности 01.01.00 01.01.01 Коэф.текущей ликв идности Снижение коэффициентов ликвидности в 2000 г. связано с более быстрыми темпами роста краткосрочных обязательств по сравнению с темпами роста суммы оборотных средств. Снижение коэффициента абсолютной ликвидности связано со снижением суммы краткосрочных финансовых вложений и денежных средств. Показатели финансовой устойчивости предприятия Показатели финансовой устойчивости Коэффициент автономии Коэффициент обеспеченности текущих активов Коэффициент соотношения запасов и собственных оборотных средств Коэффициент покрытия запасов Коэффициент маневренности собственного капитала 01.01.98 86.11 -0.27 -2.16 01.01.99 88.92 0.10 7.14 01.01.00 90.94 0.49 1.18 01.01.01 85.90 0.18 4.40 0.71 -0.03 0.63 0.01 1.21 0.10 0.66 0.04 Снижение коэффициента автономии связано с ростом кредиторской задолженности, в частности, задолженности поставщикам и подрядчикам. Задолженность перед бюджетом снизилась. В 2000 г. предприятие проводило реструктуризацию кредиторской задолженности перед федеральным, республиканским, городским и местным бюджетами и в течение года осуществляло платежи в погашение задолженности и проценты за пользование бюджетными средствами в полном объеме в соответствии с установленным графиком. В последние годы предприятие не привлекало банковских кредитов, в связи с чем в коэффициент автономии находится на высоком уровне. С одной стороны, высокий уровень коэффициента автономии можно расценивать как положительный момент, с другой, при недостаточном объеме собственных оборотных средств, это свидетельствует об отсутствии инвестиций в развитие производства. Динамика коэффициента автономии, % 90.94 91.00 88.92 90.00 89.00 88.00 87.00 86.11 85.90 86.00 85.00 84.00 83.00 1998 1999 2000 2001 Основные показатели рентабельности производства Наименование показателя Рентабельность активов, % Рентабельность продукции EBITDA, % EV/EBITDA (Капитализация +долг / валовую прибыль) Рентабельность продаж по чистой прибыли Общая, % 01.01.98 -2.24 -3.53 -24.74 -0.18 -15.90 01.01.99 4.36 30.37 1.73 0.00 23.35 01.01.00 7.49 23.80 1.01 0.00 21.89 01.01.01 4.62 21.57 1.72 0.10 12.02 Показатели рентабельности на начало 2001 г. снизились в связи с уменьшением балансовой прибыли по сравнению с предыдущим годом. Динамика рентабельности продукции EBITDA, % 35.00 30.00 30.37 23.80 25.00 21.57 20.00 15.00 10.00 5.00 0.00 1998 1999 2000 2001 Основные показатели эффективности производства Показатели эффективности производства Оборачиваемость активов или коэф. капиталоотдачи Оборачиваемость собственного капитала Оборачиваемость материально-производственных запасов, дней Оборачиваемость текущих активов, дней Оборачиваемость дебиторской задолженности, раз Оборачиваемость кредиторской задолженности, раз Срок товарного кредита, дней 01.01.98 0.14 0.18 2.24 01.01.99 0.18 0.24 1.69 01.01.00 0.33 0.42 2.95 01.01.01 0.33 0.44 2.39 247.15 5.49 1.44 65.57 209.99 8.29 2.36 43.40 169.67 6.05 3.31 59.49 180.09 7.52 2.85 47.85 Рост показателя оборачиваемости текущих активов свидетельствует о необходимости привлечения новых средств в оборот. Рост оборачиваемости дебиторской задолженности является положительным фактором, так как свидетельствует о более быстром возврате денежных средств предприятию со стороны дебиторов. Соотношение оборачиваемости дебиторской и кредиторской задолженностей 9.00 8.00 6.00 5.00 4.00 7.52 8.29 7.00 6.05 5.49 2.85 3.00 2.00 1.00 3.31 1.44 2.36 0.00 1998 1999 2000 2001 Оборачив аемость дебиторской задолженности, раз Оборачив аемость кредиторской задолженности, раз Аналитический отдел РИА "РосБизнесКонсалтинг" При подготовке обзора были использованы материалы компании