Материал, подготовленный директором центра финансовых и

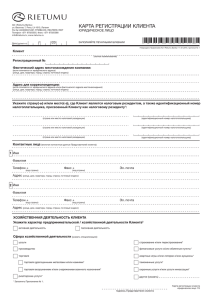

реклама

Материал, подготовленный директором центра финансовых и бизнес-исследований Высшей банковской школы - Андрисом Натриньшем Нынешнее состояние финансового рынка В сегодняшних условиях глобального финансового кризиса, непосредственно затронувшего Латвию, в ситуации, когда государство было вынуждено оказать финансовую поддержку одному из крупнейших коммерческих банков Латвии, принадлежащему латвийским резидентам, - «Parex banka», у инвесторов и клиентов возникают закономерные вопросы о масштабах этого кризиса, его причинах, предвещавщих его симптомах, о возможностях латвийского государства в критический момент поддержать банки. Можно ли сравнивать ситуацию в Латвии с ситуацией в Исландии? Следует ли ожидать наступления таких же катаклизмов, какие наблюдались на финансовом рынке Исландии? Являются ли проблемы «Parex banka» латвийским аналогом исландского кризиса? Считать ли кризис в «Parex banka» первым проявлением финансового кризиса, за которым могут последовать другие, или он станет своеобразным «детонатором»? К сожалению, в распоряжении исследователей нет настолько полной и подробной информации, чтобы с уверенностью ответить на эти вопросы (особенно на последний). Но это не означает, что не стоит попытаться, ведь в отчетах Латвийской ассоциации коммерческих банков представлены общие данные и сведения о банковском секторе, к тому же существуют регулярные квартальные и годовые отчеты банков (а у некоторых банков – и ежемесячные отчеты), обеспечивающие информацию с разной степенью детализации. В данном материале представлены основанные на доступных сведениях выводы о ситуации в принадлежащих латвийским резидентам частных коммерческих банках, а также в «Norvik banka» и котируемом на Рижской фондовой бирже публичном акционерном обществе, большинство акционеров которого не являются латвийскими резидентами – «Latvijas Krājbanka». Выбор банков следует из сценариев поддержки, возможных в случае возникновения угрозы кризиса для этих банков. Данный материал включает в себя графики, на которых отражены финансовые показатели этих коммерческих банков Латвии. Динамика активов, вкладов, кредитов и капитала в течение года является первым источником, отражающим тенденции банковских событий. Складывая их вместе с заявлениями самих банков, мы получаем более полное представление (в том числе и о том, не расходятся ли слова с делом, вызывает ли доверие информация распространяемая банком). Еще более полному представлению способствует регулярное обобщение всех доступных данных, которые включают в себя и финансовые отчеты банков, и всю информацию и текстовые материалы о банке. В последнее время банки включают в свои отчеты и публичные заявления все более подробную информацию о существенных показателях риска и, я надеюсь, продолжат придерживаться этого принципа и после преодоления кризиса. Квартальные отчеты «Baltic International bank» можно считать хорошим примеромвышесказанного, поскольку в них публикуются не только показатели достаточности капитала и ликвидности, но и другие индикаторы риска. Исландский прецедент После коллапса всех крупнейших коммерческих банков Исландии в октябре 2008 года стал актуальным вопрос: сравнима ли ситуация в Исландии с латвийской? Основанием для подобного сравнения послужило относительно продолжительное сходство некоторых макроэкономических симптомов Исландии и Латвии – стремительный рост ВВП и инфляции, несбалансированное состояние счета текущих операций, характеризующееся значительным дефицитом, за которым следует резкое снижение ВВП в условиях угрозы всеобщего мирового финансового кризиса. Тем не менее не стоит проводить прямые параллели между экономической ситуацией в Латвии и Исландии, особенно между степенью воздействия кризиса на секторы посреднических финансовых услуг Исландии и Латвии. В то время как «перегрев» латвийской экономики был вызван бумом в сфере торговли недвижимым имуществом и стремительным ростом потребления, которые в значительной степени поддерживались притоком финансовых ресурсов в дочерние банки скандинавских финансовых групп, причины «перегрева» исландской экономики и последующего решения ситуации с печальным исходом для трех крупнейших коммерческих банков следует искать в неразумной монетарной политике Центрального банка Исландии. Согласно характеристике, данной этой ситуации экономистом Лондонской школы экономики (London School of Economics) Д. Даниэльсоном (Jon Danielsson), она выражается в борьбе с ростом инфляции методами монетарной политики по британскому образцу, т. е. путем увеличения процентной ставки исландской кроны. Результат и последовавшая за ним цепочка событий дали противоположный эффект. Был проявлен интерес к вложениям в коммерческие банки Исландии в этой валюте за счет конвертации евро и британских фунтов. Для этого использовались заемные ресурсы в евро, и на рынке начали активно действовать валютные спекулянты. Полученные таким образом доходы стимулировали инфляцию, а это в свою очередь подталкивало Центральный банк Исландии увеличивать процентную ставку для кроны. Какое-то время с ростом спроса на ISK резко возрастал и курс этой валюты. Постепенно образовывался классический «пузырь», который «лопнул» в начале этого года – стоимость исландской кроны резко снизилась, создав в условиях всеобщего финансового кризиса проблемы с ликвидностью отдельных банков Исландии. С учетом того, что в период расцвета активы банковского сектора Исландии достигли размеров, многократно превышающих годовой ВВП Исландии, спасение банков стало для правительства Исландии невыполнимой задачей. В ходе попыток реализовать план спасения избирательно, т. е. предоставить гарантии исландским клиентам и оставить открытым вопрос о защите вкладов клиентов из других стран, сложилась конфликтная ситуация между представителями власти, ответственными за финансовые сферы Великобритании и Исландии. В результате этого в пылу борьбы государственные структуры Великобритании включили Исландию в «черный список», согласно законам о противодействии финансированию терроризма, и заморозили активы исландских коммерческих банков в Великобритании. Это привело к серьезному кризису ликвидности также и в тех банках Исландии, которые до этого кризис затронул не столь сильно. В результате государство было вынуждено национализировать все крупнейшие коммерческие банки Исландии, но оно не сумело стабилизировать ситуацию без гигантской по масштабам Исландии внешней финансовой поддержки. Если сравнивать банковский сектор Исландии и Латвии по объему, структуре владельцев, источникам инвестиций, можно видеть, что ситуация отличается и по объему и по структуре. Внешний долг банков Исландии на 30 июня 2008 года был равен 594% от ВВП, в Латвии – только 87%. К тому же примерно половину этих 87% составляют ссуды материнских банков, сроки возврата которых регулярно продлеваются. Бóльшая часть банков, составляющих банковский сектор Латвии, принадлежит банкам Западной Европы, которые в случае необходимости могут поддержать их ликвидность и за которые поручились правительства тех стран, где они находятся. Объем активов коммерческих банков, принадлежащих латвийским владельцам (включая LHZB на 100% принадлежащий государству), приравнивается к ½ от годового ВВП Латвии. Нет оснований утверждать, что можно провести параллели между кризисом ликвидности «Parex banka» и кризисной ситуацией в крупнейших банках Исландии, хотя и в одном, и в другом случае действовали одни и те же катализаторы, и как исландским, так и латвийским банкам придется считаться с ростом недоверия инвесторов на международном финансовом рынке. А это, в свою очередь, создает серьезные проблемы для тех банков, которые своевременно не сочли необходимым или не смогли изменить свою политику в области инвестиций и рисков в соответствии с нынешней конъюнктурой. Однако с тем же успехом это можно считать типичным диагнозом многих банков-неудачников во всем мире. Сравнение банков, принадлежащих латвийским владельцам, и возможное влияние синдицированных кредитов на ликвидность банков Отсутствие своевременных изменений стратегии в соответствии с новейшими тенденциями в экономике и на финансовых рынках привело к убыткам и резкому снижению ликвидности «Parex banka». С учетом того, что именно публично прозвучавшие тревожные вопросы о способности «Parex banka» рефинансировать или погасить крупные синдицированные кредиты постепенно подталкивали все большее количество вкладчиков к тому, чтобы на всякий случай перевести свои средства на счета в других, более стабильных банках, помоему, очень важно оценить влияние синдицированных кредитов и на стабильность других коммерческих банков Латвии. Доля синдицированных кредитов в активах банков на 30.09.2008. 20.00 18.00 16.00 14.00 12.00 10.00 8.00 6.00 4.00 2.00 0.00 Norvik Parex Aizkraukles Baltikums BIB Rietumu Trasta Krājbanka Оценивая влияние синдицированных кредитов на ликвидность соответствующего банка в будущем, в качестве ориентира можно использовать отношение суммы кредита к активам коммерческого банка. Разумеется, необходимо учитывать, что, так же как и бóльшая часть индикаторов, получаемых из публичных источников, он может служить лишь приблизительным ориентиром при ответе на вопрос, угрожает ли стабильности банка размер кредита, выплаты по нему и порядок погашения в сложившейся кризисной ситуации. Сумма, которую коммерческому банку было бы необходимо выплачивать ежемесячно, если бы условия синдицированного кредита предусматривали его постепенный возврат (тыс. LVL) 50000 45000 40000 35000 30000 25000 20000 15000 10000 5000 0 Norvik Parex Aizkraukles Rietumu Trasta Krājbanka С учетом значений этих показателей и другой информации, например, сроков этих кредитов и собственного подхода каждого коммерческого банка к планированию потока денежных средств можно сделать вывод, что в отличие от «Parex banka» в других коммерческих банках влияние этих кредитов на ликвидность не будет решающим, даже если выдавшие эти кредиты кредитные учреждения не захотят или не смогут в полном объеме, частично или с приемлемыми затратами продлить сроки этих кредитов. Помимо «Parex banka», только у «Rietumu banka» доля синдицированных кредитов составляет больше 10% от общей величины активов. Однако, необходимо учитывать, что случай «Rietumu banka» уникален тем, что срок выплаты синдицированного кредита в размере 120 млн EUR (наибольшего из трех предоставленных банку синдицированных кредитов) составляет 3 года и заканчивается в 2010 году. Доля синдицированных кредитов «Aizkraukles banka» менее 10%, и сроки их выплаты наступают в феврале 2009 года и июле 2009 года. Учитывая то, что уже с конца прошлого года «Aizkraukles banka» изменил стратегию, снизив до минимума выдачу новых долгосрочных кредитов и размещая возвращенные клиентами средства в виде краткосрочных надежных инвестиций, у группы исследователей исследовательского центра не возникают опасения относительно влияния синдицированных кредитов на ликвидность банка. У прочих коммерческих банков доля синдицированных кредитов также не столь велика, чтобы угрожать ликвидности. Перспектива возврата синдицированных кредитов «Parex banka», осложненная нынешними трудностями, представляет собой только одну часть возможной угрозы. Безусловно, всемирный кризис может усилить, к примеру, такую тенденцию, как уменьшение потока банковских вкладов до востребования, или увеличить необходимость использования резервов, которые до сих пор находились на счетах латвийских коммерческих банков, и их владельцы даже не претендовали на большие доходы. Сейчас в целом не наблюдается ни беспричинного снижения объема вкладов (см. рис. 2), ни особой угрозы ликвидности банков. То, что крупнейшие коммерческие банки принадлежащие латвийским резидентам («Aizkraukles banka» и «Rietumu banka») отказались от экспансии на рынке кредитования (см. рис. 3) – в настоящее время суммы, выплачиваемые клиентами в погашение кредитов, превышают выдачу новых кредитов, – пока помогает им поддерживать высокий уровень ликвидности (показатель ликвидности «Aizkraukles banka» на 30.09.2008. составил 55%, аналогичный показатель «Rietumu banka» – 56%, «Baltic International Bank» – 78%, «Norvik banka» сообщает об уровне ликвидности в третьем квартале в пределах 42-58%, при этом установленный FKTK норматив – не менее 30%). По моим расчетам, все эти банки в состоянии выдержать негативные колебания финансовых ресурсов пропорционально по меньшей мере в полтора раза бóльшие, чем в случае «Parex banka», к тому же с меньшим влиянием на капитал. Продолжая разговор о капитале, осмелюсь высказать осторожное предположение, что клиентам было бы лучше подготовиться к тому, что в будущем такие показатели, как годовая прибыль и, возможно, объем капитала не будут столь же «ровными», как видно сейчас на соответствующем графике. Даже не подвергая себя большему риску в связи с изменениями оценки ценных бумаг и недвижимого имущества (служащего обеспечением кредита), банкам с достаточно большим кредитным портфелем следует считаться с тем, что его стоимость все равно может быть необходимо пересмотреть, создавая дополнительные накопления. Однако хорошая новость заключается в том, что сейчас показатели достаточности капитала крупнейших банков свидетельствуют о том, что банки не ставят под угрозу значительные коррекции, которые были бы выше, к примеру, чем прибыль прошлого года. Важно, чтобы в случае негативных коррекций не вступили бы в действие психологические механизмы, которые повлияли на ликвидность. Указанные соображения могут предоставить основания скорее оптимистичному ответу на вопрос, не придется ли государству спасать еще какой-либо банк. Однако следует еще раз оговориться, что в распоряжение исследователей должна своевременно поступать информация, хотя бы в том же объеме, что и у надзорного органа рынка – FKTK, чтобы можно было сказать больше о будущих перспективах латвийских коммерческих банков. Разумеется, на это я не смогу претендовать. В свою очередь отмечу, что FKTK сумела своевременно и эффективно выполнить объем работ, необходимый для оказания поддержки «Parex banka», а также общеизвестно, что FKTK осуществляет ежедневный мониторинг банковской ликвидности, а также усилила контроль за качеством кредитов и их обеспечения, и наконец, этой организацией создан и внедрен, на мой взгляд, очень качественный инструмент мониторинга всех факторов, влияющих на риски и стабильность каждого банка (см. Руководство по оценке банковских рисков). Также необходимо учитывать, что даже самая полная статистика и ее анализ не расскажут всего о возможных сценариях. Следует считаться с тем, что события на финансовом рынке или их неожиданные повороты, к сожалению, могут вызвать больший или меньший лавинообразный эффект. В качестве таких событий можно рассматривать и заявления рейтинговых агентств, и план поддержки «Parex banka». Если оценивать рейтинги, присвоенные рейтинговыми агентствами, и выводы, на которых они основаны, сейчас возникают опасения, не создают ли они сами в некоторых случаях тот эффект, который описывают. К сожалению, речь идет не о лучшем сценарии. К счастью, ситуация со сценарием поддержки «Parex banka» может оказаться намного лучшей. Хотя план поддержки «Parex banka» нельзя оценить как эстетически привлекательную окончательную закрытую систему, он небезупречен, но все же был достаточно своевременным, продуманным и точным, чтобы надеяться с как можно меньшими потерями осуществить сложное маневрирование между различными факторами риска. Существование такого прецедента успокаивает часть вкладчиков и инвесторов, но существование прецедента частичной национализации не толкает пойти самым легким путем и при первой же возможности добиваться поддержки от государства. В свою очередь тот факт, что в состав правления банка включены представители прежнего руководства, может несколько успокоить клиентов-нерезидентов. Остаются без ответа вопросы, как много средств государство вложит в поддержку этого банка и как долго сохранит над ним контроль, а также опасения, не отпугнет ли вкладчиков-нерезидентов неясность с дальнейшей продажей принадлежащей государству доли, ведь их вклады составляют около половины всего портфеля, и не создастся ли наряду с этим слишком большое нежелательное влияние на сегмент экспорта финансовых услуг, что проявится в виде оттока вкладов со счетов латвийских коммерческих банков. Приложение: графики Рис. 1. Изменения активов коммерческих банков принадлежащих латвийским резидентам (кроме LHZB), «Norvik banka» и «Latvijas Krājbanka» в 2008 году (тыс. LVL). 3500000 NORVIK BANKA 3000000 Parex 2500000 Aizkraukles banka 2000000 Baltikums 1500000 Baltic International Bank Rietumu Banka 1000000 TRASTA KOMERCBANKA Krājbanka 500000 0 31.12.2007. 31.03.2008. 30.06.2008. 30.09.2008. Источник: данные LKBA Рис. 2. Изменения вкладов в коммерческих банках принадлежащих латвийским резидентам (кроме LHZB), «Norvik banka» и «Latvijas Krājbanka» в 2008 году (тыс. LVL). 2500000 NORVIK BANKA 2000000 Parex Aizkraukles banka 1500000 Baltikums Baltic International Bank 1000000 Rietumu Banka TRASTA KOMERCBANKA 500000 Krājbanka 0 31.12.2007. 31.03.2008. Источник: данные LKBA 30.06.2008. 30.09.2008. Рис. 3. Изменения кредитного портфеля коммерческих банков принадлежащих латвийским резидентам (кроме LHZB), «Norvik banka» и «Latvijas Krājbanka» в 2008 году (тыс. LVL). 2500000 NORVIK BANKA 2000000 Parex Aizkraukles banka 1500000 Baltikums Baltic International Bank 1000000 Rietumu Banka TRASTA KOMERCBANKA 500000 Krājbanka 0 31.12.2007. 31.03.2008. 30.06.2008. 30.09.2008. Источник: данные LKBA Рис. 4. Изменения капитала и резервов коммерческих банков принадлежащих латвийским резидентам (кроме LHZB), «Norvik banka» и «Latvijas Krājbanka» в 2008 году (тыс. LVL). 250000 NORVIK BANKA 200000 Parex Aizkraukles banka 150000 Baltikums Baltic International Bank 100000 Rietumu Banka TRASTA KOMERCBANKA 50000 Krājbanka 0 31.12.2007. 31.03.2008. Источник: данные LKBA 30.06.2008. 30.09.2008. Рис. 5. Доля финансовых активов (ценных бумаг и других финансовых инструментов) в активах коммерческих банков (в %) на 30.06.2008. и 30.09.2008. 20.00 18.00 16.00 14.00 12.00 10.00 8.00 6.00 4.00 2.00 0.00 Norvik Parex Aizkraukles Baltikums BIB Rietumu Trasta 30.06.2008. Krājbanka 30.09.2008. Данные квартальных отчетов коммерческих банков. В настоящее время в распоряжении автора нет данных об AKB «Baltikums» и a/s «Trasta komercbanka» на 30.09.2008. Рис. 6. Доля кредитов в активах коммерческих банков (в %) на 30.06.2008. и 30.09.2008. 70 60 50 40 30 20 10 0 Norvik Parex Aizkraukles Baltikums BIB Rietumu Trasta 30.06.2008. Источник: данные LKBA Krājbanka 30.09.2008.