Вопрос: В соответствии с п

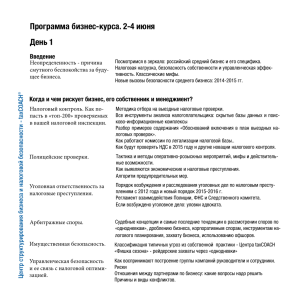

реклама

Вопрос: В соответствии с п. 1 ст. 54 НК РФ налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога. Налогоплательщиком в 2010 г. выявлены ошибки в формировании налоговой базы по налогу на прибыль за предыдущие налоговые периоды (ошибочно не включены расходы). Данные расходы, относящиеся к 2005 - 2009 гг., в соответствии с положениями НК РФ, могут быть отнесены на уменьшение налоговой базы по налогу на прибыль. Указанные ошибки при исчислении налоговой базы по налогу на прибыль в 2005 2009 гг. привели к излишней уплате налога на прибыль в соответствующих налоговых периодах. Могут ли данные расходы, относящиеся к 2005 - 2009 гг., быть учтены в составе налоговой базы по налогу на прибыль за 2010 г. в полном объеме? Ответ: МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ ПИСЬМО от 5 октября 2010 г. N 03-03-06/1/627 Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу о порядке отражения ошибок, относящихся к прошлым налоговым периодам, для целей налогообложения прибыли организаций и сообщает следующее. В соответствии с п. 1 ст. 54 Налогового кодекса Российской Федерации (далее - НК РФ) при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения). Вместе с тем в соответствии с абз. 3 п. 1 ст. 54 НК РФ налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога. К излишней уплате налога на прибыль организаций могут привести в том числе ошибочно не учтенные в момент возникновения расходы. Осуществляя такой перерасчет, налогоплательщик отражает в составе соответствующей группы (вида) расходов (расходы на оплату труда, амортизация, внереализационные расходы и т.д.) отчетного (налогового) периода, в котором выявлена ошибка, сумму выявленного своевременно не учтенного расхода. При этом следует учитывать, что НК РФ не ограничивает срок перерасчета налоговой базы в случае выявления ошибок (искажений), приведших к увеличению налоговой базы и суммы налога. Вместе с тем в соответствии с п. 7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога, в том числе вследствие перерасчета налоговой базы, повлекшей излишнюю уплату налога, может быть подано в течение трех лет со дня уплаты указанной суммы. Заместитель директора Департамента налоговой и таможенно-тарифной политики С.В.РАЗГУЛИН