Сравнительный анализ фондового рынка России и стран БРИК

реклама

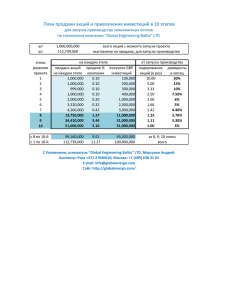

Сравнительный анализ фондового рынка России и стран БРИК на основе модели графа рынка. Визгунов А.Н., Глотов А.А., НИУ ВШЭ в Нижнем Новгороде, anvizgunov@hse.ru, aaglotov@edu.hse.ru . Аннотация. В статье предлагается методика сравнения фондовых рынков разных стран на основе модели графа рынка и применение этой методики для сравнения фондовых рынков стран БРИК. Рассматриваются акции крупнейших предприятий России, Бразилии, Индии и Китая, анализируется динамика изменения характеристик соответствующих графов рынков. Ключевые слова. Граф рынка, фондовый рынок, максимальная клика, страны БРИК. Введение. Современные информационные технологии позволяют инвесторам совершать сделки на фондовых рынках различных стран. Для принятия решений об инвестировании важно иметь модели, представляющие структурные характеристики фондового рынка в компактном и удобном для анализа виде. Основной простой и общедоступной характеристикой, позволяющей в компактной форме получить информацию о текущем состоянии и динамике фондового рынка, является индекс и его изменение с течением времени. Как в фундаментальном, так и в техническом анализе фондового рынка используется большое количество индикаторов, но ни один из них не является таким популярным и простым в использовании как индекс. Простота анализа рынка с помощью рассмотрения индекса компенсируется малой информативностью такого анализа. В частности, изменение индекса рынка показывает тренд изменения доходностей обращающихся ценных бумаг, но не показывает, насколько большое количество ценных бумаг изменяется однонаправлено. Иными словами, индекс показывает среднее движение доходностей ценных бумаг, но не позволяет понять, каков разброс движений доходностей, насколько связным является рынок. Использование теории графов для моделирования рынка ценных бумаг позволяет предложить характеристики, которые в компактном и простом виде характеризуют, насколько акции рынка движутся однонаправлено. В данной работе в качестве основой модели используется предложенная в 2003 году Богинским, Бутенко и Пардалосом [1] модель графа рынка. Данная модель предлагает рассматривать рынок как граф, каждая вершина которого соответствует ценной бумаге, а ребро графа проводится между вершинами в том случае, если корреляция между соответствующими ценными бумагами превышает некоторый порог. Результаты анализа фондовых рынков различных стран с использованием модели графа рынка были опубликованы в ряде статей [1-3, 6, 7, 10]. По нашему мнению, использование модели графа рынка позволяет не только описать фондовый рынок отдельной страны, но и сравнить рынки различных стран между собой. В данной работе предложена методика сравнения фондовых рынков различных стран и приведены результаты применения методики к сравнению фондовых рынков стран БРИК. Выбор стран для сравнительного анализа обусловлен схожестью динамики важности рассматриваемых государств для современной экономики, что, в свою очередь, обуславливает гипотезу о схожести развития и связности фондовых рынков этих стран. Для сравнительного анализа графов рынков используются такие характеристики как гистограмма распределения коэффициентов корреляции, зависимость плотности ребер графа от выбранного порога, размер и состав максимальных клик. Каждая из рассматриваемых характеристик может быть интерпретирована с точки зрения экономики. Гистограмма распределения, математическое ожидание и стандартное отклонение коэффициентов корреляции позволяют оценить, насколько акции на рассматриваемом рынке зависят друг от друга. Максимальные клики в случае выбора большого порога показывают группы сильно коррелированных между собой акций максимального размера. С нашей точки зрения, размер максимальной клики для построенных графов может служить компактной и информативной характеристикой связности рынка, которая в сочетании со значением индекса дает хорошее представление о состоянии фондового рынка и позволяет сравнивать фондовые рынки разных стран. Математическая модель графа рынка. Представление данных о фондовом рынке в виде графа начинается с выбора вершин – акций и выбора меры близости доходностей акций. Анализ литературы показывает, что в качестве меры близости удобно выбирать коэффициент корреляции доходностей [8, 9]. Все попарные коэффициенты образуют матрицу, которая служит основой построения сетевой модели рынка. Коэффициенты корреляции рассчитываются в соответствии с [8] по формуле cij E Ri R j E Ri E R j var Ri var R j где P (t ) Ri (t ) ln i Pi (t 1) определяет доходность ценной бумаги i за однодневный период, E Ri 1 n Ri (t ) n t 1 , определяет среднюю доходность ценной бумаги i за n дней, var Ri 1 n ( Ri (t ) E ( Ri )) 2 n t 1 определяет дисперсию доходности ценной бумаги i за n дней. Полученная матрица рассматривается как матрица смежности взвешенного графа. Так как по главной диагонали построенной матрицы всегда стоят единицы, то построенный граф содержит петли. Поскольку корреляция доходности акции с самой собой не несет содержательной информации в нашей модели, мы исключаем петли из рассмотрения. Для перехода к графу рынка необходимо выбрать порог и оставить в графе только те ребра, коэффициенты корреляции которых больше выбранного порога. В качестве основного анализируемого шаблона в графе рынка используется максимальная клика – полный подграф. Также при рассмотрении изменения состава максимальной клики на протяжении ряда периодов рассматривается объединение всех максимальных клик. Модельные данные. В качестве модельных данных были использованы данные по акциям 200 крупнейших по капитализации компаний Бразилии, Индии и Китая, а также по 270 компаниям России. Данные получены с помощью информационного сервиса по развивающимся рынкам – EMIS (http://www.securities.com/products/emis.html). После анализа загруженных данных была проведена процедура очистки данных, в результате чего из рассмотрения были убраны несколько ценных бумаг. Данные рассматриваются за период с 2007 по 2011 год. Для анализа изменения характеристик рассматриваемых рынков с течением времени данный интервал был разбит на 15 пересекающихся интервалов. Даты начала и окончания каждого интервала приведены в таблице 1. Таблица 1. Периоды наблюдений и количество торговых дней. № 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 Начало периода 09.01.2007 22.03.2007 04.06.2007 14.08.2007 23.10.2007 11.01.2008 25.03.2008 06.06.2008 18.08.2008 29.10.2008 19.01.2009 01.04.2009 15.06.2009 24.08.2009 02.11.2009 Окончание периода 16.01.2009 31.03.2009 11.06.2009 21.08.2009 30.10.2009 19.01.2010 01.04.2010 15.06.2010 24.08.2010 02.11.2010 21.01.2011 05.04.2011 17.06.2011 26.08.2011 07.11.2011 Бразилия Россия 500 501 499 500 500 500 501 493 492 486 487 483 485 485 485 500 500 500 500 500 500 500 500 500 500 500 500 500 500 500 Индия 501 500 498 497 495 491 491 493 493 493 497 499 502 501 501 Китай 492 492 493 493 492 492 492 491 490 487 489 487 489 489 490 За основу были взяты периоды по 500 торговых дней в России. Для получения сопоставимых результатов, календарные даты начала и окончания периода остались одинаковыми для всех рассматриваемых стран. Поскольку календарь торговых дней не совпадает в различных странах, в рассматриваемых временных интервалах количество дней равняется 500 только для России, для остальных стран число дней незначительно отличается от 500. Анализ гистограмм распределения коэффициентов корреляции. При расчете корреляций большое значение имеет количество наблюдений, по которым производится расчет. Одной из общих характеристик фондовых рынков стран БРИК является отсутствие ежедневных сделок по ряду даже самых ликвидных акций. Это вынуждает либо считать корреляции по разному количеству наблюдений, или применять некоторые правила сглаживания данных для формирования цены в тот день, когда реальных торгов по ценной бумаге не было. Мы используем второй путь, но рассматриваем только те ценные бумаги, торги по которым проводились достаточно интенсивно. Зависимость количества рассматриваемых акций от выбора количества дней, за которые по ним были реальные торги, приведена в таблице 2. В качестве претендентов на порог отбора мы рассматривали 200, 300 и 400 дней торгов в рассматриваемых интервалах. Таблица 2. Зависимость количества рассматриваемых акций от количества дней торгов. № 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 Бразилия 200 300 400 дней дней дней 135 116 84 140 122 97 144 125 104 143 130 114 143 131 117 143 133 120 145 134 125 145 134 124 148 135 125 150 136 124 152 140 124 156 144 124 158 147 128 161 153 130 164 154 133 200 дней 171 178 184 194 209 217 224 227 225 231 233 239 242 240 238 Россия Индия Китай 300 400 200 300 400 200 300 400 дней дней дней дней дней дней дней дней 143 114 182 178 173 149 128 52 154 122 184 180 176 153 132 55 154 120 184 182 178 155 140 62 160 125 184 184 180 160 150 68 164 129 184 184 181 161 152 90 171 135 184 184 184 161 156 123 184 143 185 184 184 161 159 138 192 151 185 184 184 161 159 143 198 165 189 185 184 165 160 153 202 174 191 185 184 169 160 155 208 181 192 189 185 177 165 156 216 188 193 191 186 180 166 157 221 190 193 192 189 182 174 159 228 185 195 193 191 186 179 163 231 183 195 193 192 187 180 171 Анализ таблицы 2 показывает, что каждый рассматриваемый рынок растет на протяжении рассматриваемого периода – количество акций растет для каждого рынка независимо от выбора порога дней с торгами. Рассмотрение всех порогов для всех стран приводит к нагромождению результатов, что вынуждает выбрать один порог количества торговых дней с реальными сделками. Если увеличивать порог количества дней, необходимых для включения акции в рассмотрение, то мы получаем данные лучшего качества, так как нам почти не приходится их сглаживать. К сожалению, при увеличении порога нами также выводятся из рассмотрения часть акций. Проведя серию экспериментов, мы выбрали порог, равный 300 дням, как значение, для которого достигается разумный компромисс между желанием уменьшить необходимость в искусственном формировании цен и в то же время включить в рассмотрение как можно больше акций рынка. На рисунках 1-4 приведены гистограммы распределения коэффициентов корреляции для каждого из рассматриваемых периодов для Бразилии, России, Индии и Китая. Рисунок 1. Гистограмма распределения коэффициентов корреляции для Бразилии. Рисунок 2. Гистограмма распределения коэффициентов корреляции для России. Рисунок 3. Гистограмма распределения коэффициентов корреляции для Индии. Рисунок 4. Гистограмма распределения коэффициентов корреляции для Китая. Анализ приведенных гистограмм позволяет говорить о похожей форме гистограмм для Бразилии и Индии, среднеквадратичное отклонение для этих стран совпадает и равняется 0,12, хотя среднее значение существенно отличается и составляет 0,19 для Бразилии и 0,29 для Индии. Для рынка России характерно значительное количество относительно больших корреляций, для рынка Китая характерно наличие концентрации отрицательных корреляций. Если рассматривать рынки с точки зрения среднего значения корреляции, то рынки России и Бразилии близки (значения равны 0,17 и 0,19 соответственно), рынки Индии и Китая более связные (значения равны 0,29 и 0,35 соответственно). Среднеквадратичные отклонения составляют для Бразилии и Индии 0,12, для России – 0,15, для Китая – 0,14. Сравнение фондовых рынков с использованием модели графа рынка. Важным шагом построения графа рынка является выбор порога. Для России интересными для анализа значениями порога являются пороги от 0,5 до 0,7. В случае увеличения значении порога граф рынка перестает быть связным, в случае уменьшения значения порога граф становится очень плотным и анализ размера и состава клик перестает быть содержательным. Для корректности проводимого сравнения графов рынков стран БРИК необходимо выбирать пороги, которые соответствуют порогам рассмотрения графа фондового рынка России. В качестве критерия соответствия порогов нами было выбрано равенство плотности ребер получающихся графов. Таким образом, для Бразилии мы рассматриваем пороги 0,44, 0,51, 0,59, для Индии - 0,53, 0,61, 0,67, для Китая – 0,61, 0,7, 0,79. Для предложенных значений порога для каждого рассматриваемого интервала нами были построены графы рынка и подсчитаны размеры максимальной клики с помощью алгоритма Каррагана и Пардалоса [5]. Результаты расчетов приведены в таблице 3. Таблица 3. Динамика размера максимальной клики. № 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 Бразилия Россия Индия Китай 0,44 0,51 0,59 0,5 0,6 0,7 0,53 0,61 0,67 0,61 0,7 0,79 14 7 3 20 13 7 16 8 4 10 6 3 13 6 4 21 12 7 17 9 4 12 7 3 12 9 5 20 12 8 18 10 4 13 9 4 12 8 5 21 13 8 19 11 5 14 11 3 15 9 6 20 12 8 19 11 5 14 11 5 14 10 5 21 13 8 21 12 5 19 12 7 12 9 4 21 12 7 18 11 6 17 11 6 16 12 8 23 12 7 20 12 6 17 11 5 16 12 9 24 12 7 20 10 5 17 11 5 11 9 7 14 9 4 15 8 5 15 11 4 10 7 5 12 7 3 13 6 3 13 9 5 10 7 4 10 6 4 12 5 3 12 7 6 11 7 5 10 6 3 8 4 3 13 7 6 12 7 6 9 6 3 6 4 3 14 7 5 13 8 5 14 6 3 8 4 3 13 7 4 Максимальная клика при достаточно высоком выбранном пороге показывает наибольшую по размеру группу акций, тесно связанных между собой. Таблица 3 показывает, что изменение размера максимальной клики для рынков разных стран происходит согласованно. Размер клики плавно увеличивается или остается стабильным примерно до 9 рассматриваемого периода. В периодах с 10 по 15 размер клики уменьшается. Учет времени периодов позволяет сделать предположение о связи этого явления с глобальным экономическим кризисом 2008 года. В годы развития кризиса размер максимальной клики растет или остается постоянным и начинает уменьшаться в периоды его угасания. Важной особенностью расчетов, результаты которых были приведены выше, является то, что на протяжении ряда периодов состав анализируемых акций не является одинаковым. В каждом периоде отбираются для рассмотрения те акции, которые имеют достаточное количество дней торгов в конкретном периоде. К сожалению, подобный способ отбора не позволяет оценивать количество вхождений акций в клику на протяжении ряда периодов. Поэтому при дальнейшем анализе построенного графа рынка нами отобраны те акции, которые входят во все периоды рассмотрения. Для Бразилии это 107 ценных бумаг, для России - 119, для Индии - 178, для Китая - 125. Расчет максимальных клик только для акций, которые торговались во всех рассмотренных периодах, дает другие результаты, но, несмотря на небольшое изменения абсолютных значений, тенденция по росту или сохранению размера клики в первые 9 периодов сохраняется. В таблице 4 приведены данные по тем акциям, которые входили в одну из максимальных клик в 8 и более периодах рассмотрения, а также относительный объем продаж по ценной бумаге. Таблица 4. Акции, входящие в максимальную клику в 8 и более периодах рассмотрения. Страна Эмитент ценной бумаги Бразилия Бразилия Бразилия Бразилия Бразилия Бразилия Бразилия Бразилия Бразилия Россия Россия Россия Россия Россия Gerdau Metalurgica Gerdau Banco Bradesco Banco do Brasil Cyrela Brazil Realty Emprs e Parts Vale S.A. Klabin B2w - Companhia Global do Varejo Itausa - Investimentos Itau S.A. Газпром ОАО (Gazprom OAO) НК Роснефть ОАО (Rosneft Oil Company OAO) Сбербанк России ОАО (Sberbank of Russia OAO) НК Лукойл (Lukoil Oil Company) Татнефть имени В Д Шашина ОАО (Tatneft imeni V D Shashina JSC) МТС ОАО (MTS JSC) Сбербанк России ОАО (Sberbank of Russia OAO) Газпром нефть ОАО (Gazprom neft OAO) Сургутнефтегаз ОАО (Surgutneftegaz OAO) Татнефть имени В Д Шашина ОАО (Tatneft imeni V D Shashina JSC) НЛМК ОАО (NLMK JSC) Северсталь (SeverStal) DLF Ltd. Jaiprakash Associates Ltd. State Bank of India Kotak Mahindra Bank Ltd. Россия Россия Россия Россия Россия Россия Россия Индия Индия Индия Индия Колич. периодов 15 15 13 13 12 11 9 9 8 13 13 13 13 12 Относит. объем 3,12% 0,81% 4,15% 2,79% 1,51% 16,88% 0,29% 0,69% 2,13% 28,00% 5,44% 26,77% 9,74% 0,72% 11 10 10 9 9 0,58% 3,30% 0,36% 0,93% 0,04% 9 9 13 12 11 11 0,24% 1,08% 1,56% 0,96% 2,52% 0,38% Индия Индия Индия Индия Индия Индия Индия Индия Китай Китай Китай Китай Китай Китай Китай Китай Китай Китай Китай IDBI Bank Ltd. Reliance Capital Ltd. ICICI Bank Ltd. Larsen & Toubro Ltd. Reliance Infrastructure Ltd. Axis Bank Ltd. IDFC Ltd. YES Bank Ltd. BANK OF COMMUNICATIONS CO., LTD. CHINA CITIC BANK CORPORATION LIMITED CHINA MERCHANTS BANK CO., LTD. HUA XIA BANK CO., LTD. BANK OF BEIJING CO., LTD. BANK OF NINGBO CO., LTD. CHINA CONSTRUCTION BANK CORPORATION INDUSTRIAL BANK CO., LTD. BANK OF CHINA LIMITED INDUSTRIAL AND COMMERCIAL BANK OF CHINA LIMITED BANK OF NANJING CO., LTD. 11 11 10 10 9 8 8 8 15 15 14 14 14 13 12 12 10 9 8 0,44% 2,46% 1,86% 1,53% 10,92% 0,77% 0,60% 0,23% 1,07% 0,55% 3,15% 1,14% 0,81% 0,47% 1,15% 1,82% 0,96% 2,04% 0,51% Каждый из рассмотренных рынков имеет набор акций, которые входят в максимальную клику в течение более чем восьми периодов. Для вычисления того, какие акции входят в максимальную клику мы использовали алгоритм Брона-Кербоша [4] для нахождения всех клик. Объемы продаж акций, входящих в максимальную клику в большом количестве периодов, разнятся. Для Бразилии это 32%, для России - 77%, для Индии – 24%, для Китая – 14%. Только для Китая, для которого были рассмотрены 125 акций, объем продаж акций, входящих в максимальную клику в большом количестве периодов, является сопоставимым со средним значением объема. Для Индии и Бразилии объем продаж по акциям, входящим в максимальную клику выше, чем с среднем по рынку. На рынке России акции максимальной клики доминируют, их состав близок к 80%. Во многом это обусловлено тем, что в модельных данных Сбербанк Росси и Газпром входят в клику и в совокупности составляют более половины продаж. Для России можно сказать, что акции, часто входящие в максимальную клику, формируют ядро рынка и именно поведение этих акций определяет поведение всего рынка. Это утверждение менее очевидно для Бразилии и Индии и не относится к Китаю – фондовый рынок Китая не похож на рынки остальных рассмотренных стран по этой характеристике. Заключение. Использование модели графа рынка позволяет сравнивать фондовые рынки различных стран между собой по степени связности. В предлагаемой статье предложена методика по использованию модели графа рынка для сравнения фондовых рынков разных стран и проведено сравнение фондовых рынков стран БРИК. В совокупности со значениями изменения индекса характеристика связности, в качестве которой можно использовать размер максимальной клики, может дать инвесторам краткую и емкую информацию о происходящих на рынке процессах. Список литературы. 1. Boginski, V., Butenko, S. and Pardalos, P. M. (2003) On structural properties of the market graph. A. Nagurney, ed. Innovations in financial and economic networks. Edward Elgar Publishing, pp. 29-45. 2. Boginski, V., Butenko, S. and Pardalos, P. M. (2005) Statistical analysis of financial networks. Computational statistics & data analysis, Vol. 48, pp. 431-443. 3. Boginski, V., Butenko, S. and Pardalos, P. M. (2006) Mining market data: A network approach. Computers & Operations Research, pp. 3171-3184. 4. Bron C., Kerbosh J. (1973), Algorithm 457 — Finding all cliques of an undirected graph, Comm. of ACM, 16, pp. 575—577. 5. Carragan R., Pardalos P.M.(1990) An exact algorithm for the maximum clique problem. Operations Research Letters, Vol. 9, pp. 375-382. 6. Huang W-Q , Zhuang X-T, Shuang Y. ( 2009) A network analysis of the Chinese stock market. Physica A, 388, 2956-2964. 7. Jallo D., Budai D., Boginski V., Goldengorin B., Pardalos P.M. (2012) Network-Based Representation of Stock Market Dynamics: An Application to American and Swedish Stock Markets. In Models, Algorithms, and Technologies for Network Analysis (Goldengorin. B; Kalyagin V., Pardalos P. Editors.), Springer Proceedings in Mathematics & Statistics, Vol. 32, pp. 91-98. 8. Mantegna, R.N., Stanley, H.E. (2000). An Introduction to Econophysics: Corrleations and Complexity in Finance. Cambridge Universiy Press, Cambridge. 9. Salter-Townshend M. White A. Gollini I. Murphy T. (2012) Review of statistical network analysis: models, algorithms, and software. Statistical Analysis and Data Mining, v. 5, issue4, pp. 243-264 10. Визгунов А.Н., Гольденгорин Б.И., Замараев В.А., Калягин В.А., Колданов А.П., Колданов П.А., Пардалос П.М. (2012) Применение рыночных графов к анализу фондового рынка. Журнал новой экономической ассоциации, № 3, стр. 66-81.