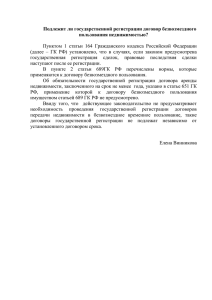

как правильно передать право пользования недвижимостью

реклама

КАК ПРАВИЛЬНО ПЕРЕДАТЬ ПРАВО ПОЛЬЗОВАНИЯ НЕДВИЖИМОСТЬЮ, ПРИНАДЛЕЖАЩЕЙ ФИЗИЧЕСКОМУ ЛИЦУ, КОНТРОЛИРУЕМОЙ ИМ БИЗНЕССТРУКТУРЕ В Украине распространенной является ситуация, когда собственник — физическое лицо, передает принадлежащую ему недвижимость в пользование контролируемой им бизнес-структуре. Как это правильно сделать? И как оптимизировать налогообложение доходов физического лица, связанных с этой сделкой? В настоящее время на практике используются следующие варианты правового оформления отношений по пользованию объектом недвижимости: регистрация физического лица в качестве предпринимателя (2-я или 3-я группа), заключение договора аренды между физическим лицом — предпринимателем (далее — ФЛП) и юридическим лицом; заключение договора срочного безвозмездного пользования помещением (ссуда); внесение объекта недвижимости в уставный капитал юридического лица (для этого физическое лицо должно стать участником юридического лица); внесение прав пользования объектом недвижимости в уставный капитал юридического лица (для этого физическое лицо должно стать участником юридического лица); передача объекта в аренду с уменьшением размера арендной платы. Рассмотрим каждый из этих способов с точки зрения правовых и налоговых последствий. 1. Регистрация физического лица в качестве предпринимателя на упрощенной системе налогообложения (2-я или 3-я группа), заключение договора аренды с ФЛП Для того чтобы не платить 17% налог, физическое лицо может зарегистрироваться как предприниматель и плательщик единого налога. Если юридическое лицо — пользователь имущества находится на общей системе налогообложения, то ФЛП может зарегистрироваться как плательщик единого налога 3-й группы, в таком случае доходы от аренды будут облагаться 5% налогом. Если юридическое лицо тоже имеет статус плательщика единого налога, то ФЛП может зарегистрироваться как плательщик единого налога 2-й группы. В таком случае доходы от аренды будут облагаться фиксированным налогом по ставке, установленной органами местного самоуправления. Дополнительными отягощениями схемы будут выступать: необходимость ежемесячно уплачивать единый социальный взнос (в настоящее время — 375,87 грн.); необходимость сдачи квартальной и годовой отчетности в качестве ФЛП. Данный способ не может использоваться, если площадь передаваемого в аренду помещения превышает 300 кв. м (пп. 291.5.3 п. 291.5 ст. 291 Налогового кодекса Украины; далее — НКУ). 2. Заключение договора срочного безвозмездного пользования помещением (ссуда) При данном варианте оформления отношений действительно существует риск того, что в целях налогообложения налоговые органы будут рассматривать право безвозмездного пользования помещением как бесплатно полученную услугу, и таким образом у юридического лица возникнет валовой доход в виде бесплатно полученных услуг (пп. 135.5.4 п. 135.5 ст. 135 НКУ) в размере арендной платы, установленной нормами пп. 170.1.2 п. 170.1 ст. 170 НКУ. Риск того, что договор ссуды будет рассматриваться как мнимая сделка (ст. 235 Гражданского кодекса Украины), которая прикрывает фактический договор аренды, минимальный (для этого нужны доказательства того, что физическое лицо получало денежные средства от юридического лица). Сделка может быть признана мнимой только по решению суда. При вынесении такого решения у физического лица возникает налог на доход физических лиц, который рассчитывается исходя из размера фактически полученных средств (пп. 164.2.5 п. 164.2 ст. 164 НКУ), у юридического лица — расходы по уплате арендной платы. При этом и юридическое лицо (как MEH № 1 2016 г. -1- налоговый агент), и физическое лицо (как плательщик налога) могут быть привлечены к ответственности за уклонение от уплаты налогов. Обычные цены могут применяться и при заключении договора мены (бартерного договора), договора о совместной деятельности, т. е. любых других договоров, которые не предусматривают выплату физическому лицу денежного вознаграждения за пользование помещением. 3. Внесение объекта недвижимости в уставный капитал юридического лица Как уже упоминалось выше, для этого физическое лицо должно стать участником юридического лица. При таком варианте налоговые последствия не возникают ни при внесении имущества в уставный капитал, ни при последующем безвозмездном пользовании данным имуществом. Негативными моментами данного варианта являются: необходимость вхождения физического лица в состав участников юридического лица (такое вхождение может не отвечать интересам существующих учредителей/участников); физическое лицо теряет право собственности на объект недвижимости, право собственности переходит к юридическому лицу; необходимо получать свидетельство о праве собственности на объект недвижимости на юридическое лицо (временные и финансовые затраты). 4. Внесение прав пользования объектом недвижимости в уставный капитал юридического лица Так же, как и в предыдущем случае, для этого физическое лицо должно стать участником юридического лица. При таком варианте налоговые последствия не возникают ни при внесении прав пользования имуществом в уставный капитал (пп. 165.1.44 п. 165.1 ст. 165 НКУ), ни при последующем безвозмездном пользовании данным имуществом. Однако, в отличие от предыдущего варианта, негативных моментов такого правового решения намного меньше. Остается необходимость вхождения физического лица в состав участников юридического лица, но при этом физическое лицо не теряет права собственности на объект недвижимости (оно передает в уставный капитал лишь право пользования таким имуществом), соответственно, не требуется и проводить переоформление права собственности с физического лица на юридическое. 5. Еще одним способом выступает заключение договора аренды с указанием низкой суммы арендной платы, при этом можно использовать дополнительную опцию — введение в договор элементов договора управления имуществом При данном варианте оптимизация налога на доход физического лица достигается путем уменьшения ставки арендной платы. Но в этом случае возникает риск применения налоговыми органами правила обычной цены. Согласно нормам НКУ обычные цены — это цены, закрепленные в договоре, за исключением случаев, прямо предусмотреных НКУ. Если физическое лицо не является связанным с юридическим лицом, то правило об обычных ценах применяться не должно. Если же физическое и юридическое лицо могут рассматриваться как связанные, то доказать налоговому органу обоснованность применения установленной договором арендной ставки (т. е. тот факт, что она не является заниженной) можно будет при помощи следующих методов: а) дача публикации о сдаче в аренду в местной прессе (т. е. передача объекта в аренду на конкурсных, публичных началах); б) оценка объекта аренды и расчет арендной платы независимым оценщиком (дорогостоящий способ); в) включение в договор аренды условий договора управления имуществом, т. е. договор будет иметь характер смешанного, но стоимость услуг по управлению имуществом уменьшается в связи с правом управляющего использовать объект для ведения в нем собственной хозяйственной деятельности (негативными моментами такого решения будут — необходимость нотариального заверения договора, «непривычность» схемы для представителей налоговой службы). Этот вариант также можно усилить публикацией объявления о поиске управляющего для объекта недвижимости. MEH № 1 2016 г. -2- ВЫВОД С учетом изложенного выше рекомендуется к применению четвертый вариант — передача прав пользования недвижимостью в уставный капитал — как наименее рисковый и затратный, а также позволяющий существенно оптимизировать налогообложение. Доктор юридических наук, Управляющий партнер юридической фирмы «Кибенко, Оника и партнеры» MEH № 1 2016 г. Елена Кибенко -3-