Положение Банка в отрасли

реклама

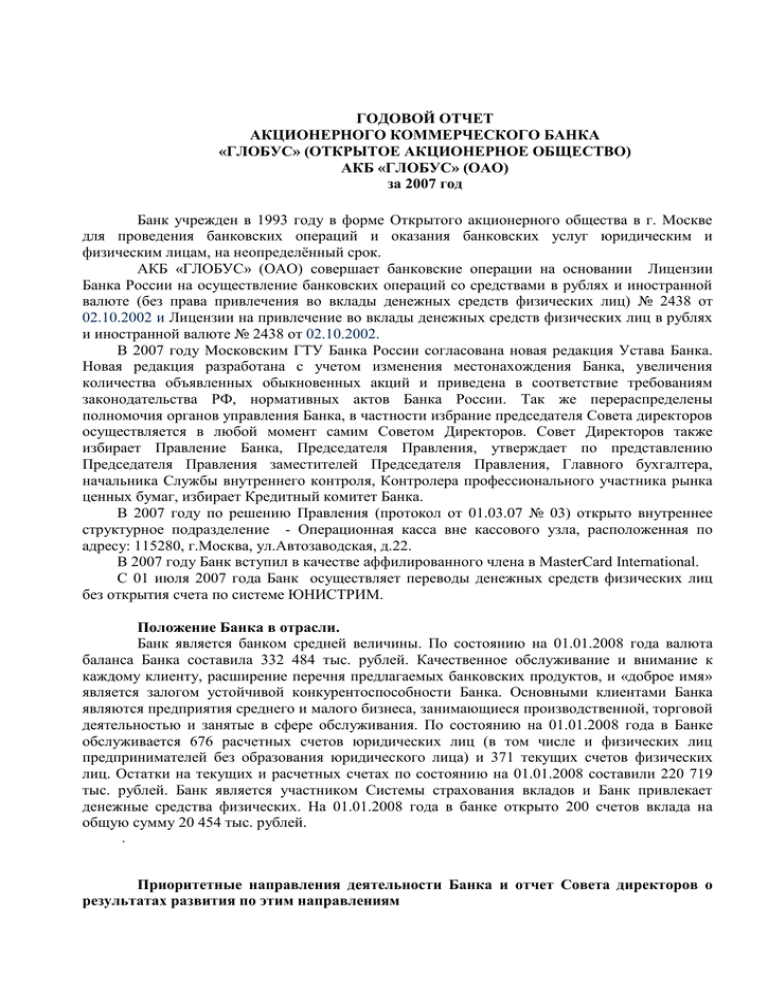

ГОДОВОЙ ОТЧЕТ АКЦИОНЕРНОГО КОММЕРЧЕСКОГО БАНКА «ГЛОБУС» (ОТКРЫТОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО) АКБ «ГЛОБУС» (ОАО) за 2007 год Банк учрежден в 1993 году в форме Открытого акционерного общества в г. Москве для проведения банковских операций и оказания банковских услуг юридическим и физическим лицам, на неопределённый срок. АКБ «ГЛОБУС» (ОАО) совершает банковские операции на основании Лицензии Банка России на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады денежных средств физических лиц) № 2438 от 02.10.2002 и Лицензии на привлечение во вклады денежных средств физических лиц в рублях и иностранной валюте № 2438 от 02.10.2002. В 2007 году Московским ГТУ Банка России согласована новая редакция Устава Банка. Новая редакция разработана с учетом изменения местонахождения Банка, увеличения количества объявленных обыкновенных акций и приведена в соответствие требованиям законодательства РФ, нормативных актов Банка России. Так же перераспределены полномочия органов управления Банка, в частности избрание председателя Совета директоров осуществляется в любой момент самим Советом Директоров. Совет Директоров также избирает Правление Банка, Председателя Правления, утверждает по представлению Председателя Правления заместителей Председателя Правления, Главного бухгалтера, начальника Службы внутреннего контроля, Контролера профессионального участника рынка ценных бумаг, избирает Кредитный комитет Банка. В 2007 году по решению Правления (протокол от 01.03.07 № 03) открыто внутреннее структурное подразделение - Операционная касса вне кассового узла, расположенная по адресу: 115280, г.Москва, ул.Автозаводская, д.22. В 2007 году Банк вступил в качестве аффилированного члена в MasterCard International. С 01 июля 2007 года Банк осуществляет переводы денежных средств физических лиц без открытия счета по системе ЮНИСТРИМ. Положение Банка в отрасли. Банк является банком средней величины. По состоянию на 01.01.2008 года валюта баланса Банка составила 332 484 тыс. рублей. Качественное обслуживание и внимание к каждому клиенту, расширение перечня предлагаемых банковских продуктов, и «доброе имя» является залогом устойчивой конкурентоспособности Банка. Основными клиентами Банка являются предприятия среднего и малого бизнеса, занимающиеся производственной, торговой деятельностью и занятые в сфере обслуживания. По состоянию на 01.01.2008 года в Банке обслуживается 676 расчетных счетов юридических лиц (в том числе и физических лиц предпринимателей без образования юридического лица) и 371 текущих счетов физических лиц. Остатки на текущих и расчетных счетах по состоянию на 01.01.2008 составили 220 719 тыс. рублей. Банк является участником Системы страхования вкладов и Банк привлекает денежные средства физических. На 01.01.2008 года в банке открыто 200 счетов вклада на общую сумму 20 454 тыс. рублей. . Приоритетные направления деятельности Банка и отчет Совета директоров о результатах развития по этим направлениям Годовой отчет АКБ «ГЛОБУС» (ОАО) за 2007 год Прибыль до налогообложения по результатам 2007 года составила 4 693 тыс. рублей, что превышает аналогичный показатель за 2006 год в 2.06 раза. Увеличение прибыли произошло на фоне активного роста доходов: от размещения средств в кредитных организациях в 4.12 раза; от ссуд, предоставленных клиентам (некредитным организациям) на 40.4%; от ценных бумаг с фиксированным доходом (аналогичный показатель за 2006 года равен нулю) чистых процентных и аналогичных доходов в 1.84 раза комиссионных доходов в 1.53 раза прочих операционных доходов в 5.47 раза В 2007 году наблюдается адекватный рост расходов Банка, в первую очередь расходов по привлеченным средствам клиентов (в 5.54 раза), административно-хозяйственных (на 75%). В 2007 году доходы Банка увеличились на 37.04% по сравнению с 2006 годом (без учета восстановленных резервов). Доля доходов от приоритетных видов деятельности увеличилась по сравнению с 2006 годом на 17.97%. Увеличение доходов произошло так же за счет доходов от операций с ценными бумагами, в том числе от их переоценки, а так же снижения расходов, связанных с переоценкой иностранной валюты. Приоритетными видами деятельности АКБ «ГЛОБУС» (ОАО) в 2007 году по прежнему являлось расчетно-кассовое обслуживание юридических и физических лиц и кредитные операции. От приоритетных видов деятельности в 2007 году получено 67,36 % доходов Банка (без учета восстановленных резервов). В 2007 году Банк начал более активно осуществлять операции с ценными бумагами и на финансовых рынках. В 2007 году Банком приобретались облигации 6 эмитентов общим объемом по номиналу 42 млн. руб. Средняя доходность составила 10,6 % годовых. Объем реализации, включая продажу и погашение, составил 20 млн. руб. по номиналу. В 2007 году Банком приобретались векселя российских банков на общую сумму 24,2 млн. руб. Рост объема по сравнению с 2006г. составил 1,9 раза. Средняя доходность – 9,9% год. Объем погашения векселей при наступлении срока платежа составил в 2007г. 10 млн. руб. (9,6 млн. руб. по цене приобретения). За год значительно увеличился объем операций Банка на валютном рынке, в первую очередь, за счет увеличения объема заявок на покупку/продажу валюты со стороны клиентов Банка, осуществляющих внешнеэкономическую деятельность. Совокупный оборот по сделкам FOREX составил в 2007г. 3,5 млн. долларов США и 2,5 млн. ЕВРО. Произошло увеличение портфеля ценных бумаг с 39,5 млн. руб. на начало года до 76,2 млн. руб. на 01.01.2008г., в первую очередь за счет корпоративных облигаций российских эмитентов. Кредитование Банк осуществляет кредитование юридических, в том числе кредитных организаций (размещение МБК) и физических лиц. Юридическим лицам предоставляются следующие виды кредитных продуктов: - кредит; - кредитная линия под лимит задолженности; - кредитная линия под лимит выдачи; - кредит в форме «овердрафт»; - банковская гарантия. Основными регионами кредитования юридических лиц являются г. Москва и г. СанктПетербург. Основные сферы деятельности заемщиков: - оптово-розничная торговля продуктами питания; - оптово-розничная торговля автотранспортными средствами; - техническое обслуживание и ремонт легковых автомобилей; 2 Годовой отчет АКБ «ГЛОБУС» (ОАО) за 2007 год - оптовая торговля бытовыми электроприборами, радио- и телеаппаратурой; - сдача внаем недвижимого имущества; - оптовая торговля ГСМ, углеводородным сырьем, продукцией нефтехимического производства. Таблица 1. Объем выданных кредитов юридическим лицам Срок размещения до 30 дней от 31 до 90 дней от 91 до 180 дней от 181 дня до 1 года от 1 года до 3 лет «овердрафт » Итого Сумма выданных кредитов (тыс. руб.) 11864 68440 2007 год % от общей суммы выданных кредитов 6.20 35.74 2006 год Сумма % от общей выданных суммы кредитов выданных (тыс. руб.) кредитов 0 0.00 20600 19.95 28169 14.71 15000 75622 39.48 5000 Отклонение Темп прироста (сокращения) % +11864 +47840 +100.00 +232.23 14.53 +13169 +87.79 52140 50.50 +23482 +45.04 2.61 15500 15.01 -10500 -67.74 2409 1.26 0 0.00 +2409 +100.00 191504 100.00 103240 100.00 +88264 +85.49 Таблица 2. Объем просроченных процентов и основного долга за 2006-2007 годы Просроченный основной долг (тыс. руб.) Просроченные проценты (тыс. руб.) За 2006 год За 2007 год Отклонение (тыс. руб.) 0 34000 +34000 179 157 +192 Физическим лицам предоставляются следующие виды кредитных продуктов: - кредит; - кредитные линии; - кредит в форме «овердрафт». Таблица 3. Объем выданных кредитов физическим лицам в валюте РФ 2007 год Срок размещения от 31 до 90 дней от 91 до 180 дней от 181 дня до 1 года от 1 года до 3 лет «овердрафт» Итого Сумма выданных кредитов (тыс. руб.) 6000 9260 1599 38510 2678 58047 % от общей суммы выданных кредитов 10.34 15.95 2.75 66.34 4.62 100.00 2006 год Сумма выданных кредитов (тыс. руб.) % от общей суммы выданных кредитов 45500 0 15935 700 26 62161 73.20 0.00 25.63 1.13 0.04 100.00 Отклонение -39500 +9260 -14336 +37810 +2652 -4114 3 Годовой отчет АКБ «ГЛОБУС» (ОАО) за 2007 год Таблица 4. Объем выданных кредитов физическим лицам в иностранной валюте Срок размещения от 31 до 90 дней от 91 до 180 дней от 181 дня до 1 года от 1 года до 3 лет «овердрафт» Итого 2007 год Сумма % от общей выданных суммы кредитов выданных (тыс. руб.) кредитов 0 0.00 0 0.00 1 0.06 0 0.00 1798 99.94 1799 100.00 2006 год Сумма % от общей выданных суммы кредитов выданных (тыс. руб.) кредитов 0 0.00 0 0.00 626 90.59 7 1.01 58 8.40 691 100.00 Отклонение 0 0 -625 -7 +1740 +1108 В 2007 году потребительские кредиты в основном предоставлялись в валюте РФ. Основными регионами кредитования являются г. Москва и Московская область. В 2007 году на фоне сохранения общего объема предоставленных Банком кредитов физическим лицам изменились сроки предоставления кредитов в сторону увеличения длительности – 66,34% кредитов выданы физическим лицам на срок от 1 года до 3 лет. Сумма просроченной задолженности по состоянию на 01.01.2008г. составила 2008 тыс. руб. Общий оборот по предоставлению рублевых МБК в 2007г. составил 8 488 млн. руб. Увеличение оборота по сравнению с 2006г. - 3,4 раза. Средняя ставка размещения ресурсов 4,8 % годовых. Общий оборот по размещению валютных средств, включая МБК и блокировку на корсчетах составил в 2007г. 11,86 млн. долларов США (средняя ставка 4,9% годовых) и 0,97 млн.ЕВРО (средняя ставка 3,5% годовых). Операционное обслуживание Банк проводит работу по расширению перечня и наращиванию объема операций, приносящих комиссионные и другие непроцентные доходы. АКБ «ГЛОБУС» (ОАО) предлагает своим клиентам открытие и ведение банковских счетов в российских рублях и иностранной валюте, кассовое обслуживание, денежные переводы, услуги по покупке и продаже иностранной валюты по поручениям клиентов на внутреннем валютном рынке, конверсионные операции и др. Стратегия Банка при работе с юридическими лицами направлена на наиболее полное комплексное обслуживание – кроме расчетного обслуживания Банк предоставляет услуги инкассации и доставки наличных денежных средств, прием платежей физических лиц за услуги, оказанные сторонними организациями. Банком оказываются консультации при определении платежных условий внешнеторговых контрактов, оформлении паспортов сделок и переводов, осуществляются все виды международных расчетов по экспортно-импортным операциям. Банк предлагает услуги по аренде индивидуальных банковских сейфов. Описание основных факторов риска, связанных с деятельностью Банка. Развитие Банка в 2007 году было направлено не только на максимизацию прибыли, но и на диверсификацию деятельности, что позволило значительно снизить концентрацию отдельных видов банковских рисков. Банком осуществлялся комплекс взаимосвязанных мер и мероприятий, направленных на предупреждение и минимизацию ущерба, который может быть нанесен Банку в результате воздействия системы рисков банковской деятельности, в том числе отдельных рисков. В рамках данного направления окончательно сформировалась система управления рисками Банка, что отразилось в утвержденном в декабре 2007 г. новом Положении о системе управления рисками АКБ «ГЛОБУС» (ОАО). 4 Годовой отчет АКБ «ГЛОБУС» (ОАО) за 2007 год Банковскими рисками, связанными с приобретением размещаемых эмиссионных ценных бумаг, являются кредитный риск, страновой риск, рыночный риск, риск ликвидности, операционный риск, правовой риск, риск потери деловой репутации (репутационный риск), стратегический риск. Кредитные риски связаны с возможностью возникновения у Банка убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств в соответствии с условиями договора. Эти риски относятся к числу основных в деятельности Банка, поскольку ссуды предоставленные предприятиям, организациям и гражданам в 2007 году составляли от 26 до 40 процентов активов Банка. С целью регулирования кредитных рисков Банк использовал все инструменты, традиционно применяемые в мировой практике риск-менеджмента. К их числу относятся: тщательное изучение финансового состояния заемщика, его деловой репутации, наличие положительной кредитной истории; обеспечение предоставляемых ссуд надежными залогами, в первую очередь товарно-материальными ценностями, оборудованием и объектами недвижимости. В качестве обеспечения принимались также поручительства и гарантии финансово устойчивых организаций. В 2007 году количество ссуд, обеспеченных товарно-материальными ценностями, оборудованием и объектами недвижимости составляло от 50% до 98 % от общего количества выданных кредитов. Банк предоставляет юридическим лицам только обеспеченные кредитные продукты. В качестве обеспечения принимаются гарантийные депозиты, залог товарно -материальных ценностей, недвижимого имущества, неэмиссионных ценных бумаг; диверсификация кредитного портфеля с целью недопущения чрезмерной концентрации кредитных рисков на одном либо на группе взаимосвязанных заемщиков, а также с целью уменьшения концентрации отраслевых рисков кредитования. Установленные Центральным банком РФ требования к предельно допустимому уровню концентрации кредитных рисков (норматив Н6) полностью соблюдались Банком на ежедневной основе; создание резервов на возможные потери по предоставленным ссудам. При этом Банк исходил прежде всего из необходимости полного соблюдения всех предписанных Банком России требований в области формировании резервов на потери по ссудам с учетом разработанных Банком внутренних процедур и методик оценки кредитного риска. При проведении кредитных операций с банками–контрагентами Банк использовал процедуры, связанные с оценкой финансового состояния банка-заемщика, установлением предельно допустимого лимита риска по операциям на рынке межбанковского кредитования и на валютном рынке, а с также постоянным контролем за соблюдением установленных лимитов. Применение методов управления кредитным риском в операциях с банкамиконтрагентами позволило Банком полностью избежать каких-либо потерь на рынке межбанковского кредитования. Страновой риск - риск (включая риск неперевода средств) возникновения Банка убытков в результате неисполнения иностранными контрагентами (юридическими, физическими лицами) обязательств из-за экономических, политических, социальных изменений, а также вследствие того, что валюта денежного обязательства может быть недоступна контрагенту из-за особенностей национального законодательства (независимо от финансового положения самого контрагента). Все контрагенты Банка являются резидентами Российской Федерации. Банк осуществляет расчеты и переводы исключительно в рублях Российской Федерации, ЕВРО и долларах США. Действующая в России странах ЕЭС и в США система государственного надзора и регулирования деятельности участников финансовых рынков позволяет оценить уровень принимаемых Банком страновых рисков как весьма низкий. Рыночные риски в деятельности Банка связаны с возможностью понесения убытков вследствие неблагоприятного изменения рыночной стоимости финансовых инструментов 5 Годовой отчет АКБ «ГЛОБУС» (ОАО) за 2007 год торгового портфеля и производных финансовых инструментов Банка, а также курсов иностранных валют и/или драгоценных металлов. Рыночный риск включает в себя фондовый риск, валютный и процентный риски. Фондовый риск - риск убытков вследствие неблагоприятного изменения рыночных цен на фондовые ценности (ценные бумаги, в том числе закрепляющие права на участие в управлении) торгового портфеля и производные финансовые инструменты под влиянием факторов, связанных как с эмитентом фондовых ценностей и производных финансовых инструментов, так и общими колебаниями рыночных цен на финансовые инструменты. Торговый портфель Банка сформирован таким образом, что уровень принимаемых на себя фондовых рисков стремится к нулю. Валютный риск - риск убытков вследствие неблагоприятного изменения курсов иностранных валют по открытым кредитной организацией – эмитентом позициям в иностранных валютах. С целью управления этими рисками Банк использовал систему внутренних нормативов, которые регламентировали предельно допустимую величину открытых позиций по основным рыночным инструментам, а также определяли уровень предельно допустимых возможных потерь от колебаний рыночных цен. При разработке этих нормативов Банк опирался прежде всего на рекомендации Базельского Комитета по управлению рисками банковской деятельности, на нормативные и методические документы Банка России по управлению рыночными рисками, на статистический анализ и прогнозирование возможной динамики цен основных инструментов валютного и фондового рынка. Процентный риск - риск возникновения финансовых потерь (убытков) вследствие неблагоприятного изменения процентных ставок по активам, пассивам и внебалансовым инструментам кредитной организации - эмитента. Для контроля процентного риска структура активов и пассивов Банка анализируется по срокам до пересмотра процентных ставок, а также рассматриваются различные сценарии изменения уровня ставок. Все средства анализа используются в разрезе по валютам и статьям баланса. С целью оптимизации процентного риска на постоянной основе осуществлялся анализ степени согласованности сроков и ставок привлечения и размещения денежных средств. Риск ликвидности - риск убытков вследствие неспособности кредитной организации эмитента обеспечить исполнение своих обязательств в полном объеме. Риск ликвидности возникает в результате несбалансированности финансовых активов и финансовых обязательств кредитной организации - эмитента (в том числе вследствие несвоевременного исполнения финансовых обязательств одним или несколькими контрагентами кредитной организации) и/или возникновения непредвиденной необходимости немедленного и единовременного исполнения кредитной организацией - эмитентом своих финансовых обязательств. С целью управления рисками ликвидности в Банке осуществляется непрерывное текущее и перспективное (среднесрочное и долгосрочное) планирование и прогнозирование ожидаемых денежных потоков (платежей и поступлений) в российских рублях и в иностранной валюте. Решения о возможных суммах и сроках размещения средств в те или иные финансовые активы принимались с учетом ожидаемых сроков востребования привлеченных средств клиентов – предприятий, организаций и частных инвесторов. С целью оптимизации рисков ликвидности и создания необходимого запаса ликвидности Банк постоянно поддерживал часть своих активов в высоколиквидной форме, включая размещение средств на корреспондентских счетов в устойчивых банках РФ, в рыночные долговые ценные бумаги ведущих российских эмитентов. Минимизация концентрации риска потери ликвидности осуществлялась следующими мерами: 6 Годовой отчет АКБ «ГЛОБУС» (ОАО) за 2007 год - соблюдением установленных Банком России нормативов ликвидности; - обеспечением достаточности средств на корреспондентских счетах Банка для проведения платежей Банка; - диверсификацией активов по срокам и инструментам; - установлением оптимального соотношения между прибыльностью и рисками при проведении Банком операций. Вышеуказанные меры осуществляются путем комплексного управления активами и пассивами, оценки риска потери ликвидности и контроля за состоянием ликвидности, своевременного определения неблагоприятных тенденций в развитии Банка. Операционный риск - риск возникновения убытков в результате несоответствия характеру и масштабам деятельности Банка и/или требованиям действующего законодательства Российской Федерации, внутренних порядков и процедур проведения банковских операций и других сделок, их нарушения служащими кредитной организации – эмитента и/или иными лицами (вследствие некомпетентности, непреднамеренных или умышленных действий или бездействия), несоразмерности (недостаточности) функциональных возможностей (характеристик) применяемых кредитной организацией – эмитентом информационных, технологических и других систем и/или их отказов (нарушений функционирования), а также в результате воздействия внешних событий. В прошедшем году пристальное внимание уделялось процессу управления операционным риском, концентрация которого возрастает по мере развития кредитной организации. В начале 2007 г. была сформирована база внутренних организационных документов (должностные инструкции, положения об отделах) в связи с принятием нового штатного расписания Банка. В течение года были разработаны и утверждены внутренние документы, регламентирующие многие процессы Банка. Несомненно, это позволило снизить вероятность реализации операционного риска. В целях оценки и минимизации операционного риска в 2007 г. была утверждена методика оценки операционного риска, предусматривающая стандартизированный подход к оценке: определение чистых доходов по бизнес-направлениям, присущим деятельности Банка, по которым Базельским комитетом по банковскому надзору предложены стандартные коэффициенты риска. Полученная величина анализируется на предмет уменьшения расчетного норматива достаточности капитала, который законодательно органичен ЦБ РФ. За отчетный год величина операционного риска не превышала приемлемый уровень. Правовые риски - риски возникновения у кредитной организации – эмитента убытков вследствие: несоблюдения кредитной организацией – эмитентом требований нормативных правовых актов и заключенных договоров; допускаемых правовых ошибок при осуществлении деятельности (неправильные юридические консультации или неверное составление документов, в том числе при рассмотрении спорных вопросов в судебных органах); несовершенства правовой системы (противоречивость законодательства, отсутствие правовых норм по регулированию отдельных вопросов, возникающих в процессе деятельности кредитной организации - эмитента); нарушения контрагентами нормативных правовых актов, а также условий заключенных договоров. Деятельность Банка осуществляется в рамках действующего законодательства и нормативных актов Банка России. В 2007 году не предъявлялись претензии, связанные с несоблюдением нормативно-правовых актов или с допущением юридических ошибок в процессе финансово-хозяйственной деятельности, которые могли бы существенным образом отразиться на доходах или расходах банка, сказаться негативно на его клиентах или акционерах. 7 Годовой отчет АКБ «ГЛОБУС» (ОАО) за 2007 год Риск потери деловой репутации - риск возникновения у кредитной организации эмитента убытков в результате уменьшения числа клиентов (контрагентов) вследствие формирования в обществе негативного представления о финансовой устойчивости кредитной организации - эмитента, качестве оказываемых ею услуг или характере деятельности в целом. Основным методом минимизации риска потери репутации можно считать своевременное и качественное исполнение Банком своих обязательств перед клиентами и партнерами, строгое соблюдение законодательства и норм деловой этики. В 2007 году Банк не допускал каких-либо финансово-хозяйственных или иных действий, которые могли бы негативно сказаться на его деловой репутации и способствовать тем самым уменьшению числа клиентов или ухудшению взаимодействия с контрагентами на всех основных финансовых рынках. Стратегический риск - риск возникновения у кредитной организации – эмитента убытков в результате ошибок (недостатков), допущенных при принятии решений, определяющих стратегию деятельности и развития кредитной организации - эмитента (стратегическое управление) и выражающихся в неучете или недостаточном учете возможных опасностей, которые могут угрожать деятельности кредитной организации - эмитента, неправильном или недостаточно обоснованном определении перспективных направлений деятельности, в которых кредитная организация - эмитент может достичь преимущества перед конкурентами, отсутствии или обеспечении в неполном объеме необходимых ресурсов (финансовых, материально-технических, людских) и организационных мер (управленческих решений), которые должны обеспечить достижение стратегических целей деятельности кредитной организации - эмитента. Концепция развития Банка на предстоящий долгосрочный период предусматривает широкий комплекс мер, направленных на снижение стратегических рисков. Главными из этих мер являются: продолжение курса на расширение и диверсификацию ресурсной базы Банка. В настоящее время клиентами Банка являются предприятия различных отраслей промышленности, строительства, сферы обращения, финансовых услуг и др. Различия в складывающейся отраслевой конъюнктуре, которые сохранятся и в дальнейшей перспективе, будут нивелированы за счет диверсификации структуры обслуживаемых клиентов. Поэтому они не будут оказывать существенного негативного влияния на деловую активность всей совокупности клиентов Банка в целом. Это позволит Банку и в дальнейшем поддерживать устойчивый рост его финансовых ресурсов; дальнейшее расширение продуктового ряда и повышение качества предоставляемых Банком финансовых услуг. Совершенствование технологий обслуживания клиентов, разработка новых финансовых продуктов позволяют Банку вовремя переходить в новые более перспективные сферы деятельности и сохранять свои позиции в конкурентной борьбе; непрерывное повышение профессионального уровня работников Банка, применение разнообразных форм обучения и повышения квалификации персонала, укрепление кадрового состава Банка за счет привлечения опытных высококлассных специалистов на всех уровнях управления его деятельностью. Перспективы развития Банка. В рамках приоритетных направлений развития, АКБ «ГЛОБУС» (ОАО) намерен продолжить работу по укреплению позиций на рынке за счет расширения перечня и повышения качества предоставляемых услуг, в том числе с использованием пластиковых карт - организация зарплатных проектов. Банк планирует присоединение к международным системам переводов, таким как, Contaсt и др. В число приоритетных направлений деятельности планируется включить операции на финансовых ранках и расширение присутствия Банка в московском регионе, путем открытия 8 Годовой отчет АКБ «ГЛОБУС» (ОАО) за 2007 год дополнительных офисов и иных внутренних структурных подразделений, способных осуществлять комплексное обслуживание юридических и физических лиц. Одной из наиболее важных задач, стоящих перед Банком на ближайшую перспективу, является организация эмиссии акций АКБ «ГЛОБУС» (ОАО), которая позволит расширить взаимодействие с существующими и привлечь к сотрудничеству новых крупных клиентов. Отчет о выплате объявленных (начисленных) дивидендов по акциям Банка. Общим собранием акционеров Банка первого полугодия и девяти месяцев 2007 года решения о выплате дивидендов по размещенным акциям Банка не принимались. В связи с отсутствием объявленных дивидендов, денежная выплата дивидендов по акциям Банка в течение 2007 года не производилась. Перечень сделок, признаваемых в соответствии с Федеральным законом «Об акционерных обществах» крупными, а так же иных сделок, на совершение которых в соответствии с Уставом распространяется порядок одобрения крупных сделок. В 2007 году Банком не проводилось сделок, признаваемых в соответствии с Федеральным законом «Об акционерных обществах» крупными сделками, и на совершение которых в соответствии с уставом АКБ «ГЛОБУС» (ОАО) распространяется порядок одобрения крупных сделок. Перечень сделок, признаваемых в соответствии с Федеральным законом «Об акционерных обществах» сделками, в совершении которых имеется заинтересованность. 1. Предоставление Пятакову Леониду Павловичу кредита на сумму 300 000 (Триста тысяч) рублей, сроком на 2 года, с процентной ставкой 12 (Двенадцать) процентов годовых. Сделка одобрена Советом директоров (протокол заседания от 24.01.2007 № 03-2007); 2. Предоставление Луке Андрею Викторовичу кредита в форме овердрафт на сумму 100 000 (Сто тысяч) рублей, сроком на 1 год, с процентной ставкой 19 (Девятнадцать) процентов годовых. Сделка одобрена Советом директоров (протокол заседания от 14.02.2007 № 05/2-2007); 3. Предоставление Салиховой Эльмире Шамильевне кредита на сумму 60 000 (Шестьдесят тысяч) рублей, сроком на 12 месяцев, с процентной ставкой 12 (Двенадцать) процентов годовых. Сделка одобрена Советом директоров (протокол заседания от 27.02.2007 № 06-2007); 4. Предоставление ЗАО «Центурион ММ» кредита в размере 2 500 000 (Два миллиона пятьсот тысяч) рублей на срок до 15.03.2008 года, с процентной ставкой 19 (Девятнадцать) процентов, без предоставления обеспечения. Сделка одобрена Советом директоров (протокол заседания от 15.05.2007 № 13-2007); 5. Предоставление Прокопенко Виталию Ивановичу кредита в форме овердрафт на сумму 100 000 (Сто тысяч) рублей, сроком 1 (один) год, с процентной ставкой 19 (Девятнадцать) процентов годовых. Сделка одобрена Советом директоров (протокол заседания от 19.06.2007 № 17-2007); 6. Предоставление Прокопенко Виталию Ивановичу кредита в форме овердрафт на сумму 5000 (Пять тысяч) ЕВРО, сроком 1 (один) год, с процентной ставкой 17 (семнадцать) процентов годовых. Сделка одобрена Советом директоров (протокол заседания от 19.06.2007 № 17-2007); 7. Предоставление Пятакову Леониду Павловичу кредита на сумму 500 000 (Пятьсот тысяч) рублей, сроком на 2 года, с процентной ставкой 12 (Двенадцать) процентов годовых. Сделка одобрена Советом директоров (протокол заседания от 27.09.2007 № 24-2007); 8. Предоставление ООО «Лидер-МЛ» кредита на сумму 1 000 000 (Один миллион) рублей, сроком на 1 год, с процентной ставкой 18 (восемнадцать) процентов годовых, 9 Годовой отчет АКБ «ГЛОБУС» (ОАО) за 2007 год без предоставления обеспечения. Сделка одобрена Советом директоров (протокол заседания от 15.10.2007 № 27-2007); 9. Предоставление Прокопенко Елене Николаевне кредита в форме овердрафт с лимитом 50 000 (пятьдесят тысяч) рублей, сроком действия 1 (один) год, с процентной ставкой 19 (девятнадцать) процентов годовых. Сделка одобрена Советом директоров (протокол заседания от 28.12.2007 № 31-2007) 10. Предоставление Прокопенко Виталию Ивановичу кредита в форме овердрафт на сумму 150 000 (Сто пятьдесят тысяч) рублей, сроком 1 (один) год, с процентной ставкой 19 (девятнадцать) процентов годовых. Сделка одобрена Советом директоров (протокол заседания от 28.12.2007 № 31-2007); 11. Предоставление Луке Андрею Викторовичу кредита в форме овердрафт на сумму 150 000 (Сто пятьдесят тысяч) рублей, сроком на 1 год, с процентной ставкой 19 (Девятнадцать) процентов годовых. Сделка одобрена Советом директоров (протокол заседания от 28.12.2007 № 31-2007); 12. Предоставление Десятниченко Константину Анатольевичу кредита в форме овердрафт на сумму 5 000 (Пять тысяч) ЕВРО, сроком 1 (один) год, с процентной ставкой 17 (семнадцать) процентов годовых. Сделка одобрена Советом директоров (протокол заседания от 28.12.2007 № 31-2007). Кодекс корпоративного поведения соблюдается Банком в объеме, установленном уставом и внутренними документами АКБ «ГЛОБУС» (ОАО) Принципы и методы оценки и учета отдельных статей баланса В 2007 году Банк вел бухгалтерский учет и составляет финансовую отчетность, предусмотренную требованиями Центрального банка Российской Федерации, в соответствии с российским законодательством о бухгалтерском учете и банковской деятельности. Ниже изложены основные принципы учетной политики Банка, последовательно применяемые в предыдущие годы, и использованные при составлении финансовой отчетности за 2007 год: счета активов и пассивов оцениваются отдельно и отражаются в развернутом виде; операции отражаются в бухгалтерском учете в день их совершения (поступления документов), если иное не предусмотрено нормативными актами Банка России; активы и пассивы учитываются по их первоначальной стоимости на момент приобретения или возникновения. Первоначальная стоимость не изменяется до момента их списания, реализации или выкупа, если иное не предусмотрено действующим законодательством Российской Федерации и нормативными актами Банка России. Однако активы и обязательства в иностранной валюте переоцениваются по мере изменения валютного курса; бухгалтерский учет совершаемых операций по счетам клиентов, имущества, требований, обязательств, хозяйственных и других операций ведется в валюте Российской Федерации - в рублях; операции отражаются в соответствии с их экономической сущностью, а не с их юридической формой; доходы и расходы отражаются по кассовому методу, т.е. относятся на счета по их учету после фактического получения доходов и совершения расходов, а не в том отчетном периоде, к которому они относятся; остатки на балансовых и внебалансовых счетах на начало текущего отчетного периода должны соответствовать остаткам на конец предшествующего периода; учет имущества других юридических лиц, находящегося у Банка, осуществляется обособленно от материальных ценностей, являющихся его собственностью. 10 Годовой отчет АКБ «ГЛОБУС» (ОАО) за 2007 год Утвержденная на 2007 год учетная политика АКБ «ГЛОБУС» (ОАО) не имеет существенных отличий от учетных политик, применявшихся Банком в предыдущие годы. В соответствии с Федеральным Законом «О бухгалтерском учете» и требованиями Правил ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ, с целью обеспечения достоверности данных бухгалтерского учета и отчетности, перед составлением годового баланса Банком проведена сверка данных аналитического учета с остатками и оборотами по счетам синтетического учета, инвентаризация всех учитываемых на балансовых и внебалансовых счетах денежных средств и ценностей, основных средств, нематериальных активов, материальных запасов, расчетов по требованиям и обязательствам по банковским операциям. По состоянию на 01.01.2008 просроченная дебиторская задолженность отсутствует. Состав Совета директоров Банка на 1 января 2008 года Председатель Совета директоров Банка Десятниченко Константин Анатольевич Гражданство Образование Должности, занимаемые в настоящее время Доля принадлежащих акций АКБ «ГЛОБУС» (ОАО) в течение 2007 года Российская Федерация Высшее Советник Председателя Правления Коммерческого Банка «Международные финансовые технологии» (Общество с ограниченной ответственностью) 0% Члены Совета директоров Банка Прокопенко Виталий Иванович Гражданство Образование Должности, занимаемые в настоящее время Доля принадлежащих акций АКБ «ГЛОБУС» (ОАО) в течение 2007 года Российская Федерация Высшее Председатель Правления, член Правления АКБ «ГЛОБУС» (ОАО) 0% Ралко Андрей Викторович Гражданство Образование Должности, занимаемые в настоящее время Доля принадлежащих акций АКБ «ГЛОБУС» (ОАО) в течение 2007 года Российская Федерация Высшее Генеральный директор Закрытого акционерного общества «Центурион ММ» Директор Общества с ограниченной ответственностью «Лидер-МЛ» 0% Пятаков Леонид Павлович 11 Годовой отчет АКБ «ГЛОБУС» (ОАО) за 2007 год Гражданство Образование Должности, занимаемые в настоящее время Доля принадлежащих акций АКБ «ГЛОБУС» (ОАО) в течение 2007 года Российская Федерация Высшее Генеральный директор Общества ответственностью «ЭНАТОН-ТУР» 0% с ограниченной Российская Федерация Высшее Заместитель директора Общества ответственностью «Атлантика» 0% с ограниченной Рыжова Инна Николаевна Гражданство Образование Должности, занимаемые в настоящее время Доля принадлежащих акций АКБ «ГЛОБУС» (ОАО) в течение 2007 года Изменения в составе Совета директоров, произошедшие в 2007 году: Советом директоров (протокол от 05.03.2007 № 07-2007) принято решение об избрании Председателем Совета директоров Пятакова Л.П. На годовом Общем собрании акционеров (протокол от 19.06.2007 № 01-2007) прекращены полномочия Салихова Ш.Ф., вновь избран членом Совета директоров Десятниченко К.А. Советом директоров (протокол от 19.06.2007 № 16-2007) принято решение об избрании Председателем Совета директоров Десятниченко К.А. Сведения о лице, занимающем должность единоличного исполнительного органа Банка и членах коллегиального исполнительного органа Банка на 1 января 2008 года Председатель Правления Банка Прокопенко Виталий Иванович Гражданство Образование Должности, занимаемые в настоящее время Доля принадлежащих акций АКБ «ГЛОБУС» (ОАО) в течение 2007 года Российская Федерация Высшее Председатель Совета директоров, член Правления АКБ «ГЛОБУС» (ОАО). 0% Члены Правления Банка Лука Андрей Викторович Гражданство Образование Должности, занимаемые в настоящее время Российская Федерация Высшее Заместитель Председателя Правления, член Правления АКБ «ГЛОБУС» (ОАО) 12 Годовой отчет АКБ «ГЛОБУС» (ОАО) за 2007 год Доля принадлежащих акций АКБ «ГЛОБУС» (ОАО) в течение 2007 года 0% Решинская Елена Игоревна Гражданство Образование Должности, занимаемые в настоящее время Доля принадлежащих акций АКБ «ГЛОБУС» (ОАО) в течение 2007 года Российская Федерация высшее Главный бухгалтер АКБ «ГЛОБУС» (ОАО), член Правления АКБ «ГЛОБУС» (ОАО) 0% Изменения в составе Правления, произошедшие в 2007 году: Советом директоров (протокол заседания от 06.03.2007 № 08-2007) освобожден от исполнения обязанностей Председателя Правления Лука А.В. и избран Председателем Правления Прокопенко В.И. Советом директоров (протокол заседания от 05.04.2007 № 11-2007) прекращены полномочия Семенковой Г.Н. и вновь избрана членом Правления Решинская Е.И. Советом директоров (протокол заседания от 30.07.2007 № 21-2001) прекращены полномочия Манасиевой И.С. Размер вознаграждения лица, занимающего должность Единоличного исполнительного органа, а также членов коллегиального исполнительного органа АКБ «ГЛОБУС» (ОАО) определяется в соответствии с заключенными трудовыми договорами в рамках утвержденного штатного расписания Банка. В соответствии с решением Общего собрания акционеров (протокол от 19.06.2007 № 01-2007) членам Совета директоров вознаграждение за 2007 год не выплачивалось. Председатель Правления п/п В.И. Прокопенко Главный бухгалтер п/п Е.И. Решинская 13