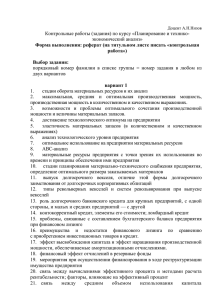

Kratkiĭ konspekt lekciĭ - Белорусский государственный

реклама