3. Дать оценку вероятности риска банкротства по официальной

реклама

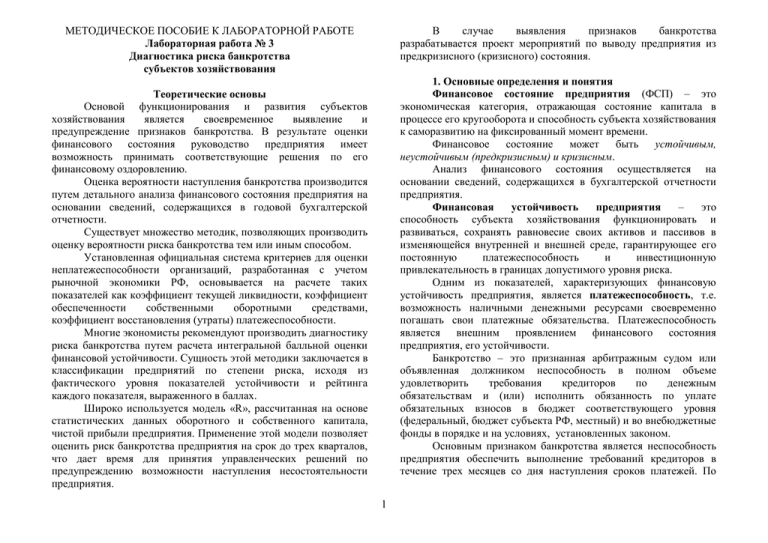

МЕТОДИЧЕСКОЕ ПОСОБИЕ К ЛАБОРАТОРНОЙ РАБОТЕ Лабораторная работа № 3 Диагностика риска банкротства субъектов хозяйствования В случае выявления признаков банкротства разрабатывается проект мероприятий по выводу предприятия из предкризисного (кризисного) состояния. 1. Основные определения и понятия Финансовое состояние предприятия (ФСП) – это экономическая категория, отражающая состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию на фиксированный момент времени. Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Анализ финансового состояния осуществляется на основании сведений, содержащихся в бухгалтерской отчетности предприятия. Финансовая устойчивость предприятия – это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска. Одним из показателей, характеризующих финансовую устойчивость предприятия, является платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства. Платежеспособность является внешним проявлением финансового состояния предприятия, его устойчивости. Банкротство – это признанная арбитражным судом или объявленная должником неспособность в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных взносов в бюджет соответствующего уровня (федеральный, бюджет субъекта РФ, местный) и во внебюджетные фонды в порядке и на условиях, установленных законом. Основным признаком банкротства является неспособность предприятия обеспечить выполнение требований кредиторов в течение трех месяцев со дня наступления сроков платежей. По Теоретические основы Основой функционирования и развития субъектов хозяйствования является своевременное выявление и предупреждение признаков банкротства. В результате оценки финансового состояния руководство предприятия имеет возможность принимать соответствующие решения по его финансовому оздоровлению. Оценка вероятности наступления банкротства производится путем детального анализа финансового состояния предприятия на основании сведений, содержащихся в годовой бухгалтерской отчетности. Существует множество методик, позволяющих производить оценку вероятности риска банкротства тем или иным способом. Установленная официальная система критериев для оценки неплатежеспособности организаций, разработанная с учетом рыночной экономики РФ, основывается на расчете таких показателей как коэффициент текущей ликвидности, коэффициент обеспеченности собственными оборотными средствами, коэффициент восстановления (утраты) платежеспособности. Многие экономисты рекомендуют производить диагностику риска банкротства путем расчета интегральной балльной оценки финансовой устойчивости. Сущность этой методики заключается в классификации предприятий по степени риска, исходя из фактического уровня показателей устойчивости и рейтинга каждого показателя, выраженного в баллах. Широко используется модель «R», рассчитанная на основе статистических данных оборотного и собственного капитала, чистой прибыли предприятия. Применение этой модели позволяет оценить риск банкротства предприятия на срок до трех кварталов, что дает время для принятия управленческих решений по предупреждению возможности наступления несостоятельности предприятия. 1 истечении этого срока кредиторы получают право на обращение в арбитражный суд о признании предприятия-должника банкротом. Для того, чтобы вовремя распознать и предотвратить банкротство предприятий, необходимо систематически проводить анализ его финансового состояния, который позволяет обнаружить его "болевые" точки и принять конкретные меры по оздоровлению экономики предприятия. 2. Наличие собственных долгосрочных заемных источников формирования запасов и затрат, или функциональный капитал (ФК); 3. Общая величина основных источников формирования запасов и затрат (ВИ). Трем показателям наличия источников формирования запасов и затрат соответствует три показателя обеспеченности запасов и затрат источниками формирования 1. Излишек (+), недостаток (-) собственных оборотных средств; 2. Излишек (+), недостаток (-) функционального капитала (ФК); 3. Излишек (+), недостаток (-) общей величина основных источников формирования запасов и затрат (ВИ). В соответствии со значениями этих показателей определяется тип финансовой ситуации на предприятии (таблица 1). Таблица 1 Тип финансовой ситуации 1.1 Показатели финансовой устойчивости Наиболее полно финансовая устойчивость предприятия может быть раскрыта на основе изучения соотношений между статьями актива и пассива баланса. Для оценки финансового состояния предприятия, его устойчивости применяются как абсолютные, так и относительные показатели. К абсолютным показателям финансовой устойчивости предприятия относятся: общая стоимость имущества предприятия, стоимость иммобилизованных средств, стоимость текущих активов, стоимость материальных оборотных средств, стоимость собственных оборотных средств, величина собственного капитала, величина краткосрочного заемного капитала, величина долгосрочного заемного капитала, величина заемного капитала. К относительным показателям финансовой устойчивости относятся: коэффициент финансовой автономии (независимости), коэффициент финансовой зависимости, коэффициент финансового риска, коэффициент обеспеченности собственными оборотными средствами, коэффициент обеспеченности запасов собственным капиталом. Важным направлением анализа финансовой устойчивости предприятия является анализ обеспеченности запасов и затрат (ЗЗ) источниками их формирования. Для характеристики источников формирования запасов и затрат используется несколько показателей, которые оценивают разные источники: 1. Наличие собственных оборотных средств (СОС); Показатели Тип финансовой ситуации Абсолютная Нормальная Неустойчивое Кризисное независимость независимость состояние состояние Фс=СОС-ЗЗ Фс ≥0 Фс <0 Фс <0 Фс <0 Фт=ФК-ЗЗ Фт ≥0 Фт ≥0 Фт <0 Фт <0 Фо=ВИ-ЗЗ Фо ≥0 Фо ≥0 Фо ≥0 Фо <0 1.2 Показатели платежеспособности и ликвидности Оценка платежеспособности осуществляется на основе характеристики ликвидности текущих активов, которая определяется временем, необходимым для превращения их (текущих активов) в денежные средства. Под ликвидностью баланса понимается возможность предприятия обратить активы в наличность и погасить свои платежные обязательства, или – это степень покрытия долговых 2 обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами, которые группируются по степени срочности их погашения. По степени ликвидности активы образуют следующие группы: 1. Первая группа (А1) включает в себя абсолютно ликвидные активы, такие как денежная наличность и краткосрочные финансовые вложения. 2. Ко второй группе (А2) относятся быстро реализуемые активы: готовая продукция, товары отгруженные и дебиторская задолженность. Ликвидность этой группы текущих активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, от спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов и др. 3. Третья группа (А3) – медленно реализуемые активы. К ним относятся производственные запасы, незавершенной производств 4. Четвертая группа (А4) – это труднореализуемые активы, куда входят основные средства, нематериальные активы, долгосрочные финансовые вложения, незавершенное строительство. По степени срочности их погашения пассивы образуют следующие группы: 1. Первая группа (П1) – наиболее срочные обязательства (кредиторская задолженность и кредиты банка , срок возврата которых наступил) 2. Вторая группа (П2) – среднесрочные обязательства (краткосрочные кредиты банка) 3. Третья группа (П3) – долгосрочные кредиты банка и займы 4. Четвертая группа (П4) – собственный капитал, находящийся в постоянном распоряжении предприятия. Изучение динамики соотношений этих групп активов и пассивов позволяет установить тенденции в структуре баланса и его ликвидности. Для оценки платежеспособности в краткосрочной перспективе рассчитываются следующие показатели: коэффициент текущей ликвидности, коэффициент быстрой ликвидности, коэффициент абсолютной ликвидности. Коэффициент текущей ликвидности – показывает степень, в которой текущие активы покрывают текущие пассивы. Коэффициент быстрой ликвидности – отношение ликвидных средств первых двух групп (А1и А2) к общей сумме краткосрочных долгов предприятия. Мгновенную платежеспособность предприятия характеризует коэффициент абсолютной ликвидности, показывающий, какую часть краткосрочной задолженности может покрыть организация за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстро реализуемых в случае надобности. 2 Анализ методик прогнозирования кризисной ситуации коммерческих организаций с использованием финансовых индикаторов 2.1 Система критериев для оценки неплатежеспособности организаций В соответствии с Постановлением правительства Российской Федерации № 498 от 20.05.1994г. «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий» для диагностики их несостоятельности применяется ограниченный круг показателей: коэффициенты текущей ликвидности, обеспеченности собственным оборотным капиталом и восстановления (утраты) платежеспособности. Основанием для признания структуры баланса неудовлетворительной, а предприятия неплатежеспособным является наличие одного из условий: 3 а) коэффициент текущей ликвидности на конец отчетного периода имеет значение ниже нормативного (2 – в Российской Федерации); б) коэффициент обеспеченности собственными оборотными средствами на конец отчетного периода имеет значение ниже нормативного (0,1 – в РФ). Если значения kт.л. и kосс меньше предельно допустимого значения, следует определить коэффициент восстановления платежеспособности. Он свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. Если коэффициент восстановления платежеспособности больше 1, то у предприятия есть реальная возможность восстановить свою платежеспособность, и наоборот, если коэффициент восстановления платежеспособности меньше 1 – у предприятия нет реальной возможности восстановить свою платежеспособность в ближайшее время. Если kт.л. и kосс равен или выше нормативных значений на конец периода, но наметилась тенденция их снижения, то необходимо рассчитать коэффициент утраты платежеспособности Ку.п. за период, равный трем месяцам. Если коэффициент утраты платежеспособности kу.п. примет значение больше 1,0, то у предприятия имеется реальная возможность сохранить свою платежеспособность в течение трех месяцев, и наоборот. Выводы о признании структуры баланса неудовлетворительной, а предприятия неплатежеспособным делаются при отрицательной структуре баланса и отсутствии у него реальной возможности восстановить свою платежеспособность. 2.2 Методика интегральной балльной оценки риска банкротства Сущность методики интегральной балльной оценки риска банкротства заключается в классификации предприятий, по степени риска исходя из фактического уровня показателей финансовой устойчивости и рейтинга каждого показателя, выраженного в баллах. В частности, в работе Л.В. Донцовой и Н.А. Никифоровой предложена следующая система показателей и их рейтинговая оценка, выраженная в баллах, которую мы приводим в несколько измененном виде (таблица 2). Таблица 2 Группировка предприятий по критериям оценки финансового состояния Коэффициент текущей ликвидности Коэффициент финансовой независимости Коэффициент обеспеченности собственными оборотными средствами Коэффициент обеспеченности запасов собственным капиталом I класс балл II класс балл III класс балл IV класс балл V класс балл VI класс балл Коэффициент покрытия (быстрой ликвидности) Граница классов согласно критериям Коэффициент абсолютной ликвидности Показатели 0,25 1,0 2,0 0,5 0,5 1,0 20 0,2 16 0,15 12 0,1 8 0,05 4 <0,05 0 18 0,9 15 0,8 12 0,7 9 0,6 6 <0,5 0 16,5 1,9÷1,7 15÷12 1,6÷1,4 10,5÷7,5 1,3÷1,1 6÷3 1,0 1,5 <1,0 0 17 0,49÷0,44 15÷12 0,43÷0,33 11,4÷7,4 0,32÷0,31 6,6÷1,8 0,3 1 <0,3 0 15 0,4 12 0,3 9 0,2 6 0,1 3 <0,1 0 15 0,9 12 0,8 9 0,7 6 0,6 3 <0,5 0 Минимальное значение границы 100 85-64 63,9-56,9 41,6-28,3 18 - I класс – предприятия с хорошим запасом финансовой устойчивости, позволяющем быть уверенным в возврате заемных средств; 4 II класс – предприятия, демонстрирующие некоторую степень риска по задолженности, но еще не рассматриваются как рискованные; III класс – проблемные предприятия. Здесь вряд ли существует риск потери средств, но полное получение процентов представляется сомнительным; IV класс – предприятия с высоким риском банкротства даже после принятия мер по финансовому оздоровлению. Кредиторы рискуют потерять свои средства и проценты; V класс – предприятия высочайшего риска, практически несостоятельные. Вероятность банкротства предприятия в соответствии со значением модели «R» оценивается по следующей шкале: Данная модель позволяет осуществить диагностику риска банкротства предприятия любой формы собственности и любой отрасли, на срок до трех кварталов, что дает время для принятия соответствующих управленческих решений по предупреждению возможности наступления несостоятельности предприятия. Таблица 3 Шкала для количественной оценки степени риска банкротства предприятия Значение R Вероятность банкротства, процент Меньше 0 Максимальная, 90 - 100 0—0,18 Высокая, 60 – 80 0,18—0,32 Средняя, 35 - 50 0,32—0,42 Низкая, 15 - 20 больше 0,42 Минимальная, до 10 2.3 Методика количественной оценки риска банкротства предприятий При оценке вероятности банкротства может использоваться многомерный сравнительный анализ различных предприятий по целому комплексу экономических показателей. Широко распространен прогноз банкротства предприятий с использованием модели Альтмана, которая была получена на основе статистических данных предприятий-банкротов США. Различия в условиях России и США настолько велики, что модели для прогнозирования банкротства предприятий в России должны строиться на иной группировке показателей. В результате статистического анализа деятельности предприятий РФ была получена следующая четырехфакторная модель: R = 8,38К1 + К2 + 0,054К3 + 0,63К4 (1) где R – показатель риска банкротства предприятия; k 1 = Собственные оборотные средства , 3. Пути финансового оздоровления субъектов хозяйствования К предприятию, которое признано банкротом, применяется ряд санкций (рисунок1): реорганизация производственно-финансовой деятельности; ликвидация с распродажей имущества; мировое соглашение между кредиторами и собственниками предприятия. Реорганизационные процедуры предусматривают восстановление платежеспособности путем проведения определенных организационных мероприятий. По результатам анализа должна быть разработана программа и составлен бизнес-план финансового оздоровления предприятия с целью недопущения банкротства и вывода его из "опасной зоны" путем комплексного использования внутренних и внешних резервов. Конкретные пути выхода предприятия из кризисной финансовой ситуации зависят от причин его несостоятельности. Сумма активов Чистая прибыль k2 = , Собственный капитал предприятия k 3 = Выручка от реализации , Сумма активов k4 = Чистая прибыль . Затраты 5 Ход работы 1. Провести анализ показателей финансовой устойчивости 1.1 Рассчитать абсолютные показатели финансовой устойчивости предприятия и провести анализ их динамики, заполнив таблицу 4. Таблица 4 - Динамика абсолютных показателей финансовой устойчивости № п/п 1 2 3 4 5 6 7 Рисунок 1 - Типы процедур, применяемых к несостоятельным предприятиям, и формы их финансового оздоровления 8 Абсолютные показатели финансовой устойчивости Стоимость иммобилизованных средств Стоимость текущих активов (мобилизованных, оборотных средств) Стоимость материальных оборотных средств Величина собственного капитала Величина долгосрочных обязательств Величина краткосрочных обязательств Величина заемного капитала Стоимость собственных оборотных средств Порядок расчета На начало года На конец года Изменение (+,-) итог 1 раздела баланса итог 2 раздела баланса стр. 210 – стр. 216 баланса итог III раздела баланса итог IV раздела баланса итог V раздела баланса стр.5+стр.6 стр.4+ стр.5-стр.1= стр.2-стр.6 Дать описание и характеристику проведенным расчетам показателей финансовой устойчивости. 1.2 Рассчитать относительные показатели финансовой устойчивости и провести анализ их динамики, заполнив таблицу 5. 6 Таблица 5 - Динамика финансовой устойчивости Наименование коэффициентов Порядок расчета коэффициентов 1. Коэффициент финансовой зависимости 2. Коэффициент финансовой автономии Заемный капитал /Общая сумма капитала Собственный капитал /Общая сумма капитала (Собств. капитал +Долгосрочн. обязательства) /Общая сумма капитала Заемный капитал /Собственный капитал Собств. оборотные средства /Текущие активы 3. Коэффициент покрытия инвестиций 5. Коэффициент финансового риска 6. Коэффициент обеспеченности текущих активов собственными средствами 7. Коэффициент маневренности собственного капитала 8. Коэффициент обеспеченности собственными оборотными средствами 9. Коэффициент обеспеченности запасов собственным капиталом относительных Фактическое значение коэффициентов На На начало конец года года показателей Абсолю тное изменение Дать описание и характеристику проведенным расчетам показателей финансовой устойчивости. 1.3 Рассчитать размер источников формирования запасов и затрат на начало и конец периода: а) наличие собственных оборотных средств (СОС) (стр. 8 табл. 4); б) наличие собственных долгосрочных заемных источников формирования запасов и затрат, или функциональный капитал (ФК) ФК = СОС + Итог IV раздела баланса; в) общую величину основных источников формирования запасов и затрат (ВИ) ВИ = ФК + стр.610 баланса. 1.4 Рассчитать абсолютные показатели обеспеченности запасов и затрат источниками формирования на начало и конец периода: а) излишек (+), недостаток (-) собственных оборотных средств Фс = СОС - ЗЗ; б) излишек (+), недостаток (-) функционального капитала (ФК) Фт = ФК - ЗЗ; в) излишек (+), недостаток (-) общей величина основных источников формирования запасов и затрат (ВИ) Фо = ВИ - ЗЗ. 1.5 По проведенным в предыдущем пункте расчетам определить тип финансовой ситуации на начало и конец периода. Охарактеризовать произошедшие изменения. 2. Провести анализ платежеспособности и ликвидности 2.1 Сгруппировать активы предприятия по степени ликвидности, заполнив таблицу 6. 2.2 Сгруппировать обязательства предприятия по степени срочности, заполнив таблицу 7. Установ ленный критери й <0,5 >0,5 >0,1 Собств. оборотные средства /Собственный капитал Собств. оборотные средства /Текущие активы Собственный капитал/Запасы 7 Таблица 6 - Группировка статей актива баланса На начало года Статья актива На конец года (2) К б . л . = Сумма активов 1 и 2 группы (A1 А2) , (3) Краткосроч ные обязательс тва Денежные средства Краткосроч ные обязательс тва Краткосрочные финансовые вложения Итого по группе А1 Готовая продукция К т.л. = Товары отгруженные Дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев Итого по группе А2 Долгосрочная дебиторская задолженность Сырье и материалы Незавершенное производство Расходы будущих периодов Прочие оборотные активы Итого по группе А3 Внеоборотные активы Итого по группе А4 Всего На начало года Сумма ттекущихактивов (A1 А2 А3) . Краткосроч ные обязательс тва (4) Таблица 8 - Относительные показатели ликвидности предприятия № п/п 1 2 Таблица 7 - Группировка статей пассива баланса Вид пассива К а . л . = Сумма активов 1 группы (A1) , На конец года 3 Срочные обязательства (П1) Среднесрочные обязательства (П2) Долгосрочные обязательства (П3) Собственный капитал (П4) Всего Показатель Коэффициент абсолютной ликвидности Коэффициент быстрой ликвидности Коэффициент текущей ликвидности Предельные ограничения удовлетворительной структуры баланса Расчет значения на начало отчетного года Расчет значения на конец отчетного года Абсолютное изменение Кал >=0,2-0,25 Кбл>0,7-1 Ктл>2 2.5. Дать описание и характеристику проведенным расчетам показателей ликвидности и платежеспособности. 3. Дать оценку вероятности риска банкротства по официальной методике 3.1. Посмотреть результаты расчетов коэффициент текущей ликвидности Kт.л. (стр. 3 таблицы 8) и коэффициента обеспеченности текущих активов Kосс (стр. 6 табл. 5). 3.2. Если значения Kт.л. и Kосс меньше предельно допустимого значения, то рассчитать коэффициент восстановления платежеспособности К в . п . за период равный 6 месяцам, по формуле: 2.3. Проанализировать ликвидность баланса. Сравнить группы текущих активов и текущих пассивов:А1 – П1; А2 – П2; А3 – П3; А4 - П4. 2.4. Рассчитать абсолютные показатели ликвидности: коэффициент абсолютной ликвидности (Ка.л.); коэффициент быстрой ликвидности (Кб.л.); коэффициент текущей ликвидности (Кт.л.), результаты расчетов внести в таблицу 8. 8 5.3. Оценить вероятность банкротства предприятия в соответствии со значением модели «R» шкале, представленной в таблице 3. 6. Провести заключительный анализ риска банкротства 6.1. Результаты оценок вероятности риска банкротства по трем методам представить в сводной таблице. 6.2. Дать оценку вероятности банкротства предприятия. 6.3. Выявить факторы, отрицательно влияющие на финансовое состояние анализируемого предприятия. 6.4. Выработать мероприятия по финансовому оздоровлению предприятия. 6 1 0 * ( k т. л. k т. л. ) Т k в.п. = , (5) 2 где kт.л.1 и kт.л.0 — соответственно фактическое значение коэффициента ликвидности в конце и начале отчетного периода; 6 – период восстановления платежеспособности в месяцах; Т – отчетный период в месяцах (12 месяцев). Если значения Kт.л. и Kосс больше или равно предельно допустимого значения, но наметилась тенденция по их снижению, то рассчитать коэффициент утраты платежеспособности за период равный 3 месяца, по формуле: k т. л. 1 k т. л. 1 k у.п. = 3 1 0 * ( k т. л. k т. л. ) Т , k т. л. (норм) Требования к отчету Отчет по лабораторной работе должен содержать: 1) титульный лист; 2) порядок выполнения работы; 3) таблицы с результатами расчетов; 4) оценку финансового состояния предприятия; 5) оценку вероятности риска банкротства в соответствии с описанными в настоящих рекомендациях методиками, а также итоговую оценку; 6) мероприятия по улучшению финансового состояния предприятия; 7) заключение; 8) приложение в формате Excel, содержащее Бухгалтерский баланс и Отчет о прибылях и убытках. (6) где 3 – период утраты платежеспособности в месяцах; Т – отчетный период в месяцах (12 месяцев); где kт.л.1 и kт.л.0 — соответственно фактическое значение коэффициента ликвидности в конце и начале отчетного периода; kт.л. (норм) – нормативное значение коэффициента текущей ликвидности, равное 2. 3.3. По полученным результатам сделать оценку риска вероятности банкротства согласно официальной методике. 4. Дать оценку вероятности риска банкротства по методике интегральной балльной оценки риска банкротства. 4.1. Определить интегральную балльную оценку финансовой устойчивости предприятия, суммируя показатели коэффициентов, представленных в таблице 2. 4.2. Определить класс риска банкротства предприятия согласно методике интегральную балльную оценку финансовой устойчивости. 5. Дать оценку вероятности риска банкротства по методике количественной оценки риска банкротства предприятия 5.1. Рассчитать показатели k 1 , k 2 , k 3 , k 4 в соответствии с п. 2.3 Теоретических положений. 5.2. Рассчитать показатель риска банкротства «R» в соответствии с п. 2.3 Теоретических положений. 9