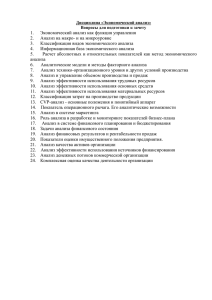

Финансовый менеджмент (1999)

реклама