УТВЕРЖДЕН - Свердловский комбинат хлебопродуктов

реклама

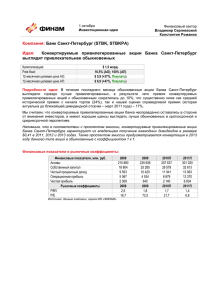

Приложение 1 Рекомендован, советом директоров, для утверждения на очередном, годовом общем собрании акционеров Протокол N 9 от 6 июня 2013 года Утвержден, годовым общим собранием акционеров от 28.06.2013 протокол № 1 ГОДОВОЙ ОТЧЕТ ОАО “СВЕРДЛОВСКИЙ КОМБИНАТ ХЛЕБОПРОДУКТОВ” 1.Сведения об обществе 1.1.ОАО”Свердловский комбинат хлебопродуктов” (полное фирменное наименование) 1.2.N 00867-1 серия 1-ЕИ приказ N 293 от 22.01.93 г. (дата государственной регистрации общества и регистрационный номер) 1.3.Свердловская область (субъект Российской Федерации) 1.4.Г.Екатеринбург, ул. Хлебная, д.15. (юридический адрес) 1.5. 620030, г. Екатеринбург, ул. Хлебная, д.15. (почтовый адрес) 1.6. (343) 261-91-69 (контактный телефон) 1.7. (343) 261-91-69 (73) (факс) 1.8. uralcorm@r66.ru (электронный адрес) 1.9. Производство, хранение, реализация комбикормов, белково-витаминных добавок, премиксов, торгово-закупочная деятельность и др. (основной вид деятельности) 1.10. ЗАО «Ведение реестров компаний» лицензия N10-000-1-00303 от 12.03.2004 года, без ограничения срока, выдана ФКЦБ России. (информация о реестредержателе общества) 1.11. Уставный капитал общества составляет 229 725 рублей (сведения об уставном капитале.) 1.12. 45 945 (общее количество акций) 1.13. 45 945 (количество обыкновенных акций) 1.14. 5 рублей. (номинальная стоимость обыкновенных акций) 1.15. государственный регистрационный номер 1-02-30613-D от 20.10.2006 года. (государственный регистрационный номер выпуска обыкновенных акций и дата регистрации) . (Доля 1.16. Российской Федерации в уставном капитале обществ) 1.17. Количество акционеров, зарегистрированных в реестре -134. (Информация об акционерах общества) 1.18. ООО “Аудиторское предприятие “Аудит - Инвест”, Член СРО «Гильдия аудиторов ИПБР». (Информация об аудиторе общества) 1 1.19. газета «Областная газета». (Средства массовой информации, в которых публикуется информация об обществе) Характеристика деятельности органов управления и контроля акционерного общества. В 2012 году было проведено годовое общее собрание акционеров по итогам 2011 года. Протокол от 29 июня 2012 года. Повестка дня содержала следующие вопросы: 1. Утверждение количественного и персонального состава счетной комиссии. 2. Утверждение годового отчета, бухгалтерского баланса, счетов прибылей и убытков общества. 3. О начислении и выплате дивидендов по итогам 2011 года. 4. Избрание нового совета директоров общества. 5. Избрание ревизионной комиссии общества. 6. Утверждение аудитора общества. По итогам собрания были начислены и выплачены дивиденды в размере 804 тыс. руб. в соответствии с законодательством. Внеочередных собраний не было. Совет директоров. Состав совета директоров: 1. Бакланов Евгений Владимирович – генеральный директор ООО «Хлебная компания «Урала»; паспорт, 65 04 № 173044, выданный Чкаловским РУВД г. Екатеринбурга, 28.04.2003 2. Безрукова Татьяна Ивановна - начальник юридического отдела ГУП СО «Агентство по развитию рынка и продовольствия», паспорт серии 65 03 № 040909, выданный Кировским РУВД г. Екатеринбурга, 05.06.2002 г.; 3. Глухих Елена Витальевна – начальник планово-экономического отдела ОАО “Свердловский комбинат хлебопродуктов”, паспорт серии 65 03 № 642537, выданный Верх-Исетским РУВД г. Екатеринбурга, 26.11.2002 г.; 4. Грачев Алексей Константинович – директор ОАО «Племенной птицеводческий завод «Свердловский», паспорт серии 65 00 № 510562, выданный Сысертским РОВД Свердловской области, 24.12.2002 г. 5. Дудин Виталий Павлович – заместитель генерального директора по производству ОАО “Свердловский комбинат хлебопродуктов” паспорт серии 65 03 № 642769, выданный Верх-Исетским РУВД г. Екатеринбурга, 27.11.2002 г.; 6. Душкин Олег Валентинович – генеральный директор ОАО «Свердловский комбинат хлебопродутов», паспорт серии 65 09 № 697033, выданный УФМС России по Свердловской области в Кировском р-не, г. Екатеринбурга, 01.07.2009 г.; 7. Мухорин Герман Юрьевич – главный инженер ОАО “Свердловский комбинат хлебопродуктов”, паспорт серии 65 01 № 799791, выданный ОМ Октябрьского РУВД г. Екатеринбурга, 06.09.2001 г. 8. Перминова Лидия Леонидовна – заместитель главного бухгалтера ГУП СО «Агентство по развитию рынка продовольствия» паспорт серии65 08 № 354663, 2 выданный Отделом УФМС России по Свердловской области в Октябрьском районе г. Екатеринбурга, 13.05.2008 г. 9. Юдина Светлана Валентиновна - главный бухгалтер ГУП СО «Агентство по развитию рынка и продовольствия Свердловской области», паспорт серии 65 97 № 053627, выданный Верх-Исетским РУВД г. Екатеринбурга, 08.07.1998 г. Проведено 9 заседаний совета директоров, на которых были рассмотрены следующие вопросы: - Выборы председателя Совета директоров; - Выборы секретаря Совета директоров; - Итоги работы 9 месяцев 2012 года ОАО «Свердловский комбинат хлебопродуктов»; - Анализ рынка сырья; - Заключение сделки с заинтересованностью; - Утверждение плана финансово – хозяйственной деятельности предприятия на 2013 год; - Утверждение плана тех. перевооружения на 2013 год; - Рассмотрение заявок со списками кандидатур для выборов: членов счетной комиссии, Членов Совета директоров общества, членов ревизионной комиссии, аудитора общества; - Одобрение сделок с заинтересованностью. Одобрение сделки с заинтересованностью, по поставке отрубей в количестве до 50 тыс. т в год на общую сумму не более 50 млн. руб. со сроком действия договора 1 календарный год с ГУП СО «Агентство по развитию рынка продовольствия Свердловской области», - О предоставлении товарного кредита ОАО «Птицефабрика «Первоуральская» по требованию Министерства агропромышленного комплекса и продовольствия Свердловской области в размере 10 млн. рублей; - Одобрение крупных сделок, совершаемых с ОАО «ЧЕЛИНДБАНК»: невозобновляемой кредитной линии в сумме 50,000,000.00 (Пятьдесят миллионов) рублей сроком на 12 (Двенадцать) месяцев, под 11,0 % годовых, на пополнение оборотных средств (закуп зерна) и Договора залога недвижимого имущества, принадлежащего ОАО «СКХП»; - О подготовке годового общего собрания акционеров ОАО «СКХП»; - О рассмотрении обращения Министерства агропромышленного комплекса и продовольствия Свердловской области о предоставлении товарного кредита ОАО «Птицефабрика «Первоуральская» до 15 млн. рублей; - Рассмотрение годового отчета открытого акционерного общества «Свердловский комбинат хлебопродуктов» за 2012 год; - Рекомендации по размеру дивиденда по акциям за 2012 год и порядку их выплаты; - Утверждение форм и текстов бюллетеней. Исполнительный орган общества. Исполнительным органом общества, согласно Уставу, является генеральный директор, выбираемый общим собранием акционеров. Генеральный директор – Душкин Олег Валентинович паспорт серии 65 09 № 697033, выданный УФМС России по Свердловской области в Кировском р-не, г. Екатеринбурга, 01.07.2009 г. Душкин О. В. родился 30.05.1964г., принят на работу в ОАО «Свердловский комбинат хлебопродуктов» 27.01.1993г., избран генеральным директором ОАО «СКХП» 30.06.2009 г. Вознаграждение 3 генеральному директору определено трудовым договором, заключенным по решению совета директоров и коллективным договором ОАО «СКХП». Доля участия в уставном капитале Душкина О. В. составляет 11,0284 %. В 2012 г. генеральный директор осуществил сделки по приобретению обыкновенных акций ОАО «Свердловский комбинат хлебопродуктов» в количестве 4 984 штуки: Дата приобретения акций 24.02.2012 24.02.2012 27.02.2012 16.04.2012 16.04.2012 16.02.2012 16.04.2012 16.04.2012 23.04.2012 23.04.2012 23.04.2012 23.04.2012 23.04.2012 23.04.2012 24.04.2012 24.04.2012 24.04.2012 24.04.2012 11.05.2012 11.05.2012 11.05.2012 11.05.2012 11.05.2012 11.05.2012 12.05.2012 12.05.2012 12.05.2012 12.05.2012 12.05.2012 12.05.2012 12.05.2012 12.05.2012 12.05.2012 12.05.2012 12.05.2012 12.05.2012 12.05.2012 12.05.2012 12.05.2012 12.05.2012 12.05.2012 12.05.2012 14.05.2012 14.05.2012 Вид категория акций, № гос регистрации, дата регистрации. Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 4 Количество приобретенных акций 180 105 122 100 100 153 80 58 96 88 18 94 120 124 97 50 186 201 120 62 96 45 27 157 26 120 124 107 26 59 44 124 30 71 45 147 27 40 60 174 77 22 17 17 14.05.2012 14.05.2012 14.05.2012 14.05.2012 14.05.2012 14.05.2012 14.05.2012 05.06.2012 25.06.2012 25.06.2012 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 Обыкновенные акции, 1-02-30613-D, 20.10.2006 100 23 150 100 17 121 295 24 138 180 Члены Совета директоров не приобретали акции ОАО «Свердловский комбинат хлебопродуктов». Ревизионная комиссия. Ревизионная комиссия состоит из 3-х человек: Семеновой Татьяны Ивановны бухгалтера ОАО «Свердловский комбинат хлебопродуктов», паспорт серии 65 05 № 711889, выданный ОМ Октябрьского РУВД г. Екатеринбурга, 21.03.2006 г.; Чесалиной Татьяны Альбертовны – бухгалтера ОАО «Свердловский комбинат хлебопродуктов», паспорт серии 65 03 № 459760, выданный Железнодорожным РУВД г. Екатеринбурга, 18.09.2002 г.; Рудь Татьяна Васильевна – начальника планово экономического отдела ГУП СО «Агентство по развитию рынка продовольствия», паспорт серии 65 03 № 429042 выданный Верх-Исетским РУВД г. Екатеринбурга 18.09.2002 г. Положение акционерного общества в отрасли. 80 лет МЫ НАХОДИМСЯ В ДВИЖЕНИИ ВПЕРЁД Всё началось с «Востокзаготзерно», основанного 19 сентября 1932 года, впоследствии «Свердловская реалбаза хлебопродуктов». Предприятие занималось заготовкой зерна, крупы, сена, подработкой семян зерновых культур. Поставщиками хлебопродуктов в то время были окрестные районы области. В 60-е годы прошла замена деревянных складов каменными, и проведена механизация погрузо-разгрузочных работ. Увеличились мощности по приёмке зерна, отгрузки муки и отрубей городского мельзавода. В 1973 году с окончанием строительства цеха белково-витамино-минеральных добавок мощностью 150 тонн в сутки началось производство кормов для животных. Сегодня комбикормовый цех-автоматизированный комплекс современного оборудования по производства гранулированных комбикормов, премиксов, БВМК с мощностью производства 400 тонн в сутки, включающий: 1. Склады силосного и напольного хранения основного производства объемом 30 000 тонн, плюс дополнительные склады объёмом до 20 000 тонн. 2. Цех предварительного смешивания. 3. Линия производства премиксов. 4. Комбикормовый цех с годовым объемом производства 140 000 тонн готовой продукции. Основными видами деятельности ОАО «Свердловский комбинат хлебопродуктов» являются: - производство готовых кормов для сельскохозяйственных животных, 5 - производство теплоэнергии, - передача электроэнергии, - торгово - закупочная деятельность. Главная задача Общества - обеспечить качество продукции и надежность поставок комбикормов покупателям, повышающие спрос на комбикорма и их производные в условиях высокой конкуренции. В настоящее время основными потребителями комбикормов, выпускаемых ОАО «Свердловским комбинатом хлебопродуктов», являются птицеводческие, свиноводческие хозяйства, хозяйства по разведению крупного рогатого скота. Рынок производства к/кормов достаточно емок. Тем не менее, на рынке существует жесткая конкуренция. В Свердловской области работают 9 предприятий по производству к/кормов и ни один из них не работает со стопроцентной нагрузкой. В 2012 году в Свердловской области было произведено 645 тыс. т комбикормов, рост к предыдущему году составил 103%. Производство комбикормов по хозяйствам: ОАО «Богдановичский комбикормовый завод» – 304,77 тыс. т – 47% от общего объема производства; ОГУП «Птицефабрика «Свердловская» - 125,35 тыс. т – 19 %; ОАО «Свердловский комбинат хлебопродуктов» - 103,7 тыс. т – 16 %, ГУП СО «Птицефабрика «Среднеуральская» - 35 тыс. т – 5 %; ОАО «Ирбитское хлебоприемное предприятие» - 28,6 тыс. т – 4%; ООО «Агрофирма «Северная» - 17 тыс. т 3 %; ООО «Кольцовский комбикормовый завод» - 7 тыс. т – 1%; ООО «Птицефабрика «Ирбитская» - 7,7 тыс. т – 1 %, ООО «Агрофирма «Артемовский» 14,7 тыс. т – 2 %. Среди комбикормовых заводов ОАО «СКХП» стабильно занимает второе место по производству и продажам комбикормов. ОГУП «Птицефабрика «Свердловская» производит комбикорма для внутреннего потребления. Отдел маркетинга постоянно работает над расширением рынка сбыта и привлечением новых клиентов внутри области и за ее пределами. Если в 2011 г. доля покупателей за пределами области составляла 40 %, а внутри области продажи составили 60%, то в 2012 г. за пределами области реализовали 19 % продукции, по области 81% от общего объема комбикормов. ОАО «СКХП» реализует корма в Свердловской, Оренбургской, Вологодской, Курганской областях, в Пермском крае, Тюменской обл., Удмуртской республике. На развитие отрасли влияют две группы факторов: внутренние и внешние. К внутренним факторам относится конкуренция в отрасли. Все основные потребители на рынке комбикормов или имеют собственные производства или привязаны к существующим поставщикам. К внешним факторам можно отнести ценовую политику и динамику цен на сырье, энергоресурсы, потребности рынка в продукции, платежеспособность потребителей. В 2012 году нам удалось заключить договор на поставку п/ф Рефтинская бройлерных кормов, привлечь нового клиента из Омской области, который заказал на СКХП большой объем БВМД. Мы смогли удержать постоянный запас сырья на складах, что позволило производить закуп сырья по минимальным ценам и сделать цены на комбикорма конкурентоспособными как в нашей области, так и с учетом их транспортировки за её пределы. Всё это позволило нам подойти к отчетному периоду с достаточно хорошими экономическим показателями. 6 Отчет Совета директоров акционерного общества о результатах развития общества по приоритетным направлениям его деятельности. Информация об основных результатах работы общества в части приоритетных направлениях. Анализ работы предприятия за 2012 год показывает, что производство продукции в 2012 году снизилось на 6,3 тыс. т. со 110,0 тыс. т. до 103,6 тыс. т., что составляет 94 % к уровню прошлого года и на 4,8 тыс. т меньше к плану на 2012 г. (план 108,5 тыс. т), что составляет 96 %. В 2012 увеличилось производство БМВК с 265 т в 2011 г. до 2 871 т в 2012 г., на 2 606 т больше. Производство птичьих кормов увеличилось с 50,6 тыс. т 2011 г. до 57,8 тыс. т в 2012 г., на 7,2 тыс. т больше, что составляет 114% к уровню прошлого года. Производство кормов для свиней снизилось на 17 тыс. т с 47,8 тыс. т в 2011 г. до 30,1 тыс. т в 2012 г., что составляет 63% к уровню прошлого года. Производство кормов для КРС увеличилось с 11,1 тыс. т 2011 г. до 12,6 тыс. т в 2012 г., на 1,4 тыс. т больше, что составляет 113 % к уровню прошлого года. Таблица 1. Производство товарной продукции в натуральном выражении (тонн) 7 Вид продукции 2011г. отклонение 2012г. в % к в тоннах 2011г. 2012г. 1. Комбикорма, всего 109 710,850 100 780,853 -8 929,997 92% в том числе: для птиц 50 626,850 57 804,647 7 177,797 114% для свиней 47 783,350 30 152,883 -17 630,467 63% для КРС 11 154,270 12 603,963 1 449,693 113% 146,380 219,360 72,980 150% 2. БВМК, БК 265,270 2 871,249 2 605,979 1082% 3. Премиксы 31,330 0,850 -30,480 110 007,450 103 652,952 -6 354,498 Прочие (кролики, лошади, перепела) 4. Итого 3% 94% С 2006 года наблюдается увеличение доли гранулированных комбикормов. С 2001 г. по 2005 г. доля гранул составляла 50-60%, начиная с 2006 г. наблюдается устойчивый рост гранулированных кормов (2006г.-74%, 2007г.- 2008г.-78%, 2009г.-85%, 2010г.-96%, 2011г.92%, 2012г.-93%). В 2012 году сохраняется доля производства мелкой гранулы ø от 2 мм до 3,5 мм. В 2012 г. доля мелкой гранулы сохранилась в 7 % на уровне 2011 г. Данные представлены в таблице 2. Таблица 2. Производство комбикормов по видам (тонн) Вид комбикорма 2011г. 2012г отклонение Всего комбикормов 109 710,850 100 780,853 -8 929,997 2012 г. в % к 2011 г. 92% из них гранулированный 100 985,000 94 127,427 -6 857,573 93% 55,703 -4,485 93% 423,01 423,010 Доля гранулированных 92% в тоннах 93% в том числе: гранулы: 2 мм 60,188 2,2 мм. 2,5 мм. 804,367 424,950 -379,417 53% 3 мм. 3 660,024 4 462,745 802,721 122% 3,5 мм. 2 965,767 1 368,575 -1 597,192 46% 4 мм. 93 494,654 87 392,444 -6 102,210 93% итого мелкая гранула 7 490,346 6 734,983 -755,363 90% доля мелкой гранулы 7,42% 7,16% С 2009 г. наблюдается положительная динамика производства затаренной продукции. В 2009 г. затарили в мешки 2 376 т, в 2010 г. - 3 148 т, в 2011 г. – 3 375 т, в 2012 г. – 3 705 т. Из таблицы 3 видно, что в 2012 г. увеличилось количество тарной продукции по свиным кормам, по кормам для птиц, снизилось количество тарной продукции, КРС, прочих. Общий рост составил 110 %. 8 Таблица 3. Производство тарного комбикорма по видам. Наименование 2008 г. Всего, тонн: 2009 г. 2010 г. 2011 г. 2012 г. 2 177,746 2 376,894 3 148,043 3 374,983 3 705,493 в т.ч. для птиц 678,007 546,423 434,948 571,896 813,783 для свиней 580,871 808,740 1 894,996 1558,724 2019,468 для КРС Прочие (кролики, лошади, перепела) 735,858 571,673 618,536 826,416 748,303 183,010 450,058 199,563 417,947 123,939 118% 109% 132% 107% 110% Темпы роста тарного к/к, % Продолжается реализация кормов через магазин розничной торговли, расположенного на территории предприятия. В 2012 г. продажа к/кормов выросла на 110% г. В сентябре 2012 г. ОАО «СКХП» открыл вторую точку розничной торговли в г. Арамиле, за 4 месяца было продано 53 т к/корма. Таблица 4. Реализация комбикормов через розничный магазин. Наименование 2009 г. Всего, тонн 2010 г. 2011 г. 2012 г. 2012 г. в % к 2011 г. 248,674 228,82 226,236 249,478 110,27% в т.ч. для птиц 145,949 113,920 136,466 167,263 122,57% для свиней 49,42 48,330 35,730 27,000 19,79% для КРС 22,505 24,110 14,16 17,626 49,33% прочие 30,8 42,460 39,880 37,589 94,26% 2 034,75 2 018,06 2 651,22 2 675,59 101% (кролики,лошади,перепела) Розничный товарооборот без НДС, тыс.руб. Анализ продаж по регионам показывает резкое увеличение доли Свердловской области от общего объема продаж: 2011г. – 59 %, в 2012 г. – 81 %. Соответственно снизилась доля продаж за пределами Свердловской области: в 2011г. – 41 %, в 2012 г. -19 %. Таблица 5. Таблица 5. Реализация комбикормов по регионам. Регион 2011 г. 2012 г. тонн доля в % тонн доля в % 110 010 100 % 103 307 100% Свердловская область 64 790 59 % 83 359 81 % За пределы области 45 220 41 % 19 948 19 % Отгружено, всего в т.ч. по основным регионам: Работа с покупателями в течение года велась на условиях договоров поставки продукции и на условиях переработки давальческого сырья. Таблица 6. В 2012 г. снизилось количество 9 давальческого сырья на 4,1 тыс. т., с 13,4 тыс. т в 2011 г. до 9,3 тыс. т в 2012 г., что составляет 69,4 % к уровню прошлого года. Доля вложения давальческого сырья в 2011 г. составила 12 %, в 2012 г. - 9 %, снизилась на 3%. Таблица 6. Расход сырья (с учетом технологических потерь) Вид сырья 2011 г. тонн тыс. руб. Давальческое 13 378,046 Собственное 97 724,138 Всего: 2012 г. тыс. руб. 9 285,327 862 134,22 111 109,465 95 405,809 843 121,65 104 691,136 12% доля давальческого сырья тонн 9% Предпочтения при выборе поставщиков сырья отдавалось качеству сырья, оплате по факту поставки и отсрочки платежа, длительности хозяйственных связей. Основные финансовые показатели общества в 2012 г. Таблица 7. Финансовые показатели ОАО «СКХП». Наименование показателя Ед. изм. 2011 год 2012 год 2012г.- 2011г. Выручка от реализации тыс. руб. 1 198 146 1 105 095 -93 051 92% Себестоимость продукции тыс. руб. 1 197 513 1 080 623 -116 890 90% Прочие доходы тыс. руб. 33 790 35 678 1 888 106% Прочие расходы тыс. руб. 24 773 23 710 -1 063 96% Прибыль отчетного года тыс. руб. 9 650 36 440 26 790 378% Налог на прибыль тыс. руб. 1 610 7 390 5 780 459% Чистая прибыль тыс. руб. 8 040 29 050 21 010 361% Краткосрочные обязательства тыс. руб. 239 614 306 219 66 605 128% заемные средства тыс. руб. 120 729 121 088 359 100% поставщики и подрядчики тыс. руб. 118 885 185 131 66 246 156% тыс. руб. 123 340 151 802 28 462 123% 2012/2011, % в т.ч. Дебиторская (потребители) задолженность Прибыль до налогообложения составила 36 440 тыс. руб.; налог на прибыль 7 390 тыс. руб. Чистая прибыль составила 29 050 тыс. руб. Распределение прибыли включает следующие статьи: 1. Дивидендный фонд – 2 033,5 тыс. руб. 10 2. Фонд развития производства - 27 016,5 тыс. руб. Итого: 29 050 тыс. руб. Таблица 8. Динамика стоимости чистых активов за 3 года. Наименование Ед. изм. 2010 г. Чистые активы тыс. руб. 109 067 2011 г. 116 308 2012 г. 144 555 Задолженности по выплате заработной плате нет, во внебюджетные фонды нет, перед бюджетом нет. Просроченных кредиторской и дебиторской задолженностей нет. В 2012 г. произошло увеличение дебиторской задолженности на 28 млн. руб., что составляет 123 % роста, кредиторской задолженности на 66 млн. руб., что составляет 156 % роста. Существует график взаиморасчетов с кредиторами и дебиторами. В 2012 году предприятие заплатило следующие налоги (тыс. руб.): Налог на прибыль – 7 390 Налог на землю - 2 733 Налог на доходы физических лиц – 9 401 Отчисления в фонды – 18 779 Прочие налоги – 206,5 Итого налогов: 38 509,5 тыс. руб. В 2012 году на предприятии среднесписочная численность составила 175,5 человек, против 182 человека в 2011 году, т.е. уменьшилась на 6,5 человек. Производительность труда на 1 человека составила 6 296,8 тыс. руб. Сумма дивиденда за 2012 год предложена на утверждение Собранием акционеров по решению Совета директоров о выплате дивидендов в размере 7 % от чистой прибыли – 2 033,5 тыс. руб., что составляет 44,26 руб. на 1 акцию. Поскольку предприятие работает более 40 лет, изношенность составляет 70 % (в общем, по предприятию (здания, сооружения, передаточные механизмы - 50 %, линия предварительного смешивания (ЦПС) – 100 %). Поэтому, чтобы иметь возможность конкурировать с др. заводами оставшаяся сумма по решению Совета директоров использована на тех. перевооружение (фонд развития производства) – капитальный ремонт ЦПС. Анализ экономических факторов, повлиявших на финансовый результат в 2012 году. Анализ работы комбикормового цеха в 2012 г. В 2012 г. произвели продукции 103,6 тыс. т, на 6,3 тыс. т меньше чем в 2011 г. – 110 тыс. т, что составляет 94 % к уровню прошлого года. Объем товарной продукции составил 1 000 820 тыс. руб., что на 7 614 тыс. руб. меньше, чем в 2011 г. - 1 008 434 тыс. руб. – 99 %. Средняя цена 1 т составила 9 655 руб., на 488 руб. больше, чем в 2011 г – 9 167 руб., что составляет 105% роста. Полная себестоимость снизилась с 1 014 058 тыс. руб. в 2011 г. до 986 240 тыс. руб. в 2012 г. на 27 818 тыс. руб. меньше, что составляет 97 % к уровню прошлого года. 11 Затраты на производство к/к снизились на 8 271 тыс. руб. со 150 105 тыс. руб. в 2011 г. до 141 834 тыс. руб. в 2012 г., что составляет 94 % к уровню прошлого года. Затраты на производство 1 т остались на уровне прошлого года, 2012 г. -1 368 руб./т., 2011 г. – 1 364 руб./т. Среднегодовая пороговая выработка составила – 7 827 т в месяц. Анализ статей затрат. 1. Сырье. Затраты на сырье снизились на 19 547 тыс. руб. с 863 953 тыс. руб. в 2011 г., до 844 406 тыс. руб. в 2012 г., что составляет 98 % к уровню прошлого года. На стоимость сырья влияют три фактора: выработка к/корма, количество давальческого сырья, цены на сырье. 1. В 2012 г. выработка снизилась на 6,3 т, со 110 007 т в 2011 г. до 103 653 т в 2012 г., что составляет 94 % к уровню прошлого года. Снижение объемов производства должно было привести к снижению затрат на сырье на 6 %, а у нас затраты на сырье снизились на 2%, значит на изменение стоимости сырья повлияли другие факторы. 2. Количество давальческого сырья снизилось с 13 378 т в 2011 г. до 9 385 т в 2012 г., что составляет 70 % к уровню прошлого года. Доля вложения давальческого сырья в 2012 г. составила 8,87 %, в 2011 г. - 12,04%. Так как объем вложенного давальческого сырья и его доля в общем объеме сырья снизились, то это привело к росту стоимости сырья. 3. Влияние цен на стоимость сырья. На стоимость сырья повлияла тенденция 2011 года к снижению цен на сырье до августа 2012 г. Летом 2012 г. стояла засуха по многим регионам страны. Сельскохозяйственные предприятия получили низкий урожай. В связи с дефицитом зерновых культур цены на сырье начали резко расти. В августе, сентябре цены выросли на 1 400, 600 рублей соответственно. На среднюю стоимость сырья в эти месяцы оказывали влияние запасы с более низкой ценой. К октябрю месяцу запасы сырья прошлого урожая закончились и цена резко пошла в рост. В октябре 10 126 руб. (+1 588руб.), в ноябре 10 671 рублей (+ 545 руб.), в декабре 11 249 руб. (+578 руб.). Динамика средней стоимости сырья в 1 т к/к представлены в таблице и на графике. Динамика средней стоимости сырья в 1 т к/к в руб., без НДС Январь Стоимость сырья 2011 г 2012 г 9 465,36 6 877,4 Февраль 9 058,49 7 145,4 Март 7 673,83 6 879,3 Апрель 7 459,67 6 797,6 Май 7 249,60 6 467,55 Июнь 7 432,18 6 176,35 Июль 7 794,92 6 467,55 Август 8 418,20 7 887,54 Сентябрь 7 729,61 8 538,29 Октябрь 7 124,48 10 126,89 Ноябрь 6 697,09 10 671,9 Месяцы 12 Декабрь 7 093,23 11 249,10 Средняя цена 7 766,39 7 940,04 Из таблицы видно, что средняя цена в 2012 г. с января по июль колебалась вокруг значения 6 800 руб. а с августа начала расти. Хотя среднеарифметическая цена за год выросла на 174 руб. за 1 т. Основное снижение стоимости сырья произошло из-за снижения объемов производства и снижения цен на сырье с января по июль 2012 г. На зерновом сырье удешевление составило 50 209 тыс. руб., на не зерновом сырье произошло удорожание стоимости на 30 662 тыс. руб., итого снижение стоимости составило 19 547 тыс. руб. 2. Заработная плата. Затраты на З/пл. за 2012 г. выросли на 1 005 тыс. руб. с 68 978 тыс. руб. в 2011 г. до 69 984 тыс. руб. в 2012 г. – 101 % роста. В сентябре по предприятию была индексация з/пл. на 10-15%. 3. Отчисления в фонды. Затраты на отчисления в фонды выросли на 526 тыс. руб. с 17 407 тыс. руб. в 2011 г. до 17 933 тыс. руб. в 2012 г. – 103 % роста. В 2012 г. изменились тарифы на страхование: Пенсионный фонд с 26% до 22% и 10% с заработной платы свыше 512 тыс. руб. в год. 4. Электроэнергия. Затраты на электроэнергию снизились с 11 127 тыс. руб. в 2011 г. до 10 160 тыс. руб. в 2012 г. на 967 тыс. руб. – 91 % к уровню прошлого года. Потребление электроэнергии снизилось с 5 237 тыс. кВт*ч в 2011 г. до 5 058 тыс. кВт*ч в 2012, на 178 тыс. кВт*ч, что составляет 91 % к уровню 2011 г. Снижение затрат на электроэнергию произошло за счет снижения потребления электроэнергии. 5. Природный газ. Затраты на газ сохранились на уровне 2011 г. 2 651 тыс. руб. в 2012 г. , 2 646 тыс. руб. в 2011 г. При этом потребление газа снизилось на 72 тыс. м3, что составляет 97 % к уровню прошлого года. А стоимость 1000 м3 газа в 2011 г. составила 2 957,41 руб. без НДС, в 2012 г.- 3 160,45 руб., на 203,04 руб. больше, что 13 составляет 106 %. За счет снижения объемов потребления газа затраты на него остались на уровне прошлого года. 6. Топливо. Затраты на топливо снизились на 155 тыс. руб. с 2 450 тыс. руб. в 2011 г. до 2 295 тыс. руб. в 2012 г. – 94 % к уровню прошлого года. Снижение произошло за счет снижения потребления топлива на 18 тыс. л и масла на 341 кг. Расход топлива снизился за счет уменьшения пробега: на грузовом транспорте с 119 тыс. км в 2011 г. до 107 тыс. км в 2012 г., на 12,3 тыс. км, что составляет 90% к уровню 2011 г.; на легковом транспорте с 192 тыс. км в 2011 г. до 165 тыс. км в 2012 г., на 28 тыс. км, что составляет 85 % к уровню 2011 г. (ленд круйзер на 9,6 тыс. км, камри на 3 тыс. км, Соната на 12 тыс. км, фиат на 6 тыс. км). Общий пробег снизился на 53 тыс. км с 312 тыс. км в 2011 г. до 272 тыс. км в 2012 г., что составляет 87 % к уровню прошлого года. Цена бензина для легковых автомобилей выросла с 24,25 руб./л в 2011 г. до 26,45 руб./л в 2012 г. на 2,21 руб./л, что составляет 109 % к уровню прошлого года. Цена бензина для грузовых автомобилей выросла с 21,52 руб./л в 2011 г. до 24,87 руб./л в 2012 г. на 3,35 руб./л, что составляет 116 % к уровню прошлого года. Цена дизельного топлива выросла с 21,41 руб./л в 2011 г. до 24,86 руб./л в 2012 г. на 3,46 руб./л, что составляет 116 % к уровню прошлого года. В 2012 г. израсходовано топливо, на сумму: АИ 92 – 45 605,13 л – 1 133 011,6 руб., АИ -95 – 14 888,96 л – 397 319,35 руб., А 80 – 40 л – 504 руб., дизельное топливо 28 796,23 л – 712 686,67 руб. 7. Амортизационные отчисления выросли с 9 296 тыс. руб. в 2011 г. до 9 810 тыс. руб. в 2012 г., на 514 тыс. руб. больше, что составляет 106 % роста. 8. Услуги сторонних организаций производственного характера выросли с 1 868 тыс. руб. в 2011 г. до 4 885 тыс. руб. в 2012 г. на 3 016 тыс. руб. больше, что составляет 261 % роста. 9. Услуги сторонних организаций текущий ремонт. Затраты на текущий ремонт снизились с 3 668 тыс. руб. в 2011 г. до 1 208 тыс. руб. в 2012 г. на 2 459 тыс. руб., что составляет – 33 % к уровню прошлого года. 10. Прочие услуги выросли с 4 615 тыс. руб. в 2011 г. до 9 037тыс. руб. в 2012 г., на 4 422 тыс. руб., что составляет 196 % роста. 11. Материалы. Затраты на материалы выросли с 10 533 тыс. руб. в 2011 г. до 13 660 тыс. руб. в 2012 г. на 3 016 тыс. руб., что составляет 130% роста. 12. Затраты на спец одежду выросли на 163 тыс. руб. с 62 тыс. руб. в 2011 г. до 225 тыс. руб. в 2012 г., что составляет 362% роста. 13. Расходы на рекламу снизились на 110 тыс. руб. со 232 тыс. руб. в 2011 г. до 121 тыс. руб. в 2012 г. 14. Кредиты и субсидия. Сумма затрат по процентам банков и субсидии выросла на 922 тыс. руб., в 2012 г. составила 3 273 тыс. руб., в 2011 г. – 2 351 тыс. руб., что составляет 139 % роста. 15. Услуги банка. Затраты на услуги банка снизились с 1 080 тыс. руб. в 2011 г. до 539 тыс. руб. в 2012 г. на 541 тыс. руб. – 50 % к уровню прошлого года. 14 Описание основных факторов риска, связанных с деятельностью общества. Политические риски: - изменения законодательства РФ, изменение кадастровой стоимость земель, отмена субсидий в сельском хозяйстве в связи с вступлением в ВТО. Эти риски не прогнозируемы, а их последствия приведут к увеличению стоимости продукции, к снижению ее конкурентоспособности. Хозяйственные риски: Производственный риск – невозможность выполнения обязательств по договору перед потребителем. На предприятии составляются ежегодные, ежемесячные, еженедельные планы производства комбикормов. Заявки свыше производственной мощности не принимаются. На предприятии всегда имеется двухмесячный запас сырья. Постоянно ведутся закупки сырья на основе анализа остатков. Опытный главный зоотехник разрабатывает рецептуру комбикорма для каждого хозяйства и каждого вида (породы) животного, что дает соответствующие результаты (надои, привесы, яйценоскость) в хозяйствах. Этим минимизируются производственные риски. Юридический риск - связан с неправильным или неправомерным оформлением документов, заключением сделок. На предприятии имеется 2 юриста, которые контролируют заключение договоров, в соответствии со своей специализацией. Финансовый риск - связан с возможностью невыполнения фирмой своих финансовых обязательств перед кредиторами. На предприятии имеется график погашения кредиторской и дебиторской задолженности, который строго выполняется. Основными рисками являются: резкое повышение и снижение цен на зерновые, связанные с природными условиями, влияющими на урожай; непредсказуемое повышение тарифов на железнодорожные перевозки; дефицит подвижного состава на железной дороге, рост цен на топливо, приводящий к увеличению стоимости автодоставки зерна и готовой продукции; скачки курса валют; низкая платежеспособность потребителей, рост цен на энергоносители; повышение ставки рефинансирования и изменения условий выдачи субсидий. Так же скачки цен на сырье происходят из-за решений правительства, связанных с закупкой и продажей зерна из интервенционного фонда, закрытием или открытием экспорта, введением или отменой таможенных пошлин. На цены сырья в РФ сказывается урожай или неурожай в зарубежных странах – производителях и потребителях профильной сырьевой части. Всё это может привести к удорожанию продукции и снижению ее конкурентоспособности. Кроме того, происходит передел сфер влияния собственников потребителей нашей продукции. Из-за чего происходит перераспределение их поставок и, как следствие – изменение объема заказов на нашем предприятии. Природные риски снижаются за счет детального изучения рынков по производству зерновых культур, специалистами предприятия изучается и используется в работе география производства. Если в одном регионе неблагоприятные погодные условия, то имеется возможность закупить сырье в другом регионе. 15 Для уменьшения всех рисков проводятся маркетинговые исследования и производится закуп продукции в наиболее благоприятный период по минимальным ценам, с учетом всех обстоятельств на данное время. Производится закуп сырья у нескольких партнеров с целью распределения рисков по регионам. Организационно - технические мероприятия за 2012 год. 1. Установка возвратных транспортеров с шиберными задвижками на а/б 5-8 и 912 в кол-ве 2 шт. 2. Оборудование рабочего места на базе ИК-анализатора на 4-м этаже ККЦ 3. Установка вытяжной системы вентиляции на 4-м этаже ККЦ на участке дозирования витаминов. 4. Организация видеонаблюдения на участке ручных навесок, загрузки витамин, подъема витамин 5. Приобретение погрузчика MANITOU-625 6. Замена эл.двигателя на грануляторе №1 7. Замена системы управления гранулятора №1 8. Замена корпуса котла Бустер NBO-1500 9. Закупка ИК-анализатора Spectro-Star 2400 10. Закупка химического анализатора Hanok-1500 для исследования комбикормов химическим способом в автоматическом режиме 11. Проведение работ по реконструкции систем аспирации СОБ-28 12. Проведение энергоаудита, паспорта энергосбережения и энергетического паспорта. Всего затрат на сумму: 7 118 тыс. руб. Корпоративные действия. Сведения о соблюдении обществом Кодекса корпоративного поведения: - деятельность Общества осуществлялась с соблюдением Кодекса корпоративного поведения утвержденного распоряжение ФКЦБ РФ от 04.04.2002 г. № 421/р. Таблица 10. Сведения об акциях Общества Вид ценной бумаги Размещенные акции в т.ч. полностью штук по номиналу, руб. оплаченные Обыкновенные акции 45 945 229 725 45 945 в т.ч. зачисленные на баланс 45 945 229 725 45 945 Количество акций, на которые начислялись дивиденды - 45 945 шт. Промежуточные дивиденды за 2012 год не выплачивались. Душкин О. В. Генеральный директор ОАО «СКХП» 16