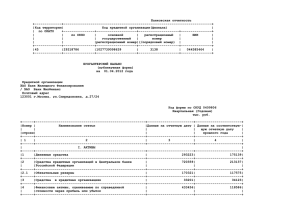

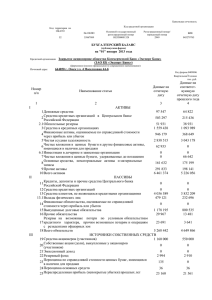

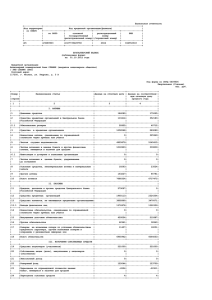

годовой отчет - Санкт-Петербургская Валютная Биржа

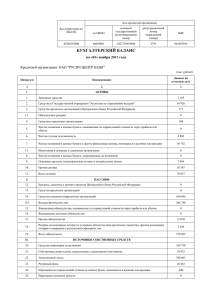

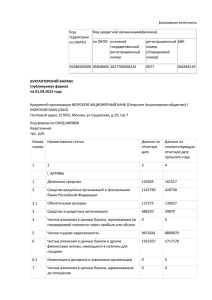

реклама