Ушакова Оксана Дмитриевна Финансовая Академия при

реклама

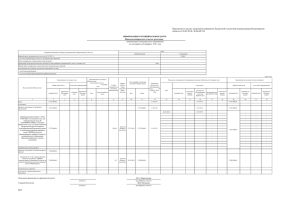

Ушакова Оксана Дмитриевна Финансовая Академия при правительстве РФ Москва Внешний долг: история, структура, динамика. В современном мире проблема внешнего долга стоит в каждом государстве. Невозможность его погашения рождает замедление обращения денег, что в свою очередь ведет к сокращению показателей экономического роста. Это процессы наблюдаются как в стране-кредиторе, так и в стране-должнике, которой необходимо обслуживать долг отчислениями из бюджета. Россия интересна для анализа ввиду своей исключительной истории формирования долга, которому мы уделим особое внимание. В нашем докладе мы рассмотрим период распада СССР, отношения России с Парижским клубом, а также современную ситуацию и нормативно-правовую базу. СССР. Структура долга РФ с точки зрения его формирования делится на «старый» (унаследованный от СССР) и «новый» (собственно российский). То, что касается долговой политики СССР, мы считаем необходимым отметить ее стабильность. В послевоенные годы СССР был крупным кредитором, а все внешние заимствования были осуществлены умеренными темпами и погашались по оговоренному графику. В целом СССР стремился избежать внешней зависимости и ориентировался на внутренние ресурсы: даже в первые годы после ВОВ СССР получил лишь 2 кредита (от США и от Швеции). Ближе к 60-м гг. руководство страны стало использовать долгосрочные кредиты для обеспечения импорта. В 1964г. Внешторгбанк заключил 9 долгосрочных соглашений о кредитах на сумму 480 млн. руб. с английскими, французскими и итальянскими коммерческими банками. В тот же период стала превалировать новая форма заимствований – компенсационные сделки, гарантирующая погашение долга на 100%. В последующие года СССР стал привлекать больше средств, т.к. было запущенно несколько государственно-важных проектов, как-то: «газ-трубы», освоение земель Якутии, лесных ресурсов на Дальнем Востоке, нефтяных месторождений на шельфе Сахалина. Для достижения этих целей были использованы ресурсы западноевропейских банков и стран СЭВ. В 80-х гг. ситуация резко ухудшилась ввиду изменения глобальной и национальной экономических конъектур. Всего за 6 лет, с 1985 по 1991, государственный долг вырос более чем в 3 раза – с 31 млрд. долл. до 97 млрд. долл. Сложившаяся ситуация обуславливается 2 факторами. Во-первых, СССР был экспортно-ориентированным государством – резкое падение цен на сырьевые ресурсы, основную статью экспорта, повлекло за собой глубокий экономический кризис в стране. Во-вторых, неблагоприятные внешние события, как-то: чернобыльская авария, землетрясение в Армении и др. – также не способствовали разрешению проблемы. В итоге, в 1990г. Министерство Финансов впервые допустило просрочку платежей, что послужило серьезным сигналом, и на момент распада СССР его долг составлял 97 млрд. долл. Помимо масштабов долга перед бывшим Советским союзом встала новая проблема, а именно юридическое исчезновение должника. Вопрос о наследии долгов СССР решился в 1993 г., согласно которому на долю России пришлось 59,2 млрд. долл. долга (62,3%), остальной долг были обязаны выплачивать другие бывшие 1 социалистические республики, однако в действительности только РФ обслуживала свой долг, у остальных республик не было на это возможности. Тогда, в 1992г. Россия, осознавая все риски непогашения долговых обязательств в срок (особенно для коммерческих банков), приняла исторически важное решение, определив себя как ответственного партнера, способного и готового к международному сотрудничеству. Руководство страны решило взять на себя единоличную ответственность о выплате долга всех бывших республик СССР. Этот шаг РФ навстречу своим кредитором благоприятнейшим образом отразился на отношениях нашей страны со своими партнерами, которыми в основном были государства-члены Парижского клуба, который занялся вплотную реструктуризацией «старого долга», наследия СССР. РФ и Парижский клуб. Как мы уже отмечали, отношения России с Парижским клубом начались в 1991г., когда был поднят вопрос о долговом наследии СССР. В этих отношениях следует выделить 4 основных события. 1. Апрель 1993г. Заключение договоренностей между участниками (РФ и ПК) о погашении задолженности СССР, что рассеяло страх кредиторов о банкротстве РФ. 2. Апрель 1996г. Договоренность о всесторонней реструктуризации долга. Эволюция принципов Парижского клуба и принятие новых программ – «эвианский подход». 3. 3 сентября 1997г. Вступление России в Парижский клуб на правах кредитора, что привлекло к беспрецедентному положению России как должника/кредитора. 4. Май 2005-август 2006. Достижение договоренности о досрочном погашении долга с уплатой «утраченных» процентов, что избавило Россию от статуса «должника» в Парижском клубе. РФ и Лондонский и Токийский клубы. В данный момент общий долг перед Лондонским клубом составляет 27 млрд. долл. Расчет производится по еврооблигационным займам, выпущенным после реструктуризации долга бывшего СССР и списания 36,5 % долга в 2000 году. Тогда же было принято решение о смене ответчика за долг в России - с 1994 года это был Внешэкономбанк, но затем на его место было назначено Правительство РФ. Третья группа долгов – коммерческая торговая задолженность (в 2001 г – 9,3 млрд. долл.) - долг так называемому Токийскому клубу. Современная нормативно-правовая база. В РФ отношения, регулирующие внешние долговые обязательства регулируются Бюджетным кодексом РФ, гл. 14. Здесь же приводится определение внешнего долга: обязательства, возникающие в иностранной валюте, за исключением обязательств субъектов Российской Федерации и муниципальных образований перед Российской Федерацией, возникающих в иностранной валюте в рамках использования целевых иностранных кредитов (заимствований). Среди уполномоченных органов, в бюджете приводятся Минфин, Внешторгбанк, Внешэкономбанк, МВЭС, Счетная Палата. К нормативным документам стоит также отнести несколько постановлений Правительства: № 1060, №1107, № 1320, №478 и др. 2 Долговая политика и современная ситуация в РФ. Для начала мы хотели бы отметить, что проблемой внешнего долга в наши дни занимаются многие ученые (А.Аникина, В.Я. Пищик, С.А. Сторчак). Уже разработана серьезная методологическая база по оценке возможности погашения долга (программы оценок Парижского клуба, МВФ), критерии эффективности использования долга (целевые, внешние, технические, инвестиционные, коммерческие). В абсолютном выражении российский внешний государственный долг на 1 ноября 2009 года составил 38 млрд. долл., что является одним из самых низких показателей в Европе. По относительным показателям, российский внешний госдолг составляет 2,4 % от объема ВВП страны. Для сравнения — после кризиса 1998 года, внешний долг России составлял 146,4 % от ВВП. Современная долговая политика РФ основывается решении проблем внутреннего долга, что же касается внешнего, то больше всего внимания уделено росту корпоративного долга– если в эпоху СССР во внешнем долге преобладал государственный (70%/30%), то теперь его доля составляет чуть менее 20% от общего долга. Однако в тоже время России удалось урегулировать свои отношения с кредиторами-СЭВ, что благоприятно отобразилось на их международной сотрудничестве. В 2007 г. Правительство России одобрило федеральный бюджет на 2008-2010 гг., где говориться, что «верхний предел государственного внешнего долга Российской Федерации на 1 января 2010 года в сумме 43,9 млрд. долл. США, или 32,3 млрд. евро, и на 1 января 2011 года в сумме 45,0 млрд.долл. США, или 33,0 млрд. евро; (2,5% от ВВП)». Однако, вследствие падения цен на нефть бюджет России стал дефицитным, и уже в 2010м году дефицит планируется покрывать за счёт новых кредитов. В таблицах, приведенных в презентации, отражаются динамика и структура внешнего долга РФ с 2000 по 2009 гг., что нам наглядно покажет эволюцию долговой политики России. 3