Наличные деньги - Южный федеральный университет

реклама

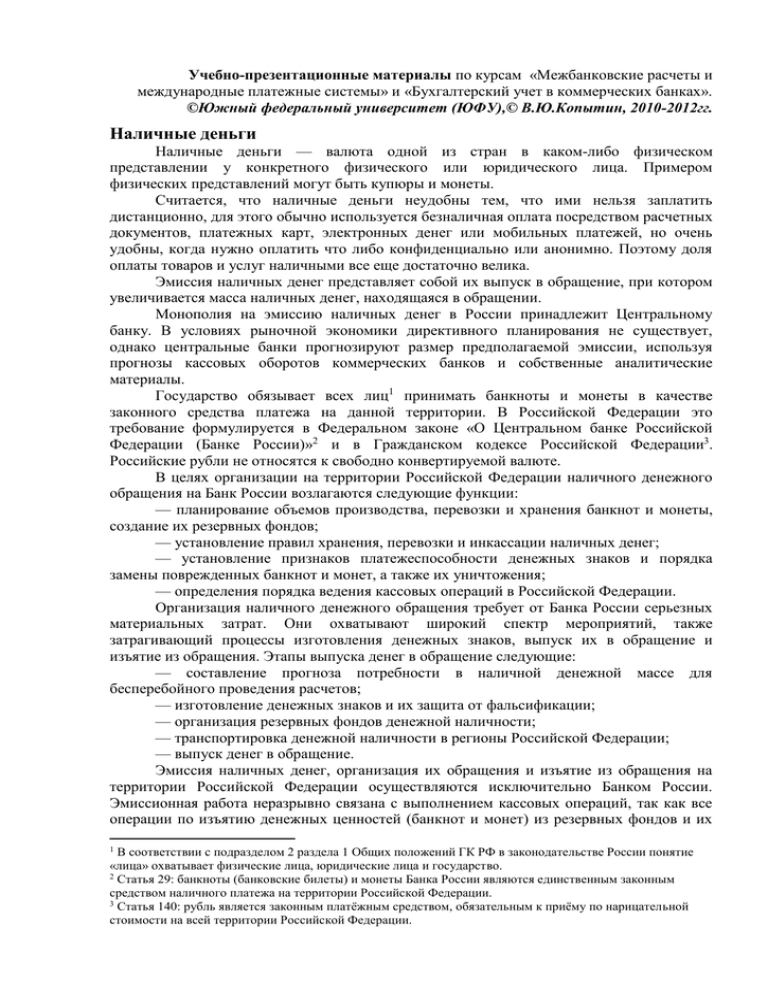

Учебно-презентационные материалы по курсам «Межбанковские расчеты и международные платежные системы» и «Бухгалтерский учет в коммерческих банках». ©Южный федеральный университет (ЮФУ),© В.Ю.Копытин, 2010-2012гг. Наличные деньги Наличные деньги — валюта одной из стран в каком-либо физическом представлении у конкретного физического или юридического лица. Примером физических представлений могут быть купюры и монеты. Считается, что наличные деньги неудобны тем, что ими нельзя заплатить дистанционно, для этого обычно используется безналичная оплата посредством расчетных документов, платежных карт, электронных денег или мобильных платежей, но очень удобны, когда нужно оплатить что либо конфиденциально или анонимно. Поэтому доля оплаты товаров и услуг наличными все еще достаточно велика. Эмиссия наличных денег представляет собой их выпуск в обращение, при котором увеличивается масса наличных денег, находящаяся в обращении. Монополия на эмиссию наличных денег в России принадлежит Центральному банку. В условиях рыночной экономики директивного планирования не существует, однако центральные банки прогнозируют размер предполагаемой эмиссии, используя прогнозы кассовых оборотов коммерческих банков и собственные аналитические материалы. Государство обязывает всех лиц1 принимать банкноты и монеты в качестве законного средства платежа на данной территории. В Российской Федерации это требование формулируется в Федеральном законе «О Центральном банке Российской Федерации (Банке России)»2 и в Гражданском кодексе Российской Федерации3. Российские рубли не относятся к свободно конвертируемой валюте. В целях организации на территории Российской Федерации наличного денежного обращения на Банк России возлагаются следующие функции: — планирование объемов производства, перевозки и хранения банкнот и монеты, создание их резервных фондов; — установление правил хранения, перевозки и инкассации наличных денег; — установление признаков платежеспособности денежных знаков и порядка замены поврежденных банкнот и монет, а также их уничтожения; — определения порядка ведения кассовых операций в Российской Федерации. Организация наличного денежного обращения требует от Банка России серьезных материальных затрат. Они охватывают широкий спектр мероприятий, также затрагивающий процессы изготовления денежных знаков, выпуск их в обращение и изъятие из обращения. Этапы выпуска денег в обращение следующие: — составление прогноза потребности в наличной денежной массе для бесперебойного проведения расчетов; — изготовление денежных знаков и их защита от фальсификации; — организация резервных фондов денежной наличности; — транспортировка денежной наличности в регионы Российской Федерации; — выпуск денег в обращение. Эмиссия наличных денег, организация их обращения и изъятие из обращения на территории Российской Федерации осуществляются исключительно Банком России. Эмиссионная работа неразрывно связана с выполнением кассовых операций, так как все операции по изъятию денежных ценностей (банкнот и монет) из резервных фондов и их В соответствии с подразделом 2 раздела 1 Общих положений ГК РФ в законодательстве России понятие «лица» охватывает физические лица, юридические лица и государство. 2 Статья 29: банкноты (банковские билеты) и монеты Банка России являются единственным законным средством наличного платежа на территории Российской Федерации. 3 Статья 140: рубль является законным платёжным средством, обязательным к приёму по нарицательной стоимости на всей территории Российской Федерации. 1 вложению в резервные фонды обязательно проходят через оборотную кассу соответствующего учреждения Банка России. Правила ведения кассовой работы определяется в соответствующих нормативных документах.4 Учреждениями Банка России, которые осуществляют расчетное и (или) кассовое обслуживание кредитных организаций (их филиалов) и других клиентов, являются подразделения расчетной сети Банка России — первое операционное управление Банка России, головные расчетно-кассовые центры, расчетно-кассовые центры, операционные управления, отделения, кассовые центры и полевые учреждения. На основе произведенных расчетов и полученных отчетных данных о выпуске в обращение и изъятии из обращения денежной наличности Банк России определяет заказ для государственного производственного объединения (ГПО) «Гознак» на изготовление денежных знаков по сумме и по купюрам различного достоинства. Наличные деньги являются базисом всей денежной системы, наиболее ликвидным денежным средством и денежным резервом, что придает особое значение обеспечению прочности и устойчивости наличной составляющей денежной массы. Банк России учитывает объективные факторы, определяющие потребность экономики в наличных деньгах: — обычаи и привычки; — организация денежных расчетов; — наличие значительного объема мелких операций в розничной торговле товарами и услугами; — специфику ведения дел в мелком бизнесе; — преобладание в стране людей с низкими доходами. Сфера использования наличных денег в основном связана со следующими операциями: — расчеты населения с предприятиями розничной торговли и общественного питания; — оплата труда предприятиями и организациями, выплата других денежных доходов; — внесение денег населением во вклады и получение по вкладам; — выплата пенсий, пособий и стипендий, страховых возмещений по договорам страхования; — выдача кредитными организациями потребительского кредита; — оплата ценных бумаг и выплата по ним дохода; — платежи населения за жилищные и коммунальные услуги, при подписке на периодическую печать; — уплата населением налогов в бюджет и др. Организации, предприятия, учреждения независимо от организационно-правовой формы хранят свободные денежные средства в учреждениях банков на соответствующих счетах на договорных условиях. Наличные денежные средства, поступающие в кассы организаций, подлежат сдаче в учреждения банков для последующего зачисления на счета этих предприятий. Денежная наличность сдается ими непосредственно в кассы учреждений банков через объединенные кассы при предприятиях. Наличные деньги могут сдаваться предприятиями на договорных условиях через инкассаторские службы учреждений банков или специализированные инкассаторские службы, имеющие лицензию Банка России на осуществление соответствующих операций по инкассации денежных средств и других ценностей. Порядок и сроки сдачи наличных денег устанавливаются обслуживающими учреждениями банков каждому предприятию по согласованию с их руководителями, См.: Положение Банка России № 318-П «О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации». 4 исходя из необходимости ускорения оборачиваемости денег и своевременного поступления их в кассы в дни работы учреждений банков. Организации могут иметь в своих кассах наличные деньги в пределах лимитов, установленных банками по согласованию с руководителями предприятий. Лимит устанавливается ежегодно всем предприятиям, имеющим кассу и осуществляющим налично-денежные расчеты, независимо от организационно-правовой формы и сферы деятельности, исходя из объемов налично-денежного оборота предприятия с учетом особенностей режима его деятельности, порядка и сроков сдачи наличных денежных средств в учреждения банков, обеспечения сохранности и сокращения встречных перевозок ценностей. Лимит может пересматриваться в течение года в установленном порядке по обоснованной просьбе предприятия (в случае изменения объемов кассовых оборотов, условий сдачи выручки и т. д.), а также в соответствии с договором с учреждениями банков. Предприятия могут хранить в кассах наличные деньги сверх установленных лимитов только для выдачи заработной платы, выплат социального характера и стипендии не более 3 рабочих дней. По согласованию с обслуживающими учреждениями банков предприятия могут расходовать поступающую в кассу денежную выручку на цели, предусмотренные федеральными законами и иными правовыми актами, действующими на территории Российской Федерации, и принятыми в их исполнение нормативными актами Банка России. Выдачи наличных денег предприятиям производятся, как правило, за счет текущих поступлений денежной наличности в кассы кредитных организаций. Для обеспечения своевременной выдачи кредитными организациями наличных денег со счетов предприятий, а также со счетов по вкладам граждан территориальные учреждения Банка России или по их поручению расчетно-кассовые центры устанавливают для каждой кредитной организации и их филиалов сумму минимально допустимого остатка наличных денег в операционной кассе на конец дня. В целях максимального привлечения наличных денег в свои кассы за счет своевременного и полного сбора денежной выручки от предприятий учреждения банков не реже одного раза в два года проверяют соблюдение определенного Банком России порядка ведения кассовых операций и работы с денежной наличностью. Территориальные учреждения Банка России контролируют работу учреждений банков по организации наличного денежного оборота, соблюдению предприятиями порядка ведения кассовых операций и работы с денежной наличностью. Территориальные учреждения Банка России периодически анализируют состояние наличного денежного оборота в регионе. Объектом анализа являются: — складывающаяся тенденция в наличном денежном обороте и его структуре; — источники поступлений наличных денег в кассы банков и направления их выдач; — скорость возврата наличных денег в кассы банков; — происходящие изменения в экономике; — изменение индекса потребительских цен; — уровень развития безналичных расчетов; — уровень инкассации наличной денежной выручки (особенно торговой); — причины роста эмиссии; — результаты банковского контроля; — происходящие изменения в направлениях использования денежных доходов населения и источниках их формирования. При анализе состояния наличного денежного оборота используются: — отчет о кассовых оборотах учреждений Банка России и кредитных организаций; — информационно-аналитические материалы территориальных органов Госкомстата Российской Федерации; — баланс денежных доходов и расходов населения; — информация о проверках соблюдения порядка работы с денежной наличностью. Схема, иллюстрирующая обращение наличных денежных средств, приводится на рис. 1. На рисунке пунктирной линией определено два контура (банковский и товарноденежный), а стрелками с цифрами обозначаются четыре вида деятельности, которые выполняются в процессе обращения наличных денежных средств. 1. Выпуск наличных в обращение. 2. Распределение наличных денежных средств между держателями; 3. Оплата товаров и услуг (использование наличных денег в качестве платежного инструмента). 4. Возврат наличных в банковские организации для зачисления их на депозит. Центральный банк (ЦБ) Денежные фонды Подразделения расчетной сети ЦБ 2 Кредитные организации 1 4 Депозит Депозит Наличные Наличные 2 4 2 4 Получатели наличных в оплату товаров и услуг: — государственные организации; —юридические лица; — физические лица. Держатели наличных денежных средств: 3 3 Наличные — государственные организации; —юридические лица; — физические лица. Рис. 1. Схема обращения наличных денежных средств. На рисунке стрелка под номером 1 обозначает процедуру выпуска Центральным банком наличных денежных средств в обращение. В рамках процедур, которые идентифицированы стрелками с номером 2, денежные средства распределяются между лицами, которые затем могут их использовать для оплаты товаров, работ или услуг. Это распределение предполагает, что на счетах кредитных организаций в Центральном банке и других клиентах Центрального банка, а также на счетах клиентов в кредитных организациях существую безналичные денежные средства, в обмен на которые они получают наличные. Денежные средства на указанных счетах являются разновидностью депозита, который представляет собой обязательства соответствующих банковских организаций перед клиентами. Клиенты Центрального банка представлены кредитными и государственными организациями, юридическими лицами и физическими (при выплате денежных средств из кассы) лицами. Стрелки с цифрой 3 обозначают деятельность по использованию наличных денежных средств их держателями в качестве платежного инструмента. Те лица, которые получили наличные деньги за предоставленные товары или услуги, становятся держателями наличных. На рисунке такое изменение статуса лиц обозначено широкой стрелкой с обратным направлением. Следующим шагом этих лиц может быть либо очередное использование для оплаты наличных денежных средств, либо направление наличных для их зачисления на банковский депозит (стрелки с номером 4). Процедуры инициирование платежа, обмена платежными инструкциями и расчета между участниками платежа осуществляются в следующем порядке. Процедура инициирования совершается после договоренности на поставку товаров или услуг, либо в момент передачи наличных, либо в момент поставки товаров или предоставления услуг. В зависимости от того, роль дебетового или кредитового инструмента играют наличные денежные средства при совершении платежа. Информация об оплате доводится до получателя посредством передачи ему плательщиком определенного количества денежных купюр. После двухсторонней проверки правильности выполнения достигнутой ранее договоренности процедура расчета считается завершенной. В контексте рассмотренного процесса обращения наличных денежных средств они представлены в виде платежного инструмента, эмитентом которого является Центральный банк.