Порядок налогообложения доходов клиентов АКБ «СТРАТЕГИЯ» (ОАО)

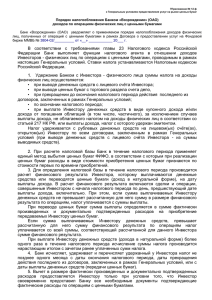

реклама

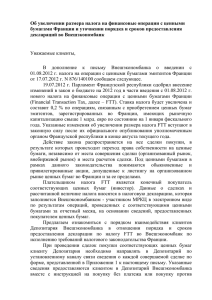

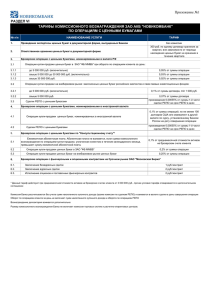

Приложение 11 к Регламенту оказания услуг на рынках ценных бумаг АКБ «СТРАТЕГИЯ» (ОАО) Порядок налогообложения доходов клиентов АКБ «СТРАТЕГИЯ» (ОАО) по операциям с ценными бумагами. 1. В случаях, предусмотренных законодательством РФ, при выплате дохода иностранным организациям и физическим лицам Банк, выполняя функции налогового агента, при осуществлении выплаты дохода от операций с ценными бумагами, удерживает суммы соответствующих налогов. Для целей настоящей статьи Клиент определяется как российская (иностранная) организация или физическое лицо, (не) являющееся налоговым резидентом РФ в соответствии с Налоговым Кодексом РФ. С Клиентов - физических лиц Банк удерживает суммы налога на доходы физических лиц по действующим ставкам указанного налога согласно действующему законодательству РФ как с физических лиц, являющихся налоговыми резидентами РФ, так и с физических лиц, не являющимися налоговыми резидентами РФ. 2. Клиенты - иностранные организации вправе воспользоваться льготами, предоставляемыми межгосударственными соглашениями об избежании двойного налогообложения. Для получения льгот или освобождения от удержания Банком налога иностранные организации предоставляют в Банк документы, предусмотренные действующим законодательством РФ. 3. По итогам календарного года Банк по заявлению Клиента - физического лица предоставляет ему Справку о полученных физическим лицом доходах и удержанных суммах налога по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. 4. Банк обеспечивает Клиентов отчетами, содержащими информацию, достаточную для самостоятельного расчета Клиентом величины налогооблагаемого дохода и проверки правильности удержания налога Банком. Приложение 11 к Регламенту оказания услуг на рынках ценных бумаг АКБ «СТРАТЕГИЯ» (ОАО) Порядок налогообложения АКБ «СТРАТЕГИЯ» ОАО доходов по операциям физических лиц с ценными бумагами АКБ «СТРАТЕГИЯ» ОАО уведомляет о применяемом Банком порядке налогообложения доходов физических лиц по операциям с ценными бумагами. 1. Законодательные акты Банк производит налогообложение доходов физических лиц по операциям с ценными бумагами в соответствии с порядком, установленным Налоговым кодексом Российской Федерации. Особенности определения налоговой базы, исчисления и уплаты налога на доходы по операциям с ценными бумагами определены в ст. 214.1 Налогового кодекса РФ. 2. Исполнение Банком функций налогового агента Банк, как источник выплаты дохода физическим лицам во исполнение Договора на комплексное обслуживание на рынках ценных бумаг, является налоговым агентом по операциям физических лиц. В обязанности Банка входит определить налоговую базу, исчислить, удержать из денежных средств налогоплательщика и уплатить в бюджет налог на доходы физических лиц, полученных от совершения операций с ценными бумагами. Налогоплательщику не предоставлено право выбора уплаты налога у источника выплаты дохода (т.е. через Банк) или самостоятельно, при подаче налоговой декларации. 3. Доходы по операциям с ценными бумагами, не подлежащие налогообложению Не облагаются налогом следующие доходы физических лиц по операциям с ценными бумагами: накопленный купонный доход (далее - НКД) по государственным процентным облигациям (ОФЗ) за время владения ценной бумагой физическим лицом; доход от погашения государственных процентных облигаций (ОФЗ); НКД по процентным облигациям субъектов РФ и органов местного самоуправления; доход от продажи или погашения государственных дисконтных облигаций (ГКО) и аналогичных облигаций субъектов РФ и органов местного самоуправления. Также Банк не удерживает налог с дивидендов по акциям, перечисляемых по поручению эмитента акций, т.к. налог с дивидендов удерживается самим эмитентом. Указанные виды доходов не включаются в Справку о доходах физических лиц (форма № 2-НДФЛ), направляемую Банком в налоговые органы по итогам года. 4. Налогооблагаемые доходы по операциям с ценными бумагами Подлежат обложению налогом следующие доходы по операциям с ценными бумагами: доход от реализации (продажи) государственных процентных облигаций (ОФЗ) и аналогичных им облигаций субъектов РФ и органов местного самоуправления; доход от реализации акций российских эмитентов; доход от реализации (продажи/погашения) корпоративных облигаций, включая суммы НКД; доход от операций с финансовыми инструментами срочных сделок. 5. Определение дохода по операциям с ценными бумагами Доход по операциям купли-продажи ценных бумаг определяется как сумма доходов по совокупности сделок реализации (продажи) ценных бумаг, совершенных в течение налогового периода. 6. Налоговая база по операциям с ценными бумагами Налоговая база по операциям купли-продажи ценных бумаг определяется как сумма доходов по сделкам с ценными бумагами, совершенных в течение налогового периода, за вычетом суммы расходов на приобретение, реализацию и хранение ценных бумаг, фактически произведенных физическим лицом и документально подтвержденными. Налогооблагаемая база уменьшается на сумму убытков, полученных по операциям, совершенным в одном налоговом периоде. 7. Налоговые вычеты 7.1. Налоговый вычет в виде фактически произведенных и документально подтвержденных расходов Налоговый вычет в виде совокупной суммы расходов по приобретению, реализации и хранению ценных бумаг, фактически произведенных и документально подтвержденных налогоплательщиком, предоставляется Банком по умолчанию. К указанным расходам относятся: Суммы, уплаченные за ценные бумаги при их покупке; Суммы комиссионного вознаграждения, уплаченные Банку за оказанные депозитарные услуги Банка и/или в качестве компенсации за услуги расчетных депозитариев торговых систем; Суммы комиссионного вознаграждения, уплаченные Банку за оказанные брокерские услуги; Биржевые сборы ( комиссия торговых систем/бирж ); Другие расходы, непосредственно связанные с куплей, продажей и хранением ценных бумаг, оплаченные через Банк. Приложение 11 к Регламенту оказания услуг на рынках ценных бумаг АКБ «СТРАТЕГИЯ» (ОАО) Если расходы не могут быть непосредственно отнесены на уменьшение дохода по сделкам с ценными бумагами соответствующего выпуска, например, расходы по фиксированным брокерским тарифам или по хранению ценных бумаг, то такие расходы относятся на сделки пропорционально стоимостной оценке бумаг на дату покупки. Банк не принимает к уменьшению налоговой базы расходы клиента по уплате комиссий у другого брокера, а также расходы, связанные со списанием/зачислением ценных бумаг в сторонних депозитариях или у регистраторов. В случае если физическое лицо реализует ценные бумаги, ранее приобретенные через Банк, вычеты в размере фактически произведенных расходов предоставляются Банком на основании собственных данных Банка о произведенных физическим лицом расходах. В случае если физическое лицо реализует ценные бумаги, ранее приобретенные не через Банк, вычеты в размере фактически произведенных расходов предоставляются Банком на основании документов, подтверждающих расходы. Такими документами являются: договор купли-продажи данных ценных бумаг и документ об их оплате; - либо отчет брокера о совершенных операциях (заверенный подписью и печатью брокера, через которого были ранее приобретены ценные бумаги). Указанные документы должны быть представлены физическим лицом в оригинале одновременно с поручением на зачисление ценных бумаг на свои счета депо. Внимание: Если до подачи поручения на вывод денежных средств от реализации ценных бумаг, купленных ранее через другого брокера и переведенных в депозитарий Банка, клиент не предоставит документы, подтверждающие расходы по их приобретению, Банк не учитывает указанные расходы при расчете доли налога, удерживаемого Банком при выводе денежных средств. В этом случае при расчете налоговой базы стоимость данных ценных бумаг принимается равной «0». В случае если документы, подтверждающие расходы по приобретению ценных бумаг, предоставлены клиентом после того, как Банк произвел удержание и уплату налога, пересчет налога производится по окончании налогового года. 7.2. Налоговый вычет при переносе на будущие периоды убытков от операций с ценными бумагами При определении размера налоговой базы налогоплательщик имеет право на получение налоговых вычетов при переносе на будущие периоды убытков от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг, согласно статьи 220.1 НК РФ. Перенос на будущие периоды убытков от операций с ценными бумагами осуществляется в соответствии с пунктом 16 статьи 214.1 НК РФ. 8. Сроки расчета налоговой базы и удержания налога Банк определяет налоговую базу, исчисляет, удерживает в безакцептном порядке с брокерского счета клиента НДФЛ и уплачивает в бюджет налог на доходы физических лиц не позднее одного месяца с даты окончания налогового периода, с даты истечения срока последнего договора или с даты выплаты денежных средств. 8.1. Выплата денежных средств в течение налогового периода Под выплатой денежных средств понимается перечисление денежных средств с брокерского счета на банковский счет физического лица. Если Банк выплачивает денежные средства физическим лицам, получающим доходы по операциям с ценными бумагами, до истечения налогового периода, то НДФЛ рассчитывается следующим образом: 1) расчет финансового результата за период с 1 января налогового периода по дату выплаты денежных средств включительно; 2) определение суммы выплат за период с 1 января налогового периода по дату выплаты денежных средств, с учетом последней выплаты; 3) сравнение суммы произведенных денежных выплат с суммой рассчитанного финансового результата по операциям с ценными бумагами по состоянию на дату выплаты денежных средств; 4) определение налоговой базы, которая равна: а) сумме выплат, если сумма выплачиваемых налогоплательщику денежных средств не превышает рассчитанную для него величину финансового результата либо б) сумме финансового результата, если сумма выплачиваемых налогоплательщику денежных средств превышает рассчитанную для него сумму финансового результата; 5) расчет суммы НДФЛ, подлежащего уплате с определенной в указанном в предыдущем пункте порядке налоговой базы; 6) определение удержанного ранее НДФЛ; 7) расчет суммы НДФЛ, подлежащего уплате при последней выплате, которая должна быть равна разнице между рассчитанной суммой НДФЛ и удержанным ранее. Приложение 11 к Регламенту оказания услуг на рынках ценных бумаг АКБ «СТРАТЕГИЯ» (ОАО) 8.2. По окончании налогового периода – по состоянию на 31 декабря отчетного года. По окончании года производится итоговый расчет налоговой базы с учетом всех сделок по реализации ценных бумаг, совершенных в налоговом периоде, с перерасчетом и зачетом налогов, удержанных при промежуточных выплатах дохода. Исчисление суммы налога производится без учета доходов, полученных налогоплательщиком от других налоговых агентов, и удержанных другими налоговыми агентами сумм налога. 9. Порядок выбытия ценных бумаг При расчете налоговой базы Банк по умолчанию принимает метод списания на расходы стоимости выбывших ценных бумаг из портфеля клиента ФИФО, т.е. по себестоимости первых по времени приобретений (первыми выбывают бумаги, купленные первыми). 10. Ставки налога Налогообложение доходов по операциям с ценными бумагами производится по ставке 13% - для физических лиц резидентов и ставке 30 % - для физических лиц нерезидентов. 11. Налогообложение предпринимателей без образования юридического лица Банк не является налоговым агентом, не рассчитывает доход и налоги в отношении предпринимателей без образования юридического лица (ИП). 12. Доудержание налога Налоговый расчет сумм доходов и расходов, начисленной и удержанной по итогам года суммы налога за отчетный год будет доступен клиентам, начиная с 20 января года, следующего за отчетным. В период с 20 по 31 января включительно клиент может пополнить свой брокерский счет, дослав необходимую сумму денежных средств или продав часть ценных бумаг. Денежные средства, полученные позже указанного срока, не будут учитываться в погашение задолженности по налогу. Если остаток денежных средств на брокерском счете по состоянию на 1 февраля года, следующего за отчетным, будет достаточен для удержания полной суммы задолженности по налогу, 1 февраля Банк удержит налог полностью. Если остаток денежных средств на брокерском счете по состоянию на 1 февраля года, следующего за отчетным, будет недостаточен для удержания полной суммы задолженности по налогу, задолженность по налогу удержана не будет, и сумма задолженности будет отражена в Справке о доходах физического лица (форма № 2- НДФЛ). Отраженную в Справке о доходах физического лица задолженность по налогу, не удержанную Банком, клиент должен самостоятельно уплатить налоговому органу по итогу налоговой декларации. 13. Перечисление налогов в бюджет 10 февраля года, следующего за отчетным, Банк произведет перечисление налогов в бюджет. Перечисление налогов производится в Управление Федерального казначейства по г. Москве (для МИ ФНС № 50), ИНН 7702265064 , КПП 773301001, код ОКАТО 45293562000. Справка о доходах физического лица по форме № 2-НДФЛ будет выдаваться клиентам по заявлению, начиная с 1 апреля года, следующего за отчетным. Заявление должно быть направлено в виде произвольного поручения с указанием места получения справки. Приложение 11 к Регламенту оказания услуг на рынках ценных бумаг АКБ «СТРАТЕГИЯ» (ОАО) Вниманию клиентов – физических лиц Информационное письмо АКБ «СТРАТЕГИЯ» (ОАО) уведомляет, что с 25 марта 2002 г. изменяется порядок удержания сумм налога на доходы, полученных клиентами – физическими лицами от операций с ценными бумагами. Начиная с 25 марта 2002 года удержание сумм исчисленного налога на доходы физических лиц будет производиться в безакцептном порядке в момент вывода денежных средств с брокерского счета на банковский счет физического лица. Сумма налога, удерживаемого Банком при выводе денежных средств, определяется в зависимости от суммы текущей задолженности клиента по операциям с ценными бумагами за текущий год и доли выводимых денежных средств в общем инвестиционном портфеле клиента (денежных средств на брокерском счете и ценных бумаг на счете депо) Если на момент направления клиентом поручения на вывод сумма денежных средств на брокерском счете клиента достаточна и для уплаты сумм исчисленного налога и для исполнения поручения на вывод, то вывод денежных средств производится в сумме, указанной клиентом в поручении направленном в Банк. Если на момент направления клиентом поручения на вывод сумма денежных средств на брокерском счете клиента недостаточна для одновременной уплаты сумм исчисленного налога и исполнения поручения на вывод, то вывод денежных средств производится после удержания сумм исчисленного налога в размере остатка средств на брокерском счете. Сумма налога, удерживаемого Банком при выводе денежных средств рассчитывается по формуле 1. N = K * (0.13*D sum - N sum) (1) где, N – сумма удерживаемого налога D sum - Сумма дохода клиента по операциям с ценными бумагами с начала текущего налогового периода (с начала текущего календарного года) N sum - Сумма, удержанные Банком с клиента в текущем году (с начала налогового периода) в счет погашения налоговых обязательств К – коэффициент равный отношению суммы выводимых средств к стоимости инвестиционного портфеля клиента в целом. Коэффициент ”К” рассчитывается по формуле 2. K = W / S sum, (2) где, S sum – Чистая стоимость инвестиционного портфеля клиента на дату вывода средств (чистый баланс инвестиционного счета клиента ). Чистая стоимость инвестиционного портфеля складывается из стоимости портфеля ценных бумаг клиента и суммы денежных средств на брокерском счете клиента W- Сумма выводимых денежных средств Если по итогам расчета сумма налога к удержанию, определенная по формуле 1 превышает 50% суммы к выводу, указанной в поручении клиента, то Банк удерживает в счет погашения задолженности по налогу сумму равную 50% от выводимой суммы. Если сумма денежных средств, имеющихся на брокерском счете, на момент приема поручения клиента на вывод недостаточна для уплаты исчисленной по формуле 1 суммы налога, то Банк исполняет поручение клиента на вывод после уплаты суммы налога исчисленной по формуле 3. N = К / (1 + К) * B, (3) где, В – сумма денежных средств, имеющихся на брокерском счете на дату вывода средств.