Правила проведения аукциона - Санкт

реклама

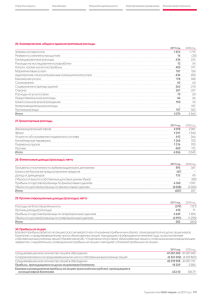

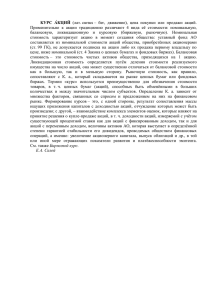

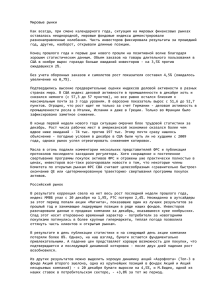

РЕЗУЛЬТАТЫ ПРОВЕДЕНИЯ АУКЦИОНА IPO-ПЛОЩАДКИ III Российская венчурная ярмарка 17 октября 2002 года 1. ВВЕДЕНИЕ IPO-площадка на III Российской венчурной ярмарке, являлась имитацией сегмента рынка ценных бумаг, в рамках которого происходило моделирование процесса первоначального публичного размещения акций (Initial Public Offering - IPO) малых и средних предприятий. Эта площадка действовала только и исключительно в период подготовки и проведения III Российской венчурной ярмарки. Инициаторами организации IPO-площадки выступили: - Фонд «Центр стратегических разработок «Северо-Запад» и - Санкт-Петербургская Валютная биржа. Партнерами IPO-площадки выступили адеррайтеры: - ОАО «Промышленно-строительный банк»; - Брокерская фирма «Ленстройматериалы» и - ЗАО «Вэб-инвест Банк» и консультанты: - ООО «Компания МД»; - Аналитический центр «Альпари СПб» и - ООО «Интеко» Эмитентами IPO-площадки являлись: - ЗАО «АСКоД» (Санкт-Петербург); - ЗАО «Бука» (Москва); - ЗАО СП «Красс» (Ленинградская обл.); - ООО «Креон» (Калининградская обл.); - ЗАО НПО «ПиМ - Инвест» (Москва); - ЗАО «Северный город» (Санкт-Петербург). Цель проведения проекта IPO-площадки – выработка механизма для вывода малых и средних российских компаний на инвесторов через инструменты фондового рынка и создание условий для работы потенциальных эмитентов и инвесторов. Дополнительной целью проекта являлось привлечение к компаниямэмитентам IPO-площадки реальных инвесторов и партнеров. Результаты IPO-площадки подводились по системе Аукциона, который проходил по нижеследующим правилам: Правила проведения аукциона: Аукцион считается состоявшимся, если на акции одного эмитента поступило не менее двух заявок от разных инвесторов. Заявки 1. К участию в аукционе принимаются только лимитированные заявки, то есть заявки, поданные по определенной цене 2. Цена, указанная в заявке должна быть больше или равна минимальной цене, установленной для акций данного эмитента 3. Рекомендуемая общая сумма всех заявок одного инвестора не должна превышать 22 миллиона рублей 4. Время приема заявок: от 10:00 до 16:00 17 октября 2002 года Определение цены размещения 1. Все выигравшие заявки удовлетворяются по единой цене размещения 2. Единая цена размещения может быть больше или равна минимальной цене, установленной для акций данного эмитента 3. Критерий определения цены размещения – максимальное количество размещенных акций в пределах объема размещения 4. При превышении объема спроса на акции над объемом, предложенным к размещению, действуют следующие правила: a. заявки, поданные по цене превышающей единую цену размещения, удовлетворяются в полном объеме b. заявки, поданные по цене равной единой цене размещения, удовлетворяются частично, а именно пропорционально объему заявки (количеству акций, указанных в заявке) c. заявки, поданные по цене ниже единой цены размещения, считаются проигравшими На основании предварительных результатов Аукциона во время проведения Ярмарки был подсчитан экспресс-рейтинг компаний-эмитентов на основании принятых заявок инвесторов, которые успели ввести в торговую систему до 16:30. По этому экспресс-рейтингу были распределены места андеррайтеров при награждении. Поскольку экспресс-рейтинг отражал только предварительную оценку организации road-show андеррайтерами, определяемую скоростью принятия решения инвесторами при подаче заявок на акции того или иного эмитента, и не учитывал все поданные заявки, ниже мы приводим полные итоги Аукциона и анализ параметров размещения компаний-эмитентов. 2. ЭМИТЕНТЫ В IPO-площадке приняли участие шесть компаний-эмитентов. На road-show они были представлены адеррайтерами в следующей последовательности: Эмитент СЕВЕРНЫЙ ГОРОД (Санкт-Петербург) КРЕОН (Калининградская обл.) ПиМ ИНВЕСТ (Москва) АСКоД (Санкт-Петербург) КРАСС (Ленинградская обл.) БУКА (Москва) Сфера деятельности строительство и капремонт промышленных и гражданских объектов производство рыбных консервов химическое производство сборка и реализация компьютерной техники производство газового оборудования создание программных продуктов Андеррайтер Промышленностроительный банк Ленстройматериалы Веб-инвест Банк Компания МД (менеджер эмиссии) Ленстройматериалы Промышленностроительный банк Общий объем предлагаемой к размещению эмиссии составил 446,36 млн.руб. Проспект эмиссии (предложение) и результаты Аукциона (спрос, размещение и соотношение предложение/размещение), а так же соотношения инвестиций по типам инвесторов по каждому эмитенту приведены ниже: ЗАО «Северный город» Предложение: Минимальная цена за акцию (руб.) Количество предложенных акций (шт.) Общий объем предложения (руб.) Доля в будущем уставном капитале (%) Спрос Общий объем заявок (руб.) Максимальная цена за акцию (руб.) Размещение Единая цена за акцию (руб.) Количество размещенных акций (шт.) Общий объем размещения (руб.) Размещение / предложение Цена за акцию (%) Количество акций (%) Стоимость акций (%) 19,40 2 460 000 47 724 000 10 91 880 000 30,00 20,00 2 459 997 49 199 940 103,09 100,00 103,09 9% 28% 52% 11% Банк Инвесткомпания Корпоративный Частный Рис.1 ЗАО «Северный город». Инвесторы – 9 заявок ООО «Креон» Предложение: Минимальная цена за акцию (руб.) Количество предложенных акций (шт.) Общий объем предложения (руб.) Доля в будущем уставном капитале (%) Спрос Общий объем заявок (руб.) Максимальная цена за акцию (руб.) Размещение Единая цена за акцию (руб.) Количество размещенных акций (шт.) Общий объем размещения (руб.) Размещение / предложение Цена за акцию (%) Количество акций (%) Стоимость акций (%) 15% 18,47 5 819 368 107 483 727 30,9 49 370 000 50,00 18,47 2 672 979 49 369 922,13 100,00 45,93 45,93 10% 19% 56% Банк Инвесткомпания Корпоративный Рис.2 ООО «Креон». Инвесторы – 10 заявок Частный ЗАО НПО «ПиМ - Инвест» Предложение: Минимальная цена за акцию (руб.) Количество предложенных акций (шт.) Общий объем предложения (руб.) Доля в будущем уставном капитале (%) Спрос Общий объем заявок (руб.) Максимальная цена за акцию (руб.) Размещение Единая цена за акцию (руб.) Количество размещенных акций (шт.) Общий объем размещения (руб.) Размещение / предложение Цена за акцию (%) Количество акций (%) Стоимость акций (%) 49,00 2 100 000 102 900 000 35 280 691 033 100,00 50,00 2 099 991 104 999 550 102,04 100,00 102,04 11% 24% 52% 13% Банк Инвесткомпания Корпоративный Частный Рис.3 ЗАО НПО «ПиМ - Инвест». Инвесторы – 16 заявок ЗАО «АСКоД» Предложение: Минимальная цена за акцию (руб.) Количество предложенных акций (шт.) Общий объем предложения (руб.) Доля в будущем уставном капитале (%) Спрос Общий объем заявок (руб.) Максимальная цена за акцию (руб.) Размещение Единая цена за акцию (руб.) Количество размещенных акций (шт.) Общий объем размещения (руб.) Размещение / предложение Цена за акцию (%) Количество акций (%) Стоимость акций (%) 15,21 2 600 000 39 546 000 26 9 840 000 60,00 15,21 646 941 9 839 972,61 100,00 24,88 24,88 0% 39% 61% Банк Инвесткомпания Корпоративный Рис.4. ЗАО «АСКоД». Инвесторы – 4 заявки Частный ЗАО СП «Красс» Предложение: Минимальная цена за акцию (руб.) Количество предложенных акций (шт.) Общий объем предложения (руб.) Доля в будущем уставном капитале (%) Спрос Общий объем заявок (руб.) Максимальная цена за акцию (руб.) Размещение Единая цена за акцию (руб.) Количество размещенных акций (шт.) Общий объем размещения (руб.) Размещение / предложение Цена за акцию (%) Количество акций (%) Стоимость акций (%) 24% 42,31 2 018 095 85 385 599 38,57 70 885 000 50,00 42,31 1 675 367 70 884 777,77 100,00 83,02 83,02 20% 18% 38% Банк Инвесткомпания Корпоративный Рис.5 ЗАО СП «Красс». Инвесторы – 11 заявок Частный ЗАО «Бука» Предложение: Минимальная цена за акцию (руб.) Количество предложенных акций (шт.) Общий объем предложения (руб.) Доля в будущем уставном капитале (%) Спрос Общий объем заявок (руб.) Максимальная цена за акцию (руб.) Размещение Единая цена за акцию (руб.) Количество размещенных акций (шт.) Общий объем размещения (руб.) Размещение / предложение Цена за акцию (%) Количество акций (%) Стоимость акций (%) 22,00 2 878 300 63 322 600 22,35 85 754 969 75,00 23,00 2 878 297 66 200 831 104,55 100,00 104,55 18% 18% 8% 56% Банк Инвесткомпания Корпоративный Рис.6 ЗАО «Бука». Инвесторы – 11 заявок Частный 3. ИНВЕСТОРЫ В Аукционе IPO-площадки приняли участие сорок два инвестора. Инвесторы были представлены банками (пять представителей), инвестиционными компаниями (одиннадцать представителей), корпорациями и финансово-промышленными группами (пятнадцать представителей), частными инвесторами (восемь представителей). При открытии IPO-площадки так же зарегистрировалось три иностранных инвестора, которые не приняли участие в Аукционе. Объем условных денежных средств в распоряжении инвесторов составил 924 млн.руб. и распределился следующим образом: 19% 12% 26% 36% Банк Иностранный Частный 7% Инвесткомпания Корпоративный Рис.7 Распределение условных денежных средств, находящихся в распоряжении инвесторов Инвесторами было подано 68 заявок на общую сумму 588,5 млн.руб., которые распределились следующим образом: 19% 22% 0% Банк Иностранный Частный 17% 42% Инвесткомпания Корпоративный Рис.8 Распределение поданных инвесторами заявок В результате Аукциона было удовлетворена 61 заявка инвесторов на общую сумму 350,5 млн.руб., которые распределились следующим образом: 27% 20% 21% 32% 0% Банк Иностранный Частный Инвесткомпания Корпоративный Рис.9 Распределение удовлетворенных заявок К компаниям-эмитентам инвесторы проявили разный интерес. Распределение интересов инвесторов к компаниям по удовлетворенным заявкам приведено в нижеследующих графиках. Объем инвестиций банков составил 75,3 млн.руб. Интересы банков к компаниям-эмитентам распределились следующим образом: 16% 34% 19% 7% 8% 16% Северный город Креон ПиМ Инвест АСКоД Красс Бука Рис.10 Распределение интересов банков по удовлетворенным заявкам Объем инвестиций инвестиционных компаний составил 112,4 млн.руб. Интересы инвестиционных компаний к компаниям-эмитентам распределились следующим образом: 5% 25% 33% 11% Северный город Креон 3% ПиМ Инвест 23% АСКоД Красс Бука Рис.11 Распределение интересов инвестиционных компаний по удовлетворенным заявкам Объем инвестиций корпораций и финансово-промышленных групп составил 68,4 млн.руб. Интересы корпораций и финансово-промышленных групп к компаниям-эмитентам распределились следующим образом: 7% 20% 13% 40% 0% Северный город Креон ПиМ Инвест 20% АСКоД Красс Бука Рис.12 Распределение интересов корпораций и финансово-промышленных групп по удовлетворенным заявкам Объем инвестиций частных инвесторов составил 94,5 млн.руб. Интересы частных инвесторов к компаниям-эмитентам распределились следующим образом: 13% 4% 8% 18% 0% 57% Северный город Креон ПиМ Инвест АСКоД Красс Бука Рис.13 Распределение интересов частных инвесторов по удовлетворенным заявкам 4. ВЫВОДЫ По итогам подведения результатов Аукциона можно сделать следующие выводы: 1. Аукцион по всем компаниям-эмитентам состоялся. 2. Общий объем участвовавших в Аукционе средств инвесторов оказался на 32% больше чем требуемый для размещения всей эмиссии шести компанийэмитентов. 3. Общий объем привлеченных компаниями-эмитентами средств составил 78,5% от всей эмиссии шести компаний-эмитентов. 4. Три компании-эмитента разместились полностью, при этом инвесторы повысили цену размещения (единую цену) по сравнению с ценой предложения (минимальной ценой) по этим компаниям в среднем на 3%. 5. Объем спроса по первым трем компаниям в 2,14 раза превысил предложение. 6. Все компании-эмитенты вместе с андеррайтерами и консультантами подготовили свои инвестиционные меморандумы и получили возможность вести переговоры с проявившими к ним интерес инвесторами.