Lekcii - Белорусский государственный экономический

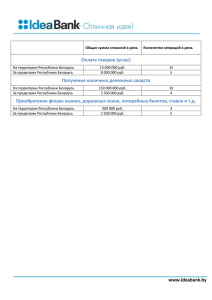

реклама