БАНКОВСКИЙ КОДЕКС РЕСПУБЛИКИ БЕЛАРУСЬ от 25.10

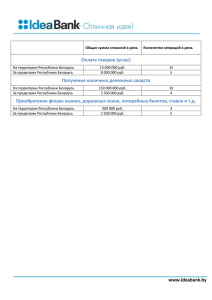

реклама