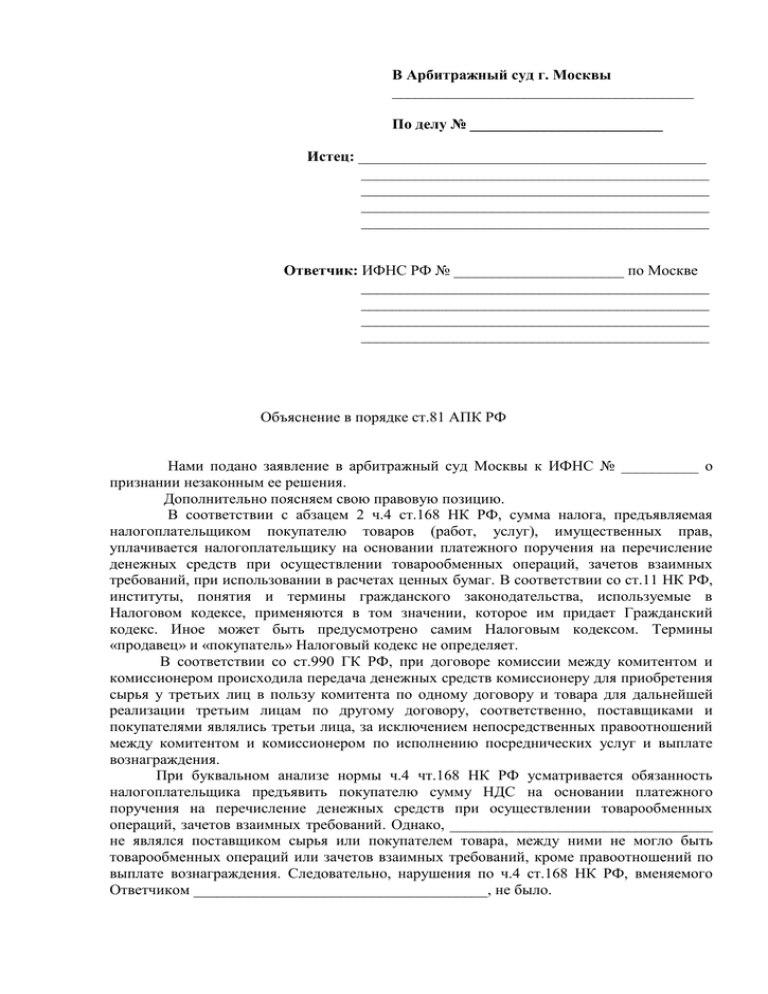

Объяснение в порядке ст.81 АПК РФ

реклама

В Арбитражный суд г. Москвы _______________________________________ По делу № __________________________ Истец: _____________________________________________ _____________________________________________ _____________________________________________ _____________________________________________ _____________________________________________ Ответчик: ИФНС РФ № ______________________ по Москве _____________________________________________ _____________________________________________ _____________________________________________ _____________________________________________ Объяснение в порядке ст.81 АПК РФ Нами подано заявление в арбитражный суд Москвы к ИФНС № __________ о признании незаконным ее решения. Дополнительно поясняем свою правовую позицию. В соответствии с абзацем 2 ч.4 ст.168 НК РФ, сумма налога, предъявляемая налогоплательщиком покупателю товаров (работ, услуг), имущественных прав, уплачивается налогоплательщику на основании платежного поручения на перечисление денежных средств при осуществлении товарообменных операций, зачетов взаимных требований, при использовании в расчетах ценных бумаг. В соответствии со ст.11 НК РФ, институты, понятия и термины гражданского законодательства, используемые в Налоговом кодексе, применяются в том значении, которое им придает Гражданский кодекс. Иное может быть предусмотрено самим Налоговым кодексом. Термины «продавец» и «покупатель» Налоговый кодекс не определяет. В соответствии со ст.990 ГК РФ, при договоре комиссии между комитентом и комиссионером происходила передача денежных средств комиссионеру для приобретения сырья у третьих лиц в пользу комитента по одному договору и товара для дальнейшей реализации третьим лицам по другому договору, соответственно, поставщиками и покупателями являлись третьи лица, за исключением непосредственных правоотношений между комитентом и комиссионером по исполнению посреднических услуг и выплате вознаграждения. При буквальном анализе нормы ч.4 чт.168 НК РФ усматривается обязанность налогоплательщика предъявить покупателю сумму НДС на основании платежного поручения на перечисление денежных средств при осуществлении товарообменных операций, зачетов взаимных требований. Однако, __________________________________ не являлся поставщиком сырья или покупателем товара, между ними не могло быть товарообменных операций или зачетов взаимных требований, кроме правоотношений по выплате вознаграждения. Следовательно, нарушения по ч.4 ст.168 НК РФ, вменяемого Ответчиком ______________________________________, не было. Статья 111. Обстоятельства, исключающие вину лица в совершении налогового правонарушения Федеральным законом от 27 июля 2006 г. N 137-ФЗ в пункт 1 статьи 111 настоящего Кодекса внесены изменения, вступающие в силу с 1 января 2007 г. 1. Обстоятельствами, исключающими вину лица в совершении налогового правонарушения, признаются: 1) совершение деяния, содержащего признаки налогового правонарушения, вследствие стихийного бедствия или других чрезвычайных и непреодолимых обстоятельств (указанные обстоятельства устанавливаются наличием общеизвестных фактов, публикаций в средствах массовой информации и иными способами, не нуждающимися в специальных средствах доказывания); 2) совершение деяния, содержащего признаки налогового правонарушения, налогоплательщиком - физическим лицом, находившимся в момент его совершения в состоянии, при котором это лицо не могло отдавать себе отчета в своих действиях или руководить ими вследствие болезненного состояния (указанные обстоятельства доказываются предоставлением в налоговый орган документов, которые по смыслу, содержанию и дате относятся к тому налоговому периоду, в котором совершено налоговое правонарушение); 3) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым периодам, в которых совершено налоговое правонарушение, независимо от даты издания такого документа). Положение настоящего подпункта не применяется в случае, если указанные письменные разъяснения основаны на неполной или недостоверной информации, представленной налогоплательщиком (плательщиком сбора, налоговым агентом); 4) иные обстоятельства, которые могут быть признаны судом или налоговым органом, рассматривающим дело, исключающими вину лица в совершении налогового правонарушения. 2. При наличии обстоятельств, указанных в пункте 1 настоящей статьи, лицо не подлежит ответственности за совершение налогового правонарушения. Федеральным законом от 27 июля 2006 г. N 137-ФЗ в статью 112 настоящего Кодекса внесены изменения, вступающие в силу с 1 января 2007 г.